ПОИСК

Это наилучшее средство для поиска информации на сайте

Залог и залоговый механизм

из "Банковское дело "

Залог имущества клиента представляет собой один из распространенных способов обеспечения возвратности банковского кредита. Залог имущества оформляется договором о залоге, подписанным двумя сторонами и подтверждающим право кредитора при неисполнении платежного обязательства заемщиком получить преимущественное удовлетворение претензии из стоимости заложенного имущества. [c.547]Использование залога в практике организации кредитных отношений предполагает наличие специального механизма его применения. Залоговый механизм есть процесс подготовки, заключения и исполнения договора о залоге и начинает действовать в момент рассмотрения кредитной заявки как условие заключения кредитного договора. Применение этого механизма сопровождает весь период пользования ссудой. Реальное обращение к исполнению залогового механизма возникает на завершающей стадии движения кредита — на стадии погашения ссуды — и лишь в отдельных случаях, когда клиент не может погасить ссуду выручкой или доходом. [c.547]

В банковской практике операции по оформлению и реализации залогового механизма называют залоговыми операциями. Залоговые операции коммерческих банков не имеют самостоятельного значения. Они производны от ссудных операций. [c.547]

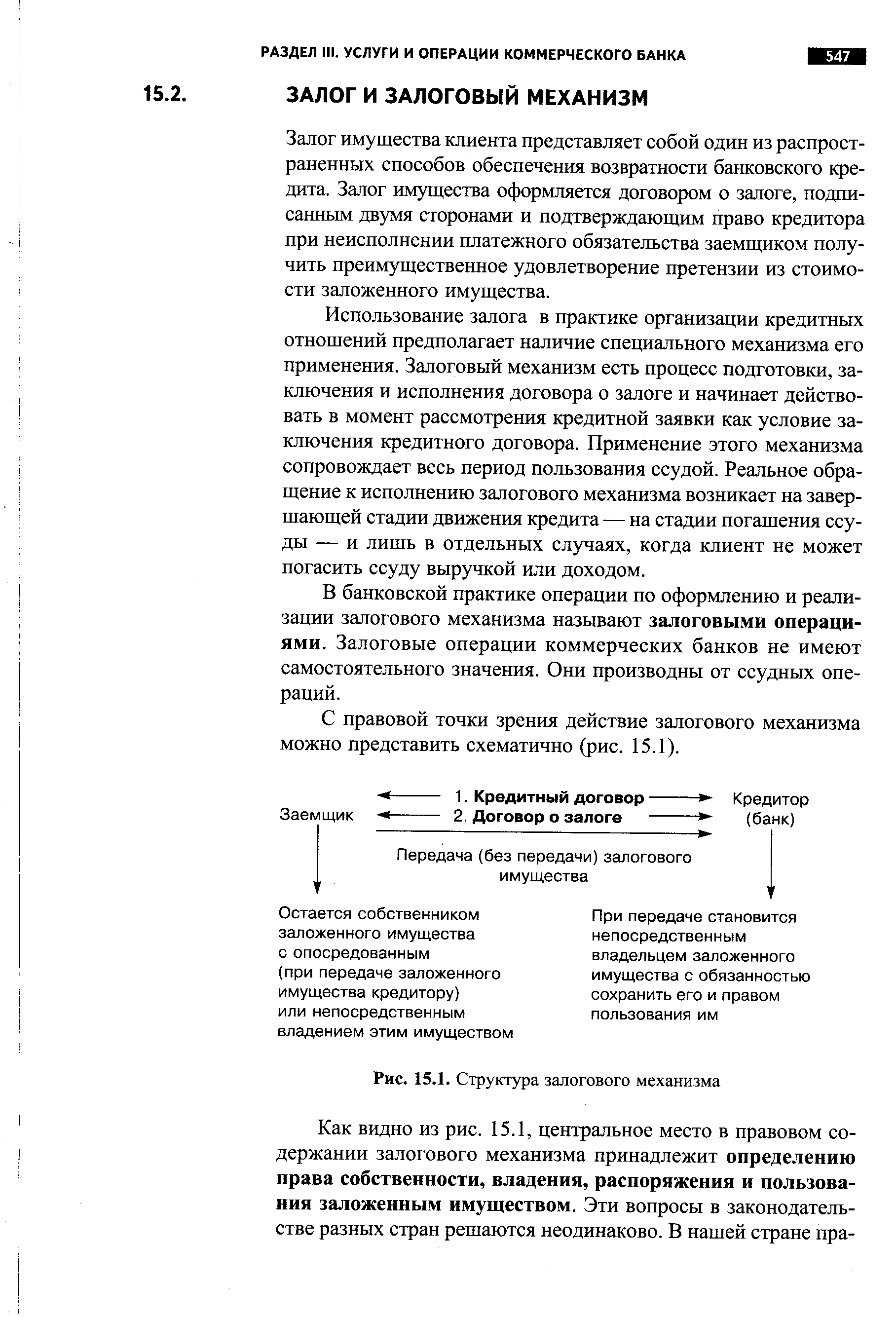

С правовой точки зрения действие залогового механизма можно представить схематично (рис. 15.1). [c.547]

В зависимости от материально-вещественного содержания предметы залога подразделяются на следующие группы. [c.548]

Общим требованием к количественной определенности предметов залога является превышение стоимости заложенного имущества по сравнению с основным обязательством, которое имеет залогодатель по отношению к залогодержателю, т.е. стоимость заложенного имущества должна быть больше суммы ссуды и причитающихся за нее процентов. [c.549]

Специфические требования к качественной и количественной определенности предметов залога зависят от вида залога и степени риска, сопровождающей соответствующие залоговые операции. [c.549]

При отсутствии у банка складских помещений такой залог по отношению к товарно-материальным ценностям имеет ограниченную сферу применения. В качестве предметов заклада могут выступать валютные ценности, драгоценные металлы, изделия искусства, украшения. [c.550]

Действующим законодательством предусматривается также возможность (по соглашению сторон) оставления заложенных товарно-материальных ценностей у залогодателей. Если на предметы, оставленные у залогодателя, наложены знаки, свидетельствующие об их залоге, имеет место так называемый твердый залог. В этом случае заемщик не вправе использовать (расходовать) заложенные ценности. [c.550]

Как показала практика, сфера применения твердого залога ограничена, поскольку он рассчитан на ценности, не предназначенные для текущего потребления. [c.550]

Более распространенным видом залога при оставлении ценностей у залогодателя является залог товаров в обороте. В этом случае залогодатель не только непосредственно владеет заложенными ценностями, но и может их расходовать. [c.550]

Переработка ценностей банком разрешается, если будет доказано, что в результате этого процесса получится продукт более высокой стоимости, чем до нее. Для доказательства представляется специальный расчет, который показывает количество и стоимость заложенного сырья и материалов, период его переработки, средний выход переработанной продукции, место хранения. Однако и в этом случае банк не может осуществить действенный контроль за сохранностью заложенных ценностей. [c.551]

Таким образом, различные виды залога материальных ценностей (или расчетных документов, их представляющих) обладают неодинаковой степенью гарантии возврата кредита. Наиболее реальную гарантию дает заклад. Остальные виды залога имеют условные гарантии возврата кредита. Поэтому в практике иностранных коммерческих банков эти виды залога применяются для клиентов, положительно себя зарекомендовавших, т.е. надежных партнеров по кредитным сделкам. [c.551]

Поскольку в рыночной экономике конъюнктура реализации товаров может оперативно меняться, величина заложенных ценностей всегда выше суммы выдаваемого кредита. Это положение определяет понятие достаточности объекта залога . Максимальная сумма ссуды под залог товарно-материальных ценностей в зарубежной практике, как правило, не превышает 85% стоимости предметов залога. Такая разница дает банку дополнительную гарантию возврата кредита на случай возникновения непредвиденных обстоятельств. [c.551]

Однако в каждом конкретном случае определяется индивидуальная маржа (разница между стоимостью заложенных ценностей и долгом заемщика перед банком по ссуде и процентам) с учетом риска кредитной сделки. [c.551]

Кроме залога товарно-материальных ценностей в зарубежной и отечественной практике используется выдача ссуд под залог ценных бумаг. [c.551]

К предметам залога зарубежные банки принимают также векселя (торговые и финансовые). Главное требование к торговому векселю как предмету залога состоит в обязательности отражения реальной товарной сделки. Необходимо также учитывать срок платежа по векселю, который не может быть короче срока выдаваемой ссуды. Максимальная сумма кредита под залог векселя, по опыту ряда стран, составляет 75—90% стоимости обеспечения. В российской практике в качестве залога используются в основном финансовые векселя (обязательства эмитента заплатить определенную сумму денежных средств). Основным требованием к такому векселю при его использовании в качестве залога являются правомерность выпуска, наличие механизма продажи, ликвидность. [c.552]

Кредитование совокупного или укрупненного объекта может потребовать использования смешанного залога, включающего товары на складе, ценные бумаги, векселя. В этом случае требования к элементам смешанного залога остаются теми же, что и описанные выше. Максимальная сумма кредита в соответствии с Уставом Госбанка РСФСР от 13 октября 1921 г. не должна была превышать 75% общей стоимости принятого в залог совокупного обеспечения. [c.553]

Вернуться к основной статье