ПОИСК

Это наилучшее средство для поиска информации на сайте

Механизм трейдинга

из "Мастерство свинг-трейдинга "

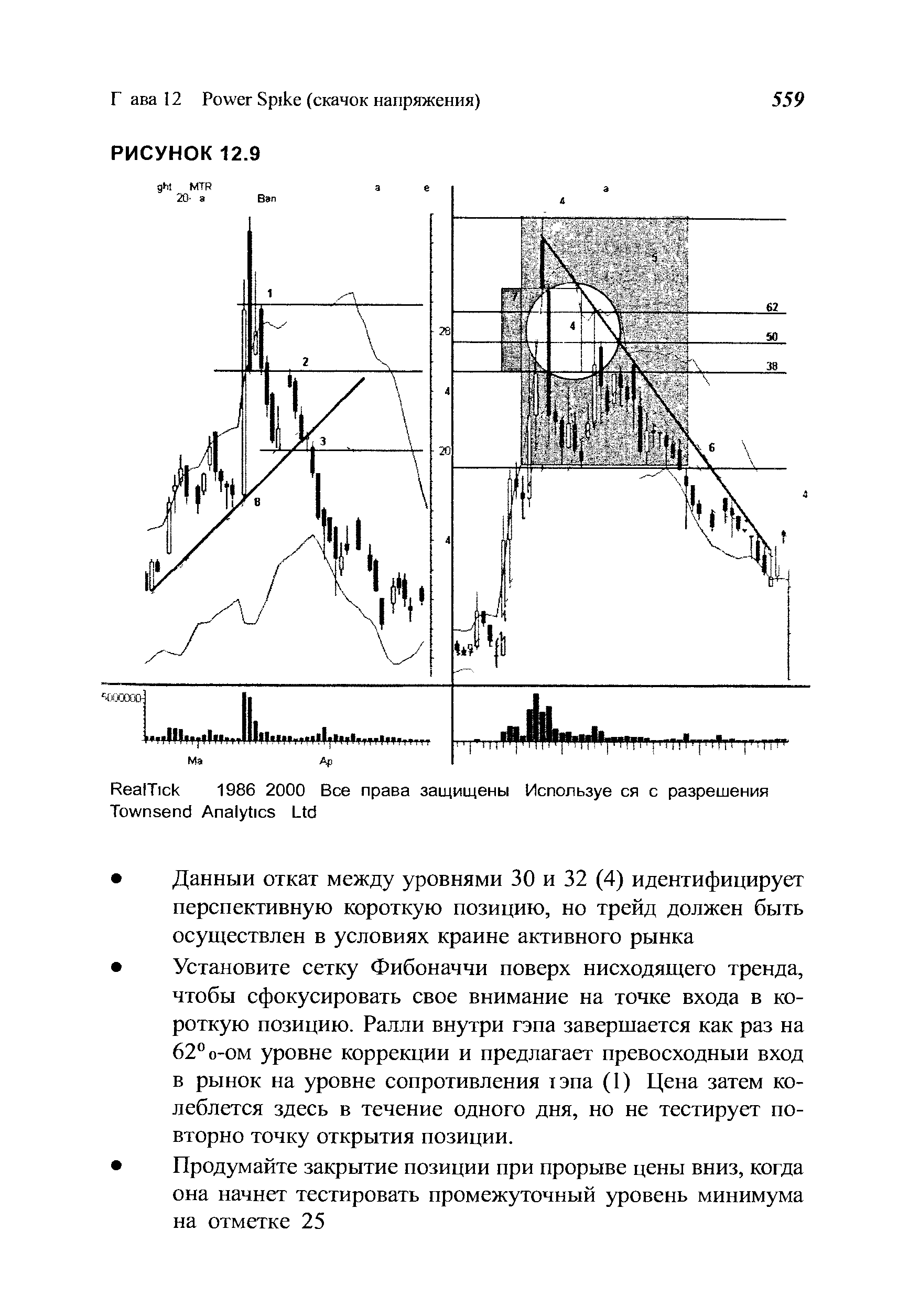

Данный откат между уровнями 30 и 32 (4) идентифицирует перспективную короткую позицию, но трейд должен быть осуществлен в условиях крайне активного рынка Установите сетку Фибоначчи поверх нисходящего тренда, чтобы сфокусировать свое внимание на точке входа в короткую позицию. Ралли внутри гэпа завершается как раз на 62°о-ом уровне коррекции и предлагает превосходный вход в рынок на уровне сопротивления тэпа (1) Цена затем колеблется здесь в течение одного дня, но не тестирует повторно точку открытия позиции. [c.559]Найдите время для изучения волатильных рыночных условий после кульминационного всплеска объема для идентификации тех уникальных возможностей, которые предлагает данная модель. Открытие короткой позиции при второй вершине модели Двойная Вершина дает возможность зафиксировать колоссальную прибыль для долгосрочной позиции. Данный установочный набор предоставляет также и краткосрочные благоприятные условия для трейдинга, как только нисходящий моментум наберет силу. Проанализируйте, как происходит снижение волатильности в медвежьем рынке. Помните, что при запоздавшем открытии короткая позиция подвергается сжатию и цена направляется дальше вниз только после пробития уровня поддержки. [c.560]

Короткие продажи требуют более высокой точности анализа, чем длинные позиции. Свинг-трейдеры, успешно работающие с длинными позициями и решившие заняться и трейдингом коротких продаж, нередко поначалу сильно обжигаются . Дело в том, что механизм развития ралли сильно отличается от механики сильного падения рынка. Для того чтобы акции повышались в цене, необходимы спрос и большой торговый объем. При наличии определенных рыночных условий, акции могут длительное время понижаться в цене на небольшом торговом объеме. С другой стороны, рынок может подвергнуться неистовым продажам без каких-либо видимых на то причин, и столь резкий спад цен может быстро прекратиться. После падения акции либо пробивают уровень поддержки и застревают на нем, либо начинают подниматься вверх, если общая бычья тенденция рынка сумеет заразить даже самых безнадежных из них. [c.561]

Рынок в своей основе носит бычий характер. Многие участники рынка практикуют покупки на импульсе и пользуются еще несколькими различными тактиками. Такие спекулянты никогда не овладеют истинным мастерством трейдинга, приносящем прибыли, вне зависимости от того, по какую сторону рынка совершаются торговые сделки. Не пожалейте времени на овладение практическими навыками трейдинга. Начните с небольших коротких позиций, даже если при длинных позициях Вы пользуетесь большими лотами. Остерегайтесь обычных импульсных ошибок, таких, например, как погоня за сильно падающими акциями. Будьте бдительны и внимательно следите за тикерами. Сжатие шортов начинается на тех же уровнях, на которых участники рынка ожидают быстрого падения цен. Когда цена неожиданно находит поддержку без каких-либо видимых причин, первым долгом закройте позицию, а затем уже задавайтесь вопросом, что является тому причиной. [c.562]

Нисходящие акции могут только на время помахать Вам рукой . Утешительное ралли может в любой момент сжать шорты и вселить надежду, но лишь до первого уровня сопротивления, где обязательно начнутся новые продажи. Или же эти потрепанные акции могут сохранять низкую стоимость долгое время и предпринимать новые безуспешные попытки восстановить бычий статус. Первая разновидность модели медвежья хватка ищет именно такой тип рыночных условий и не пытается найти восходящий тренд для его прорыва. В таких условиях краткосрочный интерес снижается, а установочный набор подает надежные сигналы лишь с небольшими сюрпризами. [c.564]

Ищите неудавшиеся попытки избежать новой нисходящей тенденции. Такое медвежье ралли часто доходит до промежуточного уровня сопротивления, такого, например, как 50-дневное ЕМА. Цена может достичь 62%-го уровня коррекции предыдущей нисходящей тенденции или рикошетом отскочить от горизонтального уровня максимума. Модель будет демонстрировать сильное сопротивление и несколько очевидных разворотов. Эти тестируемые уровни указывают на новые потенциальные медвежьи импульсы. [c.564]

После отбора нужных акций необходимо аккуратно выбрать правильный момент для открытия позиции, что играет решающую роль в построении прибыльного трейда. Продажа акций в перепроданном рынке может привести к нежелательным результатам. Отслеживайте графики RSI и старайтесь улавливать моменты, когда эти растущие линии достигают уровня перекупленное и разворачиваются вниз. Или же наблюдайте за стохастиками исследуйте их падение от самой вершины и до самого минимального уровня. В любом случае установочный набор должен свидетельствовать о том, что последние рыночные быки удовлетворили свои потребности в данной акции. [c.564]

Перед входом в рынок тщательно проанализируйте модель Медвежье ралли формирует четкую модель при вершине, такую, например, как Двойная Вершина или нисходящий Треугольник Когда ценовой график выглядит медвежьим, но не удовлетворяет всем характеристикам нисходящей тенденции, приступите к исследованию краткосрочных ценовых баров. Они должны подтвердить или опровергнуть разворот тенденции и идентифицировать точку открытия потенциальной позиции. Но не следует спешить. Для формирования моментума (темпа изменения скорости) после прорыва вниз необходимо определенное время. Избегайте позиций в боковом тренде, которые требуют достаточно длительного периода времени для того, чтобы поделиться с нами своими секретами . [c.565]

Модель можно распознать по ее вершине, имеющей прямоугольную форму, или же по резким сдвоенным пикам после параболического ралли. Отслеживайте начальную стадию падения цены от второго максимума, зеркально отражающую предшествующее ралли. Такое поведение цены указывает на то, что, вероятнее всего, падение цены продолжится с той же интенсивностью и после прорыва уровня поддержки Двойной Вершины . Большинство коротких позиций открывается, когда цена прорывает 62%-ый уровень коррекции последней восходящей тенденции. [c.567]

Вернуться к основной статье