ПОИСК

Это наилучшее средство для поиска информации на сайте

Принципы кредитования

из "Финансы фирмы Изд3 "

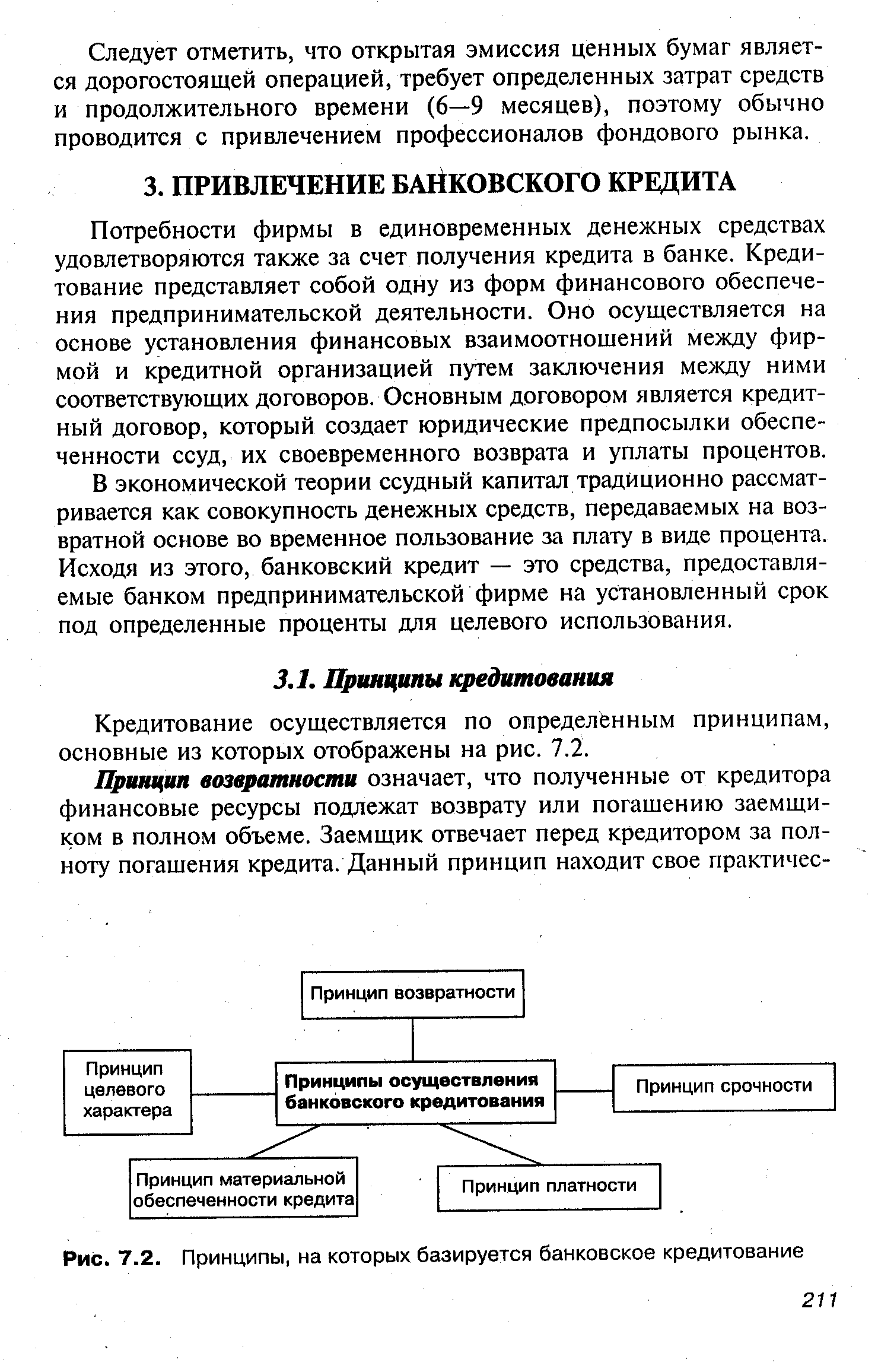

Кредитование осуществляется по определенным принципам, основные из которых отображены на рис. 7.2. [c.211]Принцип срочности означает необходимость возврата кредита в точно определенный срок, а не в любое, удобное для фирмы-заемщика время, т.е. кредит выдается на определенный срок. Срок пользования кредитом зависит от времени существования действительной потребности в кредите. Все кредиты делятся на краткосрочные, среднесрочные и долгосрочные в зависимости от срока, на который они предоставляются. В российской финансовой практике краткосрочными считаются ссуды на срок до одного года, а среднесрочные и долгосрочные рассматриваются как ссуды на срок более одного года. [c.212]

Срок возврата кредита предусматривается в кредитном договоре, при этом сроки погашения могут быть конкретными или условными, когда сроки уточняются в ходе кредитования. При наличии финансовых возможностей и по желанию фирмы-заемщика кредит может быть погашен раньше установленного в договоре срока. Нарушение срока является для кредитора достаточным основанием для применения к фирме-заемщику экономических санкций. Длительная задержка погашения ссудной задолженности (в соответствии с российским законодательством — свыше трех месяцев) может стать основанием для объявления заемщика неплатежеспособным. [c.212]

Однако по договоренности кредитора и заемщика кредитные организации могут предоставлять отсрочку в погашении кредита, пролонгировать кредитную сделку. [c.212]

Принцип материальной обеспеченности кредита выражает необходимость обеспечения защиты имущественных интересов кредитора при возможном нарушении фирмой-заемщиком принятых на себя обязательств и находит практическое применение в таких формах кредитования, как ссуды под залог или под финансовые гарантии. Таким образом, данный принцип означает, что по условиям кредитования заемщик обязан гарантировать кредитору возврат кредита, а при отказе в выполнении этого требования кредитор должен иметь основание для изъятия из оборота заемщика незаконно удерживаемых средств. Кредит может не иметь материального обеспечения, если кредитор абсолютно уверен в платежеспособности и обязательности заемщика. [c.213]

Залог должен быть оформлен в виде отдельного договора. Преимущество залога для банка состоит в большой вероятности вернуть кредит, поскольку в случае его невозврата банк получает возможность удовлетворения своей претензии из стоимости заложенного имущества. Кроме того, право удовлетворения претензии кредитором по кредитной сделке с залогом является преимущественным перед рядом других кредиторов. [c.213]

В залог, как правило, передается имущество либо имущественные права, права пользования или владения имуществом. Обеспечением кредита могут быть товарно-материальные ценности, ценные бумаги, валюта, расчетные документы и т.п., за исключением имущества, изъятого из оборота, требований, неразрывно связанных с личностью заемщика, в частности требований о возмещении вреда, причиненного жизни и здоровью. [c.213]

По условиям залога заложенное имущество может остаться у заемщика либо передаваться во владение кредитору. Залогодержатель обычно принимает ценные бумаги и иностранную валюту, а другие предметы оставляет у залогодателя. Предмет залога может быть оставлен у заемщика под замком или печатью кредитора, а также с наложением знаков, свидетельствующих о залоге. Такой залог называется твердым. При залоге имущественного права, подтвержденного ценной бумагой, последняя может быть передана на хранение нотариусу. [c.214]

В зарубежной кредитной практике принято, что отношение суммы кредита к сумме залога должно составлять под товарно-материальные ценности — не более 85% их стоимости под обязательства дебиторов в зависимости от их надежности — от 50 до 90% под акции — до 80% под государственные ценные бумаги — до 95% их рыночной стоимости. [c.214]

Финансовая служба предпринимательской фирмы должна следить за выполнением условий кредитного договора и договора о залоге, так как нарушения условий могут привести к прекращению кредитного договора, а это в свою очередь — к изъятию заемного капитала и снижению общего объема источников финансового обеспечения предпринимательской деятельности. [c.214]

Возврат банковского кредита может быть обеспечен также поручительством или банковской гарантией. [c.214]

По договору поручительства поручитель обязывается перед кредитором третьего лица отвечать за исполнение последним его обязательства полностью или частично. Поручитель отвечает перед кредитором в том же объеме, что и фирма-должник, включая уплату процентов, возмещение судебных издержек по взысканию долга и других убытков кредитора, вызванных неисполнением или ненадлежащим исполнением обязательств должником. Договор может предусматривать для поручителя как субсидиарную (единоличную), так и солидарную с должником ответственность. [c.214]

Поручительство прекращается после возврата кредита банку фирмой-заемщиком в случае перевода долга на другое лицо, если поручитель не дал согласия отвечать за нового должника, а также в случае истечения указанного в договоре поручительства срока, на который оно дано. [c.214]

Фирма использует банковскую гарантию также для дополнительного привлечения заемного капитала, при этом важна цена банковской гарантии, которая в совокупности с процентом за кредит должна обеспечивать требование самоокупаемости. Фирма должна убедиться в том, что гарант выполнит свои обязательства перед бенефициаром при получении от него соответствующего требования и документов. [c.215]

Принцип целевого характера кредита распространяется на многие кредитные операции и выражается в обязательности целевого использования финансовых средств, полученных от кредитора. Практическое выражение этот принцип находит в соответствующем разделе кредитного договора, в котором устанавливается конкретная цель выдаваемого кредита. Нарушение обязательства целевого использования кредита может стать основанием для досрочного отзыва кредита или введения повышенного ссудного процента. [c.215]

Вернуться к основной статье