ПОИСК

Это наилучшее средство для поиска информации на сайте

Статистика финансовых институтов

из "Статистика финансов "

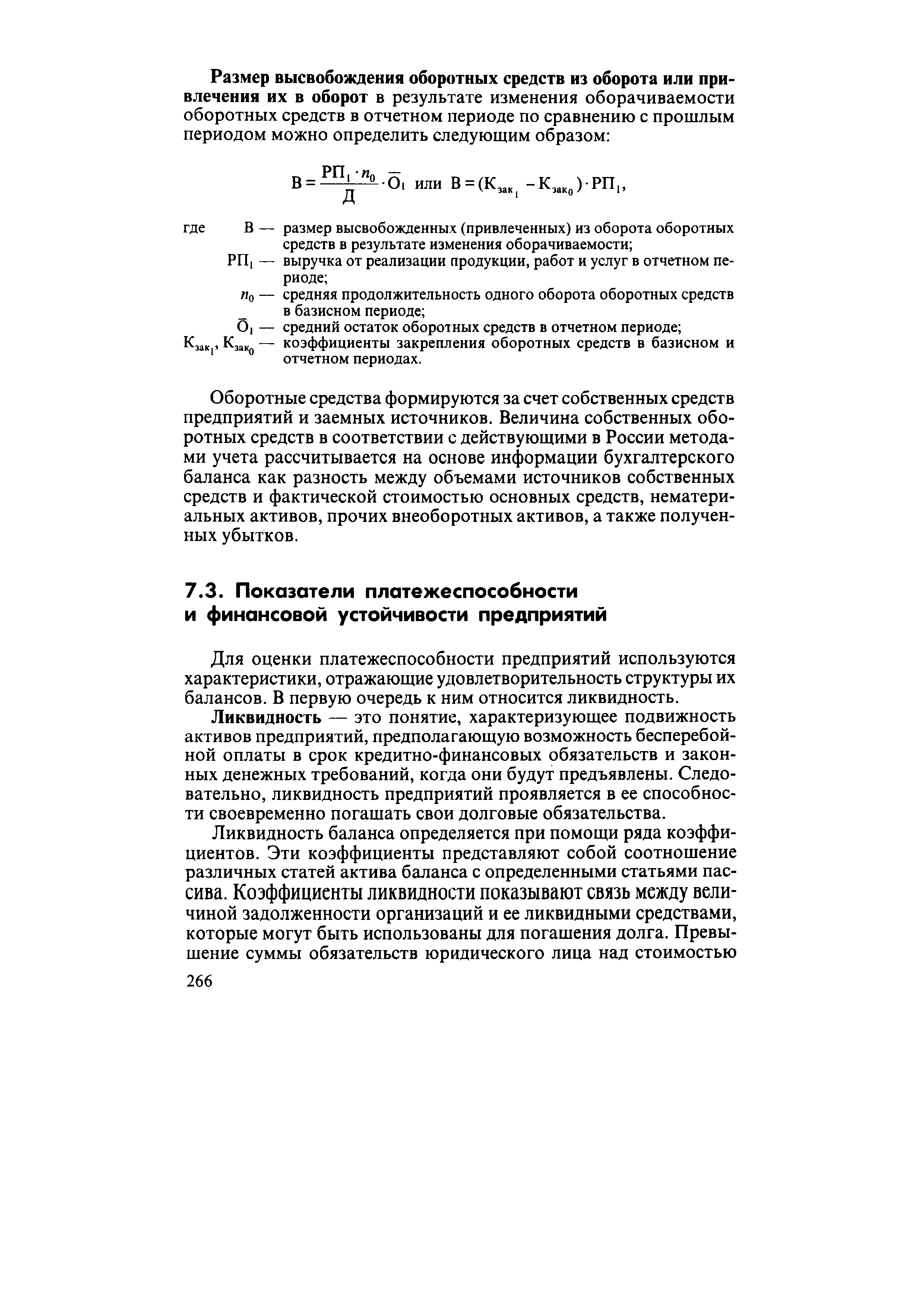

Для оценки платежеспособности предприятий используются характеристики, отражающие удовлетворительность структуры их балансов. В первую очередь к ним относится ликвидность. [c.266]Ликвидность — это понятие, характеризующее подвижность активов предприятий, предполагающую возможность бесперебойной оплаты в срок кредитно-финансовых обязательств и законных денежных требований, когда они будут предъявлены. Следовательно, ликвидность предприятий проявляется в ее способности своевременно погашать свои долговые обязательства. [c.266]

Ликвидные средства — это активы организаций, которые могут быть довольно быстро реализованы. Необходимо производить группировку статей баланса по срокам возможной реализации активов организации. [c.267]

В России для оценки платежеспособности предприятий обычно применяются коэффициенты текущей и срочной ликвидности. [c.267]

Коэффициент текущей ликвидности (коэффициент покрытия) определяется как отношение фактической величины оборотных средств, находящихся в наличии у организации, и суммы наиболее срочных долговых обязательств. Фактическая величина оборотных средств, находящихся в наличии у организации, — это сумма итогов II и III разделов актива баланса, а именно производственных запасов, незавершенного производства, готовой продукции, денежных средств, дебиторской задолженности и прочих оборотных активов. К наиболее срочным долговым обязательствам относятся полученные организацией краткосрочные кредиты банков, краткосрочные и различные кредиторские задолженности, другими словами — это итог II раздела пассива баланса за вычетом строк долгосрочные кредиты и займы , доходы будущих периодов , фонды потребления , резервы предстоящих расходов и платежей . Коэффициент текущей ликвидности позволяет оценить, насколько краткосрочные обязательства покрываются ликвидными активами, т.е. сколько всех ликвидных средств приходится на 1 руб. краткосрочных обязательств. Если коэффициент текущей ликвидности составляет менее 1,5, или 150%, то это означает, что организация утрачивает способность к выполнению краткосрочных обязательств из текущих активов, что в условиях России является основанием для признания организации неплатежеспособной. [c.267]

Группировка предприятий и организаций по коэффициенту текущей ликвидности (коэффициенту покрытия) в 1996 г. представлена в табл. 7.6. [c.267]

В 1996 г. почти половина предприятий и организаций России имела коэффициент текущей ликвидности менее 150%, т.е. по этому показателю они могли быть отнесены к неплатежеспособным. [c.267]

Предприятия и организации, входящие по коэффициенту ликвидности в эту группу, имеют кредиторскую задолженность, в среднем большую, чем предприятия, характеризующиеся коэффициентом текущей ликвидности свыше 200%. [c.268]

Показатели финансовой устойчивости и платежеспособности предприятий по отраслям экономики в Российской Федерации представлены в табл. 7.7. [c.270]

За период 1993—1996 гг. для экономики России в целом и в большинстве входящих в нее основных отраслей происходит систематическое снижение коэффициента текущей ликвидности. За 1996 г. коэффициент обеспеченности собственными оборотными средствами снизился в сельском хозяйстве и на транспорте, а предприятия и организации промышленности и строительства в целом полностью утратили собственные оборотные средства. [c.271]

Представляет практический интерес использование финансовых коэффициентов американскими банками (табл. 7.8). [c.271]

Оценка платежеспособности требует дифференцированного подхода, если не к каждому предприятию, то хотя бы по группам в рамках отраслей, с учетом их специфики, типа производства, этапа развития, структуры, состояния оборотных средств и их оборачиваемости. Поэтому следует помнить, что рассмотренные коэффициенты не учитывают отраслевую специфику и тип производства, хотя и обладают значительной аналитической ценностью. [c.272]

Установим зависимость и тесноту связи между размером нераспределенной прибыли предыдущего года и инвестициями в основные фонды. [c.272]

Величина коэффициента парной корреляции говорит о наличии тесной прямой связи между размером нераспределенной прибыли и инвестициями в основные фонды. [c.273]

Вернуться к основной статье