ПОИСК

Это наилучшее средство для поиска информации на сайте

Рекомендуемая литература

из "Статистика финансов "

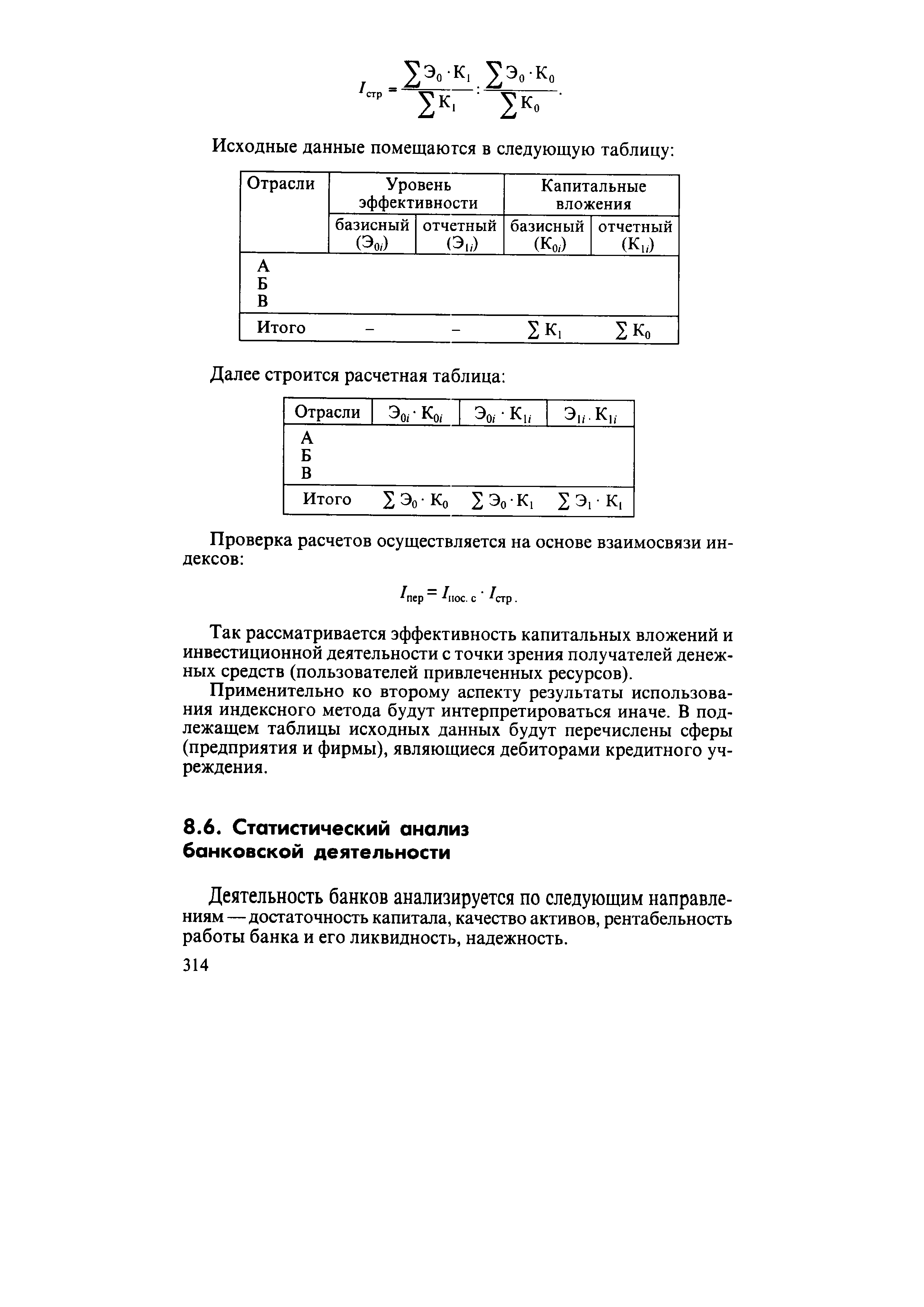

Деятельность банков анализируется по следующим направлениям —достаточность капитала, качество активов, рентабельность работы банка и его ликвидность, надежность. [c.314]Надежная работа банка зависит от его способности в любой момент времени и в полном объеме выполнять требования по своим обязательствам, т.е. банк должен в любой момент быстро совершать платежи по поручениям клиентов и отвечать по своим обязательствам в случае возникновения кризисной ситуации в банке или на финансовом рынке. Кроме того, качество активов, уровень собственного капитала и уровень доходности должны быть достаточными, чтобы страховать от возможности возникновения таких ситуаций в средне- и долгосрочной перспективе. Для оценки этих характеристик используется система взаимосвязанных коэффициентов, характеризующих платежеспособность, качество активов, эффективность деятельности, достаточность капитала и ликвидность банка. [c.315]

Расчет коэффициентов осуществляется на основе использования статей нетто-баланса. [c.315]

Для оценки платежеспособности банка рассчитывается коэффициент мгновенной ликвидности (k ), который определяется как соотношение наличных денежных средств в кассе и средств на корсчетах банка и текущих обязательств. [c.315]

Если банк не нарушает правила равенства привлечения-размещения денежных средств по срокам, то при f t .l коммерческий банк способен быстро проводить любые текущие платежи. Если же 0,07 или банк не соблюдает правила равенства привлечения-размещения денежных средств по срокам, то любой сбой в работе способен вызвать кризис неплатежеспособности банка. [c.315]

Уровень доходных активов (k2) определяется отношением активов, приносящих доход-нетто, и общей суммы активов-нетто. Данный актив имеет наибольший удельный вес, и его характеристики оказывают определенное влияние на качество активов в целом. [c.316]

Допустимым считается уровень доходных активов, составляющий 65% активов-нетто. Если же уровень доходных активов превышает 83%, то появляется значительная угроза роста невозвратов по ссудам. Кроме того, высокая доля доходных активов приводит к снижению ниже критического уровня высоколиквидных активов. [c.316]

Коэффициент уплат сомнительной задолженности ( 3) определяется соотношением просроченной задолженности и ссуд, выданных банком. Коэффициент характеризует качество ссудного портфеля банка и уровень рисков проводимых операций. Если доля просроченной задолженности в портфеле велика и имеет тенденцию к возрастанию, то это может привести к серьезным осложнениям при погашении срочных обязательств и сильно отразится на прибыльности работы банка, что, в свою очередь, ограничит возможности банка преодолевать возникающие трудности, используя собственные средства в краткосрочной перспективе. [c.316]

К ссудам, выданным банком, относятся ссуды краткосрочные, долгосрочные, межбанковские, просроченная задолженность. [c.316]

Допустимой считается доля просроченной задолженности в кредитном портфеле, составляющая менее 5%. Критическим значением считается превышение 15%. [c.316]

Для анализа качества активов рассчитывается также коэффициент защищенности от риска (k4). Он определяется соотношением прибыли и резервов банка и остатка ссудной задолженности. Коэффициент показывает, какую долю просроченной задолженности в кредитном портфеле банк может покрыть за счет чистой прибыли и резервов, не подвергая риску привлеченные средства своих клиентов. Остаток ссудной задолженности включает в себя ссуды краткосрочные, долгосрочные, межбанковские. [c.316]

Допустимым считается, если 25% кредитного портфеля будет защищено за счет прибыли-нетто и резервов. [c.317]

Эффективность деятельности банка может характеризоваться коэффициентами дееспособности и рентабельности активов. [c.317]

Коэффициент дееспособности (k ) определяется отношением операционных расходов и операционных доходов и является инструментом, используемым для прогноза оценки стабильной деятельности банка. Дееспособность банка определяется покрытием убытков от операций и инвестиций за счет всех его доходов. Если банк терпит крупные убытки в кратковременный период или небольшие, но постоянные убытки на протяжении длительного периода времени, то кредит доверия со стороны его клиентов может оказаться исчерпанным и привести к оттоку средств со счетов. Вместе с тем убытки банка приводят к уменьшению его капитала и снижению способности банка отвечать по своим обязательствам. [c.317]

Кроме того, основными причинами появления убытков являются просчеты в кредитной политике и (как следствие) высокая доля проблемных и невозвратных кредитов, что еще более осложняет финансовое состояние банка. [c.317]

Критическим значением считается 0,95. [c.317]

Допустимым значением является 0,015, критическим — 0. [c.317]

Достаточность капитала характеризуется коэффициентами достаточности капитала и фондовой капитализации прибыли. [c.317]

Вернуться к основной статье