На фьючерсном рынке заранее объявляется цена на поставку, допустим, пшеницы в течение некоторого периода в будущем (до 1,5 лет). Стандартный контракт (договор) на поставку пшеницы определяет её количество и дату будущей поставки. Когда эта дата наступает, продавец, предложивший данный контракт, обязан поставить оговоренное количество пшеницы любому лицу, ставшему к тому времени владельцем контракта. Этот покупатель купит пшеницу сегодня по определённой цене, назначенной на срок поставки, при этом договорная цена может оказаться больше или меньше будущей реальной цены, что и предопределит выигрыш одного из участников фьючерсной сделки. [c.258]

В вопросе об "исполнении" необходимо идентифицировать характеристики, которые позволят хеджированию эффективно выполнить свою функцию покрытия риска. Главный принцип здесь — высокая степень корреляции между изменением цен на фьючерсном рынке и изменением цены на актив или обязательство, лежащее в основе контракта. Для того, чтобы хеджирование рассматривалось как эффективное, контракты должны иметь такие же количественные характеристики и даты исполнения, что и финансовые инструменты, подлежащие хеджированию. Стандартизованная природа фьючерсных контрактов, однако, иногда делает это недостижимым, но технические [c.203]

В настоящей главе рассматриваются вопросы организации и функционирования фьючерсного рынка. Раскрывая данную тему, вначале мы остановимся на общей характеристике фьючерсного контракта, отметим его положительные и отрицательные стороны и сравним с форвардным контрактом. После этого расскажем об организации и механизме фьючерсной торговли, определим понятия фьючерсной цены, базиса, остановимся на вопросе расчета фьючерсной цены, дадим определение цены доставки и представим котировки фьючерсных контрактов в деловой прессе. [c.46]

Давайте посмотрим, как это происходит в нашем случае с фермером и пекарем. Вместо заключения одного форвардного контракта, по условиям которого фермер из Канзаса обязан поставить свою пшеницу пекарю из Нью-Йорка по цене 2 долл. за бушель, совершаются две отдельные сделки. И фермер, и пекарь по отдельности заключают фьючерсные контракты с фьючерсной биржей по цене в 2 долл. за бушель. Фермер занимает короткую позицию, обязуясь продать пшеницу пекарь — занимает длинную позицию, обязуясь купить пшеницу, а биржа сводит их друг с другом. Через месяц фермер, как обычно, продает пшеницу своему оптовому торговцу в Канзасе, а пекарь — тоже как обычно — покупает ее у своего поставщика в Нью-Йорке по той цене, которая реально сложится на рынке наличных продаж (цена спот). Одновременно они исполняют свои обязательства по фьючерсным контрактам, выплачивая фьючерсной бирже (или получая от нее) разницу между ценой в 2 долл. за бушель и спотовой ценой, умноженную на указанное в контракте количество товара (100000 бушелей). Фьючерсная биржа переводит платеж со счета одной стороны на счет другой. [c.190]

Подводя итоги, можно сказать, что фермер может устранить ценовой риск, связанный с продажей предстоящего урожая пшеницы, занимая короткую позицию пр заключении фьючерсного контракта и выгодно продавая пшеницу по фьючерсной пене с условием поставки в определенный срок в будущем. Пекарь также может ликвидировать свой ценовой риск, занимая длинную позицию на фьючерсном рынке и выгодно покупая пшеницу по фиксированной цене с условием поставки в определенный срок в будущем. Фьючерсные контракты позволяют обеим сторонам — и фермеру, и пекарю — хеджировать свои ценовые риски и в то же время поддерживать сложившиеся отношения с их оптовиками и поставщиками. [c.191]

Наиболее очевидная функция товарных фьючерсных рынков состоит в перераспределении ценовых рисков, которым подвергаются участники рынка. Однако товарные фьючерсные цены также имеют большое информационное значение для производителей, посредников и потребителей товаров, которые должны решать, сколько, например, следует продать или израсходовать пшеницы сейчас, а сколько сохранить на будущее. Давая владельцу товара возможность хеджировать ценовые риски, фьючерсные контракты позволяют ему принимать решения о том, стоит ли хранить товар на складе или же лучше совершить фьючерсную сделку. [c.245]

Теперь давайте предположим, что на этом же рынке действует другой посредник, торгующий пшеницей, и для которого издержки по хранению составляют 15 центов на один бушель в месяц. При фьючерсной цене 2,12 долл. этот посредник выберет первый вариант и немедленно продаст свою пшеницу на спот-рынке вместо того, чтобы хранить ее, хеджируя ценовые риски путем открытия короткой позиции. Таким образом, посредник предпочтет хранить зерно в течение месяца, предшествующего урожаю, только в том случае, если издержки по хранению будут для него меньше, чем разница между фьючерсными ценами на пшеницу и ценами спот. Пусть S — цена спот на пшеницу, а С — издержки по хранению для посредника [c.246]

З.Как только фьючерсный контракт блокируется нижним лимитом, вы должны сосредоточиться на наличной цене. Для трейдера очень важно знать, где именно торговались наличные контракты, когда был достигнут лимит на рынке фьючерсных контрактов. И хотя вы не можете торговать фьючерсом, вы можете видеть колебания на базовом наличном рынке. Вы можете понять по активности на наличном рынке, был ли лимит на фьючерсном рынке вызван широкомасштабной продажей или фьючерсный рынок толкнул вниз один-единственный продавец, что означает вероятный отскок рынка назад после того, как лимит истечет. [c.101]

При открытии это означает, что рынок не находится в равновесии. Это может создать определенные возможности для торговли большим игрокам — арбитрам, пытающимся торговать на разнице между наличной и фьючерсной ценой. Однако такая возможность, часто в форме программной торговли, бывает довольно недолгой. Другими словами, может иметь место волатильное открытие — когда фьючерсы продаются, а акции покупаются, или наоборот — пока не установится справедливая цена. [c.137]

Большинство этих систем применяли на рынке фьючерсов на казначейские облигации. Давайте рассмотрим теперь размер рынка, лежащего в основе фьючерсного рынка. Когда цены на рынке спот и фьючерсном рынке расходятся (обычно не более чем на несколько тиков), в игру вступают арбитражеры, покупая менее дорогостоящий из двух инструментов и продавая более дорогостоящий. В результате расхождение между ценой спот-рынка и ценой фьючерсного рынка достаточно быстро исчезает. Разница между ценой на спот-рынке и фьючерсном рынке может действительно сильно измениться, только когда внешний шок (какие-либо неожиданные события или новости) ведет цены к большему расхождению, чем это бывает при обычном процессе арбитража. Такие разрывы происходят обычно в течение очень короткого времени и встречаются довольно редко. Арбитражеры зарабатывает на ценовых различиях, тем самым сглаживая их. В результате этого процесса, рынок фьючерсов казначейских облигаций внутренне привязан к огромному спот-рьшку казначейских обязательств. Фьючерсный рынок отражает, по крайней мере, до нескольких тиков то, что происходит на гигантском спот-рынке, который никогда не был ведомым системными трейдерами, скорее наоборот. [c.6]

Описанная выше методика отражает модель накопе-ния/распределения для фондового рынка. Тот же самый подход можно использовать и на рынке фьючерсов, но с одним исключением. В то время как для акций нет ограничения в движении цен вверх или вниз в течение торгового дня, на фьючерсных рынках в связи со значительным эффектом рычага действуют строгие пределы дневных колебаний цен. Когда цены достигают предельных значений, торговля останавливается. Сделки могут совершаться и на этих предельных ценах, в зависимости от размера заявок на покупку или продажу, но объем торговли, который способен обеспечить рынок, может быть существенно меньшим, чем если бы подобных ограничений не существовало. Чтобы учесть такой эффект сдерживания спроса или предложения, я рекомендую объединить все дни, начиная с первого дня, когда был достигнут предел цены, до последнего дня данной последовательности. Цена открытия в первый день и цена закрытия в последний день, а также диапазон цен и объем торговли за этот период должны рассматриваться так, как будто вся эта последовательность представляет собой один день. Такой прием согласуется с описанной методикой и устраняет проблемы, связанные с наличием пределов дневных колебаний цен. Можно также полностью исключить объем торговли и воспользоваться формулой, представленной на рисунке 5.9, производя расчеты по временным периодам разной продолжительности — как длительным, так и коротким (см. рис. 5.10). [c.91]

Есть и другие возможные ордера, которые могут использоваться на фьючерсных рынках. Они больше известны своими экзотическими особенностями, чем возможностью получения желательной цены или времени исполнения. Биржи публикуют списки ордеров, которые они готовы принимать. Как правило, ордера с условием не принимаются и последний день торговли фьючерсным контрактом, потому что торговая деятельность может оказаться слишком беспокойной для их должной обработки. [c.50]

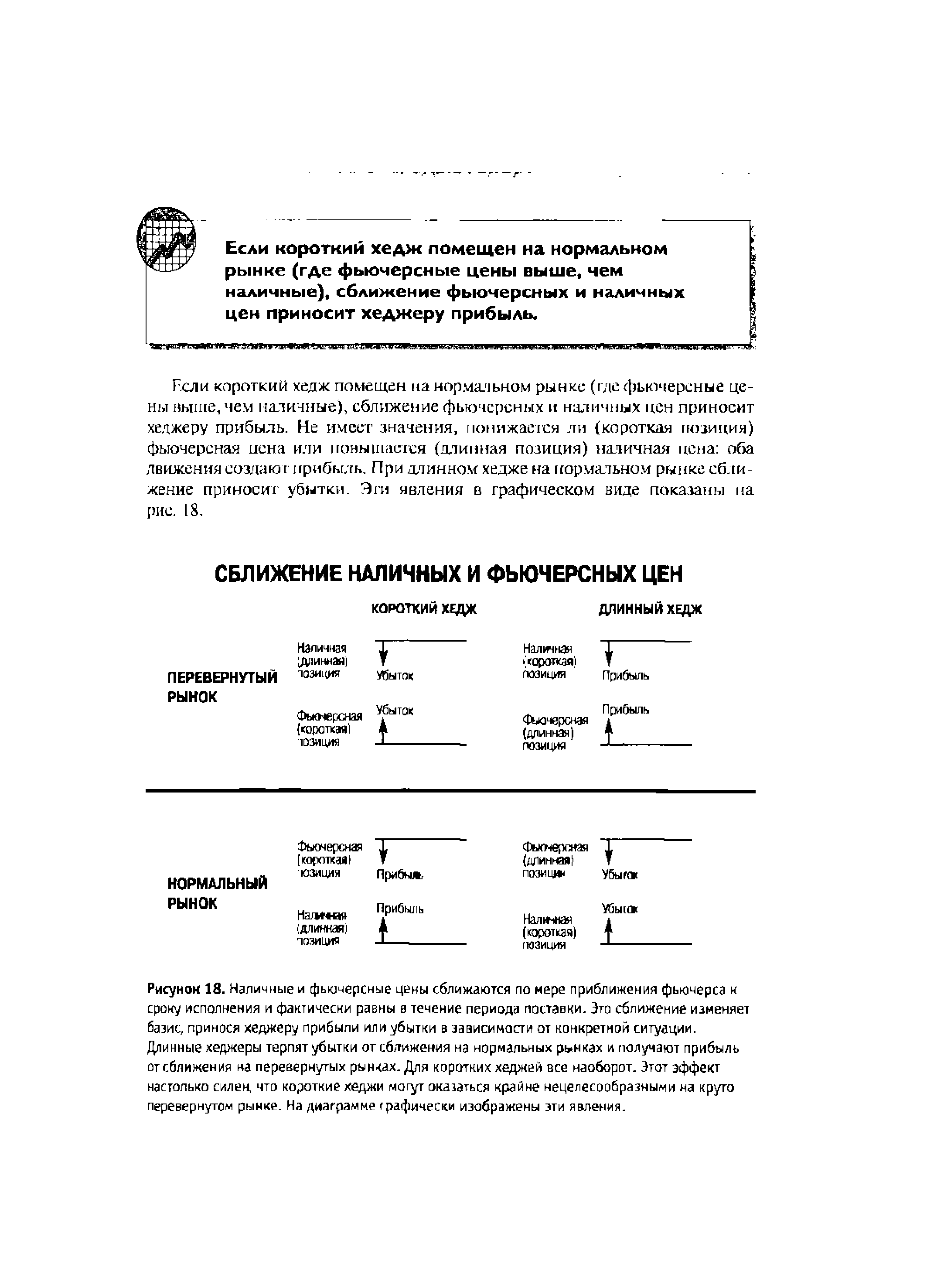

Если короткий хедж помещен на нормальном рынке (где фьючерсные цены выше, чем наличные), сближение фьючерсных и наличных цен приносит хеджеру прибыль. [c.131]

Ситуация полностью меняется на перевернутом рынке. Когда фьючерсные цены ниже наличных, сближение наличных и фьючерсных цен создает прибыль для длинного хеджа и убытки для короткого хеджа (см. рис. 18). [c.132]

Итак, приступим к определению. Технический анализ - это исследование динамики рынка, чаще всего посредством графиков, с целью прогнозирования будущего направления движения цен. Термин "динамика рынка" включает в себя три основных источника информации, находящихся в распоряжении технического аналитика, а именно цену, объем и открытый интерес. На наш взгляд, термин "динамика цен", который часто используется, слишком узок, так как большинство технических аналитиков фьючерсных товарных рынков используют для своих прогнозов объем и открытый интерес, а не только цены. Но, несмотря на указанные различия, следует иметь в виду, что в контексте данной книги термины "динамика рынка" и "динамика цен" будут использоваться как синонимы. [c.12]

Для тех, кто пока не очень знаком с деталями контрактов на различных фьючерсных рынках, мы приводим в конце этой главы справочную таблицу "Информация о фьючерсных рынках" (см. рис. 3.14). В ней вы найдете данные о котировках на различных рынках, о максимальных и минимальных изменениях цен, о долларовом эквиваленте этих изменений, о биржах, на которых совершаются торги, и о часах проведения торгов. Эта таблица приводится с сугубо справочной целью, для того, чтобы ознакомить читателя с различными фьючерсными рынками. Необходимо помнить, однако, что данные с течением времени могут и измениться, поэтому, если вы пользуетесь каким-либо справочным изданием, обратите внимание на год его выпуска и, по возможности, пользуйтесь новейшим. [c.53]

Динамика спрэда между ценой фьючерсного контракта и показателями лежащего в его основе индекса позволяет определять краткосрочные изменения рыночных настроений. Когда цена фьючерсного контракта, поднимаясь, далеко отрывается от индекса, рынок вступает в область перекупленное и следует ожидать временного спада. И наоборот, если цена [c.462]

До 1972 года существовало четкое разделение трейдеры по акциям следили только за акциями, трейдеры, специализирующиеся на облигациях, - за облигациями, валютные трейдеры - за валютами, а трейдеры, работающие на товарных рынках, - за товарами. После 1986 года появились сборники графиков практически по всем рынкам и секторам. Трейдер получил возможность наблюдать за дневными изменениями цен на разных фьючерсных рынках сельскохозяйственной продукции, меди, золота, нефти, индекса RB, индекса доллара США, валют, облигаций и индексов акций. Трейдеры брокерских фирм и банков смогли теперь видеть на сво- [c.22]

Связь между товарными рынками и рынком казначейских облигаций является важнейшим из межрыночных отношений, исследуемых в книге. Это своего рода ось, вокруг которой выстраиваются все остальные связи. Именно обратная зависимость между товарными рынками (представленными индексом фьючерсных цен RB) и ценами на казначейские облигации является связующим звеном между товарными рынками и финансовым сектором. [c.36]

С середины 1988 года взаимосвязь двух индексов становится менее однозначной. Индекс СКВ достиг максимума летом 1988 года, чему во многом способствовал важный ценовой пик на рынках зерновых. Фьючерсные цены затем падали до следующего августа, когда появились признаки некоторой стабилизации. Тем временем индекс JO продолжал расти, устанавливая новые максимумы, до осени 1989 года. На рисунке 7.6 более подробно показана динамика индексов в 1989 году. Большую часть этого года индексы СКВ и JO двигались в противоположных направлениях. В течение первой половины 1989 года повышение индекса JO сопровождалось снижением индекса СКВ. А к тому моменту, когда индекс JO повернул вниз в октябре 1989 года, индекс СКВ уже начал повышаться. [c.124]

Одним из препятствий на пути более кардинальной либерализации денежно-кредитной политики в конце 1989 года была относительная стабильность товарных рынков и рост цен на драгоценные металлы и нефтепродукты в четвертом квартале (рис. 7.16). В довершение всех бед, ударившие в декабре холода привели к стремительному взлету фьючерсных цен на нефтепродукты (особенно на мазут) и вызвали опасения, что в начале 1990 года произойдет резкое повышение двух самых распространенных показателей инфляции индекса цен производства и индекса потребительских цен. Главная причина подобных опасений, а также пристального внимания к указанным индексам как со стороны финансовых кругов, так и со стороны ФРС состоит в том, что существенные изменения уровня товарных цен рано или поздно приводят к изменениям индексов PPI и PI. Здесь мы подходим к завершающей теме этой главы - взаимосвязи между индексами RB, PPI и PI. [c.137]

Низкая корреляция фьючерсных фондов с портфелями акций и облигаций объясняется двумя основными причинами. Первая состоит в разнообразии фьючерсных рынков. Управляющие фьючерсными фондами ведут операции во всех секторах фьючерсных рынков, и эффективность этих операций не зависит только от динамики рынков облигаций и акций. Большинство управляющих фьючерсными фондами придерживаются тактики следования за тенденцией. В периоды подъема финансовых рынков они получают прибыль, покупая фьючерсы на процентные ставки и индексы акций, а при снижении цен на облигации и акции их потери на финансовых рынках в значительной мере компенсируются доходами от операций на товарных и валютных рынках, которые в такие периоды обычно повышаются. Диверсификация обеспечивается автоматически за счет ведения операций в четырех различных секторах, как правило, имеющих отрицательную корреляцию. [c.241]

Программные покупки начались лишь после того, как фьючерсная цена индекса S P 500 значительно превысила его спотовую цену, и между ними временного нарушилось соответствие. Программные покупки были не причиной, а реакцией на повышение фьючерсных цен индекса S P. Таким образом, подъем рынка акций произошел из-за роста фьючерсных цен на индекс акций. А чем объясняется этот рост фьючерсов, вызвавший программные покупки При внимательном подходе несложно убедиться, что резкое повышение или понижение фьючерсных цен на индекс акций часто бывает прямым следствием роста или падения цен облигаций, курса доллара или, может быть, цен на нефть. [c.264]

Корреляция рынка спот и рынка фьючерсов одного товара равна почти 100 процентам. Это вызвано тем, что разница этих рынков состоит в основном в стандартных сроках поставки покупаемого товара. Вместо биржевой и брокерской комиссии по фьючерсам на рынке спот мы теряем спрэд. Есть еще разница в функционировании фьючерсного рынка и рынка спот. Фьючерсы развиты по большей мере в США, поэтому большие объемы на этом сегменте рынка присутствуют именно с открытием основных биржевых площадок США Для рынка же спот наибольшие объемы рынка приходятся на европейские рынки. Но это различие скорее сказывается на количестве заключаемых сделок и меньше на цене. [c.209]

Мои подходы к распознаванию завесы из темных облаков на фьючерсных рынках и на рынках акций различаются. В идеальном случае вторая сессия завесы должна открываться выше максимума предыдущей. Однако, поскольку по сравнению с фьючерсами волатильность акций обычно ниже, я не настаиваю на жестком выполнении для них этого требования. Так, если цена открытия второй сессии на рынке акций превосходит хотя бы цену закрытия, а не максимум предыдущей сессии, то для меня этого достаточно, чтобы считать модель завесой (см. рис. 3.19). [c.83]

Исторические ценовые данные по многим наличным рынкам тоже можно получить у многочисленных поставщиков данных. У всех фьючерсных рынков есть базовые наличные инструменты, а для всех основных валют есть наличные рынки. Наличные рынки торгуются непрерывно, не имеют истечения и могут использоваться для имитации. Однако ввиду того, что наличные рынки обычно ведут себя не так, как рынки их производных, в качестве заменителя цен фьючерсов использовать их не следует. Если вы намерены торговать на наличном рынке, используйте данные по наличному рынку, а если собираетесь торговать на фьючерсном или форвардном рынке, используйте фьючерсные данные. [c.58]

Отличительной чертой всех фьючерсных рынков является право продавца ("короткого") на решение о поставке. Это означает, что продавец в любое время в течение периода поставки может принять решение о поставке с соответствующим уведомлением. Если это допускается правилами биржи, у продавца есть также некоторая свобода выбора предмета и места поставки. Подобные правила вводятся для придания контрактам большей гибкости, а также для устранения возможности "сжатия", когда владельцы коротких позиций вынуждены закрывать их по завышенной цене для ограничения убытков при повышающейся конъюнктуре. Биржи могут также разрешить производить поставку в нескольких пунктах. В случаях многих физических товаров (например, пшеница и металлы) поставка может быть произведена на любом утвержденном складе путем передачи складского свидетельства (варранта). [c.48]

В случае успешного хеджа полученная от фьючерсной сделки прибыль, должна погасить убыток на наличном рынке и обеспечить цену продажи газойля около 190 долл. [c.64]

Чтобы понять принципы функционирования расчетной палаты, рассмотрим фьючерсный рынок на пшеницу. Предположим, что в первый день торговли июльским контрактом на пшеницу покупатель В соглашается купить 5000 бушелей (один контракт) у продавца S по 4 за бушель, или в общей сложности за 20 000. (Реально, биржевой брокер фирмы, обслуживающий лицо В, встречается с биржевым брокером фирмы, обслуживающим лицо S, в яме , где торгуют пшеницей, и они договариваются о цене.) В этой ситуации В может предполагать, что цена пшеницы возрастет, a S может верить, что она упадет. [c.695]

Фьючерсный рынок представлен в основном двумя типами оптовых торговцев хеджерами и спекулянтами. Рынок просто не мог бы существовать и эффективно функционировать без них. Хеджеры — это производители и поставщики (к ним относятся также кредитно-финансовые институты и финансовые директора корпораций), которые используют фьючерсные контракты для защиты своих интересов, заключающихся в соответствующем товаре или финансовом инструменте. Например, если владелец скотоводческого хозяйства предполагает, что в ближайшем будущем цена на скот упадет, он будет действовать как хеджер и заключит фьючерсную сделку на скот в надежде обеспечить с ее помощью наиболее высокий из возможных уровень цены. Тем самым хеджеры обеспечивают устойчивость фьючерсного рынка и его существование. Спекулянты, напротив, являются источником рыночной неустойчивости. Они заключают фьючерсные контракты не потому, что им нужно защитить позицию по товару, лежащему в основе сделки, а потому, что хотят получить прибыль от резких колебаний курса фьючерсного контракта. (Спекулянты— это расположенные к риску инвесторы, весь интерес которых к товарному или финансовому фьючерсу сводится к ожиданиям ценовой активности и возможности получить от этого прирост капитала. — Прим. науч. fed.) [c.589]

Рассматривается ситуация, когда имеются рынка облигаций, 2 фьючерсных рынка и рынок наличных денег. Облигация первого типа (ценная бумага 1) — это 10%-ная купонная облигация с номинальной стоимостью 100 и погашением через 3 года. Три оставшиеся типа облигаций (цепные бумаги 2, 3 и 4) — это бсскупоншле облигации, имеющие поминальную стоимость 100 и погашение через 1, 2 и 3 года соответственно. [c.153]

Таким образом, финансовыми результатами от сделок на рынке ценных бумаг и фондовом рынке, по которым могут возникать налоговые обязательства, являются доходы от форвардных и фьючерсных сделок, валютообменных и других операций с валютой доходы от операций, от размещения ценных бумаг суммы процентов, выплачиваемых по долговым обязательствам с ценными бумагами и валютой дисконтные доходы суммы от сделок купли-продажи ценных бумаг доходы от управления и непосредственного владения ценными бумагами. [c.254]

Книга Торговля фьючерсами и опционами на рынке энергоносителей представляет собой учебник для тех, кто мало знаком с этими финансовыми инструментами. Стивен Эррера, бывший вице-президент Нью-Йоркской товарной биржи, и Стюарт Браун, профессор финансов, в ясной и доступной форме излагают основы функционирования фьючерсных и опционных рынков энергоносителей, дают их общую характеристику, приводят полезные сведения об операциях на фьючерсных рынках и об опционах на фьючерсные контракты. Авторы анализируют поведение фьючерсных цен и их взаимосвязь с наличными ценами, обсуждают стратегии получения прибыли на относительном изменении цен, объясняют технику хеджирования, позволяющую получить выгоду от использования фьючерсов, а кроме того, знакомят читателей с историей фьючерсных и опционных контрактов на энергоносители, обсуждают перспективы дальнейшего развития фьючерсных рынков энергоносителей и их влияние на энергетические компании и общество в будущем. [c.253]

Время от времени неожиданные новости электризуют фьючерсный рынок, резко бросая цены вверх или вниз. На большинстве рынков существуют ограничения, как далеко могут двигаться цены в течение одного дня. Цель этих дневных ценовых лимитов принудительно задействовать "период охлаждения", давая участникам рынка нремя для оценки того или иного события и определения его воздействия на их актины. [c.41]

Многие фейдеры считают, что цены закрытия в конце торгового дня лучшее отражение состояния рынка. В конце концов, это цены, которые покупатели и продавцы готовы оставить на ночь. Существует специальный ордер фьючерсного рынка для получения цены закрытии. Вот как он выглядит [c.49]

Арбитраж между наличными и фьючерсными рынками оставляет эти отношения и сохранности. Смысл здесь тот же, что и в описанной ранее ситуации для зерновых арбитражеры покупают более дешевый актин (наличный или фьючерсный) и продают более дорогой, заставляя обе цены сближаться друг с другом. Как и у всех других фьючерсных контрактов, разница между наличной и фьючерсной ценами исчезает по мере приближения срока исполнения фьючерсного контракта. Рстъ, однако, и другие соображения, но их сложность ны водит згу тему за рамки нашего обсуждения, [c.129]

Fain короткий хедж помещен и а нор мальком рынке (где фьючерсные цены ныше, чем наличные), сближение фьючерсных и наличных нсн приносит хеджеру прибыль. Не имеет значения, понижается ли (короткая пшиция) фьючерсная иена или повышается (длинная позиция) наличная цена ойа Лвижения создают прибыль. При длинном хедже на нормальном рынке сближение приносит убытки. Зги явления в графическом виде показаны па рис. 18. [c.131]

| Рисунок 18. Наличные и фьючерсные цены сближаются по мере приближения фьючерса к сроку исполнения и фактически равны в течение периода поставки. Это сближение изменяет базис, принося хеджеру прибыли или убытки в зависимости от конкретной ситуации. Длинные хеджеры терпят убытки от сближения на нормальных рынках и получают прибыль от сближения на перевернутых рынках. Для коротких хеджей все наоборот. Этот эффект настолько силен, что короткие хеджи могут оказаться крайне нецелесообразными на круто перевернутом рынке. На диаграмме f рафически изображены эти явления. |  |

Понятие тенденции или тренда (trend) - одно из основополагающих в техническом анализе. Необходимо усвоить, что, по сути дела, все, что происходит на рынке, подчинено тем или иным тенденциям. Основная цель составления графиков динамики цен на фьючерсных рынках и заключается в том, чтобы выявлять эти тенденции на ранних стадиях их развития и торговать в соответствии с их направлением. Большинство методов технического анализа являются по своей природе следующими за тенденцией (trend-following), то есть их функция состоит в том, чтобы помочь аналитику распознать тенденцию и следовать ей на протяжении всего периода ее существования (см. рис. 1.1). [c.13]

В этой главе была показана важность межрыночных сравнений различных фьючерсных рынков и соответствующих групп акций. Мы убедились, что многие группы акций тесно связаны с определенными товарными рынками (такими как рынки нефти, золота, серебра, меди, алюминия, сахара и т.д.). Поскольку цены на эти товары и связанные с ними группы акций движутся в одном направлении, необходимо внимательно изучать их относительную динамику. Ценовые тенденции акций, чувствительных к процентным ставкам (например, акций ссудно-сберегательных ассоциаций и крупнейших банков), обычно имеют одно направление с тенденцией рынка облигаций и обратное - с тенденцией товарных рынков. Наблюдение за коэффициентом RB/облигации позволяет определить, куда следует вкладывать средства в инфляционные (товарные) или дезинфляционные (чувствительные к процентным ставкам) акции. Акции, чувствительные к процентным ставкам, обычно достигают вершин и оснований с опережением рынка акций в целом, поскольку они тесно связаны с рынком облигаций. [c.193]

Стохастический осциллятор (sto hasti os illator) — еще один распространенный инструмент в арсенале аналитиков фьючерсных рынков. Как осциллятор, он подает сигналы о перекупленности и перепродан-ности рынка, позволяет выявлять расхождения, а также предоставляет механизм для сравнения краткосрочной тенденции с более долгосрочной. Стохастический осциллятор соизмеряет последнюю цену закрытия с общим диапазоном цен за определенный период времени. Его значения колеблются от 1 до 100. Высокий стохастический показатель означает, что последняя цена закрытия находится вблизи верхней границы всего диапазона цен за данный период. Низкий показатель говорит о том, что последняя цена закрытия находится вблизи нижней границы этого диапазона. Логика стохастического осциллятора основана на том, что при повышении рынка цены закрытия стремятся к максимумам ценового диапазона, а при понижении — к минимумам. [c.234]

Однако покупатель не согласится на цену выше 98,10, поскольку он мог бы купить девятимесячный казначейский вексель на спотовом рынке сегодня за 95,24 и получить 100 через девять месяцев или мог бы инвестировать 95,24 на шесть месяцев под безрисковую ставку в 3% и затем использовать полученные 98,10 для оплаты фьючерсной цены 90-дневного казначейского обязательства, которое гасится за 100. Если бы фьючерсная цена была выше 98,10 (например, 99), то покупателю сегодня пришлось бы инвестировать больше, чем 95,24 (например, сегодня необходимо было бы инвестировать 96,12 ( 99/1,03)), чтобы через шесть месяцев суммы номинала и 3% дохода было бы достаточно для оплаты фьючерсной цены в 99. В такой ситуации никто не купил бы фьючерсный контракт, поскольку получил бы лучший результат, купив девятимесячный казначейский вексель на спотовом рынке за 95,24, вместо того чтобы на шесть месяцев инвестировать сумму под 3% с целью оплатить фьючерсную цену при поставке казначейского векселя. Поэтому фьючерсная цена должна составлять 98,10, поскольку это единственная цена, приемлемая для обеих сторон фьючерсного контракта. [c.715]

Смотреть страницы где упоминается термин Фьючерсные рынки и фьючерсные цены

: [c.312] [c.420] [c.274] [c.95] [c.5] [c.50]Смотреть главы в:

Бизнес в ресурсодобывающих отраслях Справочник -> Фьючерсные рынки и фьючерсные цены