Теперь проанализируем порядок признания доходов и расходов для целей налогообложения в случае, когда на момент признания дохода организация не имеет первичные документы, подтверждающие фактическое осуществление расхода. Как [c.42]

Автор предлагает самостоятельный стандарт — Положение по бухгалтерскому учету Расходы организации . На взгляд автора, это важно в основном с точки зрения более полного понимания процесса учета и признания доходов организации и, следовательно, достоверного определения финансового результата деятельности компаний. [c.280]

Дата зачисления денежных средств на валютный счет или их списания с валютного счета организации в кредитной организации Дата оприходования денежных средств в кассу организации или выдачи денежных знаков из кассы организации Дата признания доходов организаций в иностранной валюте [c.229]

Дата оприходования денежных средств в кассе организации или выдачи денежных знаков из кассы организации Дата признания доходов организации в иностранной валюте Дата признания расходов организации в иностранной валюте Дата перехода права собственности к импортеру на импортированные товары, иное имущество [c.465]

ПРИЗНАНИЕ ДОХОДОВ ОРГАНИЗАЦИИ — выручка признается в бухгалтерском учете при следующих условиях [c.500]

Признание доходов организации 500 [c.801]

Порядок представления данных зависит от признания доходов исходя из требований п. 4 ПБУ 9/99. В зависимости от направлений деятельности организации, характера доходов, размера и условий их получения организация самостоятельно признает поступления доходами от обычных видов деятельности или прочими поступлениями (операционными, внереализационными или чрезвычайными доходами). [c.112]

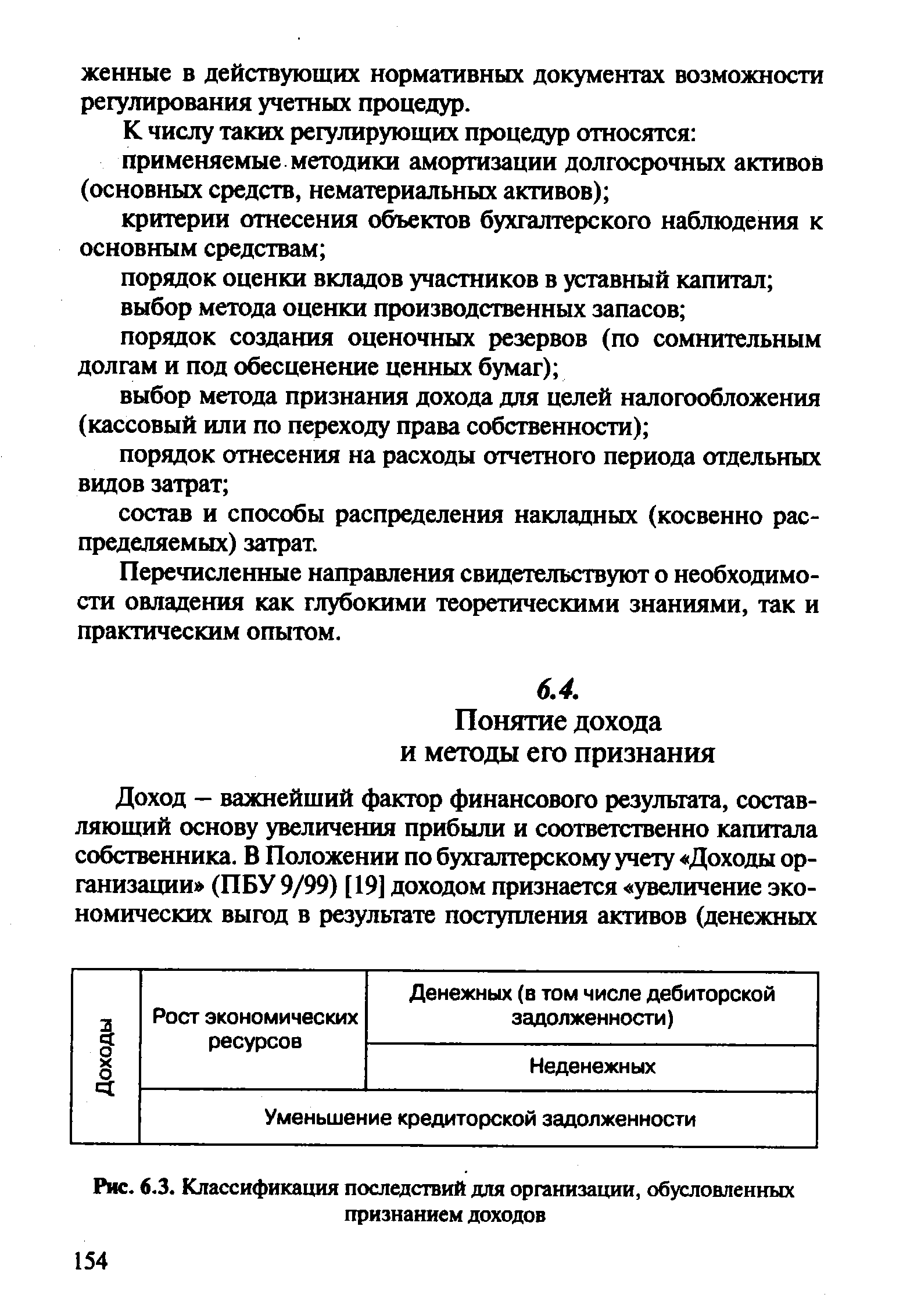

| Рис. 6.3. Классификация последствий для организации, обусловленных признанием доходов |  |

С 1996 г. в бухгалтерском учете для всех организаций (за исключением субъектов малого предпринимательства) обязателен к применению метод начисления дохода. Малые предприятия вправе выбирать метод признания дохода — кассовый или начислений [34]. Такой подход направлен на объективное исчисление финансового результата в интересах собственников отражение прибыли в максимальной величине. [c.160]

Организации, применяющие второй метод, имеют право уменьшить налогооблагаемую базу на разницу признанного дохода (по методу начислений и кассовому). [c.553]

Поскольку с 1 января 2002 г. ряд организаций вынужден был перейти на метод признания доходов и расходов по начислению, Федеральный закон от 29.05.2002 г. № 57-ФЗ (далее — Закон № 57-ФЗ) изменил порядок формирования налоговой базы в переходный период. [c.31]

Организации могут признавать доходы и расходы в зависимости от принятого метода. Методы признания доходов и расходов — кассовый и начисления — закрепляются в учетной политике организации. [c.67]

Признание налоговой базы при упрощенной системе налогообложения зависит от объекта налогообложения. Так, если в качестве объекта выбран доход организации или индивидуального предпринимателя, то налоговая база определяется как денежное выражение доходов организации или индивидуального предпринимателя. Если же за объектом признаны доходы организации или индивидуального предпринимателя, уменьшенные на величину расходов, налоговой базой признается денежное выражение доходов, уменьшенных на величину расходов. [c.256]

Порядок представления данных в отчете о прибылях и убытках зависит от признания организацией доходов исходя из требований Положения по бухгалтерскому учету Доходы организации ПБУ 9/99, утвержденного Приказом Министерства финансов Российской Федерации от 6 мая 1999 г. № 32н (зарегистрировано в Министерстве юстиции Российской Федерации 31 мая 1999 г., регистрационный номер 1791), характера своей деятельности, вида доходов, размера и условий их получения доходами от обычных видов деятельности или прочими поступлениями (операционными, внереализационными или чрезвычайными). [c.356]

В разделах Операционные доходы и расходы и Внереализационные доходы и расходы отражаются доходы и расходы, признанные организацией в бухгалтерском учете как прочие в соответствии с условиями, определенными для их признания в Положении по бухгалтерскому учету Доходы организации ПБУ 9/99 и Положении по бухгалтерскому учету Расходы организации ПБУ 10/99, и в сумме в соответствии с требованиями указанных положений. [c.359]

Начиная с 1995 года допущение временной определенности фактов хозяйственной деятельности распространяется на все виды операций, доходов и расходов. Момент возникновения дохода или расхода определяется содержанием документа, идентифицирующего факт хозяйственной деятельности, и выполнением условий их признания, предусмотренных ПБУ 9/99 Доходы организации [12] и ПБУ 10/99 Расходы организации [13]. В отношении момента признания выручки от реализации продукции (работ, услуг) по поступлению денежных средств (кассовый метод) исключение сделано для малых предприятий [21]. Необходимо обратить внимание, что субъекты малого предпринимательства, применяющие в бухгалтерском учете кассовый метод признания выручки, признают понесенные расходы также по оплате . Данная законодательная норма введена также и в текст ПБУ 10/99 Расходы организации [13], согласно которой если организацией принят в разрешенных случаях порядок признания выручки от продажи продукции и товаров не по мере передачи прав владения, пользования и распоряжения на поставленную продукцию, отпущенный товар, выполненную работу, оказанную услугу, а после поступления денежных средств и иной формы оплаты, то расходы признаются после погашения задолженности. [c.29]

ПБУ 9/99 Доходы организации [12] и ПБУ 10/99 Расходы организации [13] внесли некоторое новые моменты в порядок применения допущения временной определенности фактов хозяйственной деятельности, устанавливая критерии признания доходов и расходов по обычным видам деятельности в бухгалтерском учете. [c.29]

По нашему мнению, в ПБУ 13/2000 [28] установлен достаточно громоздкий порядок отражения в бухгалтерском учете, который направлен более на обеспечение процесса контроля над использованием бюджетных средств, нежели на необходимость отражения достоверного финансового состояния и финансовых результатов. Для целей финансовой отчетности не столько имеет значение, приобретены ли материально-производственные запасы на средства правительственной помощи или нет, сколько формирование финансовых результатов хозяйственной деятельности. Поэтому основное внимание должно быть уделено условиям признания дохода, полученного организацией в результате предоставления ей государственной помощи. [c.316]

Данная норма напрямую вытекает из требования соблюдения условий признания выручки, изложенных в п. 12 ПБУ 9/99 Доходы организации [12]. [c.374]

Расход признается в отчете о прибылях и убытках после признания дохода, который был получен в результате осуществления затрат (расходов). Себестоимость проданной продукции признается в качестве расхода в отчете о прибылях и убытках только после признания дохода — выручки от продажи этой продукции. Соответственно, если активы будут приносить доходы в течение нескольких периодов, то и затраты, осуществленные при их приобретении или создании будут признаваться расходами в отчете о прибылях и убытках в течение нескольких периодов. Например, затраты на подготовку и освоение нового производства, направления деятельности организации капитализируются временно на счете учета расходов будущих периодов. С началом поступления систематических доходов от этого нового направления капитализированные и признаваемые в качестве активов затраты начинают постепенно признаваться расходами в отчетах о прибылях и убытках, списываясь на себестоимость реализованной (проданной) новой продукции. [c.404]

В то же время правила формирования в бухгалтерском учете информации о доходах и расходах коммерческих организаций (кроме кредитных и страховых организаций), являющихся юридическими лицами по законодательству Российской Федерации, установлены ПБУ 9/99 Доходы организации [12] и ПБУ 10/99 Расходы организации [13]. В соответствии с указанными ПБУ доходы и расходы соответствующим образом классифицируются и учитываются в соответствии с определенным порядком их признания и оценки. Однако отдельные вопросы учета доходов и расходов либо не рассмотрены в ПБУ 9/99 [12] и ПБУ 10/99 [13], например, вопросы отражения на счетах бухгалтерского учета доходов и расходов от обычной деятельности, суммовых разниц, либо находятся в определенном несоответствии с действующим Планом счетов бухгалтерского учета финансово-хозяйственной деятельности и Инструкцией по его применению [16]. Примером может служить порядок отражения в учете активов, полученных безвозмездно, в том числе по договору дарения. Согласно Плану счетов бухгалтерского учета [24] движение имущества, полученного организацией безвозмездно отражается на субсчете 87/3 Безвозмездно полученные ценности . В соответствии с ПБУ 9/99 [12] активы, полу- [c.424]

В финансовой отчетности компания должна отразить учетную политику, принятую для признания дохода методы, принятые для определения стадии завершения сделки при оказании услуг сумму каждой значительной категории дохода, признанной в отчетности (от продажи товаров, оказания услуг, процентов, роялти, дивидендов) сумму дохода, полученную в результате обмена товарами или услугами. В российской практике этому стандарту соответствует ПБУ 9/99 Доходы организации . [c.58]

В бухгалтерском учете величина прочих поступлений определяется в соответствии с действующим порядком. Так, штрафы, пени, неустойки за нарушение условий договоров и возмещения убытков принимаются к учету в суммах, присужденных судом или признанных должником активы, полученные безвозмездно, оцениваются по рыночной стоимости по ценам, подтвержденным документально, или на основе экспертной оценки кредиторская задолженность с истекшим сроком давности включается в доход организации в сумме, по которой она была отражена в бухгалтерском учете. [c.222]

В ПБУ 9/99 дано определение доходов организации в целом, их видов, а также выручки. Положение определяет порядок признания доходов в бухгалтерском учете и порядок раскрытия информации о доходах организации в бухгалтерской отчетности. [c.101]

Во втором варианте организация признает доход в том отчетном периоде, когда имеются оправдательные документы и выполняются все условия признания дохода. Расход признается в том же отчетном периоде, при этом он определяется на основании предварительных расчетных данных в плановой или нормативной оценке, с последующей корректировкой в том отчетном периоде, когда появляются документы, подтверждающие фактически произведенные расходы. [c.42]

При проведении капитального ремонта объект основных средств не может эксплуатироваться, то есть участвовать в процессе создания дохода, следовательно, по данному объекту не должны начисляться амортизационные отчисления. Отметим, что такой принцип отвечает содержанию п. 19 ПБУ 10/99 Расходы организации , где указаны условия признания понесенных организацией расходов в отчете о прибылях и убытках [c.58]

Изменение условий реальной эксплуатации объекта (например, увеличение количества смен) неизбежно ведет к изменению срока, в течение которого данной объект может быть использован для извлечения дохода. Таким образом, возникает потребность в уточнении технической реализации в бухгалтерском учете принципа соответствия доходов и расходов, который определен в п. 19 ПБУ 10/99 Расходы организации , где указаны условия признания понесенных организацией расходов в отчете о прибылях и убытках [c.77]

Соответственно, организации, имеющие размер выручки в указанных пределах, имеют право перейти с порядка признания доходов и расходов по методу начисления на кассовый метод. Отметим, что ранее это право предоставлялось субъектам малого предпринимательства и большого распространения в силу ряда причин не получило. [c.95]

Пунктом 2 ст. 271 НК РФ предусмотрена возможность проявления организацией самостоятельности при признания доходов при методе начисления [c.121]

Порядок признания доходов и расходов. Статья 273. Порядок определения доходов и расходов при кассовом методе 1. Организации имеют право на определение даты получения дохода (осуществления расхода) по кассовому методу, если в среднем за предыдущие четыре квартала сумма выручки 1. Метод начисления. 2. Кассовый метод. Ограничения в применении по размеру выручки. [c.282]

Правительственная субсидия не признается в учете как таковая до тех пор, пока нет обоснованной уверенности в соблюдении условий, связанных с ее получением. Более того, получение субсидии еще не является основанием для ее признания в учете, так как оно не доказывает, что условия, предъявляемые правительством для ее получения и использования будут выполнены организацией-получателем. Уже полученные денежные или неденежные средства от правительства зачисляются на счет целевых поступлений или доходов будущих периодов до подтверждения возможности признать поступление в качестве правительственной субсидии. В отличие от российских положений по бухгалтерскому учету, рассматривающих правительственные субсидии в качестве безвозвратного финансирования или безвозмездной передачи организации иного имущества, которые в конце концов зачисляются на счет капитала. МСФО 20 предусматривает признание такой субсидии в качестве дохода организации в порядке установленном Стандартом. [c.194]

Настоящая глава посвящена рассмотрению вопросов признания и учета доходов организации, составляющей финансовую отчетность в соответствии с МСФО. Доходы состоят из выручки и прочих доходов. В подрядных строительных организациях, научно-исследовательских и других организациях, выполняющих работы по договорам подряда, имеются особенности признания выручки, которые регулируются самостоятельным стандартом. Правительственные субсидии можно считать особой формой доходов. Поэтому в данной главе рассматриваются положения трех стандартов МСФО-il Договоры подряда (в редакции 1993 года) МСФО-18 Выручка (1993 года) МСФО-20 Учет правительственных субсидий и раскрытие информации о правительственной помощи (1994 года). [c.251]

Они исходят из того, что международные стандарты финансовой отчетности устанавливают правила признания доходов и расходов и, следовательно, правила их отражения в общей прибыли (убытке) за отчетный период, которые отличаются от правил включения доходов и расходов в налогооблагаемую прибыль (убыток). Чаще всего не совпадает время их признания в финансовой отчетности и время их включения в налогооблагаемые показатели. Но есть и такие доходы и расходы, которые не включаются в налогооблагаемую прибыль. И наоборот, есть такие доходы и расходы, которые не учитываются в отчете о прибылях и убытках, а относятся, например, на счета собственного капитала, но при этом включаются в налогооблагаемую прибыль. Международные стандарты финансовой отчетности устанавливают единые для всех правила признания доходов и расходов в общей прибыли (убытке) любых организаций, а национальное налоговое законодательство существенно различается в разных странах, что создает дополнительные трудности для признания в финансовой отчетности отложенных налоговых обязательств и требований. [c.357]

Если оценку стоимости добытых полезных ископаемых невозможно определить способами, указанными в подпунктах 9.6.2.2.1 и 9.6.2.2.2, налогоплательщик (недропользователь) определяет самостоятельно расчетную стоимость добытого полезного ископаемого на основании данных налогового учета. В этом случае налогоплательщик (недропользователь) применяет тот порядок признания доходов и расходов, который он применяет для определения налоговой базы по налогу на прибыль организаций. [c.142]

Организациям должно быть предоставлено право самостоятельного рассмотрения экономической природы управленческих расходов исходя из специфики хозяйственной деятельности предприятия и выбора порядка их учета и списания в конце отчетного периода. Действующими нормативными актами такой порядок пока не предусмотрен. (Вернее, тот порядок, который имеет место в настоящее время, на наш взгляд, не воплощает в полной мере концепцию классификации расходов на производственные и периодические, так как управленческие расходы согласно действующему порядку могут списываться в дебет счета учета продаж (46 Реализация продукции (работ, услуг), 90 Продажи ), которые предусматривают предварительное признание выручки от продаж. Периодические же расходы признаются в отчетном периоде вне зависимости от условий признания дохода (выручки)). [c.153]

МСФО именно общих вопросов. Так. например, в предложенных проектах ПБУ аудиторской фирмы ЦБА в проекте Доходы организации раскрываются все возможные доходы компании, а не только от основной деятельности, как предусмотрено МСФО 18 (это же касается и расходов) проект Учет договоров подряда также не ограничивается рассмотрением исключительно строительных подрядов, а рассматривает любой подряд как вид сделки и длительный этап его выполнения, что обусловливает возникновение учетной проблемы признания доходов и расходов по отчетным периодам. Специфика договоров подряда, определяемая самим предметом, может регулироваться в методических указаниях к этому стандарту. [c.21]

Независимо от выбора метода проблема признания доходов и расходов лежит в области документального оформления операций. Формирование первичных документов при оформлении операций по договорам строительного подряда достаточно жестко регламентировано. При этом документы представляют собой результат наблюдений за ходом строительных работ и, по нашему мнению, не обязательно должны рассматриваться организацией как первичные бухгалтерские документы для отражения в учете доходов и расходов организации. [c.101]

Обязательства по авансам полученным. В условиях применения кассового метода признания доходов многие организации предпочитают совмещение отгрузки товаров и оказания услуг с их оплатой (в кассу или чеком). В таких случаях также распрост- [c.223]

Однако, если в п. 17 ПБУ 6/01 [31] речь идет об объектах основных средств, то должно подразумеваться, что перечисленные объекты удовлетворяют критериям, перечисленным в п. 4 ПБУ 6/01 [31], в том числе предполагается, что они способны приносить экономические выгоды (доход) в будущем . Следовательно, возникает закономерный вопрос если объекты (например, жилищный фонд или средства труда некоммерческих организаций) отвечают критериям признания основных средств и имеют длительный срок полезного использования, то есть период, в течение которого использование объекта основных средств приносит доход организации , почему по ним не должна начисляться амортизация Погашение стоимости объектов основных средств есть реализация принципа соответствия доходов расходов. Данный принцип закреплен в п. 19 ПБУ 10/99 Расходы организации [13], в соответствии с которым расходы признаются в отчете о прибылях и убытках в том числе ...с учетом связи между произведенными расходами и поступлениями (соответствие доходов и расходов) путем их обоснованного распределения между отчетными периодами, когда расходы обуславливают получение доходов в течение нескольких отчетных периодов и когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем... . Таким образом, на основании принципа соответствия доходов и расходов стоимость объекта основных средств должна признаваться расходом в течение срока его полезного использования, то есть периода, когда расходы обуславлива- [c.194]