ПОИСК

Это наилучшее средство для поиска информации на сайте

Дельта. Хеджирование дельтой

из "Фьючерсные, форвардные и опционные рынки "

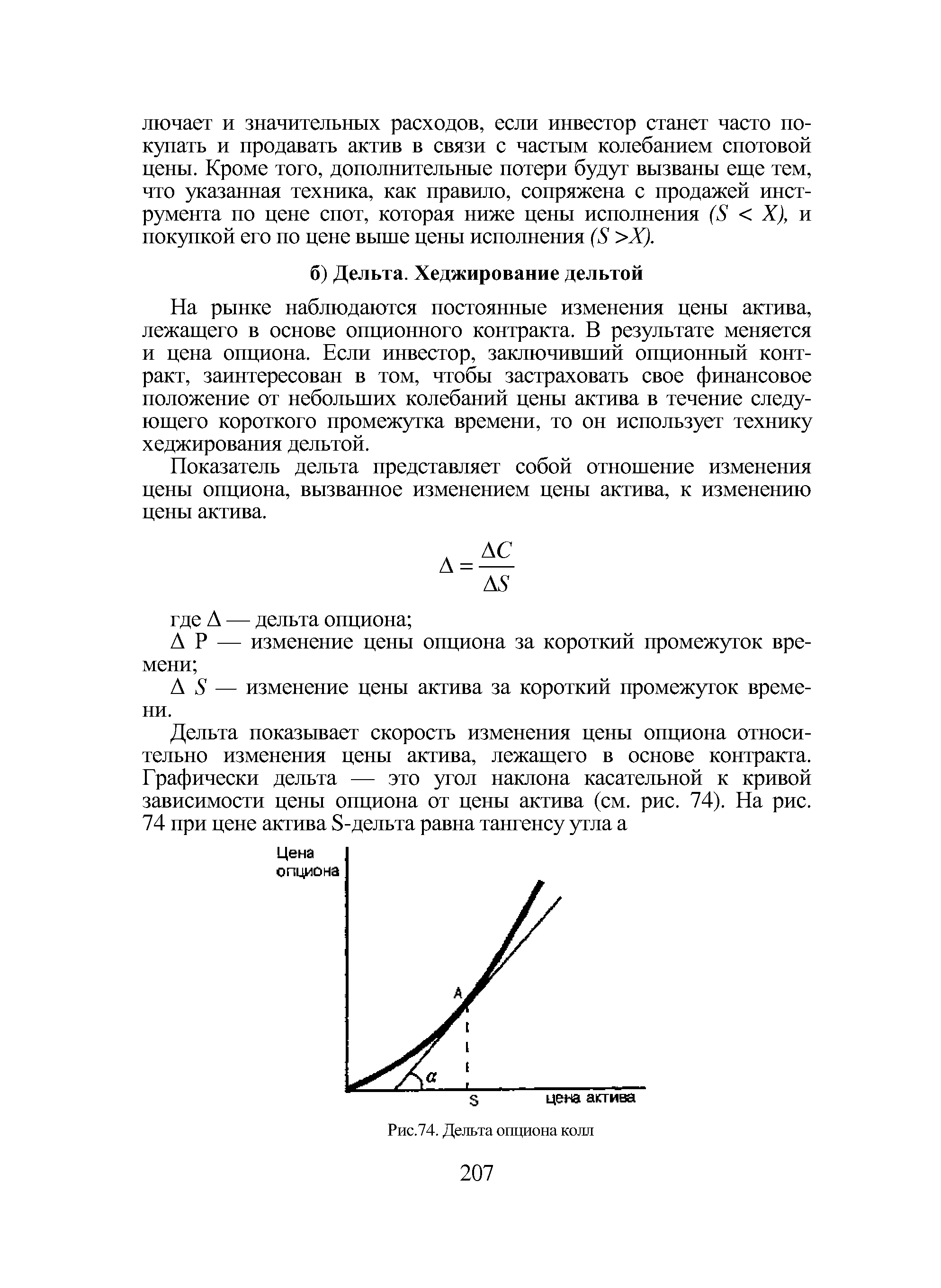

На рынке наблюдаются постоянные изменения цены актива, лежащего в основе опционного контракта. В результате меняется и цена опциона. Если инвестор, заключивший опционный контракт, заинтересован в том, чтобы застраховать свое финансовое положение от небольших колебаний цены актива в течение следующего короткого промежутка времени, то он использует технику хеджирования дельтой. [c.207]Показатель дельта представляет собой отношение изменения цены опциона, вызванное изменением цены актива, к изменению цены актива. [c.207]

Теоретически цена опциона не может увеличиться или уменьшиться в большей степени, чем стоимость актива, лежащего в основе контракта. Поэтому верхней границей дельты для опциона колл является единица (случай, когда опцион с большим выигрышем). Нижней границей дельты выступает ноль (опцион с большим проигрышем) (см. рис. 75). [c.208]

Если дельта равна единице, то премия опциона изменится на один пункт при изменении цены актива на один пункт. Если дельта равна нулю, то премия опциона не изменяется или изменится лишь в малой степени даже при существенном изменении цены актива. Опционы без выигрыша обычно имеют дельту, близкую к 0,5. Это означает, что их цена изменяется в два раза медленнее цены актива. Дельта опциона колл всегда положительна, поскольку премия опциона и цена актива изменяются в одном направлении. Как следует из рисунка 75, дельта опциона колл возрастает при росте цены актива и падает при ее понижении. [c.208]

Дельта опциона пут имеет отрицательное значение, поскольку его стоимость изменяется в противоположном направлении относительно цены актива. Дельта лежит в пределах от нуля (опцион с большим проигрышем) до -1 (опцион с большим выигрышем). Опцион без выигрыша имеет дельту порядка -0,5. Как следует из рис. 76, дельта опциона пут уменьшается при росте цены актива. [c.209]

Дельта может рассматриваться как коэффициент хеджирования. Значение дельты говорит о числе единиц актива, которые инвестор должен купить и продать на каждую позицию, открытую по опционному контракту. Зная величину дельты, инвестор может сформировать портфель из опциона и определенного числа единиц актива, лежащего в основе контракта, который будет нейтрален к риску в течение следующего короткого периода времени, то есть изменение цены опциона будет компенсироваться изменением цены актива. На каждый выписанный опцион колл вкладчик должен приобрести А единиц актива. На каждый купленный опцион колл ему следует продать А единиц актива. [c.209]

Допустим теперь, что цена акций выросла на 1 долл. В этом случае вкладчик получает выигрыш в 200 долл. от прироста курсовой стоимости акции. Цена опциона на одну акцию выросла на 0,4 долл. Поэтому его проигрыш по опционам составляет 200 долл. [c.210]

Это означает, что инвестор потеряет по опционной позиции сумму в размере 200 A S долл., если цена актива возрастет на A S, и выиграет 200 A S долл., если цена акций упадет на A S. В случае покупки опциона инвестор имеет положительную дельту. Соответственно он выиграет по опционам при росте курса акций и проиграет при падении их цены. [c.210]

Это означает, что на каждые 5 проданных опционов следует купить 2 акции. Если учесть, что в один опционный контракт входят 100 акций, на пять опционных контрактов необходимо купить 200 акций. [c.210]

Для рассмотренного выше примера дельта всей позиции инвестора равна нулю, поскольку дельта акций полностью компенсирует дельту опционов. Позицию с дельтой, равной нулю, называют дельта нейтральной. [c.211]

На практике величина дельты постоянно меняется. Поэтому позиция вкладчика может оставаться дельта нейтральной, то есть дельта хеджированной, только в течение довольно короткого периода времени. В связи с этим при страховании дельтой хеджированные позиции должны периодически пересматриваться. [c.211]

Мы рассмотрели опцион колл. Для опциона пут следует сделать следующее дополнение. Поскольку дельта опциона пут отрицательна, то, покупая опцион, инвестор должен купить соответствующее число единиц актива. Продавая опцион, инвестор должен продать соответствующее число единиц актива. [c.211]

При росте цены енот индекса на A S выигрыш от фьючерсного контракта составила ч AS. Таким образом, дельта фьючерсного контракта равна e(r q T. [c.212]

Пример. Инвестор выписал 20 опционов колл на акции, не выплачивающие дивиденды. Каждый опцион насчитывает 100 акций. Дельта опциона равна 0,4. Вкладчик планирует хеджировать свою позицию с помощью фьючерсного контракта. До истечения фьючерсного контракта на данные акции остается три месяца, один контракт включает 250 акций. Непрерывно начисляемая ставка без риска равна 15%. [c.213]

Поскольку один контракт насчитывает 250 акций, это означает, что инвестору необходимо купить три фьючерсных контракта. [c.213]

Пример. Инвестор открыл следующие позиции по опционным контрактам на акции компании А (каждый опцион насчитывает по 100 акций) а) купил 80 опционов колл на три месяца, дельта равна 0,45 б) продал 60 опционов пут на два месяца, дельта равна -0,5. [c.213]

Это означает, что портфель можно сделать дельта нейтральным, продав 6600 акций компании А. [c.214]

С изменением условий на рынке величина гаммы также будет меняться. Гамма достигает наибольшей величины для опционов без выигрыша и уменьшается по мере того, как опцион все больше становится с выигрышем или проигрышем (см. рис. 77). Значение гаммы меняется с течением времени и вследствие изменения стандартного отклонения цены актива (см. стр. 78). Как следует из графиков, гамма опциона без выигрыша может резко возрасти при уменьшении времени до истечения контракта и уменьшении дисперсии цены актива. [c.215]

Пример. Инвестор сформировал дельта нейтральный портфель, гамма которого равна 120. Гамма опциона (100 акций) равна 1,2. Портфель будет гамма нейтральным, если инвестор откроет короткую позицию по 120 1,2 = 100 опционам. [c.216]

Вернуться к основной статье