ПОИСК

Это наилучшее средство для поиска информации на сайте

Основные методы оценки риска

из "Финансовый менеджмент Теория и практика Изд.5 "

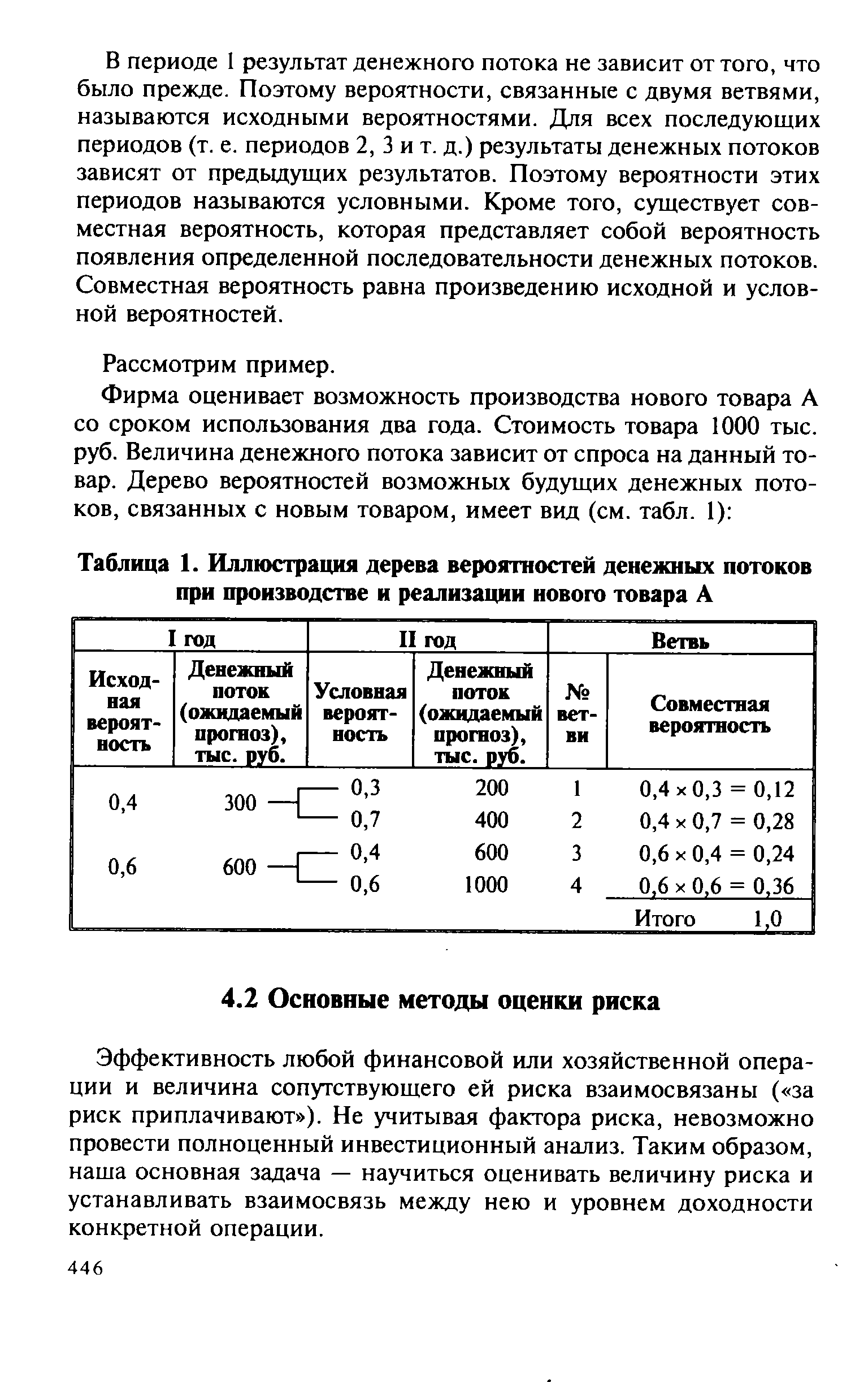

Эффективность любой финансовой или хозяйственной операции и величина сопутствующего ей риска взаимосвязаны ( за риск приплачивают ). Не учитывая фактора риска, невозможно провести полноценный инвестиционный анализ. Таким образом, наша основная задача — научиться оценивать величину риска и устанавливать взаимосвязь между нею и уровнем доходности конкретной операции. [c.446]Независимо от происхождения и сущности риска, главнейшей цели бизнеса — получению дохода на вложенный капитал — соответствует следующее определение риска. [c.447]

Понятно, что чем выше вероятность получения низкого дохода или даже убытков, тем рискованнее проект. А чем рискованнее проект, тем выше должна быть норма его доходности. [c.447]

При выборе из нескольких возможных вариантов вложения капитала часто ограничиваются абстрактными рассуждениями типа этот проект кажется менее рискованным или в этом случае прибыль больше, но и риск, вроде бы, больше . Между тем, степень риска в большинстве случаев может быть достаточно точно оценена, а также определена величина доходности предлагаемого проекта, соответствующая данному риску. Опираясь на полученные результаты, потенциальный инвестор может не только выбрать наиболее привлекательный для него способ вложения денег, но и значительно сократить степень возможного риска. [c.447]

Инструментом для проведения необходимых вычислений является математическая теория вероятностей. Каждому событию ставится в соответствие некоторая величина, характеризующую возможность того, что оно (событие) произойдет — вероятность данного события — р. Если событие не может произойти ни при каких условиях, его вероятность нулевая (р = 0). Если событие происходит при любых условиях, его вероятность равна единице. Если же в результате проведения эксперимента или наблюдения установлено, что некоторое событие происходит в п случаях из N, то ему приписывается вероятность р = n/N. Сумма вероятностей всех событий, которые могут произойти в результате некоторого эксперимента, должна быть равна единице. Перечисление всех возможных событий с соответствующими им вероятностями называется распределением вероятностей в данном эксперименте. [c.447]

Например, при бросании стандартной игральной кости вероятность выпадения числа 7 равна 0. Вероятность выпадения одного из чисел от 1 до 6 равна 1. Для каждого из чисел от 1 до 6 вероятность его выпадения р= 1/6. [c.447]

Для каждого из проектов А и В может быть рассчитана ожидаемая норма доходности ERR — средневзвешенное (где в качестве весов берутся вероятности) или вероятностное среднее возможных IRR. [c.448]

Таким образом, для двух рассматриваемых проектов ожидаемые нормы доходности совпадают, несмотря на то, что диапазон возможных значений IRR сильно различается у проекта А от -50% до 90%, у проекта В — от 15% до 25%. [c.448]

Нормальное распределение достаточно полно отражает реальную ситуацию и дает возможность, используя ограниченную информацию, получать числовые характеристики, необходимые для оценки степени риска того или иного проекта. Далее будем всегда предполагать, что мы находимся в условиях нормального распределения вероятностей. [c.450]

На рисунке 3 приведены графики распределения вероятностей для проектов А и В, (они удовлетворяют условиям нормального распределения). Предполагается, что для проекта А в наихудшем случае убыток не составит более 50%, а в наилучшем случае доход не превысит 90%. Для проекта В — 15% и 25% соответственно. Очевидно, что тогда значение ERR останется прежним (20%) для обоих проектов, совпадая со значением среднего состояния. Соответствующая же среднему значению вероятность понизится, причем не одинаково в наших двух случаях. [c.450]

Очевидно, чем более сжат график, тем выше вероятность, соответствующая среднему ожидаемому доходу (ERR), и вероятность того, что величина реальной доходности окажется достаточно близкой к ERR. Тем ниже будет и риск, связанный с соответствующим проектом. Поэтому меру сжатости графика можно принять за достаточно корректную меру риска. [c.450]

Чем меньше величина а, тем больше сжато соответствующее распределение вероятностей, и тем менее рискован проект. При этом для нормального распределения вероятность попадания в пределы ERR а составляет 68,26%. [c.450]

Например, доступная информация может быть представлена в следующем виде (см. табл. 3). [c.451]

В данной ситуации найденные коэффициенты уже не добавляют существенной информации и могут служить лишь для оценки того, во сколько раз один проект рискованнее другого 2,475/ 0,175 = 14. Проект А в 14 раз рискованнее проекта В. [c.452]

Коэффициент вариации необходимо знать в случае, когда требуется сравнить финансовые операции с различными ожидаемыми нормами доходности ERR. [c.452]

В данном случае расчет коэффициента V дает возможность принять решение в пользу второго проекта. [c.453]

Вернуться к основной статье