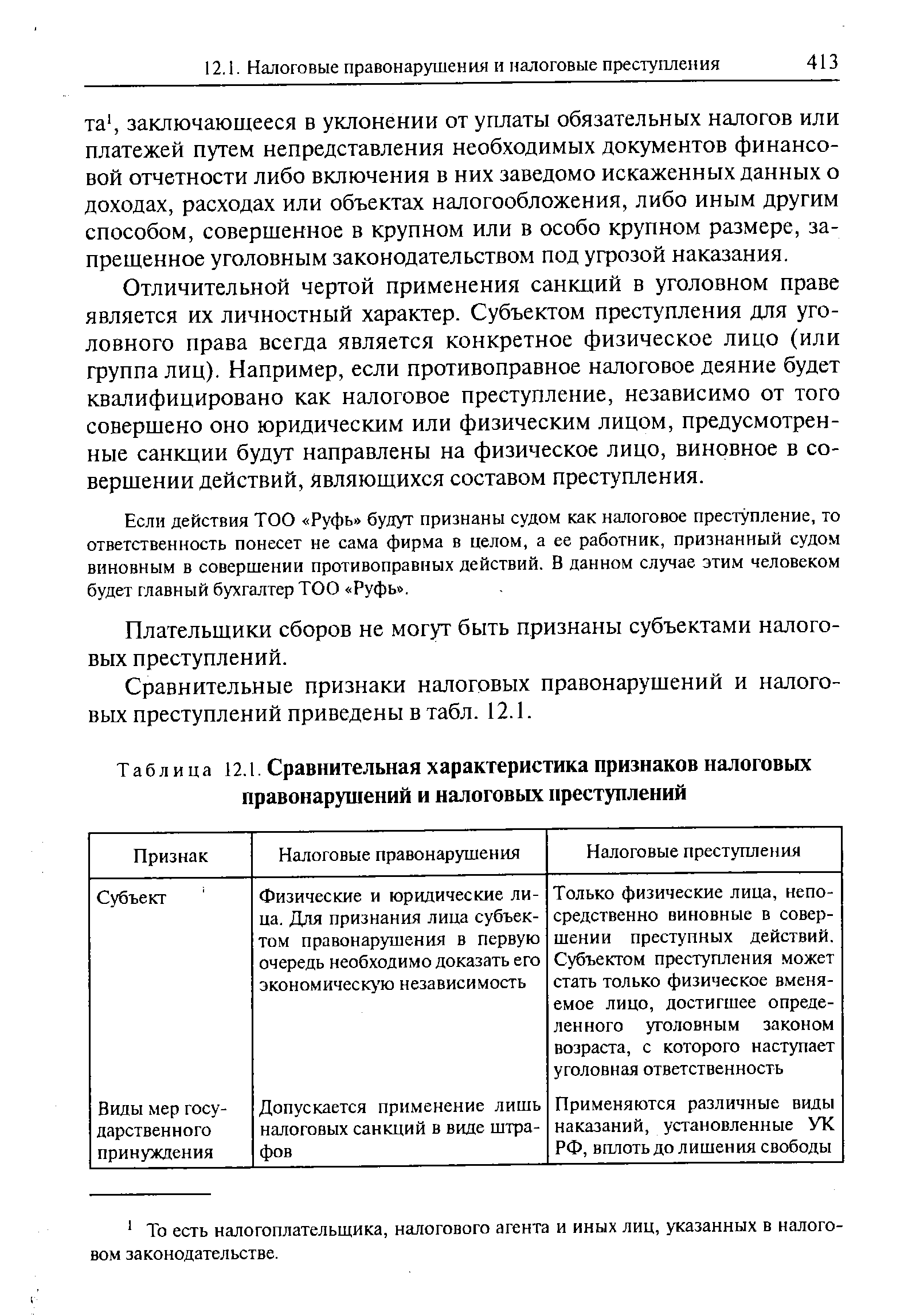

Сравнительные признаки налоговых правонарушений и налоговых преступлений приведены в табл. 12.1. [c.413]

| Таблица 12.1. Сравнительная характеристика признаков налоговых правонарушений и налоговых преступлений |  |

Случай 3. Следует разграничить проведение налоговых проверок непосредственно налоговыми органами и совместно с органами налоговой полиции. В этом случае процедура передачи материалов из налоговых органов в органы налоговой полиции будет сходной со случаем 2, поскольку, исходя из контекста НК, органы налоговой полиции не наделены правами контролирующего органа, а налоговые органы осуществляют контрольные функции, т.е. если осуществлялась совместная проверка, то оформление результатов выездной налоговой проверки осуществляется налоговыми органами. Отсюда можно заключить, что материалы передают налоговые органы в органы налоговой полиции. Следует отметить, что при возникновении оперативной необходимости для скорейшего выявления и пресечения налогового правонарушения или преступления мотивированный запрос составляется налоговыми инспекциями, и на основании этого запроса органы налоговой полиции в соответствии с п. 2 ст. 36 НК РФ выделяют своих сотрудников в состав группы проверки, начинающей свою работу по инициативе налоговых органов. Как видим, совместная деятельность налогового органа и налоговой полиции по выявлению признаков налогового преступления осуществляется как в первой и второй, так и в третьей из вышеприведенных ситуаций как бы на встречных курсах , т.е. с целью проверки правильности исчисления и уплаты (удержания и перечисления) налогов. [c.446]

Так, если деяние, совершенное физическим лицом, обладает признаками, позволяющими квалифицировать его и как налоговое правонарушение, и как преступление, то приоритет имеет его уголовно-правовая квалификация. [c.292]

До принятия части первой НК оставались практически не унифицированными меры ответственности налогоплательщиков за налоговые правонарушения и преступления. В целом ряде случаев налогоплательщик, допустивший ошибку, просчет, небрежность, невнимательность, подвергался тем же санкциям, что и лицо, сознательно совершившее подготовленное и организованное налоговое преступление. Отсутствие дифференциации в мерах ответственности за налоговые [c.311]

Безусловно, целью налоговых проверок является не только (и даже не столько) обеспечение дополнительных доходов бюджета, но, в первую очередь, предупреждение возможных налоговых правонарушений и преступлений. Однако эта цель может быть обеспечена и более экономичными, а главное, более эффективными с точки зрения ее достижения методами. [c.29]

Одним из эффективных методов выявления налоговых правонарушений и преступлений является метод встречной проверки, активно используемый также органами БЭП, контрольно-ревизионными и иными аппаратами. [c.478]

В данном случае снижение налоговых выплат (а также их полное избежание) осуществляется посредством совершения налогоплательщиком налоговых правонарушений или даже преступлений, то есть путем прямого нарушения налогового законодательства. Действия налогоплательщика при уклонении от уплаты налогов незаконны и противоправны изначально, т.е. законного уклонения не бывает. [c.14]

Правда, необходимо отметить, что преступлением признаются только умышленные действия налогоплательщика. Неумышленное сокрытие объекта налогообложения (в результате ошибки, заблуждения и т.д.) является налоговым правонарушением и карается наложением санкций, предусмотренных ст. 13 Закона Об основах налоговой системы (с 1 января 1999 г. — главой 16 части I Налогового кодекса РФ). [c.37]

Деятельность налоговой полиции приносит значительный эффект. За первое полугодие 1997 г. благодаря действиям налоговой полиции в бюджет возвращено 12,6 трлн. руб. Кроме того, налоговая полиция за это время способствовала взысканию недоимок на сумму 51,4 трлн. руб. Выявлено 3 718 только крупных налоговых правонарушений и преступлений и 18 510 фактов ведения финансово-хозяйственной деятельности вне налогового контроля (как правило, без постановки на налоговый учет), около 300 фактов нецелевого использования бюджет- [c.115]

Допущенное организацией налоговое правонарушение может быть сопряжено с совершением должностным лицом этой организации дисциплинарного проступка, административного правонарушения или уголовного преступления. Поскольку организация и ее должностные лица — это разные субъекты, привлечение организации к ответственности за налоговое правонарушение не освобождает ее должностных лиц от дисциплинарной, административной или уголовной ответственности за совершенное ими деяние. [c.235]

По роду деятельности нам часто приходится сталкиваться с проблемами, вызванными неправильным пониманием норм действующего законодательства, что приводит не только к ошибкам, но и к налоговым правонарушениям и преступлениям. [c.7]

В конце декабря 1995 г. Департамент налоговой полиции РФ был переименован в Федеральную службу налоговой полиции РФ, которая получила новые полномочия право возбуждать уголовное дело, проводить по нему дознание, предварительное следствие и передавать материалы непосредственно в суд. Это направлено на уменьшение числа правонарушений и преступлений в области налогообложения и должно повысить собираемость налогов. [c.94]

Особое место в налоговых правоотношениях занимают органы налоговой полиции. Их основная функция, вытекающая из Налогового кодекса страны, а также соответствующего законодательства об этих органах, состоит в предупреждении, выявлении, пресечении и расследовании нарушений налогового законодательства. Органы налоговой полиции должны бороться с нарушениями в области налогов, которые являются или преступлениями, или административными правонарушениями. Что касается налоговых проверок, то органы налоговой полиции также могут их проводить в определенных законом случаях. [c.103]

Изложены организационно-правовые основы налоговых проверок, общая характеристика и методики их проведения. Рассмотрены практические вопросы подготовки и проведения камеральных и выездных проверок. Подробно освещены вопросы административной юрисдикции в деятельности налоговых органов, квалификации налоговых правонарушений и преступлений, дифференциации ответственности. Рассмотрены методики расследования уклонения от уплаты налогов. Отражены вопросы взаимодействия налоговых органов и органов налоговой полиции. В приложениях содержатся образцы документов. [c.4]

Последний, четвертый, раздел пособия ( Общие вопросы налоговой ответственности и механизм ее реализации ) посвящен, во-первых, дифференциации уголовной ответственности за совершение налоговых преступлений, для чего использован прием сравнительного анализа составов налоговых преступлений и налоговых правонарушений, имеющих некоторые схожие элементы, во-вторых, определению криминалистической методики расследования налоговых преступлений. [c.17]

Следует отметить, что необходимость в передаче органами налоговой полиции материалов проведенной ими проверки в налоговые органы возникает не только в случае отсутствия в обнаруженных налоговых правонарушениях признаков преступления, но и при возбуждении по материалам проверки уголовного дела по признакам преступления, предусмотренного ст. 199 УК РФ, поскольку привлечение к уголовной ответственности должностных лиц организации-налогоплательщика не исключает привлечения самой организации к ответственности за налоговые правонарушения, предусмотренной НК РФ, а производство по делам о налоговых правонарушениях в установленном НК РФ порядке является прерогативой налоговых органов. [c.23]

Принятие НК Российской Федерации — важный этап установления системного и комплексного налогообложения. В отличие от ранее действовавшего налогового законодательства, неоднократно корректировавшего систему налоговых правоотношений, принятие этого документа предоставило налоговым органам широкие права, что, в свою очередь, существенно лишает недобросовестных налогоплательщиков возможности скрывать свои доходы и другие объекты налогообложения и тем самым уходить от налогообложения. Нормативно закрепив в ст. 106 понятие налогового правонарушения как виновно совершенного противоправного (в нарушение законодательства о налогах и сборах) деяния (действия или бездействия) налогоплательщика, налогового агента и иных лиц, за которые Кодексом предусмотрена ответственность, НК в гл. 15 вместе с тем определяет общие положения об ответственности за совершение налоговых преступлений. [c.267]

Признаки налогового правонарушения следует отличать от его юридического состава. Понимание этого вопроса имеет не столько теоретическое, сколько практическое значение. По юридическому составу налоговое правонарушение отграничивается от преступлений и иных правонарушений. [c.273]

Дифференциация уголовной и налоговой ответственности 12.1. Налоговые правонарушения и налоговые преступления [c.411]

Физические лица могут являться как субъектами налоговых правонарушений, так и субъектами налоговых преступлений. [c.414]

Прежде чем перейти к дифференциации составов налоговых преступлений и правонарушений и налоговой и уголовно-правовой ответственности, рассмотрим основные понятия и определения. [c.414]

Особенности квалификации налоговых преступлений и правонарушений [c.420]

Ответственность в случае непредставления налоговой декларации дифференцируется на уголовную и налоговую. Признаки преступления (ст. 198 УК РФ) и налогового правонарушения (ст. 119 НК РФ) охарактеризованы в табл. 12.2, 12.3. [c.420]

Лица, подлежащие ответственности за совершение преступления, налогового или административного правонарушения, достигли к моменту их совершения 16-летнего возраста и в момент совершения преступления или административного правонарушения были вменяемы (ст. 21 УК РФ, ст. 20 КоАП РСФСР), а при совершении налогового правонарушения могли отдавать отчет в своих действиях или руководить ими. Следует отметить то, что привлечению к ответственности за совершение указанных в данной главе правонарушений подлежат лица, ответственные за ведение бухгалтерского учета на данном предприятии (т.е. руководитель или главный бухгалтер данного предприятия или иное лицо, которое осуществляет обязанность по уплате налогов и взносов). [c.442]

Процесс расследования уголовного преступления предполагает установление признаков состава преступления, а затем расследование всех обстоятельств его совершения. Это имеет прямое отношение и к расследованию налоговых преступлений. Обычно предполагается проведение ряда проверочных действий до возбуждения уголовного дела. Обязанность выявления налоговых преступлений и правонарушений возложена в соответствии со ст. 2 Закона РФ О федеральных органах налоговой полиции на указанные правоохранительные органы, являющиеся также и субъектами оперативно-розыскной деятельности на основании ст. 13 Закона Об оперативно-розыскной деятель- [c.471]

Источниками первичной информации, по которым может быть выявлено налоговое преступление, и в частности уклонение от уплаты налогов с организаций, могут быть лица определенных категорий продавцы организаций, занимающихся торговлей, очевидцы каких-либо правонарушений, не отдающие в силу выполняемых обязанностей себе отчета о сути этих правонарушений (секретари, шоферы, охранники, технические работники и т.п.), ревизоры, аудиторы, члены других контролирующих комиссий и органов, представители внештатных структур и общественности лица, замешанные в правонарушении (контрагенты, пособники, поставщики, потребители) налоговые инспекторы, работники налоговой полиции, сотрудники службы по борьбе с экономическими преступлениями органов МВД и ряда служб органов ФСБ, работники таможенных органов и т.п. [c.473]

Налоговые органы, таможенные органы, органы государственных внебюджетных фондов и органы налоговой полиции в порядке, определяемом по соглашению между ними, информируют друг друга об имеющихся у них материалах о нарушениях законодательства о налогах и сборах (налоговых правонарушениях) и налоговых преступлениях, о принятых мерах по их пресечению, о проводимых ими налоговых проверках, а также осуществляют обмен другой необходимой информацией в целях исполнения возложенных на них задач. Вопросы взаимодействия налоговых органов и федеральных органов налоговой полиции при осуществлении налогового контроля раскры- [c.457]

Вместе с тем Кодекс не исключает возможности взаимодействия налоговых органов и налоговой полиции в процессе осуществления ими контроля за соблюдением законодательства о налогах и сборах. Органы налоговой полиции могут участвовать в налоговых проверках по запросу налоговых органов, по-видимому, в тех случаях, когда имеющиеся оперативные данные позволяют полагать, что в деятельности той или иной организации допущены нарушения законодательства о налогах и сборах, которые имеют признаки преступлений и административных правонарушений. [c.84]

Вышеуказанные факторы привели к тому, что налоговые преступления и правонарушения в Российской Федерации в 90-е гг. приобрели массовый характер. В 1997 г. федеральные органы налоговой полиции выявили 21 000 нарушений налогового законодательства, ущерб государству от которых оценивался в 6,9 млрд руб., при этом 7000 налоговых преступлений и правонарушений было совершено в крупном и особо крупном размерах. Сумма доначислений в результате применения финансовых санкций к нарушителям налогового законодательства ежегодно возрастает2. [c.316]

Рассмотрение и сравнение налоговых преступлений и налоговых правонарушений с разных ракурсов (относительно объекта и субъекта противоправного деяния, с точки зрения выделения сходств и различий объективных сторон предусмотренных законодательством составов, в частности способов совершения преступлений и правонарушений, с позиции выявления особенностей определения и специфики субъективных сторон данных нарушений) позволяет получить представление о неоднотипности правовых институтов ответственности, существующих в рамках уголовного и налогового права, об общем и о различиях составов налоговых правонарушений и налоговых преступлений. [c.17]

В соответствии со ст. 87 НК РФ правом проведения налоговых проверок в полном объеме наделены налоговые органы. Таможенные органы вправе проводить налоговые проверки только в отношении налогов, подлежащих уплате в связи с перемещением товаров через таможенную границу РФ (ст. 87.1 НК РФ). Органы налоговой полиции могут проводить проверки налогоплательщиков в соответствии с действующим законодательством при наличии достаточных данных, указывающих на признаки преступления (п. 2 ст. 36 НК РФ в редакции Федерального закона от 2 января 2000 г. № 13-ФЗ). Однако проверки, проводимые органами налоговой полиции, не названы в НК РФ налоговыми, а следовательно, на них не распространяется установленный НК РФ порядок проведения налоговых проверок1. Кроме того, в случае обнаружения в ходе проводимых ими проверок налоговых правонарушений, не содержащих признаков состава преступления, органы налоговой полиции не вправе привлекать по таким правонарушениям налогоплательщиков к предусмотренной НК РФ ответственности и обязаны направить материалы проверки в соответствующий налоговый орган, который проводит производство по делу о налоговом правонарушении и принимает решение о привлечении налогоплательщика к ответственности в установленном НК РФ порядке2. [c.23]

В теории права выделяются четыре вида ответственности, применяемых на территории России, а именно — уголовная, гражданско-правовая (материальная), дисциплинарная и административная. Все эти виды правовой ответственности применяются за нарушения законодательства о налогах и сборах. Статьей 106 НК РФ полностью исключены из числа налоговых правонарушений преступления, гражданско-правовые, административные и дисциплинарные правонарушения законодательства о налогах и сборах, поскольку Кодекс не предусматривает ответственности за их совершение. Вместе с тем наряду с перечисленными видами правовой ответственности за нарушения законодательства о налогах и сборах выделяется пятый вид ответственности — налоговая ответственность за совершение правонарушений, предусмотренных Налоговым кодексом РФ. [c.242]

Отметим, что предусмотренная п. 2 ч. 1 ст. 10 Закона О ФОНП обязанность федеральных органов налоговой полиции осуществлять производство по делам о налоговых преступлениях и нарушениях не означает для налоговых полицейских возможности осуществлять производство по делам о налоговых правонарушениях и по делам о нарушениях законодательства о налогах и сборах, предусмотренных гл. 16 [c.250]

Так, в письме руководителя ИМНС обязательно указывается, в чем конкретно состоят выявленные нарушения налогового законодательства, какие именно законы нарушены, каков размер ущерба, причиненного государству, сведения о правонарушениях. В этом письме фиксируется предложение о привлечении правонарушителя к уголовной ответственности и требование о принятии мер по обеспечению гражданского иска в целях возмещения причиненного бюджету ущерба. Фактически письмо руководства ИМНС с приложением к нему акта проверки и иных документов (о чем упоминалось выше) является заявлением о факте обнаружения преступления, и налоговая полиция в лице дознавателя или следователя должна отреагировать на это заявление в порядке, определенном ст. 109, 112 УПК РСФСР. [c.449]

См. Основы налогового права / Под ред. С.Г. Пепеляева. М., 1995. С. 16—33 Ларичев В.Д., Решетняк Н.С, Налоговые преступления и правонарушения кто и как их выявляет и предупреждает/ Под ред. В.Д. Ларичева. М., 1998. С. 52—53. [c.467]

См. Ларичев В.Д., Решетняк Н.С. Налоговые преступления и правонарушения кго и как их выявляет и предупреждает / Под ред. В.Д. Ларичева. М., 1998. С. 135—136. [c.479]

Смотреть страницы где упоминается термин Налоговые правонарушения и налоговые преступления

: [c.293] [c.235] [c.258] [c.426] [c.259] [c.355] [c.629] [c.55] [c.309] [c.312]Смотреть главы в:

Налоговый контроль -> Налоговые правонарушения и налоговые преступления