При анализе расширений в 5-волновой фигуре требуется дополнительный параметр, основанный на ряде суммирования Фибоначчи, подтверждающий расчет ценовой цели для расширений 3-волновой фигуры, основанных на ФИ Фибоначчи. [c.75]

Анализ расширений 3-волновых фигур заставил нас сомневаться в возможности многократного подтверждения ценовых целей дополнительными отношениями Фибоначчи. Если теперь интегрирование 5-волновых движений позволит нам вычислять коридоры целевых цен Фибоначчи, инвесторы получат очень хорошее указание, какую ценовую цель использовать. Пока верхняя и нижняя границы ценовой полосы находятся близко друг к другу, можно использовать их как достоверные ценовые индикаторы. [c.76]

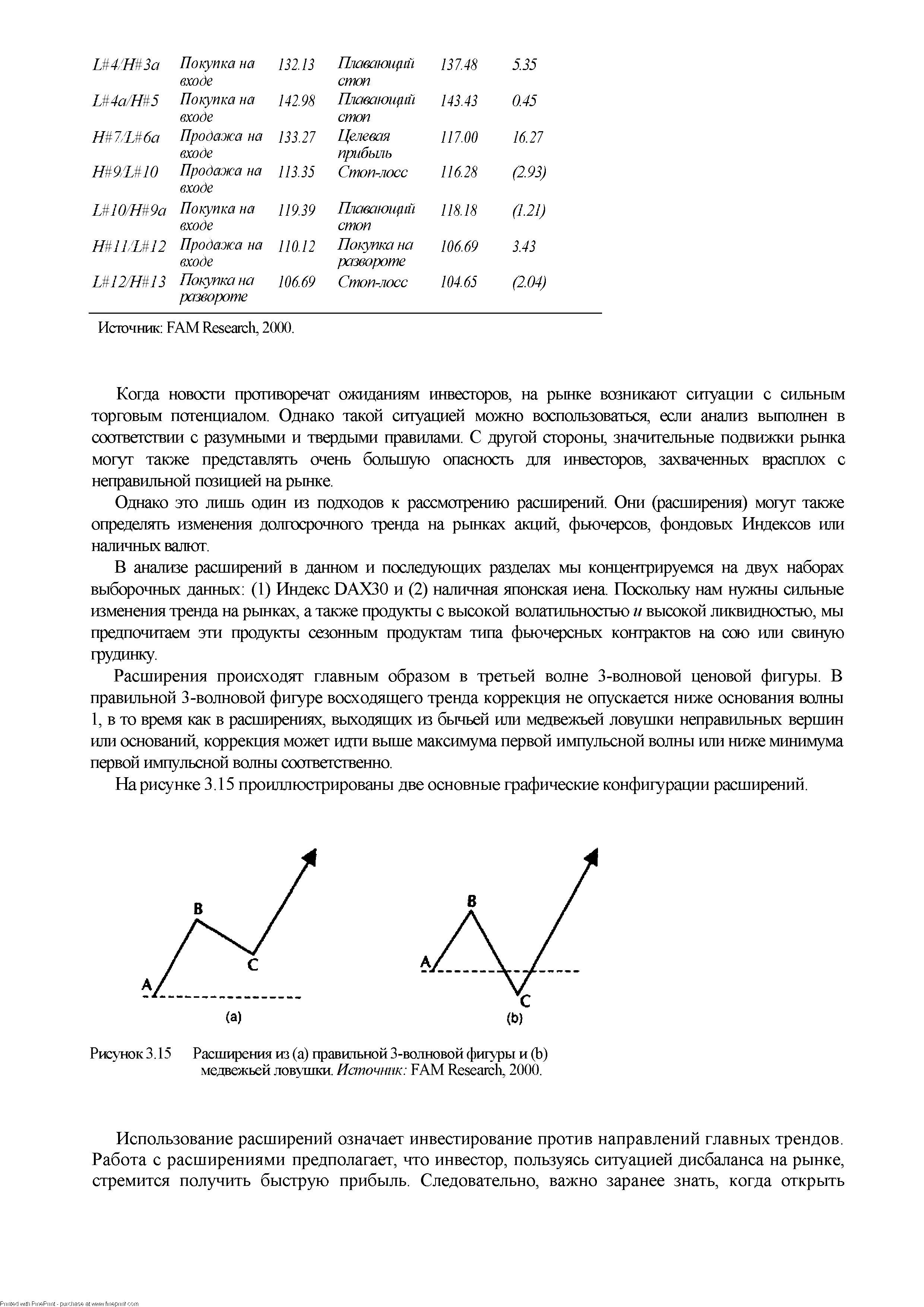

Расширения происходят главным образом в третьей волне 3-волновой ценовой фигуры. В правильной 3-волновой фигуре восходящего тренда коррекция не опускается ниже основания волны 1, в то время как в расширениях, выходящих из бычьей или медвежьей ловушки неправильных вершин или оснований, коррекция может идти выше максимума первой импульсной волны или ниже минимума первой импульсной волны соответственно. [c.66]

Ценовые цели, построенные из расширений в правильных 3-волновых фигурах, обычно связаны с "мягкими" биржевыми товарами типа сои, апельсинового сока или свиной грудинки. Они (цены) могут совершать значительные движения, вызываемые докладами о состоянии урожая, складских запасов, а также прогнозами погоды. Расширения на рынках этих продуктов могут достигаться в пределах пары дней. Однако работа с расширениями на рынках этих продуктов опаснее, потому что ценовые цели имеют тенденцию не достигаться с небольшим разрывом, превышаться с небольшим отрывом или даже превышаться со значительным отрывом. [c.76]

В данной главе описаны расширения как торговый инструмент Фибоначчи — сначала 3-волновых фигур, затем 5-волновых фигур, наконец, 5-волновых фигур в комбинации с отсчетом по ряду суммирования Фибоначчи. [c.82]

Наиболее важной модификацией общего расчета расширений 3-волнового движения является дополнительное использование 5-волновых фигур для получения множественных подтверждений ценовых целей Фибоначчи в ценовой полосе. [c.82]

В разделах D и Е объясняются расширения и их связь с отношением Фибоначчи ФИ на основе 3-волновых и 5-волновых рыночных фигур. В разделе F примеры в 5-волновых фигурах иллюстрируют аналитическую силу расширений как инструментов торговли в комбинации с числами базового ряда суммирования Фибоначчи. [c.48]

Расширения из 3-волновых движений самые легкие для идентификации фигуры. По этой причине мы сначала разобрали использование расширений с этой простой фигурой. [c.74]

Инвестирование на основе расширений всегда означает инвестирование против главного тренда, определяемого первым импульсным колебанием в 3-волновом движении или 5-волновой фигуре. [c.82]

Работа с ценовыми полосами важна, потому что мы не применяем дополнительные правила входа к нашей стратегии, как делали это при анализе коррекций и расширений 3-волновых фигур. Вместо этого, когда достигается ценовая полоса, мы сразу же входим на рынок по цене закрытия дня. Дополнительные параметры для генерации сигналов для Индекса DAX30 при использовании расширений в сочетании с ценовыми полосами на основе 5-вол-нового движения [c.77]

| Рисунок 3.15 Расширения из (а) правильной 3 -волновой фигуры и (Ь) медвежьей ловушки. Источник FAM Resear h, 2000. |  |

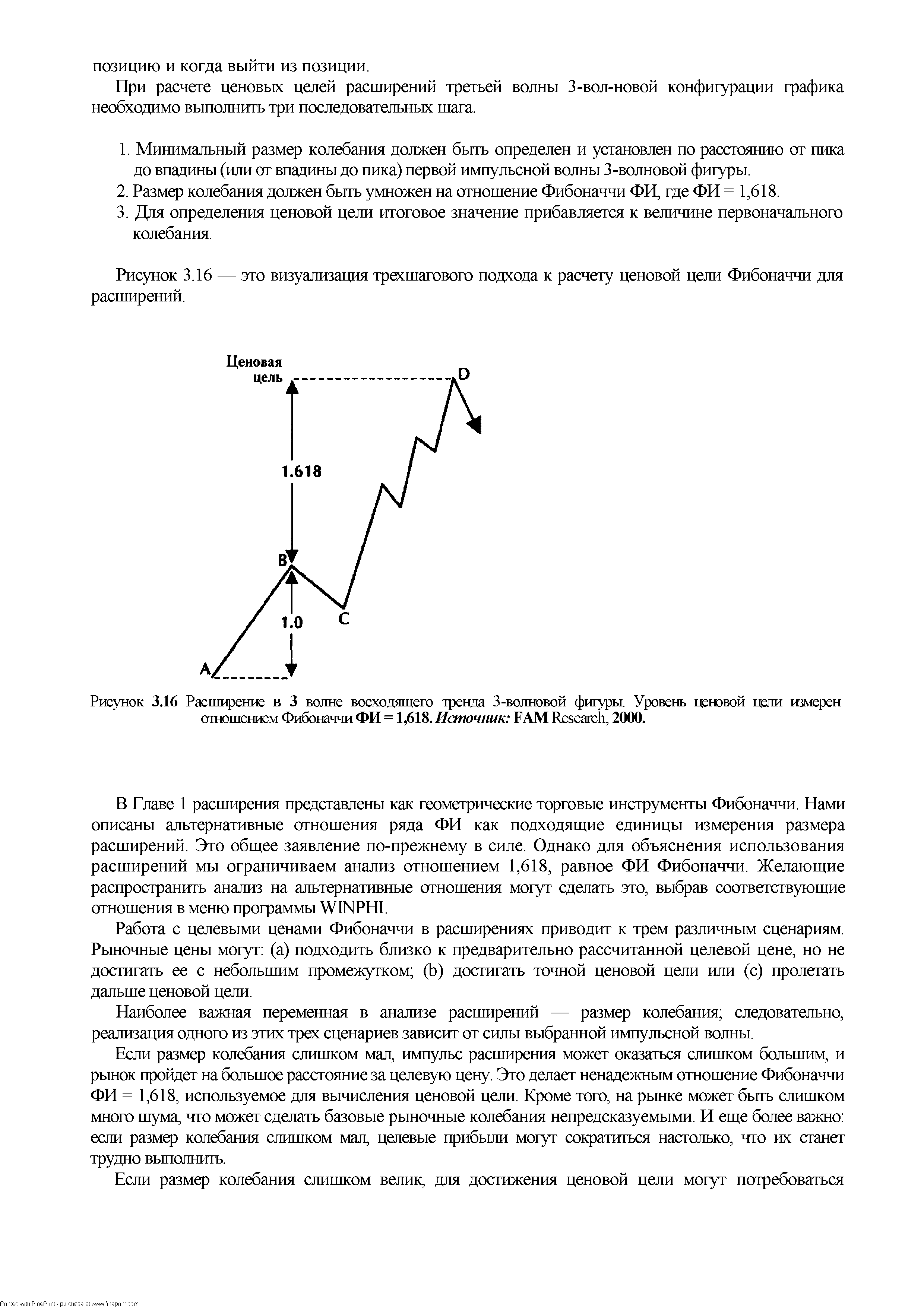

| Рисунок 3.16 Расширение в 3 волне восходящего тренда 3-волновой фигуры. Уровень ценовой цели измерен отношением Фибоначчи ФИ = 1,618. Источник FAM Resear h, 2000. |  |

В дополнение к форме РШ02, очень важно измерить базовое 5-волновое колебание, основанное на расширениях волны 1 и волны 3. Амплитуда волны 1, умноженная на отношение 1,618, и амплитуда волны 3, умноженная на отношение 0,618, указывают близко к впадине F, которая затем отмечает конечный пункт РШ02. (Читатели, окончательно запутавшиеся в этом месте, могут обратиться к Главе 3, чтобы освежить свои знания о расширениях в 5-волновых фигурах.) [c.123]

Смотреть главы в:

Новые методы торговли по Фибоначчи -> Расширения 3-волновой фигуры