В отличие от этих типов моделей, вероятностные модели цены [c.45]

Вероятностные модели цены, применение которых существен- [c.46]

При таком раскладе исторической волатильности, вы можете видеть, что акция была в далеком прошлом менее волатильной, чем в последнее время. Выбор той волатильности, из перечисленных, которую следует использовать в расчетах опционных и вероятностных моделей, будет обсуждаться ниже. Вам необходимо уметь делать оценку волатильности для того, чтобы определять потенциальную успешность стратегии и каков уровень текущей цены на опцион - относительно высок или относительно низок. Например, вы не можете просто сказать "Я думаю, что XYZ собирается подняться, по крайней мере, на 18 пунктов до февральской экспирации". Вам необходимы какие-то основания для такого утверждения и, поскольку у вас нет никакой инсайдерской информации о том, что компания собирается делать с текущего момента до февраля, эти основания должны быть [c.210]

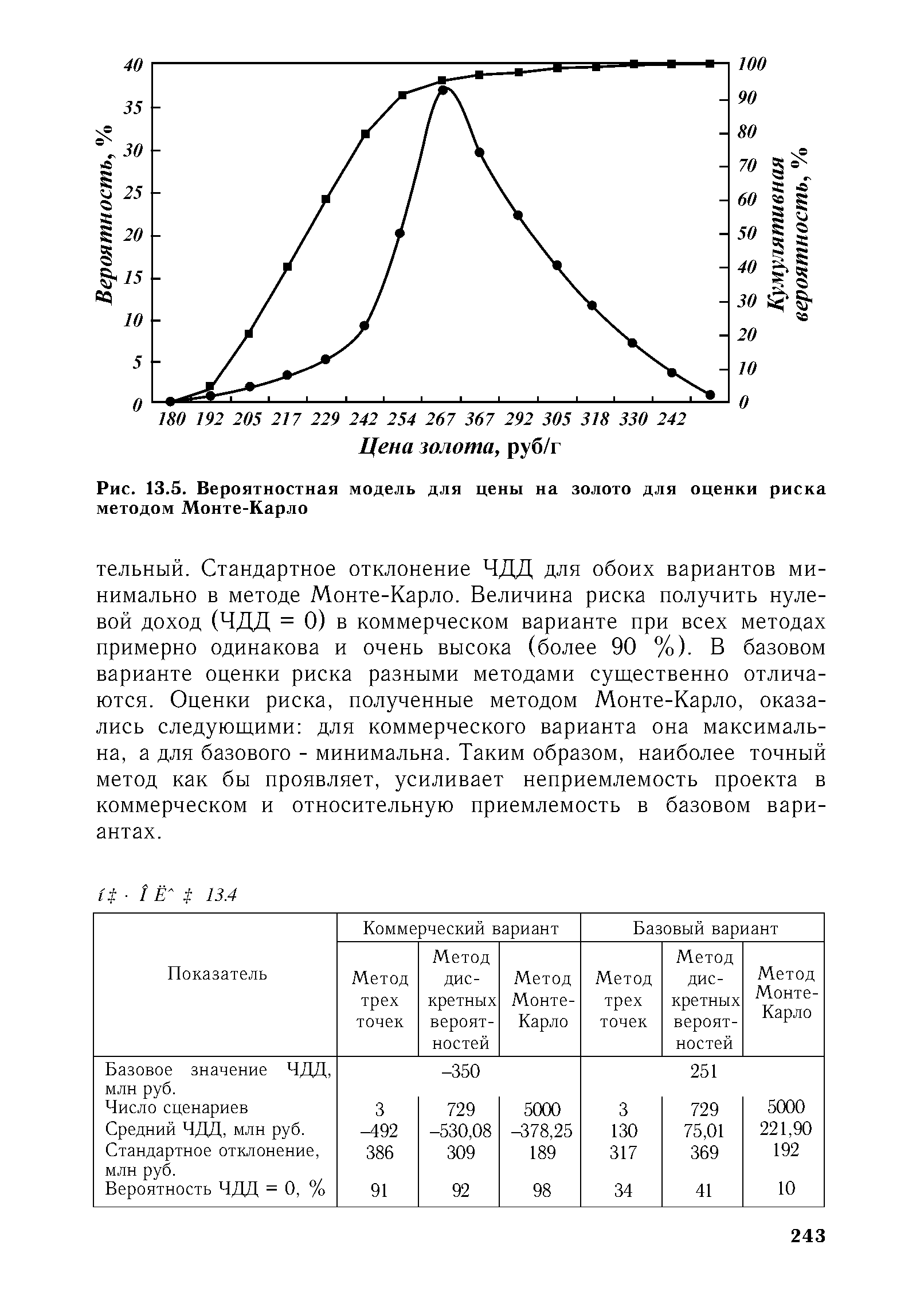

| Рис. 13.5. Вероятностная модель для цены на золото для оценки риска методом Монте-Карло |  |

Рассмотрим европейский опцион колл на акцию. Предположим, что купив опцион и уплатив премию, покупатель не собирается предпринимать никаких других операций с опционами или базисным активом вплоть до даты экспирации опциона, а затем исполнить или не исполнять опцион в зависимости от цены акции. Пусть текущая цена акции равна S0 — S и ожидаемая динамика цены акции описывается уравнением (3.3) с заменой F на S. Если параметры ц и а модели известны, то можно определить ожидаемое вероятностное распределение цены акции в любой будущий момент, в том числе в день экспирации, а значит, и распределение финальной стоимости опциона Ст (см. (2.1)). [c.33]

В рамках вероятностной модели изменений цен колебания случайной величины тесно связано с ее дисперсией. Поэтому цели инвестора формулируется следующим образом увеличить ЕХ и уменьшить DX . Эти две цели иногда противоречат друг другу, поэтому принято сначала фиксировать ожидаемый капитал т = ЕХ, а затем среди всех возможных портфелей ценных бумаг, обеспечивающих среднее значение [c.13]

Стоимость опциона зависит от степени вероятности того, что к моменту его истечения он окажется выигрышным. Вероятность в формуле (140) учитывается с помощью элементов N(di) и N(d2). В модели в качестве вероятностного распределения цены акции принято логнормальное распределение. [c.211]

Опционный контракт — это срочный контракт, поэтому величина премии должна уловить поведение курса акции. В качестве вероятностного распределения цены акции в модели принято лог-нормальное распределение. Рассмотрим его более подробно. [c.166]

Не сохраняется однородность и с течением времени. Так, российский рынок образца 2002 года (после кризиса 1998 года) - это вовсе не то же самое, что рынок образца 1992 года (до кризиса). Кардинально различны все макроэкономические параметры (темпы роста ВВП, уровень инфляции, масштаб цен, курс рубля к доллару в номинальных и реальных ценах и т.д.). Ясно, что рынку до кризиса может быть сопоставлена одна сценарно-вероятностная модель, а для послекризисного рынка она будет совсем другой изменятся как сами сценарии, так и их веса. [c.8]

В СИЛУ сложности прогнозирования рынка возникает ощущение, что рынок и изменения цен можно рассматривать как вероятностный процесс и применять для исследования цен методы статистического анализа. Мы с таким подходом не согласны, считая, что рынок содержит в себе объективные движущие причины, которые определяют изменения цен. Но сложность и неоднозначность анализа этого рынка создают иллюзию хаотичности и случайности. Однако предложенная нами модель борьбы спроса и предложения (СМ. 2.6) приводит к выводу о том, что применение методов статистического анализа к изучению рынка вполне обосновано. [c.164]

В главе 2 мы обсудили гипотезу эффективного рынка (ЕМН), которая в своей основе утверждает, что поскольку текущие цены отражают всю имеющуюся в распоряжении или открытую информацию, будущие ценовые изменения могут определяться только новой информацией. Поскольку вся предшествующая информация уже нашла отражение в ценах, рынки следуют случайному блужданию. Каждодневное движение цены не имеет отношения к событиям предыдущих дней. Гипотеза эффективного рынка косвенным образом предполагает, что инвесторы немедленно реагируют на новую информацию, и, таким образом, будущее не связано с прошлым или настоящим. Это предположение было введено для того, чтобы применить к анализу рынка капитала центральную предельную теорему. Последняя была необходима для оправдания правомерности использования вероятностного исчисления и линейных моделей. [c.85]

Если модель предполагает наличие некоторого неопределенного элемента, такого, как случайная переменная, говорят, что модель является стохастической. Например, модель прогнозирования будущего уровня курса акций на рынке или фьючерсных цен финансовых активов, содержащая элемент неопределенности, известна как стохастическая. Стохастическая модель приводит не к однозначному результату, а к вероятностному распределению возможных ответов. Модель заработка трейдера была бы стохастической, если использовалась для прогнозирования заработка на основании прошлых уровней доходов в качестве индикатора будущих. [c.392]

С меньшим основанием к классическим фондовым индикаторам можно причислить индексы ДЭК-1 — прогноз недельного изменения цены конкретной акции, сделанный на базе вероятностной математической модели движения курсов. По мнению разработчиков, определение фондовый индекс для таких количественных показателей уместно в том смысле, что усреднение осуществляется, однако, не по множеству акций, а по временному интервалу рассматриваемый сегмент рынка при этом сужен до размера одной бумаги [c.325]

В случае полной неопределенности вероятностные параметры изучаемых процессов неизвестны. Ситуации 3-5 характеризуются тем, что, наряду с контролируемыми (управляемыми) факторами при принятии решений приходится учитывать неконтролируемые (неуправляемые) факторы уровень спроса, рыночные цены, действия конкурентов и др., что существенно усложняет процесс принятия оптимальных инвестиционных решений. Возникают трудности при применении вероятностного анализа, вероятность отдельных событий приходится определять субъективно, так как статистические данные за предшествующие периоды отсутствуют. Детерминированные модели при этом заменяются неопределенными. [c.275]

Во-вторых, реальный объем опционов, торгуемых на рынках, исчисляется миллионами штук, и, следовательно, для них имеется "хорошая статистика" дающая возможность проверки качества вероятностно-статистических моделей эволюции цен опционов. [c.31]

Необходимые вероятностные понятия и некоторые модели динамики рыночных цен . .............................103 [c.102]

Необходимые вероятностные понятия и некоторые модели динамики рыночных цен [c.103]

Во введении к настоящему разделу отмечалось, что построение вероятностно-статистических моделей (по "прошлым" данным) представляет собой не самоцель, а является необходимым для того, чтобы, в конечном счете, дать прогноз "будущего" движения цен. [c.175]

Понятно, конечно, что такой статистический анализ имеет своей целью построение вероятностно-статистических моделей процесса -цен продажи (Sta), процесса - цен покупки (Sj") и др., что, в конечном итоге, важно и для понимания эволюции финансовых индексов и механизмов ценообразования, и для конструкции прогноза будущего движения пен. [c.379]

Первая работа по изучению вероятностного характера динамики цен акций была написана Л. Башелье в 1900 г. Его модель в современных терминах описывается уравнением [c.34]

Одна из характерных вероятностных моделей цены акции является модель винеровского случайного процесса с постоянными параметрами ц, (коэффициент сноса, по смыслу - предельная курсовая доходность) и а (коэффикциент диффузии, по смыслу -стандартное уклонение от среднего значения предельной доходности). Аналитическое описание винеровского процесса [5.1] [c.80]

В следующей глав е будут представлены результаты статистического анализа типов распределений и эволюции таких финансовых индексов, как обменный курс валют, цены акцийит.п. Из этого анализ а будет видно, что устойчивым распределениям и устойчивым процессам отводится значительная роль как естественным и весьма правдоподобным кандидатам при построении вероятностных моделей распределений и эволюции финансовых индексов. [c.231]

Первая вероятностная модель изменения рыночных цен была построена в диссертации Л. Башелье [L. Ba helier "Theorie de la spe ulation", 1900]. В ней предполагалось, что приращения цены являются случайными величинами, независящими от предыстории. В результате модель цены как функции времени была определена как случайный процесс, позднее названный винеровским. Дальнейшие исследования богатой статистики функционирования фондовых рынков привели к уточнению этой модели вместо значений цен Sn следует моделировать логарифмы цен log 5 , для которых моделью является винеровский процесс. [c.12]

Такая интерпретация ведет к новому пониманию и толкованию изучаемой динамики цен и позволяет сделать предположение, что возможна предсказуемость таких процессов. Для того, чтобы понять и принять такое неожиданное и необычного заключение, мы должны напомнить некоторые базовые факты, касающихся распределения цен или изменений цен (часто называемых частотой распределения) и их соответствующей корреляции. В заключение, мы сначала представим стандартный взгляд на изменения цены и доходности на рынке акций. Простая игровая модель проиллюстрирует, почему арбитражные возможности (возможность получить "бесплатный обед"), обычно, вымываются интеллектуальными инвестициями информированных трейдеров, приводя к концепции эффективного рынка акций. Далее, в следующей главе, мы протестируем эту концепцию в следующей главе путем исследования вероятностного распределения падений или просадок (drawdowns), которые приводят к потерям в течение нескольких дней подряд, демонстрируя справедливость тезиса о том, что большие падения (крахи), быстрые или медленные, принадлежат своему собственному классу событий во временном ряду. [c.39]

Несмотря на тот факт, что мы ставим под вопрос логику Осборна, не следует умалять его достижения. Осборн собрал коллекцию разных концепций, относящихся к теории случайных блужданий, которые в конечном счете оправдывают применение вероятностных расчетов. В сущности, эта группа исследователей знала, что статистический анализ предлагает огромное количество исследовательских методов и моделей. Эти инструменты, однако, ограничены лежащими в их основе предположениями. Главным было следующее изучаемый объект должен быть независимой идентично распределенной случайной переменной. Таким образом, постулировалось, что поскольку фондовый рынок и другие рынки капитала представ П КУТ гобой болтлппе системы с большим числом степеней свободы (или — инвесторов), текущие цены должны отражать информацию, уже имеющуюся в распоряжении каждого. Изменения в цене должны происходить только по возникновении новой неожиданной информации. [c.33]

При современном состоянии методов математического программирования и вычислительных возможностях ЭЦВМ модели для оптимизации топливно-энергетического хозяйства ценой ряда упрощений вынужденно сводятся к общей задаче линейного программирования. Для учета в линейных моделях динамики развития топливно-энергетического хозяйства нелинейности ряда энергоэкономических объектов используется ряд приближенных приемов. Для учета же вероятностного характера исходных данных применяются специальные методы анализа оптимального решения. [c.172]

Концепция эффективного рынка обосновывает гипотезу мартин-галъности (нормированных) цен, делая тем самым понятие "мартингала" одним из основных при исследовании динамики эволюции пен как стохастических последовательностей или процессов с определенными свойствами их распределений. Однако, при проведении конкретных расчетов одного лишь знания "мартингальности распределений" слишком мало - нужна более "тонкая" структура этих распределений, что приводит к необходимости детального рассмотрения самых разнообразных вероятностно-статистических моделей с целью выявления тех из них, свойства распределений которых лучше всего согласуются со свойствами эмпирических распределений, построенных по статистическим данным. Именно этой пели и посвящен, в сущности, весь последующий материал этой главы, в которой представлены модели, позволяющие объяснять те или иные свойства, обнаруживаемые при анализе "статистического сырья" в частности, образованного временными финансовыми рядами. [c.129]

Представленное выше описание динамики обменных курсов затрагивало лишь их "временную" картину, т. е. частоту, интенсивность изменений со временем. По классификации в la, п. 2, изложение относилось к вопросу (I) о статистике междутиковых интервалов. Пока, однако, ничего не говорилось о характере изменений в значениях цен, происходящих в моменты тиков. К этому вопросу (II) мы обратимся в Id. В следующем же параграфе речь пойдет о вероятностно-статистических моделях, естественным образом возникающих в связи с траекторным поведением цен (Sf), представленным на рис. 28. [c.385]

Метод Блэка-Шоулса, рассматриваемый ниже, исходя из той же модели движения цены (3.3), дает результаты для стоимости опционов, совместимые с пут-колл паритетом. В отличие от статичной стратегии покупки (продажи) опциона и пассивного ожидания даты экспирациии, подход Блэка-Шоулса предполагает проведение операций с базисным активом на протяжении всего периода существования опциона и как бы заменяет один большой спор непрерывной серией маленьких - относительно величины локального, скажем, однодневного изменения цены базисного актива. При этом окончательный результат оказывается инвариантным к конкретной траектории цены базисного актива и зависит лишь от одной обобщенной характеристики траектории - волатильности. Можно сказать, что подход Блэка-Шоулса уменьшает неопределенность, насколько это возможно, и максимально приближает вероятностную стратегию к арбитражной . [c.34]

Значения и и р определяются из вероятностных соображений. В модели Блэка-Шолца цена акции в момент времени t + dT S(t + dT) есть логнормальная случайная величина с параметрами (InS + (г - а2/ 2) X dT, ах VdT )> где S — цена акции в момент t. Исходя из этого можно вычислить математическое ожидание и дисперсию случайной величины S(t + dT), которые оказываются равными S X erXdT и S2 X e2rXdT(e°L xdT- 1) соответственно. [c.387]

Смотреть страницы где упоминается термин Вероятностные модели цены

: [c.46] [c.46] [c.180] [c.181] [c.154] [c.726] [c.407] [c.87] [c.15] [c.83] [c.465] [c.43] [c.33]Смотреть главы в:

Информационная экономика Книга 2 -> Вероятностные модели цены