Сопоставляя альтернативы, управляющий должен рассмотреть такие факторы, как потребности в деньгах и людях, отдача от инвестиций, требуемое время, потребности других подразделений, влияние на трудовые отношения, использование получаемых преимуществ и дру- [c.262]

Перед центральным аппаратом управления крупной децентрализованной организации обычно стоит задача, как оценить и сравнить результаты деятельности своих основных отделений (сегментов бизнеса), рассматриваемых в качестве центров инвестиций. Отделение, обладающее большими активами, будет обычно зарабатывать больше по абсолютной величине, чем отделение с относительно небольшими активами. Поэтому абсолютные величины прибыли не могут быть использованы для сравнения деятельности (исполнения) различных отделений. Чтобы измерить относительную эффективность работы отделений, компания должна использовать специальный показатель — рентабельность активов (РА). Принципиальная формула его расчета такова РА = прибыль/активы. Существует несколько альтернативных методов его определения. Эти альтернативы фокусируются на том, что означают прибыль и активы . [c.313]

Возможные базы оценки инвестиций. Базы, которые используются для определения инвестированного капитала, могут сильно отличаться по компаниям и внутренним подразделениям. Альтернативы включают [c.390]

Альтернатива риск—доходность . Риск предпринимателя, инвестора непосредственно связан с ожидаемой доходностью, иными словами, более рискованные предприятия или инвестиции должны обеспечивать и более высокую доходность. Какие мотивы заставляют предпринимателя, инвестора рисковать предприятием, своим капиталом Общая концепция состоит в том, что предприниматель, инвестор стремится максимизировать доходность при данном уровне риска, или минимизировать риск при данном уровне доходности. [c.117]

Индекс прибыльности показывает величину текущей стоимости доходов в расчете на каждый рубль чистых инвестиций, что позволяет выбирать между инвестиционными альтернативами. Чем выше показатель доходности, тем предпочтительнее проект. Если индекс равен 1 и ниже, то проект едва отвечает или даже не отвечает минимальной ставке доходности (на практике индекс, близкий к единице, в некоторых случаях приемлем). Индекс, равный 1, соответствует нулевой чистой текущей стоимости. [c.427]

Эти методы можно применять для определения общей стоимости аннуитета, при котором вносится фиксированная сумма и взамен получают либо разовую сумму, либо регулярные выплаты. Альтернативой аннуитету является фонд погашения, когда в течение определенного периода времени производятся регулярные выплаты с целью накопления определенной суммы в конце временного периода. Также рассмотрено понятие внутренней нормы рентабельности, которая служит для расчета отдачи от инвестиции. Внутренняя норма рентабельности рассчитывается путем нахождения ставки дисконта для инвестиции, при которой чистая дисконтированная стоимость равна нулю. Эти сложные приемы требуют применения компьютера с целью облегчения вычислений. [c.154]

С другой стороны, организации иногда имеют ограничения в расходовании дохода от прироста капитала, овеществленного в их вкладах. Кроме того, по ряду кредитов есть запрещение на ликвидацию суммы долга. Если речь идет об обыкновенных акциях, то бенефициарий имеет право на получение дивидендов по акциям, но не может продать их. Из-за этого условия доверенное лицо, осуществляющее инвестиции, может оказаться вынуждено уделять особое внимание дивидендному доходу и искать акции, дающие разумные дивиденды. Хотя 2 описанных здесь фактора даже в совокупности не очень значительны по влиянию, которое они оказывают на дивидендный выход, они способствуют тому, что инвесторы предпочитают дивиденды как альтернативу накоплению и получению доходов с капитала. [c.510]

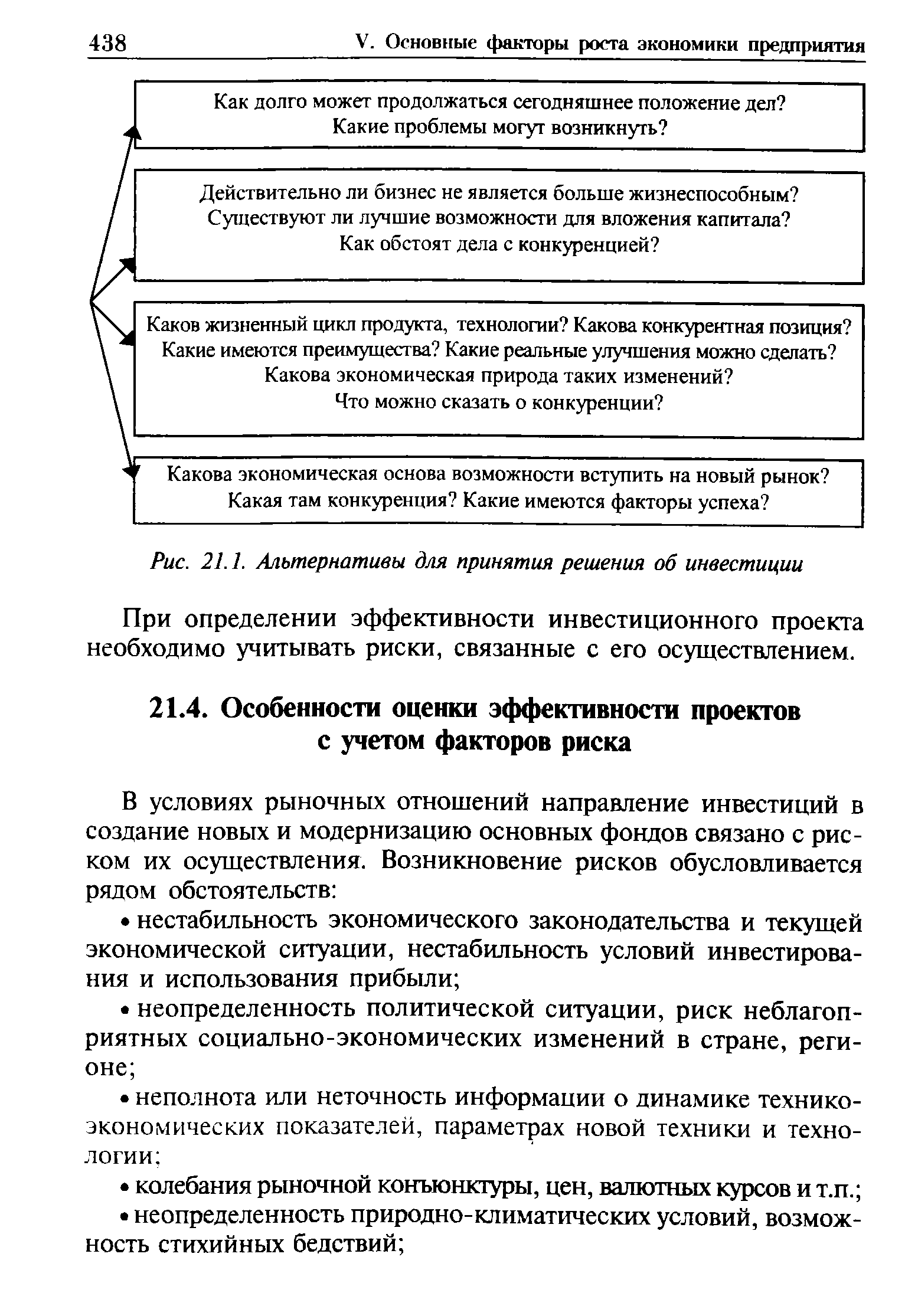

| Рис. 21.1. Альтернативы для принятия решения об инвестиции |  |

Для потребности в 150 000 шт. в год преимущества по затратам и интервал надежности настолько велики, что собственное производство предпочтительно, если исходить из его эффективности по обоим критериям. В случае собственного производства 150 000 шт. в год доход будет равен разности между 150 000 ДМ (непроизведенные затраты) и 100 000 ДМ (вновь возникающие затраты на собственное производство). Однако все еще нет данных о сравнении полученного дохода с необходимой для его получения суммой инвестиций. В расчетах эффективности вариантов закупки на стороне или собственного производства предполагалось, что на практике будет реализована либо одна, либо другая альтернатива. При этом считалось, что инвестиции уже произведены. [c.325]

Метод внутренней нормы прибыли. Данный метод по своему содержанию близок к методу чистой текущей стоимости. Норма прибыли является учетной ставкой, которая превращает чистую текущую стоимость в нуль. Правило о внутренней норме прибыли гласит, что инвестиции приемлемы, если внутренняя норма прибыли превышает необходимую норму прибыли. Правило о внутренней норме прибыли является важной альтернативой метода чистой текущей стоимости. Оба эти способа ведут к одинаковым решениям, если только проекты не являются независимыми и/или сравниваются два или более вида инвестиций. Инвестиции с более низкой чистой текущей стоимостью могут по сравнению с другими инвестициями иметь более высокую внутреннюю норму прибыли. Поэтому лучше подсчитывать и чистую текущую стоимость, и внутреннюю норму прибыли отдельно по каждому инвестиционному проекту. [c.206]

Даже здесь сохраняется альтернатива самостоятельных займов. Инвесторы могут "спускать" деньги со своих сберегательных счетов или продать часть своих инвестиций в облигации. Эффект от уменьшения объема предоставленных займов в балансе инвестора и уровень риска в этом случае совершенно такие же, что и при увеличении объема взятых займов. [c.444]

Каждая альтернатива связана с определенным прогнозом потоков денежных средств. Значит, эти варианты можно рассматривать как четыре взаимоисключающих проекта инвестиций. [c.770]

ПРИВИЛЕГИРОВАННЫЕ АКЦИИ С ПЛАВАЮЩЕЙ СТАВКОЙ -АЛЬТЕРНАТИВА ИНВЕСТИЦИЯМ ДЕНЕЖНОГО РЫНКА [c.881]

Большинство корпораций, осуществляющих краткосрочные инвестиции временно свободных денежных средств, приобретают один или несколько инструментов денежного рынка, описанных в таблице 32-1. Однако у всех перечисленных инструментов существуют альтернативы, например, привилегированные акции с плавающей ставкой. Эти ценные бумаги привлекательны по двум причинам. Во-первых, корпорации платят налог только в размере 30% от полученных дивидендов. Во-вторых, дивиденды растут и падают вместе с изменениями процентной ставки, т. е. цены на привилегированные акции более-менее стабильны. [c.890]

Проектный анализ, опирающийся на методику оценки затрат и выгод при осуществлении каждого альтернативного варианта, может указать на такие технологии для различных секторов экономики, которые позволят создать в будущем финансовые возможности для новых инвестиций. Изучение процесса замещения импорта показало, что протекционизм создает прибыльные, но очень ресурсоемкие отрасли, которые не смогут выдержать конкуренции. В качестве альтернативы рекомендуется анализировать эффективность инвестиций в отсутствие протекционизма без учета данной политики. Такой анализ проводится с использованием понятий альтернативных издержек (возможностей внешней торговли как основы применения неявных цен). Аналогичный подход возникает и при рассмотрении внутренних цен. Если правительство регулирует внутренние цены на продукцию сельского хозяйства и продовольственные товары, то структура затрат на производство может мешать получению преимуществ за счет международной торговли. Поэтому цены международных рынков можно использовать для планирования распределения ресурсов в сельском хозяйстве. [c.16]

Альтернатива — необходимость выбора одного или нескольких возможных решений, направлений, нужных вариантов. Примеры альтернатив строить или не строить новый цех, решение о приобретении одной из двух технологических линий, различающихся по характеристикам выбор вида инвестиций (реальные или финансовые), внедрять ли в производство новый продукт и т.д. [c.240]

Цель приватизации была объявлена как вклад нового хозяина в инвестиции (оборудование, исследования, ноу-хау) и создание (сохранение) рабочих мест. Это отличается от цели — продажи за наибольшую сумму. Для нового владельца учитывались его предпринимательские связи. Таким образом, Опекунский совет ориентировался не на собственную выгоду в момент приватизации, а на выгоду предприятия в будущем. Это было условием договора, гарантированным существенными штрафами (10 000 DM за несозданное рабочее место и 25% от неинвестированной суммы). Появление Опекунского совета как альтернативы другим вариантам приватизации было связано с рассмотрением исходной ситуации не только через цену имущества, но и через цены предприятий с учетом долгов, нулевую стоимость ликвидируемых предприятий, амортизацию с учетом возраста оборудования, расходы на создание защитных и очистных сооружений, компенсационные выплаты при сокращении мест, компенсации убытков в первые годы после приватизации. Все эти элементы ведут к существенному снижению суммарной цены приватизируемого имущества. Например, в масштабах ГДР такой расчет привел к снижению цены государственного имущества почти до нуля. [c.415]

Зрелище современных рынков инвестиций нередко наводило меня на мысль, что если бы сделать инвестирование капитала, подобно браку, долгосрочным и нерасторжимым актом, прерываемым разве что смертью или какими-либо другими вескими причинами, то это могло бы явиться полезным лекарством от наших современных болезней. Ибо это вынудило бы инвестора обратить свой взор на долгосрочные перспективы, и только на них. Однако уже ближайшее рассмотрение этого средства обнаруживает его противоречивость, ибо выясняется, что ликвидность рынков инвестиций часто способствует, а отнюдь не всегда препятствует новым инвестициям. Ведь самый факт, что каждый индивидуальный инвестор вправе рассчитывать на "ликвидность" своего участия в деле (хотя это и не может быть верно для всех инвесторов, вместе взятых), успокаивает его нервы и придает ему гораздо большую решимость идти на риск. Если индивидуальные инвестиции сделать неликвидными, это могло бы серьезно затруднить новые инвестиции, пока у людей остаются открытыми и иные пути помещения своих сбережений. Такова дилемма. До тех пор пока для индивидуума существует возможность использовать богатство в форме тезаврации или ссуды денег, альтернатива, заключающаяся в покупке реальных капитальных активов, не может стать для него очень уж притягательной (в особенности для человека, который не управляет сам этими активами и вообще мало что знает о них по существу), если не будет организованных рынков инвестиций, где соответствующие активы можно легко превратить в деньги. [c.69]

Можно было бы подумать, что подобным же образом человек, который полагает, что ожидаемый доход инвестиций будет ниже того, который предполагается рынком, имеет достаточное основание держать ликвидную наличность. Но это не так. Он имеет достаточное основание предпочесть держать наличные деньги или долговые обязательства по сравнению с акциями, однако покупка долговых обязательств будет для него более предпочтительной альтернативой по сравнению с на личностью, если только он не считает, что будущая норма процента окажется выше предполагаемой рынком. [c.171]

Как правило, нельзя отбирать среди альтернативных проектов наиболее эффективный по наилучшему значению таких показателей, как ВИД, индекс доходности затрат или инвестиций, срок окупаемости и т.д. Выбранное решение может не совпадать с наилучшим по критерию максимума ЧДД. Поэтому расчет всех этих показателей необходим не столько для выбора наиболее эффективного проекта, сколько для его анализа если один или несколько из вышеуказанных показателей принимают значения, не характерные для проектов данного типа, свидетельствующие о неустойчивости проекта или выходящие за границы приемлемости, то необходимо понять и разъяснить в проектных материалах причины этих отклонений либо скорректировать исходную информацию и уточнить выбор наилучшей альтернативы. [c.102]

Поэтому в данной главе с позиций новой методологии мы попытаемся отыскать жизнеспособные альтернативы нахождению на вершине (п+1)-мерного изображения. Вместо этого наша новая методология предлагает другие прибыльные способы передвижения по нему. Поскольку, в итоге, все управляющие инвестициями располагаются где-то на этом изображении, им следует понять, что в этих условиях им может быть выгоднее вести себя несколько иначе, чем они это делают, даже если им не по плечу временные потери, связанные с нахождением на вершине. Эти иные благоприятные альтернативы являются предметом данной главы, как и многие другие реальные препятствия, такие, как требования по марже, с которыми сталкиваются управляющие капиталами при реализации этой новой методологии. [c.200]

Инструменты денежного рынка вместе с облигациями и привилегированными акциями играют важную роль на рынке инвестиций. Для многих вкладчиков они могут послужить эффективным дополнением или равноценной альтернативой инвестициям в обыкновенные акции. [c.220]

Важная роль рынка золота объясняется следующими обстоятельствами он имеет сильную обратную связь с курсом доллара его развороты опережают развороты товарных рынков в целом в периоды нестабильности золото служит надежным объектом вложения средств. Роль золота как опережающего индикатора инфляции будет более подробно рассмотрена в одной из следующих глав. Пока мы сосредоточим внимание на достоинствах золота как объекта для инвестиций и в этом качестве сравним его с акциями. На рисунке 6.15 сопоставляется динамика цен на золото и акции с 1982 года. Для рынка золота справедливо многое из того, что говорилось в предыдущем разделе о взаимосвязи товарных рынков и рынка акций. В периоды снижения инфляции (в 1980—85 годах и с 1988 до середины 1989 года) вложения в акции приносят существенно больший доход, чем золото. В периоды роста инфляции (семидесятые годы, период с 1986 по конец 1987 года) золото становится ценным дополнением к инвестиционному портфелю, если не прямой альтернативой акциям. [c.111]

Одно из основных различий между инструментами с фиксированной ставкой и акциями состоит в том, что долевые инструменты в основном покупаются с целью достижения прироста капитала, а облигация обращается как альтернатива депозитов. Следовательно, профессиональный подход к работе с облигациями должен состоять в ожидании того, что инвестиция будет приносить доход каждый день. [c.51]

Представим теперь, что альтернатива инвестиции В включает в себя ценную бумагу, которую инвестор желает оценить (обозначим ее через X). Кроме того, предположим, что все прочие ценные бумаги, включенные в инвестиции А и В, постоянно в ходу и что их рыночные курсы общеизвестны и легко определимы. Комбинация инвестиций В может рассматриваться как состоящая из двух компонентов ценной бумаги X и всего остального, что можно обозначить через С, как это сделано на рис. 6.1(6). Комбинация инвестиций С может включать в себя или множество ценных бумаг, или одну-единственную, или же, в порядке исключения, характеризоваться полным их отсутствием. [c.146]

Относительно вариантов действий различают модель принятия единичных и модель программных решений. В модели первого типа вариант действий сравнивается с одной альтернативой сопоставляются несколько взаимоисключающих действий. Количество альтернатив в этом случае конечно. Если альтернатива одна — это означает осуществление инвестиций или отказ от них (абсолютная эффективность), если несколько, то речь идет еще и о выборе вариантов инвестиций (относительная эффективность). Различные сроки эксплуатации инвестиций представляют собой также варианты действий в инвестиционных моделях. [c.19]

В странах с развитой рыночной экономикой имеется большой арсенал методов оценки эффективности инвестиций. Такие методы основаны преимущественно на сравнении эффективности (прибыльности) инвестиций в различные проекты. В качестве альтернативы вложениям средств в рассматриваемое производство выступают финансовые вложе- [c.22]

Таким образом, критерием абсолютной эффективности инвестиций в сооружение объекта является условие Эд > 0. Тогда доходность инвестиций превышает значение среднего норматива дисконтирования (или средней стоимости капитала). Это говорит о том, что при оценке абсолютной эффективности фактически проводится (хотя в неявной форме) сопоставление с инвестированием по средней ставке дисконтирования Е. Такое вложение капитала представляет собой альтернативу отказа от реальных инвестиций. [c.34]

Когда спрос или расход запасов является величиной неопределенной, финансовый директор может попытаться повлиять на политику фирмы с тем, чтобы сократить средний срок, необходимый для получения заказа, начиная с момента его размещения. Чем меньше средний срок выполнения заказа, тем меньше необходимый резервный запас и ниже общие инвестиции в запасы (при прочих равных условиях). Чем выше альтернативные затраты денежных средств, вложенных в запасы, тем сильнее стремление фирмы сократить срок выполнения заказа. Отдел снабжения может попытаться найти новых поставщиков, которые обещают более быструю доставку заказа, или попытаться "надавить" на уже имеющихся с целью ускорить поставки. Производственный отдел может поставлять готовую продукцию быстрее путем сокращения производственного периода. В любом случае существует альтернатива между дополнительными издержками, связанными с сокращением срока выполнения заказа и альтернативными затратами денежных средств, вложенных в запасы. Эти рассуждения служат для того, чтобы показать, насколько велико значение уп-равлеция запасами для финансового директора. [c.300]

Дивиденды в сравнении с окончательной стоимостью. Уязвимым местом, с точки зрения ММ, является то, что влияние дивидендных выплат на благосостояние акционеров компенсируется другими средствами финансирования. Сначала рассмотрим продажу дополнительных акций как альтернативу накоплению. После принятия инвестиционного решения фирма должна определиться с тем, направить прибыль на накопление или выплатить дивиденды и продать новые акции на сумму этих дивидендов для того, чтобы обеспечить финансирование инвестиций. ММ предполагают, что дисконтированная стоимость акции после финансирования и выплаты дивидендов равна рыночной стоимости перед выплатой дивидендов. Другими словами, падение рыночной цены акции, вызванное размыванием капитала, причиной которого является внешнее финансирование, полностью компен- [c.505]

Рассмотренные выше показатели, судя по практическому опыту, не могут стать единственной основой для принятия решения об инвестировании. Здесь важно учитывать и другие факторы, которые не всегда поддаются количественной оценке, а требуют содержательного анализа общую складывающуюся экономическую конъюнктуру, конкурентную среду, способность менеджеров осуществлять инвестиции, организационные моменты и др. При осуществлении капитальных вложений прежде всего необходимо уяснить, что дает предприятию их реализация, а также определить возможные альтернативы данных вложений. Американский ученый Э. Хелферт в работе Техника финансового анализа указывает Никакие существенные инвестиции не должны предприниматься до тех пор, пока анализ не даст ответ на первые два вопроса, представленные на дереве решений (рис. 21.1). [c.437]

Если фирма уже располагает оборотными инвестициями в 200 тыс. долл., то для ожидаемого 20%-ного прироста продаж ей потребуются дополнительные 40 тыс. долл. Такой быстрый расчет ожидаемой потребности компании в оборотных инвестициях для обеспечения роста продаж помогает аналитику сопоставить потребности в заимствованиях с имеющимися альтернативами покрытия. Такими альтернативами являются увеличение задолженности банку, вливание в компанию акционерного капитала, увеличение задолженности по счетам к оплате или снижение дебиторской задолженности и запасов. [c.392]

Как финансовый менеджер компании "Пятновыводители Макбет", вы возражаете "Я согласен, что леверидж поможет акционерам, если прибыль будет выше 1000 дол. Но ваши аргументы не учитывают тот факт, что у акционеров компании есть альтернатива — самим делать займы. Например, предположим, что человек занял 10 дол. и затем инвестировал 20 дол. в две нелевериджированные акции компании. Этот человек должен вложить только 10 дол. собственных денег. Отдача от инвестиций изменяется в зависимости от операционной прибыли компании, как показано в таблице 17-3. Это в точности тот же самый доход, который инвестор мог бы получить, купив одну акцию левериджированной компании. (Сравните два последних столбца в таблицах 17-2 и 17-3.) Поэтому акция левериджированной компании должна продаваться тоже за 10 дол. Прибегнув к займу, компания не предложит инвесторам ничего такого, что они не могли бы уже сделать сами, и поэтому это не приведет к увеличению стоимости". [c.436]

Выбирая между альтернативами сделать самим или купить вариант инвестиций в дочернюю фирму, головное предприятие, во-первых, экономит на вложениях в основной капитал, наем и подготовку кадров и тем самым рассредоточивает риск своих вложений. Во-вторых, считается, что экономическая заинтересованность даже полузависимого предприятия эффективнее, чем прямой контроль в большой организации. Опыт японских фирм свидетельствует о возможности развития интеграции на основе договорных отношений (система долгосрочных контрактов) при сохранении фирмами—участницами интеграции значительной хозяйственной самостоятельности. [c.128]

У большинства людей нет ни времени, ни соответствующей подготовки для занятия инвестициями или биржевой игрой—это серьезная работа, требующая и отношения к себе как к работе. Поэтому в качестве альтернативы самостоятельному размещению своих средств выступает покупка доли (пая) во взаимных фондах. В США существует более 7000 взаимных фондов, что, в свою очередь, ставит перед инвестором нетривиальную задачу выбора. Все онлай-новые брокеры предлагают своим клиентам возможность покупки долей во взаимных фондах, поэтому будет нелишним привести более подробную информацию. [c.99]

Строго говоря, ожидаемая прибыль — результат, который вы достигли бы п конечном счете, если осуществляли бы одну и ту же инвестицию много раз. Выбор альтернативы с наилучшей ожидаемой прибылью не гарантирует, что вы победито it этот раз, но увеличивает шансы в вашу пользу. [c.158]

Третья альтернатива — использование математического ожидания (expe ted value), также известного как среднее (mean), т.е. взвешенное среднее всех возможных результатов, с использованием сопутствующих вероятностей в качестве весов. Здесь принимается в расчет вся информация, отраженная в распределении как величина, так и вероятность реализации каждого возможного результата. Почти всякое изменение перспектив или же вероятностей инвестиции повлияет на математическое ожидание. [c.156]

Однако использование измерителей риска понесения убытков создает некоторые проблемы. В частности, они игнорируют возможность получения результатов, превышающих целевую доходность. Альтернативой использования этих измерителей риска является прямой учет смещенности при оценке инвестиций. В качестве альтернативы мы можем предположить, что инвестор анализирует потенциальные инвестиции, не только исходя из их ожидаемых доходностей и стандартных отклонений, но и с точки зрения величины их смешения вправо, 8 сущности, риск становится многомерным, так как он включает и стандартное отклонение, и смещенность. Если две инвестиции имеют одинаковую ожидаемую доходность и одинаковое стандартное отклонение, то предпочтение отдается инвестиции, наиболее смещенной вправо. [c.181]