Рис 5.1. Диаграмма основной структуры волн Эллиотта. [c.67]

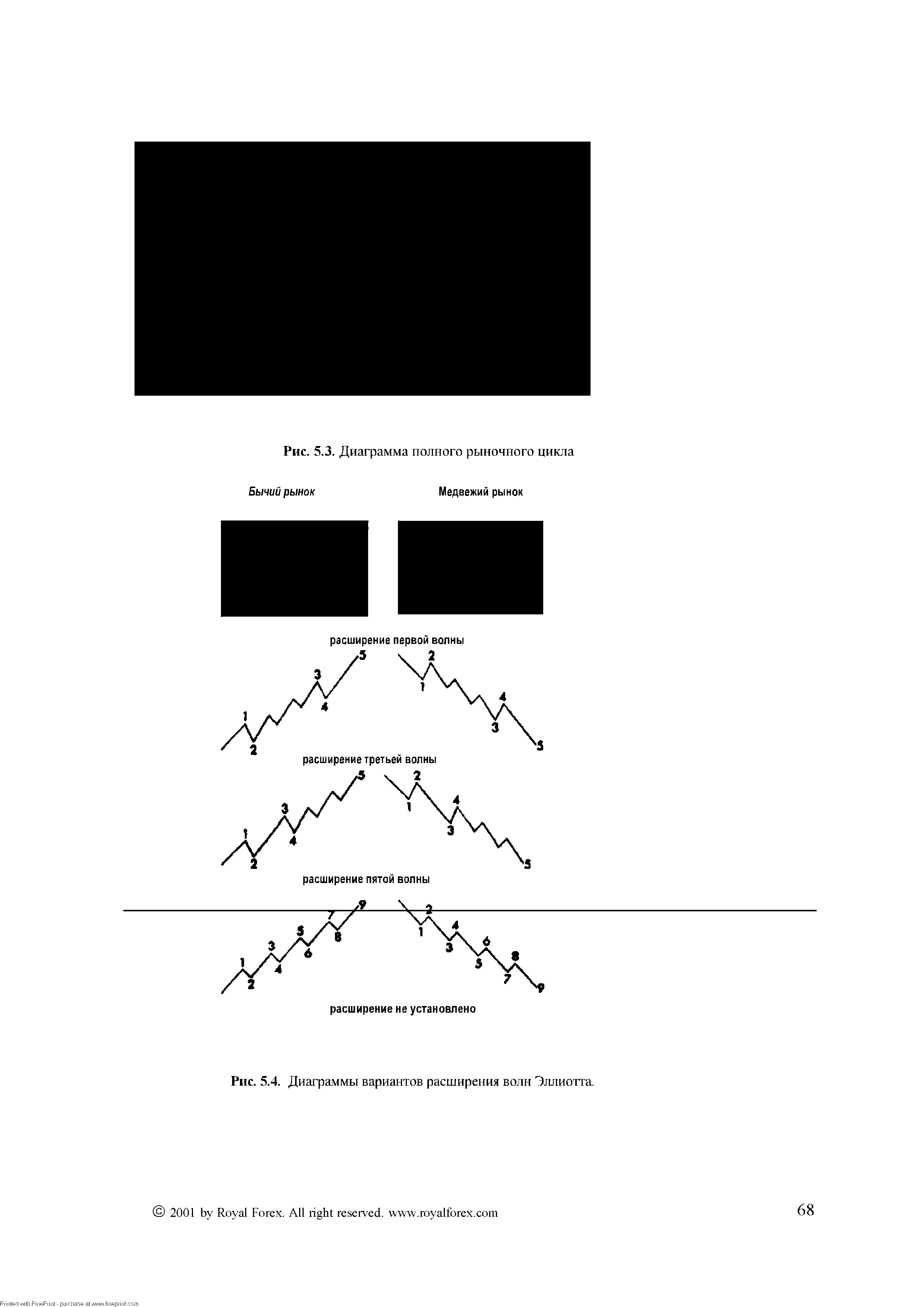

| Рис. 5.4. Диаграммы вариантов расширения волн Эллиотта. |  |

Теория волн Эллиотта представляет собой систему эмпирически выведенных правил для интерпретации поведения рынка. Согласно Эллиотту, при движении рынка происходит периодически повторяющееся с одинаковым ритмом чередование пяти волн в направлении основного тренда и трех волн в противоположном направлении. На восходящем тренде эти чередования пять волн - три волны образуют полный цикл бычьего рынка из восьми волн. Вся последовательность первых пяти волн называется импульсной, а трех последующи - корректирующей (см. рисунок 6.1.). В рамках бычьего движения из пяти волн каждая из волн 1, 3 и 5 является импульсной волной, которая состоит из пяти волн меньшей степени, в то время как волны 2 и 4 являются корректирующими, так как каждая из них распадается на три меньших. Как видно из рисунка 6.1., подволны импульсной последовательности нумеруются цифрами, а корректирующие подволны - буквами. [c.103]

Рис 6.1. Основная структура волн Эллиотта [c.103]

Для интерпретации волн Эллиотта существуют следующие правила [c.104]

Эллиотт начинал как благоговейный последователь теории Доу. Он верил, что учет временного фактора, есть ключ к успешному инвестированию, и когда покупать гораздо более важно, чем что покупать. Когда в конце 1920-х - начале 1930-х годов тяжелая болезнь приковала его к постели, он начал интенсивное изучение поведения рынка, которое в конце концов, привело к более детальным выводам, чем результаты работы Доу. В 1934 году он разработал первый набор своих принципов, который был опубликован под названием "Волновой принцип", а в дальнейшем его работа получила название "Волновой принцип Эллиотта" (или "Теория Волн Эллиотта"). [c.35]

Глава 8. Торговля по Теории волн Эллиотта [c.180]

История Теории волн Эллиотта [c.182]

Глава 8. С. Позор Торговля по Теории волн Эллиотта [c.183]

Применение Теории волн Эллиотта не мешает использованию классического графического анализа. Например, классическая модель "голова и плечи" формируется с помощью пиков волны-3 (левое плечо), волны-5 (голова) и волны-В (правое плечо). Линия шеи рисуется соединением самых низких уровней волны-4 и волны-А. [c.186]

Рассмотрение межрыночного анализа, в таком случае, является важным руководством для трейдеров, применяющих Теорию волн Эллиотта. Вы должны узнать и понимать столько, сколько сможете о рынках, связанных с тем, на котором вы торгуете. Используете ли вы технический анализ как ваш единственный инструмент для определения точек входа и выхода, или переходите к [c.189]

Теория волн Эллиотта может использоваться, чтобы предсказать более [c.191]

Когда вы создаете дорожную карту по Теории волн Эллиотта, вам необходимо рассматривать и время, и цену. Обратите внимание, что для завершения волны-1 (все еще активной Волны-Ш) потребовалось три года. Волна-2 продолжалась почти четыре года, так же, как и волна-3. Волна-4, которая, может быть не закончена, продолжалась несколько месяцев. Принимая волнуй законченной в октябре 1998, вы можете проектировать волну-5, которая должна длиться приблизительно, столько же, сколько волна-1, то есть три года. Поэтому нет никакой причины полагать, исключительно на основании временных интервалов, что на рынке акций должна быть серьезная коррекция прежде конца 2001. [c.193]

Пока, Теория волн Эллиотта предположила, что инвесторы 401(к)-плана должны бы плотно сидеть в рынке акций. Волны также подразумевали, что приличная коррекция может быть очень скоро. Долгосрочные игроки, держащие пенсионные счета могли бы не захотеть принимать меры, поскольку назывались целевые уровни от 1,873 до 1,949 (и как предполагается, могут быть несколько выше этого за следующие десять-пятнадцать лет). Те, кто купил акции хотя бы в прошедшие два-три года, должны серьезно рассмотреть анализ своих инвестиционных решений для следующих шести-двенадцати месяцев. [c.196]

С вышеописанным анализом в руках, вы можете изобретать устойчивую стратегию торговли. В начале 2000 рынок был нервный, с поднимающейся стеной беспокойства. Анализ при помощи Теории волн Эллиотта предполагает, что было слишком рано для основного разворота. Дальнейшее исследование показывает сильную сезонную тенденцию американских акций расти в первом квартале, по налоговым соображениям. Также, основываясь на прошлых сорока с плюсом годах торговли, можно сказать, что большая часть роста рынка происходит в промежуток времени с ноября по апрель. Соединив все эти факторы, идея относительно более высоких цен, в общем движении вперед, получает смысл, с предпочтительной целью около 1,554. [c.197]

Любая стратегия не закончена без уровня стопа. Ваша первая попытка стопа указывает на откат на 62 процента повышения с октября 1999, вокруг уровня 1,327. Вы могли также разместить его ниже еженедельной трендовой линии на минимуме октября 1998 года - около 1,337, но откат имеет больше смысла в терминах Теории волн Эллиотта. [c.197]

Предположите ненадолго, что короткая позиция была открыта по 1,406 и что вы оставили стопы в 1,419. Как упомянуто раньше, вы можете делать деньга, торгуя с Теорией волн Эллиотта, даже когда вы не правы. Вы должны бы ожидать, что рынок будет падать довольно резко от уровня около 1,408. Если цены упали, но весьма неохотно, быстро сдвигайте стоп к уровню открытия короткой позиции и переворачивайтесь в длинную. Если цены приближаются 1,406, на всех парах, даже не делайте попытку открытия коротких позиций. [c.199]

В дополнение к предшествующему теоретическому примеру того, как вы можете быть неправы и, при этом, делать деньги, используя Теорию волн Эллиотта, здесь показан детальный пример неправильного сигнала, который, однако, вел к очень существенной прибыли. [c.199]

Торговля с Теорией волн Эллиотта позволяет вам торговать агрессивно. Как только рынок показывает даже небольшие признаки одобрения вашего анализа, после достижения поворотной цели, становится очень легко ввести торговлю. Когда доходности облигаций упали больше, чем на 5 базовых пунктов внутри дня, после достижения 6.40%, было просто открыть длинную позицию. Так как всегда рекомендуется безопасная торговля, я поместил стопы чуть выше 6.50%, уровень, который казался маловероятным для достижения. [c.201]

Применение Теории волн Эллиотта к торговле может быть чрезвычайно вызывающим. Его очевидная субъективность и множественные сценарии могут обескураживать новичка. Но надлежащее понимание рисков и вознаграждения могут вдохновлять трейдера на преодоление этих неудобств и фактически превращать их в инструменты, которые ведут к прибыльным торговым решениям. [c.203]

Помните, что подсчеты Теории волн Эллиотта предполагают некую дорожную карту. Каждая волна имеет набор характеристик. Эти характеристики основаны на массивах рыночного поведения. Если рынок не развивается в соответствии с прогнозом, то подсчет волн вероятно был неправилен. Психология торговли 101 раз говорит, что вы должны всегда быть проактивны и гибки. Вы не можете прикрепить ваше эго к сделке. Вы должны постоянно читать информацию, приходящую с рынка. Если рынок сообщает вам, что ваш анализ был неправилен, вы должны принять меры, чтобы гарантировать прибыль от позиции в соответствии с исправленным анализом. [c.203]

R Ларри Уильямса (Williams %R) Комбинации технических индикаторов Индикатор Ишимоку 5. Числа Фибоначчи и теория волн Эллиотта [c.4]

Средняя часть книги углубляется в модели, которые определяют рыночные повороты, циклы, и проектировки. Мой друг и наставник, Том ДеМарк, описывает два революционных осциллятора, которые переопределяют концепцию параметров перекупленности и перепроданности. Читатели убедятся в бесполезности старых фаворитов, типа, Индекса Относительной Силы и стохастиков. За Томом следует одно из самых больших имен в работе с циклами, Питер Элиадес, который ловко объясняет концепцию и использует определение рыночного цикла, чтобы помогать предсказывать синхронизацию, ценовое движение, и точки проектировки. Этот раздел книги заканчивается работой Стива Позера, одного из немногих людей, кого я знаю, кто может фактически делать деньги, используя анализ волн Эллиотта в реальном времени. Эта методология всегда была тайной для меня, поскольку я редко находил кого-то, кто знал, на какой волне рынок находится, в то время как он там находился. Стив имеет очень хорошее понимание концепции, большую практику и написал потрясающую главу и для новичков, и для долговременных волновых серферов. [c.20]

Этот замечательный инструмент называется Теория волн Эллиотта, один из немногих технических инструментов, который является предсказательным по своей природе. Проницательный трейдер или инвестор может использовать эти принципы для аккуратного предсказания крайних точек рынка. Большинство форм технического анализа, хотя, в общем, и более точны в определении цены по сравнению с фундаментальными исследованиями, но имеют задержку и более реактивны. Скользящие средние пересекают цены спустя много времени после того, как тренд развернулся. Подтверждение разворотной модели "голова и плечи" или прорыв треугольника случаются спустя много времени после того, как наиболее привлекательные ценовые уровни для входа или выхода уже были достигнуты. Осцилляторы основаны на сглаженных ценах и стремятся следовать за ними а, в общем случае, они хорошо работают лишь на рэнджевых рынках, (то есть находящихся в торговом диапазоне). [c.180]

Такая комплексность и, временами, субъективность, часто отталкивает людей от попыток применить Теорию волн Эллиотта в анализе и в торговле. Фрактальная природа воли Эллиотта добавляет трудностей, но также, прибавляет информации, которая может помочь подготовленному эллиоттчику (Elliotti ian) -человеку, проводящему много времени за анализом рыночных флуктуации с помощью Теории Эллиотта. [c.185]

Теория волн Эллиотта также работает и на рынках, которые не имеют наклона вверх (типа, рынка облигаций), подобно рынку акций, который имеет такой долгосрочный наклон, благодаря прогрессу технологий. (Автор, например, развивал свои навыки анализа волн Эллиотта, применяя принцип на рынке облигаций и Forex. [c.186]

Глава 8. С. Поэар Торговля па Теории волн Эллиотта [c.191]

Инвесторы, которые чувствовали день разворота, были существешю воодушевлены, а другие должны были рассматривать открытие длинных позиций выше предыдущего пика повышения доходности в 6.12%. Закрыли ли вы вашу длинную позицию на закрытии в день разворота по 6.06%, на прорыве, по более, чем 6.12%, или при превышении отката па 50 процентов - 6.21%, используя Теорию волн Эллиотта, вы имели чрезвычайно неправильный прогноз (5.55%), и все-таки сумели захватить от 50% до 80% от целого повышения (см. Рис. 133). [c.203]

Смотреть страницы где упоминается термин Волны Эллиотта

: [c.4] [c.65] [c.103] [c.182] [c.185] [c.187] [c.191] [c.197] [c.200]Смотреть главы в:

Форекс Электронное руководство для успешной торговли на валютном рынке -> Волны Эллиотта