Определенные финансовые инструменты дают владельцу квалифицированное право на получение экономического блага в форме наличных денег, первичных финансовых инструментов в оговоренный срок в будущем. Такие инструменты называются производными, или вторичными, поскольку они связаны либо с конкретным финансовым инструментом или индикатором (иностранная валюта, государственные облигации, индексы цен на акции, процентные ставки и т.п.), либо с определенным биржевым товаром (золото, сахар, кофе и т.д.), купля-продажа которого может быть осуществлена в течение определенного срока в будущем. Производные инструменты могут быть привязаны к фьючерсному контракту по обмену одного актива на другой. Инструмент, являющийся контрактом, может быть предметом купли-продажи и обладать рыночной стоимостью. В этом случае происходит изменение характеристик подобного инструмента, являвшегося прежде условным активом или обязательством, не регистрируемым в платежном балансе и в секторных балансах СНС, и он переходит в разряд реальных активов или обязательств, регистрируемых в финансовом счете платежного баланса. [c.488]

Сделки с производными инструментами выделяются в отдельную группу операций (главным образом финансовых), а не объединяются вместе с операциями, лежащими в основе этих контрактов, по отношению к которым они могут выступать в качестве инструментов хеджирования. Применение такого подхода, который полностью совпадает с подходом, используемым в СНС, обусловлено несколькими причинами. Контрагент по сделке с производным инструментом будет отличаться от контрагента, являющегося участником основной (лежащей в основе этого контракта) операции, которая хеджируется. Кроме того, стороны, участвующие в производном контракте, могут иметь различающиеся мотивы, такие как хеджирование, совершение сделок с самим инструментом или приобретение производного инструмента в качестве инвестиционного. Даже в случае, когда обе участвующие стороны используют сделку с целью хеджирования, предметом хеджирования могут быть различные финансовые или другие виды активов. Если сделки с производными инструментами включить в единую группу с основными операциями, то результатом такого объединения явится асимметричное измерение потоков, регистрируемых в счетах платежного баланса. Например, участник контракта, используемого для хеджирования основной операции с нерезидентом, может оказаться резидентом. Включение в таком случае производного контракта в группу основных операций приведет к неправильному их отражению в платежном балансе. [c.489]

С экономической точки зрения любой из этапов операции является самостоятельным. При этом для некоторых стадий может быть установлена конкретная дата заключения контракта или дата принятия инвестиционного обязательства. Регистрация операций в счетах платежного баланса осуществляется тогда, когда стоимостные ценности создаются, преобразуются, обмениваются, передаются или ликвидируются. Время регистрации определяется на основе принципа, вытекающего из метода начислений. [c.501]

Поскольку любая инвестиционная операция учитывается в платежном балансе с использованием двух проводок, необходимо четкое установление принципа определения того момента, когда обе стороны операции должны быть зарегистрированы в счетах платежного баланса. Применение этого принципа обеспечивает одновременную датировку обеих записей. Если переход права собственности не является очевидным, то считается, что он происходит в момент, когда оба участника операции делают соответствующие записи в своих бухгалтерских книгах или счетах. Однако на практике данные о какой-либо операции, зарегистрированные обоими участниками, оказываются полученными из разных источников информации. [c.502]

Сходный подход используется для отражения просрочек по процентам. Например, если подлежащие выплате проценты фактически не были выплачены, то в счете текущих операций показывается график платежей процентов, а в финансовом счете — возникновение просроченной задолженности по процентам. Если же в отчетном периоде проценты, просроченные в предыдущих периодах, фактически выплачиваются, то в финансовом счете платежного баланса показывается погашение просроченной задолженности по процентам, а не выплаты процентов в счете текущих операций. [c.814]

В настоящее время Банк России публикует и аналитическое представление платежного баланса, в котором статьи группируются таким образом, чтобы выявить операции, которые имели наибольшее значение именно для платежного баланса страны и которые не могут быть четко выделены в нейтральном представлении, составляющемся в рамках международных стандартов (без учета страновой специфики). В частности, финансовый счет платежного баланса в данном аналитическом представлении позволяет проследить, во-первых, общий объем привлеченных от нерезидентов финансовых ресурсов, который интерпретируется как чистый приток иностранных инвестиций в экономику России, а во-вторых, чистый прирост всех иностранных активов резидентов страны или чистый отток капитала за границу. [c.815]

БАЛАНС ОПЕРАЦИЙ С КАПИТАЛОМ И ФИНАНСОВЫМИ ИНСТРУМЕНТАМИ - это счет платежного баланса, характеризующий накопления. Он включает два счета счет операций с капиталом и финансовый счет . В предшествующих рекомендациях Международного валютного фонда по составлению платежного баланса финансовый счет назывался счетом операций с капиталом. Счет имеет следующий вид. [c.31]

Классификация статей международной инвестиционной позиции соответствует классификации статей финансового счета платежного баланса, а именно прямые инвестиции, портфельные инвестиции, финансовые производные (в настоящее время учтены в части операций, сведения об остатках после проведения которых находятся в стадии формирования), прочие инвестиции, резервные активы. В отдельной статье представлена величина чистой международной инвестиционной позиции как сальдо иностранных активов и обязательств банковского сектора России. Данные публикуются в долларах США, пересчет в доллары США осуществляется по рыночному курсу. [c.245]

В счете операций с капиталом и финансовыми инструментами отражаются капитальные трансферты (передача прав собственности на основные активы, прощение долгов и др.), а также операции с активами и обязательствами (пассивами) резидентов по отношению к нерезидентам. При анализе статей этого счета платежного баланса нас, прежде всего, интересует направление движения капитала - его приток или отток в денежной форме. [c.706]

В целом, все международные потоки капиталов, отражаемые в счете операций с капиталом и финансовыми инструментами, должны уравновешивать международные потоки денежных средств, связанных со сделками по счету текущих операций. Если счет текущих операций сводится с положительным сальдо, то одновременно должен происходить чистый отток капитала. И, наоборот, при наличии дефицита по счету текущих операций должен наблюдаться чистый приток капитала. Такую взаимосвязь счетов можно объяснить достаточно просто. Экспортируя товары и услуги, страна зарабатывает иностранную валюту, а, импортируя товары и услуги - тратит ее. Если импорт превышает экспорт и счет текущих операций имеет отрицательное сальдо, то страна нуждается в дополнительных источниках иностранной валюты и, следовательно, должна прибегнуть к заимствованию на международных рынках капитала. В случае активного сальдо по текущим операциям страна, напротив, кредитует своих зарубежных партнеров, чтобы те могли оплатить свой импорт. В дальнейшем будет дано более глубокое обоснование взаимосвязи счетов платежного баланса. [c.709]

Все это означает, что проблема сбалансированности счетов платежного баланса имеет серьезный макроэкономический аспект, и что ее решение требует выбора средств, позволяющих восстановить равновесие между доходом и совокупными расходами. [c.713]

Таким образом, как мы видим, основное макроэкономическое тождество (1), описывающее условия внутреннего экономического равновесия, тесно связано со счетами платежного баланса, т. е. с условиями внешнего равновесия. Счета платежного баланса показывают связь между международными потоками средств, предназначенных для внутреннего накопления капитала (I - SJ, и международными потоками товаров и услуг (NX). Величина (I - SJ характеризует счет операций с капиталом и финансовыми инструментами платежного баланса и показывает объем инвестиций, финансируемых за счет иностранных займов. Величина NX отражает счет текущих операций платежного баланса. [c.715]

Поскольку, как мы уже знаем, величина (I - S ) определяет счет движения капитала, a NX- счет текущих операций, причем эти два счета должны уравновешивать друг друга, т. е. NX = (SN - I), полученная модель малой открытой экономики позволяет показать взаимосвязь счетов платежного баланса. [c.716]

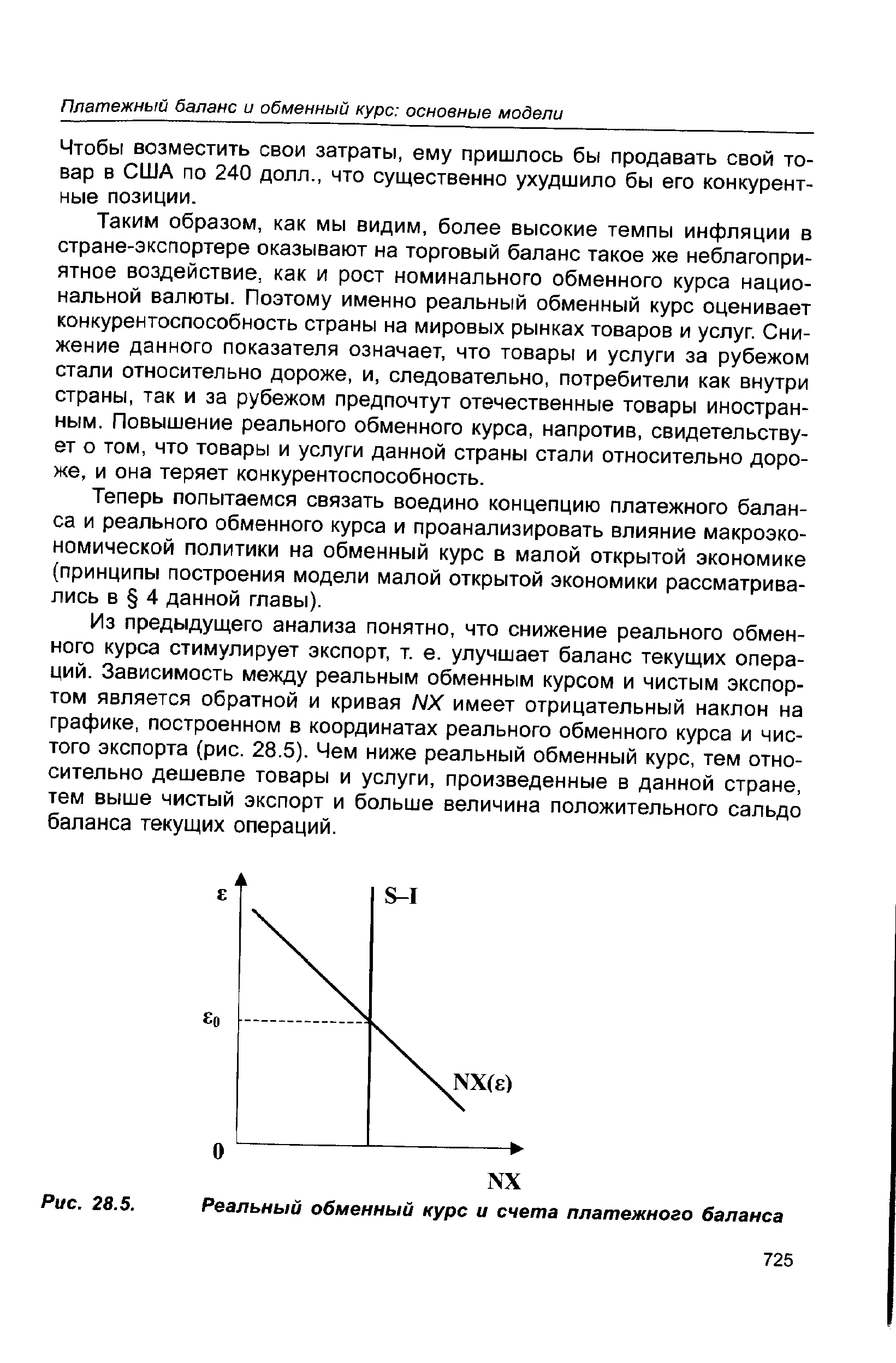

| Рис. 28.5. Реальный обменный курс и счета платежного баланса |  |

Главные последствия российского кризиса проявились в ухудшении целевой конкурентоспособности белорусского экспорта в России и его значительном сокращении (на 4,1% за 1998 год), росте отрицательного сальдо торгового баланса (на 7,7% за год), сокращении на 21% положительного сальдо услуг из-за уменьшения объемов транзитных перевозок по территории Беларуси. Отрицательное сальдо текущего счета платежного баланса страны в 1998 г. увеличилось на 24%. В итоге в 1998 г. наблюдалось резкое сокращение поступлений иностранной валюты на легальный внутренний рынок в 2,3 раза увеличилась денежная масса в национальной валюте в 2,8 раза возросли внутренние цены и в 7,2 раза снизился официальный курс белорусского рубля. [c.234]

Счета платежного баланса представляют собой систематический отчет о сделках страны с остальным миром. Различаются сделки по текущим операциям (с товарами, услугами и трансфертными платежами) и [c.685]

Изменения в результате операций — показываются только те чистые изменения иностранных активов/обязательств, которые произошли в результате операций с этими активами/обязательствами. Эти операции находят свое отражение в финансовом счете платежного баланса России. [c.135]

Если величина (/ - 5) является положительной, a XN - отрицательной, мы имеем положительное сальдо движения капитала и дефицит текущего счета платежного баланса. Это означает, что мы берем займы [c.186]

Отметим кроме того, что XN представляет собой текущий счет платежного баланса, следовательно, рис. 11.1 иллюстрирует также и зависимость текущего счета платежного баланса от реального обменного курса. [c.195]

Итак, мы выяснили, что реальный обменный курс связан с текущим счетом платежного баланса. Чем выше (3 —> 2 —> 1) реальный обменный курс (рис. 11.1), тем дороже товары, произведенные у себя в стране, по сравнению с товарами иностранного производства, тем ниже чистый экспорт и тем меньше величина положительного сальдо текущего счета платежного баланса. [c.196]

Линия, отражающая зависимость между сальдо текущего счета платежного баланса и реальным обменным курсом, имеет, как было показано выше, нисходящий характер, так как более высокий реальный обменный курс приводит к снижению показателя чистого экспорта. Линия, отражающая превышение сбережений над инвестициями, [c.196]

Отсюда следует, что протекционистская торговая политика не влияет на сальдо текущего счета платежного баланса. Этот вывод очень важен, тем более, что его часто игнорируют в дебатах, рассчитанных на широкую публику. Поскольку дефицит текущего счета платежного баланса отражает превышение импорта над экспортом, можно предположить, что сокращение импорта должно уменьшить дефицит текущего счета платежного баланса. Тем не менее наша модель убедительно показывает, что протекционистская политика ведет только к повышению реального обменного курса. [c.199]

Очевидно, что валютный курс в режиме свободного плавания является той ценой рубля, которая может привести валютный рынок в состояние равновесия (см. точку Е на рассматриваемом рис. 11.6). Если курс рубля падает, скажем, до 70 руб./долл., то появляется превышение доходов от экспорта над расходами на импорт. Появляющееся в результате этого положительное сальдо текущего счета платежного баланса проявляется в превышении предложения иностранной валюты над спросом на нее. [c.202]

Как и на любом рынке, излишек предложения вызывает снижение цен, в данном случае снижается курс иностранной валюты и растет курс рубля (что показано направленной вниз стрелкой). И наоборот, при курсе рубля, скажем 40 руб./долл., расходы на импорт будут больше поступлений от экспорта. Расходы на импорт возрастают, потому что импорт оказывается очень дешевым в сравнении с нашими товарами, тогда как за границей наш экспорт дорожает. Превышение расходов на импорт над поступлениями от экспорта - дефицит текущего счета платежного баланса - переходит в излишек спроса на иностранную валюту над ее предложением. Это ведет к удорожанию иностранной валюты и удешевлению рубля (стрелка вверх), в результате чего равновесие восстанавливается. [c.202]

Счет операций с капиталом ( apital a ount) — счет платежного баланса, на котором учитываются капитальные трансферты. [c.323]

Счет операций с капиталом и финансовыми инструментами ( apital and finan ial a ount) — счет платежного баланса, включающий счет операций с капиталом и финансовый счет. [c.323]

Счет Резервные активы (reserve assets) — счет платежного баланса, на котором отражаются монетарное золото и лик- [c.323]

Счет текущих операций ( urrent a ount) — счет платежного баланса, на котором учитываются операции с товарами, услугами, доходы и текущие трансферты. [c.324]

Счет финансовый (finan ial a ount) — счет платежного баланса, на котором учитываются операции с активами и обязательствами резидентов по отношению к нерезидентам. [c.324]

Изменения в результате операций — показываются только те чистые изменения иностранных активов/обязательств, которые произошли в результате операций с этими активами/обязательствами. Эти операции находят свое отражение в финансовом счете платежного баланса России. Изменения в результате переоценки и прочие изменения отражают изменения (по сальдо), не связанные с операциями и поэтому не включаемые в платежный баланс России. В составе изменений в результате переоценки учитываются чистые изменения в объеме активов/обязательств в результате изменения валютных курсов и уровня цен, прочих изменений — все прочие изменения (по сальдо) в объеме активов/обязательств, вызванные переклассификацией (например, переход от портфельных инвестиций к прямым в результате увеличения доли инвестора в капитале инвестируемого предприятия) односторонним списанием задолженности кредитором списанием задолженности по результатам выверки другими изменениями. Всего изменений— общая сумма чистых изменений активов/обязательств в результате операций, а также переоценки и прочих изменений. [c.134]

В качестве основных классификационных групп в подлежащем таблицы выступают внешние активы и обязательства банковского сектора на определенную дату, разность между которыми представляет собой величину ихчис-той инвестиционной позиции. В составе подлежащего таблицы выделяютсятакиежекомпоненты, каки вфинансовом счете платежного баланса, —прямые инвестиции, портфельные инвестиции, финансовые производные, прочие инвестиции. Более подробное описание этих компонентов представлено в комментарии к таблице 1.4. [c.135]

Существенное влияние на состояние валютного рынка в развивающихся стр нах оказывает стоимость капитала на международном рынке увеличение пр центной ставки в развитых странах на 1% приводит к росту вероятности возни новения валютного кризиса на развивающихся рынках на 1%. Вместе с тем, Фра кель и Роуз [6] не обнаружили зависимости между величиной дефицита по тек щему счету платежного баланса, удельным весом краткосрочных заимствоваш в структуре внешнего долга и вероятностью возникновения кризиса. [c.696]

Родрик и Веласко установили, что вероятность оттока капитала будет тем больше, чем выше общий уровень долгового бремени и дефицит текущего счета платежного баланса. В то же время низкий уровень покрытия денежной массы (М2) золотовалютными резервами не мог служить индикатором кризиса в рассмотренных ими случаях. [c.697]

Основное тождество национальных счетов утверждает, что счет движения капитала и текущий счет платежного баланса должны быть уравновешены. Это значит, что сальдо счета движения капитала и сальдо счета текущих операций в сумме равны нулю (/ - S) + XN = О = ВР (Balan e of payments). [c.186]