Расчет показателя доходности облигаций с нулевым купоном [c.512]

Оценка облигаций с нулевым купоном [c.459]

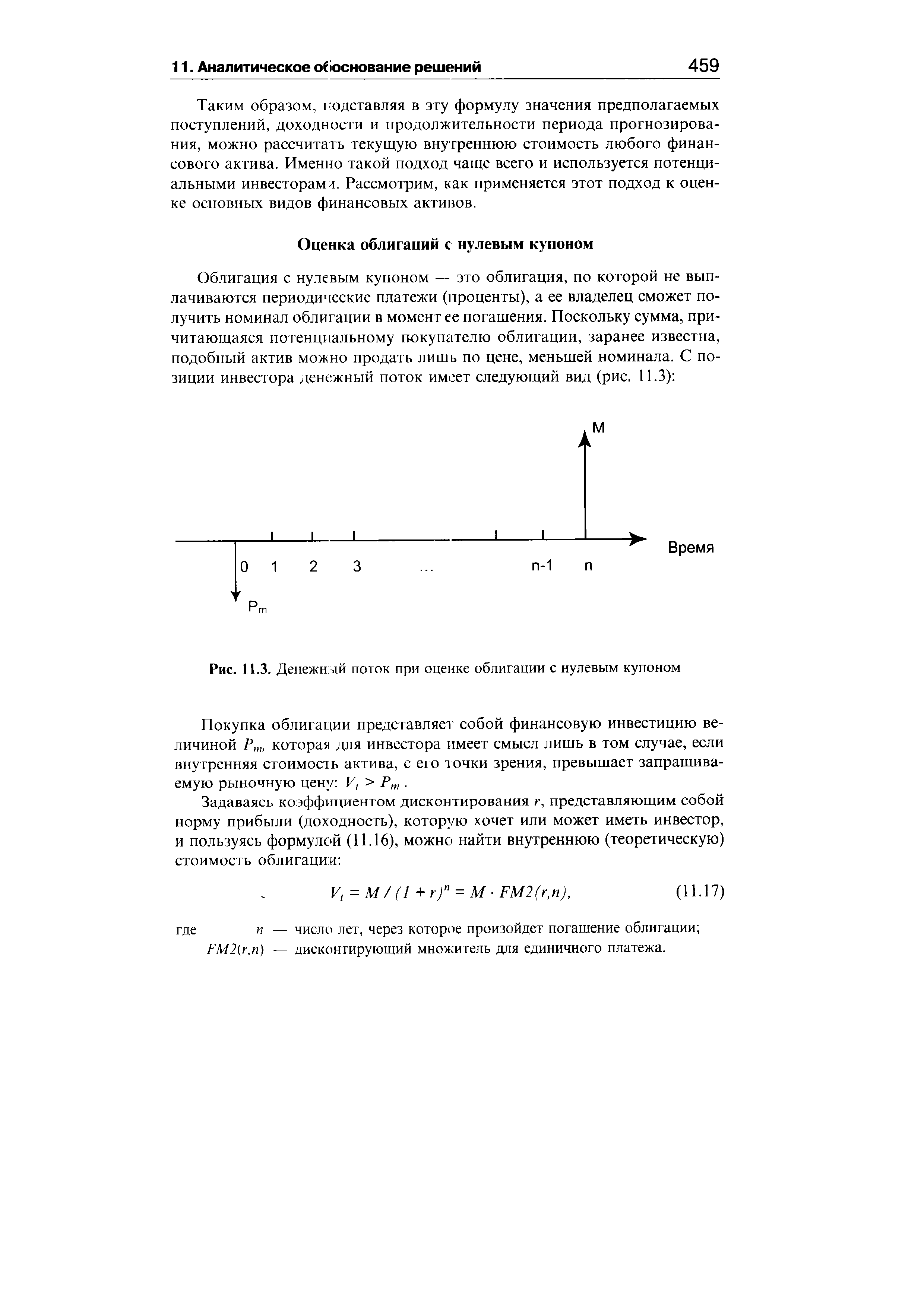

Облигация с нулевым купоном — это облигация, по которой не выплачиваются периодические платежи (проценты), а ее владелец сможет получить номинал облигации в момент ее погашения. Поскольку сумма, причитающаяся потенциальному покупателю облигации, заранее известна, подобный актив можно продать лишь по цене, меньшей номинала. С позиции инвестора денежный поток имеет следующий вид (рис. П.З) [c.459]

| Рис. П.З. Денежный поток при оценке облигации с нулевым купоном |  |

Иногда облигации продаются со скидкой (дисконтом) по отношению к номинальной стоимости, и инвестор получает значительную выгоду в форме приращения капитала. По облигациям с нулевым купоном проценты не выплачиваются вовсе, и выгода заключается лишь в росте цены. [c.654]

Облигации с нулевым купоном часто называются чисто дисконтными облигациями, а облигации, выпущенные с дисконтом, называются облигациями с дисконтом при эмиссии. Пример из примеров являют собой бессрочные облигации с нулевым купоном, выпускаемые благотворительными обществами. [c.654]

Выгоды от Первоначально выгоды от облигаций с нулевым купоном получили те инвес- [c.667]

В конце 20-х годов компании и фондовые биржи создали огромное количество новых видов ценных бумаг — опционов, фьючерсов, опционных контрактов на фьючерсы облигаций с нулевым купоном, облигаций с плавающей процентной ставкой облигаций "с ошейником", "с потолком", со страховкой облигаций, деноминированных в двух валютах облигаций с валютными опционами и т. п. — этот список бесконечен. В некоторых случаях легко объяснить успех новых рынков и ценных бумаг - возможно, они позволяют инвесторам застраховаться от новых рисков, или они обусловлены изменениями в налоговом или ином законодательстве. Иногда новые рынки развиваются благодаря изменениям издержек, связанных с выпуском и обращением ценных бумаг. Но есть много успешных инноваций, которые так просто не объяснить. Действительно ли мы улучшаем свое благосостояние за счет Возможности продавать и покупать опционы на акции, а не только сами акции Почему инвестиционные банки продолжают создавать и успешно продавать новые сложные инструменты фондового рынка, определить стоимость которых порой выше наших возможностей Правда такова, что мы не понимаем, почему некоторые новшества на рынках имеют успех, а некоторые так и не находят своего покупателя. [c.1023]

Последние инновации на финансовых рынках включают в себя ипотеки с плавающей ставкой ценные бумаги, обеспеченные закладной облигации, обеспеченные пулом ипотек секьюритизацию облигации с нулевым купоном. [c.114]

Облигации с нулевым купоном [c.851]

При оценке контрактов с фиксированными доходами лучше всего начать с рас смотрения рыночных цен на бескупонные облигации, или облигации с нулевым купоне [c.141]

Сначала облигации, первично размещаемые с дисконтом, были выпущены ради определенных налоговых преимуществ, которые были привлекательны в ситуации высокого рыночного процента. Эмитенты таких облигаций получали немалую выгоду при тогдашних налоговых правилах, которые позволяли им вычитать сумму процентов из налогооблагаемого дохода (позднее это правило исчисления налогов было изменено). Инвесторов эти облигации привлекали тем, что при высокой ставке рыночного процента облигации, первично размещаемые с дисконтом, очень надежно защищали от перспективы досрочного погашения и обеспечивали большую продолжительность, защищающую от необходимости в период жизни облигации реинвестировать доходы по низкой ставке процента. В конце концов, эта комбинация выгод привела к созданию облигаций с нулевым купоном, когда при достижении даты погашения гасились одновременно проценты и номинальная цена. Такого рода ценные бумаги выпускали многие корпоративные и международные эмитенты, и эти бумаги сохраняли какое-то время немалую популярность на рынке. Аналитик ценных бумаг при расчете издержек на обслуживание долга должен включать наращивание дисконта (то есть ежегодное увеличение балансовой стоимости облигаций, купленных со скидкой к номиналу) в состав процентных расходов. Соответствующие денежные выплаты нужно, разумеется, относить на год погашения облигаций. [c.464]

Поскольку по облигациям с нулевым купоном промежуточные платежи отсутствуют и все выплачивается только в срок погашения, надежность эмитента очень важна. Это, естественно, подняло интерес к обли- [c.464]

Конвертируемые облигации с нулевым купоном [c.204]

Конвертируемые облигации с нулевым купоном привлекательны для инвестора тем, что предполагаемые к выплате проценты могут вычитаться из дохода, подлежащего налогообложению. Несмотря на то что держатели облигаций обязаны платить налоги на получаемый процент, они извлекают выгоду из конвертируемости облигаций. До настоящего времени эти конвертируемые в обыкновенные акции облигации очень успешно использовались компаниями роста для привлечения дополнительных средств с целью расширения предприятия. [c.204]

Инвестирование в облигации с нулевым купоном требует особой осмотрительности по двум причинам. [c.205]

Выпуск этих облигаций зачастую предусматривает возможность досрочного погашения по усмотрению эмитента. Ни в коем случае не следует покупать облигации с нулевым купоном, не оценив предварительно возможный убыток в случае неожиданного досрочного погашения. [c.205]

Эти облигации чувствительно реагируют на изменение цены акций, в которые они могут быть конвертированы. Если акции демонстрируют ограниченный потенциал роста цены, облигации с нулевым купоном, очевидно, менее привлекательны для инвесторов по сравнению с другими облигациями. [c.205]

В общих чертах, инвестиции, которые больше подходят для получения дохода, — это банковские депозиты и инструменты денежного рынка, облигации с высоким купоном, долевые инструменты с высоким доходом. В число инвестиций, которые больше подходят для роста капитала, входят долевые инструменты, взаимные фонды и облигации с нулевым купоном. [c.30]

Для того чтобы осуществлять свою деятельность, агент по облигациям на рынке ценных бумаг должен всегда знать о новых выпусках, интересных для его клиентуры, и помнить о том, что по мере погашения облигаций возникает потребность в поиске новых объектов вложения высвобождающихся средств в целях получения эквивалентного потока доходов. Более того, поскольку все облигации (за исключением облигаций с нулевым купоном) приносят регулярные процентные платежи, агентам также необходимо следить за тем, не стремятся ли профессиональные менеджеры также реинвестировать эти доходы. [c.46]

Указанный показатель, исчисляемый в годах, позволяет определить колеблемость облигации. Чем выше значение этого показателя, тем более колеблемой, а значит, рискованной является данная облигация. Данный показатель меньше, чем показатель срока до погашения облигации (только в случае облигаций с нулевым купоном средняя продолжительность жизни облигации равна сро- [c.518]

Нет ничего более запутанного, чем конвертируемые отзывные облигации с нулевым купоном и правом досрочной продажи. В августе 1989 г. фирма hemi al Waste Management выпустила такие облигации по цене 30,7% с нулевым купоном и со сроком погашения 20 лет, конвертируемые в фиксированное количество акций в любое время, хотя компания имела возможность вместо этого выплатить эквивалент стоимости акций в денежной форме. В дополнение к этому облигационеры обладали опционом на продажу облигаций самой компании за [c.664]

Новшества, Можно считать, что Налоговая служба США субсидировала развитие бес-выдержавшие процентных облигаций. Но и другие значительные и весьма достойные нов-испытание шества подобны облигациям с нулевым купоном, которые выжили, даже временем -------------- [c.667]

Часто такая привязка делается не к общему индексу инфляции, а к росту цен на определенную группу товаров. Так, компания Fren h Rail увязала облигации с железнодорожными тарифами, сделав их похожими на долгосрочный сезонный проездной билет, который можно передавать другому лицу. Подобным образом поступали и некоторые другие компании в США. Например, в 1986 г. фирма Standard Oil выпустила облигации с нулевым купоном и сроком погашения в 1992 г., по истечении которого инвестор получал по крайней мере номинальную стоимость 1000 дол., а также имел право на получение премии, равной 200-кратной величине, на которую цена одного барреля нефти превысит 25 дол.43 Эти облигации защищали компанию от капризов ценообразования на рынке нефти. Если бы к 1992 г. произошло снижение цен, уменьшились бы и прибыли компании. Однако это было частично смягчено низкими затратами по привлечению заемного капитала. [c.668]

Укажите как можно более точно условия, при которых опцион на облигации с нулевым купоном и правом досрочного выкупа компании hemi al Waste Management будет исполнен. Каковы верхние и нижние границы цен на такие облигации для каждого года [c.684]

Облигации с нулевым купоном (zero- oupon bonds) — ценные бумаги, доход по которым представляет собой разность между ценами покупки и продажи и не выплачивается в виде регулярных купонных выплат. [c.115]

Определенные возможности для такого запирания доходности открывает новая техника, основанная на концепции продолжительности, — иммунизация облигации. Представим себе, например, что при текущей ставке 14% менеджер поставил целью обеспечить на следующие пять лет 14% дохода с учетом сложных процентов. Проблемой является реинвестирование купонных доходов, поскольку в будущем процент может стать ниже текущего уровня 14%. Ясно, что пятилетние облигации с 14-процентным купоном не годятся. Решением могла бы быть пятилетняя облигация с нулевым купоном по ставке 14% годовых. Но в тот период еще не было широкого предложения облигаций с нулевым купоном. (Даже сегодня полный временной спектр облигаций с нулевым купоном возможен только для низших значений доходности, обеспечиваемых казначейскими облигациями США.) Чтобы гарантировать высокую доходность купонной облигации, нужно реинвестирова- [c.450]

Если, по мнению инвестора, процентные ставки по долгосрочным депозитам будут снижаться в течение нескольких следующих лет, покупка облигации с нулевым купоном может стать эффективным средством извлечения выгоды из этой тенден- [c.204]

Treasury Re eipt (TR) (казначейская расписка) Облигации с нулевым купоном, выпущенные на основе казначейских сертификатов США, которые можно приобрести в брокерских фирмах и инвестиционных банках. [c.345]

Смотреть страницы где упоминается термин Облигации с нулевым купоном

: [c.386] [c.667] [c.1074] [c.108] [c.36] [c.48] [c.204] [c.205] [c.43] [c.53] [c.121] [c.275] [c.322] [c.327] [c.370] [c.370] [c.370]Смотреть главы в:

Эссе об инвестициях, корпоративных финансах и управлении компаниями -> Облигации с нулевым купоном

Анализ ценных бумаг Грэма и Додда Изд.5 (2000) -- [ c.0 ]

Основы инвестирования (0) -- [ c.0 ]

Большая экономическая энциклопедия (2007) -- [ c.421 ]

Микроэкономика глобальный подход (1996) -- [ c.0 ]