Цены акций закрытых фондов................................................778 [c.1024]

Количество закрытых фондов относительно невелико. Большинство взаимных фондов являются открытыми. Это означает, что они всегда готовы продать или купить дополнительные акции по цене, равной чистой стоимости активов фонда в расчете на одну акцию. Поэтому цена акции открытого фонда всегда равна чистой стоимости активов. [c.1022]

Открытый фонд напрямую заключает сделки с инвесторами и всегда готов покупать у них и продавать им акции по их текущей чистой стоимости. Иными словами, инвестор может купить (подписаться на) или продать (вернуть) акции открытого фонда в любое время. Соответственно деньги либо поступают в фонд (при подписке), либо изымаются из фонда (при возврате). Закрытый фонд имеет в обращении постоянное количество акций, и инвесторы покупают и продают их на открытом рынке наравне с другими акциями. Поскольку рыночные цены колеблются под влиянием спроса и предложения, акции закрытого фонда могут продаваться с премией (надбавкой) или, что случается чаще, с дисконтом к чистой стоимости. [c.147]

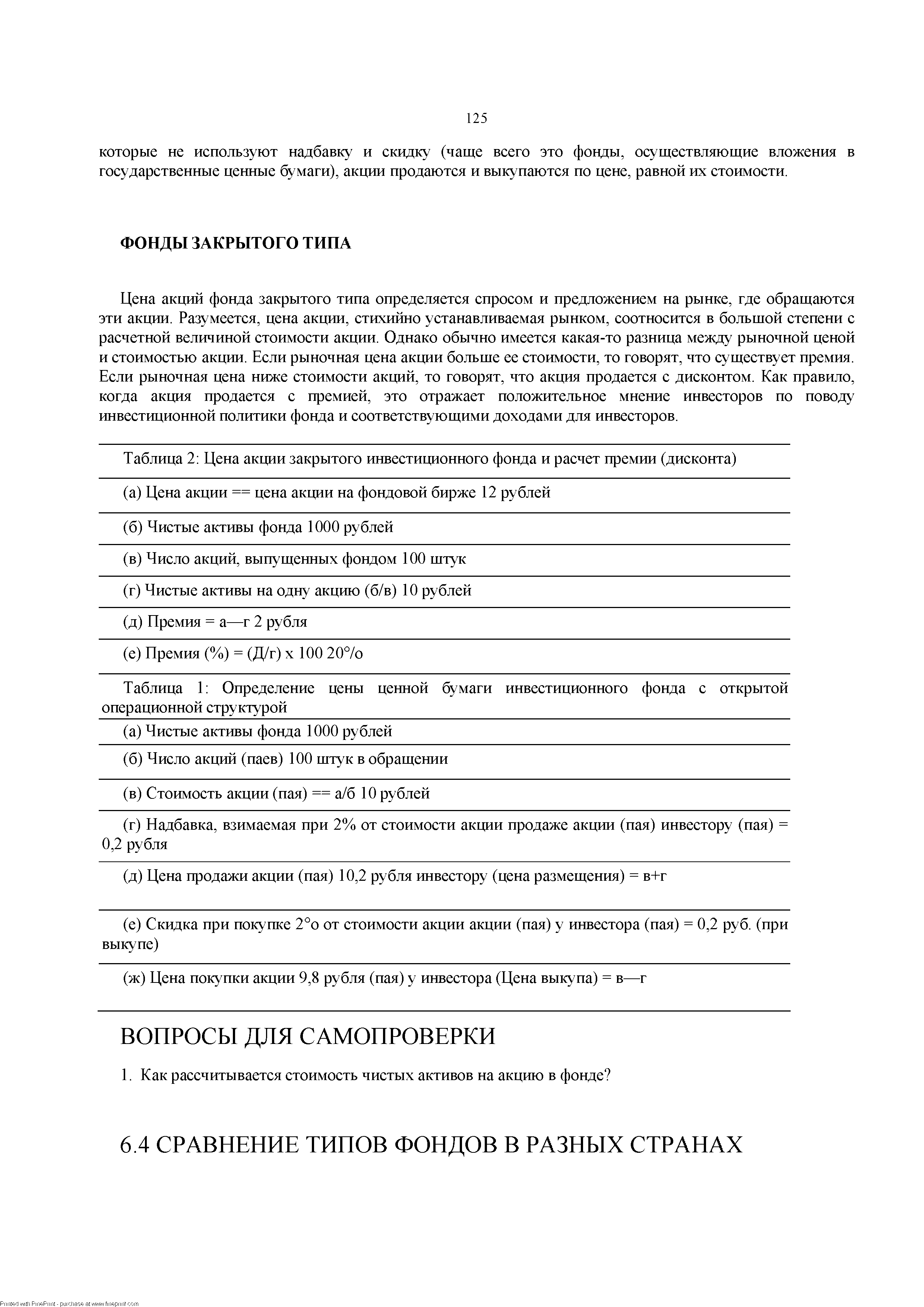

| Таблица 2 Цена акции закрытого инвестиционного фонда и расчет премии (дисконта) |  |

Закрытый фонд имеет в обращении постоянное количество акций. Инвесторы покупают и продают их на открытом рынке наравне с другими акциями. Учитывая, что рыночная цена акций формируется под влиянием спроса и предложения, акции закрытого фонда могут продаваться с надбавкой (премией) или чаще с дисконтом к чистой стоимости. [c.278]

Закрытый фонд выпускает фиксированное число акций. Как правило, его акции не выкупаются по желанию акционера. Продажа осуществляется на вторичном рынке. Большинство акций закрытых фондов котируется на биржах. Лучшие долгосрочные возможности обычно связаны с фондами открытого типа. Фонды закрытого типа подвержены капризам и падениям цены ниже балансовой стоимости, свойственным аукционным рынкам. [c.284]

Продажей на аукционе является приобретение физическими или юридическими лицами ценных бумаг на открытых торгах, когда от покупателей не требуется выполнения каких-либо условий. Аукцион может проводиться в виде тендера и открытых торгов. Тендер рекомендуется, как правило, для реализации пакетов акций. При фонде государственного или муниципального имущества создается тендерная комиссия, принимающая заявки на участие в аукционе и регистрирующая их. К заявкам прилагаются закрытые конверты с предложениями о цене. По окончании приема заявок конверты вскрываются и победителем, т.е. покупателем бумаг, объявляется участник," предложивший наивысшую цену. При равенстве цены спроса побеждает покупатель, первый подавший заявку на участие в аукционе. Отдельные акции и другие ценные бумаги реализуются на открытых торгах. Продажа акций приватизированных предприятий за чеки проводится на чековом аукционе. [c.81]

Закрытые и открытые инвестиционные фонды. Инвестиционные фонды могут быть закрытыми и открытыми. Инвестиционные фонды закрытого типа выпускают и размещают ценные бумаги без обязательств их выкупа у держателя. Поэтому, как правило, они размещают свои акции среди ограниченного и заранее определенного круга инвесторов. Закрытость фонда означает, что аккумулированный в нем капитал не может быть ни увеличен через дополнительный выпуск акций, ни уменьшен через погашение части акций. Поэтому такие фонды называют компаниями с постоянным кап итал ом. [c.130]

Открытые инвестиционные фонды, будучи компаниями с переменным капиталом, отличаются от закрытых фондов особым порядком распределения прибыли. Их прибыль целиком распределяется среди акционеров в форме дивиденда или увеличения пая. Отсюда разный порядок налогообложения. Открытые инвестиционные компании пользуются льготами, а компании закрытого типа облагаются налогом на прибыль, как и все акционерные общества. Продажа акций инвестиционных фондов и компаний открытого типа ведется по ценам, определяемым ежедневно или еженедельно. Эта цена называется стоимостью чистых активов, она строго соответствует биржевой стоимости определенной части портфеля ценных бумаг данной компании. Например, американские взаимные фонды стараются чуть ли не ежедневно начислять дивиденды и поддерживать стабильной номинальную стоимость активов, осуществляя вложения капитала в краткосрочные кредитные обязательства. [c.131]

Язык документов, описывающих деятельность такого фонда, как правило, не перегружен специальными терминами, но некоторые из них все же требуют пояснения. Международный относится к инвестициям в зарубежные страны, в то время как всемирный определяет покупку ценных бумаг в любой стране, в том числе и в США. В отличие от закрытых фондов цены на акции таких инвестиционных компаний напрямую отражают чистую стоимость активов в их портфелях на каждый конкретный момент. Кроме того, как и национальные взаимные фонды, международный и всемирный фонды работают и с нагрузкой и без нагрузки . [c.239]

Публикуемые данные об акциях взаимных фондов содержат только цены закрытия. Поэтому для анализа этих акций нельзя использовать свечные графики, требующие цен открытия, максимумов, минимумов и цен закрытия. Однако для этого прекрасно подходят графики трехлинейного прорыва, ренко и каги , так как их построение основано лишь на ценах закрытия. На рис. 8.5 показано, как сравнение высоты плеч и талий можно использовать для оценки силы акций взаимного фонда. На этом графике представлена группа восходящих плеч (от S1 до S5) и восходящих талий (от W1 до W5). Первый признак ослабления спроса появился, когда плечо S6 стало ниже предыдущего плеча, а талия W6 опустилась ниже предыдущей талии W5. После этого область S5 стала сопротивлением. [c.235]

Цена акций фонда закрытого типа определяется спросом и предложением на рынке, где обращаются эти акции. Разумеется, цена акции, стихийно устанавливаемая рынком, соотносится в большой степени с расчетной величиной стоимости акции. Однако обычно имеется какая-то разница между рыночной ценой и стоимостью акции. Если рыночная цена акции больше ее стоимости, то говорят, что существует премия. Если рыночная цена ниже стоимости акций, то говорят, что акция продается с дисконтом. Как правило, когда акция продается с премией, это отражает положительное мнение инвесторов по поводу инвестиционной политики фонда и соответствующими доходами для инвесторов. [c.125]

Фонды закрытого типа, как правило, не проводят активных операций с портфелем, поскольку над ними не довлеет обязательство выкупа акций перед акционерами. Для них также имеет гораздо меньшее значение текущая рыночная цена акций и оценка чистых активов (которая производится только один раз в квартал), поскольку акции фонда торгуются только в организованных торговых системах. [c.223]

Большинство закрытых фондов не ограничено по сроку существования. Дивиденды и проценты, получаемые закрытым фондом на ценные бумаги своего портфеля, а также чистая прибыль от прироста капитала распределяются среди акционеров. Однако многие фонды допускают (и поощряют) реинвестирование таких выплат. Фонд в этом случае не распределяет средства среди инвесторов, а передает им дополнительные акции по цене ниже стоимости чистых активов или рыночной стоимости акции в тот момент. Например, закрытый фонд, акции которого продаются по 20, объявил дивиденд в размере 1 на акцию. Если чистая стоимость его активов была равна 15 на акцию, то держатель 30 акций сможет получить или 30 (30 х 1), или две акции ( 30/ 15). Однако если акции продаются по 10, тогда выбор будет между 30 и тремя акциями. [c.744]

Так как закрытый фонд является корпорацией, то он может выпускать акции не только в связи с реинвестированием выплат, но также и посредством публичного размещения. Однако это происходит не часто, и большей частью капитализация фонда является закрытой . Кроме того, увеличение капитала фонда может происходить (правда, лишь в небольшой степени) за счет выпуска долговых купонных или бескупонных ценных бумаг. Акт 1940 г. об инвестиционных компаниях накладывает определенные ограничения на выпуск долговых обязательств инвестиционными компаниями. [c.744]

Большая часть закрытых фондов могут выкупать свои акции на вторичном рынке, однако делают это редко. Если рыночная цена фонда падает существенно ниже стоимости чистых активов, то выкуп увеличит стоимость чистых активов фонда в расчете на одну акцию. Например, если стоимость чистых активов в расчете на одну акцию равнялась 20, а акцию фонда можно было купить на рынке (скажем, на Нью-Йоркской фондовой бирже) за 16, то менеджер фонда мог продать из портфеля фонда бумаг на 20, затем снова купить такое же количество акций на открытом рынке и в результате получить 4 прибыли. Если эти 4 используются для приобретения дополнительных бумаг для фонда, то стоимость чистых активов возрастет, причем размер этого роста зависит от числа оставшихся в обращении после выкупа акций, количества выкупленных акций и цены выкупа. [c.745]

О закрытых фондах стоит сказать несколько больше. Инвестор может купить акции открытого фонда по стоимости их чистых активов (плюс требуемая нагрузка) и продать их позже по последующей стоимости чистых активов. Результативность управления таким фондом, основанная на стоимости чистых активов, точно соответствует доходности, полученной акционерами, за вычетом нагрузки и сбора 126-1. То же самое нельзя сказать об инвестиционных компаниях закрытого типа, поскольку их инвесторы покупают и продают акции по ценам, определяемым на открытом (вторичном) рынке. В то время как стоимость акций одних компаний оказывается выше стоимости их чистых активов (говорят, что такие акции продаются с премией), акции многих других компаний имеют цены ниже стоимости их чистых активов (говорят, что такие акции продаются со скидкой). [c.778]

У фондов открытого типа нет ограничений на эмиссию акций. Инвесторы должны покупать акции у фонда и продавать их ему же по ценам, основанным на стоимости чистых активов (NAV) принадлежащих фонду ценных бумаг. Число ценных бумаг фондов закрытого типа фиксированно, и они обращаются на фондовом рынке как любые другие обыкновенные акции. Они часто продаются с дисконтом по отношению к NAV. Трастовый инвестиционный фонд — это неуправляемый портфель ценных бумаг, часто приносящий ежемесячные поступления, который в целях сохранности содержится у компании-спонсора. Фонды открытого и закрытого типов взимают плату за управление, а фонды "с нагрузкой" берут комиссию в момент приобретения акций. [c.146]

Другим преимуществом фондов закрытого типа или инвестиционных трастов является возможность инвесторов точно контролировать цену, за которую они приобретают акции. В фондах же открытого типа цена, по которой акции покупаются, неизвестна до тех пор, пока инвестор не сделал приобретение. [c.99]

Фонды закрытого типа развивающихся рынков проявили общую тенденцию предложения со скидкой к их чистой стоимости активов, но диапазон надбавок или скидок бывает широким. Если обобщить, то фонды, которые предлагались на биржах в США, типично имели меньшие скидки и более высокие надбавки, чем фонды, котировавшиеся вне США. Более того, проявились значительные различия в достижениях фондов, действующих в развивающихся рынках, с точки зрения вариаций в поведении каждого рынка. Одна из важных проблем заключается в том, что в течение определенного периода времени поведение цены на акцию такого фонда не проявляет согласованного соответствия с поведением всего инвестиционного портфеля фонда. Хорошо известно, что определенная группа инвесторов фокусирует свои усилия на скупке акций только фондов закрытого типа, созданных для определенной страны развивающихся рынков, в частности, тех, которые предлагаются с большой скидкой к их чистой стоимости активов. [c.100]

Цены покупки акций инвестиционных трастов или фондов закрытого типа публикуются в основных изданиях. Их акции продаются по такому же принципу, что и обычные акции, с операциями, проходящими через биржевых брокеров, которые взимают обычные комиссионные. Основным оценочным инструментом инвестиционных трастов или фондов закрытого типа является сравнение процентной разницы скидки или наценки между ценой акции и чистой стоимостью активов, подсчитанной на одну акцию. Другой фактор, который тоже не должен остаться без внимания, — это процентное отношение активов — которые держатся в денежных средствах, ко всем активам, географическое распределение инвестиций и исторический суммарный возврат на инвестированный капитал, пересчитанный на одну акцию. [c.100]

Рыночные котировки акций закрытых фондов, которые включены в листинг бирж или активно обращаются на внебиржевом рынке, ежедневно публикуются в финансовой прессе. Однако стоимость их чистых активов публикуется только раз в неделю на основе цен закрытия для бумаг, включенных в их портфели, за последнюю пятницу. На рис. 22.1 приведен пример. Первая колонка показывает, на какой площадке продаются акции фонда (N - Нью-Йоркская фондовая биржа, А - Американская фондовая биржа, О - NASDAQ, С - Чикагская фондовая биржа, Т - Фондовая биржа Торонто, Z- не продаются на бирже). Далее показаны стоимость чистых активов и последняя цена, по которой продавались акции фонда в рассматриваемый день, затем идет разница между последними двумя числами, отнесенная к стоимости чистых активов и выраженная в процентах. [c.745]

Это явилось причиной некоторых загадок ценообразования для акций закрытых фондов. Вот две из наиболее известных. Во-первых, как было отмечено выше, акции первоначально продаются с премией приблизительно в 10% стоимости их чистых активов и вскоре после этого падают в цене и продаются приблизительно со скидкой в 10% стоимости их чистых активов. Почему инвесторы покупают такие акции при первоначальном предложении к продаже, если знают, что вскоре после этого их цена значительно упадет. Во-вторых, величина скидки сильно колеблется во времени34. На рис. 22.10 показана динамика цен 18 закрытых фондов. Обратите внимание на то, что акции среднего фонда продавались в течение предыдущих четырех кварталов со скидкой, которая колебалась от 1,5 до 9%. Что же является причиной данных колебаний [c.778]

Тот факт, что цена акции компании закрытого типа отличается от стоимости чистых активов и величина разницы колеблется во времени, служит для инвесторов дополнительным источником риска и потенциальной доходности. Купив акции со скидкой, инвестор может заработать большую сумму, чем сумма, равная изменению стоимости чистых активов компании. Даже если скидка компании остается постоянной, эффективная ставка дивидендной доходности закрытого фонда будет таковой для аналогичной безнагрузочной инвестиционной компании открытого типа. Объясняется данное явление тем, что цена покупки акции закрытого фонда будет ниже, чем открытого. Если при покупке акций скидка является существенной, то в последующем она может уменьшиться и доходность окажется еще более высокой, чем первоначально предполагалось35. Если же скидка растет, то общая доходность инвестора может оказаться меньше таковой для аналогичной инвестиционной компании открытого типа. [c.778]

Рис. 8.25 иллюстрирует одно из главных преимуществ графиков каги — возможность более детального анализа рынков типа взаимных фондов, где известны только цены закрытия. На данном графике цен акций Magellen Fund иллюстрируются различные приемы из арсенала каги , с помощью которых можно было выявить разворот восходящей тенденции в конце 1993 года. [c.251]

Пожалуйста, обратите внимание на то, что Таблица 10.3 отражает только акции облигационных фондов закрытого типа. Но существуют еще сотни ценных бумаг, которые не были включены в этот список. Как вы знаете, опасность торговли акциями этих облигационных фондов заключается не в волатильности, а в недостатке торгового объема. Вам не следует застревать в позиции, которая не очень часто торгуется. Поэтому вы должны убедиться, что акция наторговалась, по крайней мере, в объеме 20,000 штук в этот день до того, как вы решите ввести ордер на покупку. [c.252]

Закрытый фонд Е продает акции по рыночной цене, равной его NAУ, закрытый фонд D продает свои акции со скидкой в 20%, или по цене в 8 ( 10 х 0,80). Брокер берет комиссию, равную 1% рыночной цены за каждую проданную им акцию. Взаимный фонд N является безнагрузочным, взаимный фонд L взимает нагрузку в 8 /,%. Сколько акций получит инвестор в каждом случае [c.752]

ИНВЕСТИЦИОННЫЙ ФОНД (investment fund) - компания, вкладывающая свой капитал в ценные бумаги других компаний. Инвестиционный фонд открытого типа (взаимный фонд) постоянно продает инвесторам свои новые акции, скупает у них старые и вкладывает выручку в ценные бумаги других компаний. Он называется так потому, что его капитализация не фиксирована (акция выпускается по мере роста спроса). Инвестиционный фонд закрытого типа имеет фиксированную капитализацию. Будучи однажды выпущенными, акции такого фонда затем свободно обращаются, а не выкупаются. Новые выпуски акций очень редки. [c.89]

Несомненно. Я могу дать вам очень практический пример. Предположим, что произошел биржевой кризис и биржу закрыли слишком рано, с большим запасом невыполненных поручений на продажу И допустим, что в начале следующего дня миллионы инвесторов решили реализовать паи своих взаимных фондов. Они ожидают получить как это положено по закону, приходящуюся на их долю стоимость активов фонда, которая, в свою очередь, должна определяться в соответствии с ценами акций при закрытии торгов предыдущего дня. Но если эта цена из-за преждевременного закрытия торгов оказалась выше , чем должна была быть в случае реализации всех заявок на продажу, то фонды завершат это день, отдав слишком много наличных денег и истощив свои ресурсы. В результате, на долю тех акционеров фонда, которые не взяли свои деньги в этот день, вместо активов оста нутся лишь непропорционально большие убытки. [c.163]

В связи с тем что активы фондов весьма диверсифицировании, их вкладчики большей частью нечувствительны к тому уровню предпринимательского и финансового риска, который присущ любой отдельно взятой ценной бумаге. Но даже при большой диверсификации инвестиционная деятельность многих фондов все-таки несвободна от весьма значительного рыночного риска. Дело в том, что именно из-за большой диверсификации портфелей акции взаимных фондов зачастую отражают движение рынка в целом и, как мы уже упоминали, показывают доходность, близкую к средней на рынке. Паи некоторых, весьма немногочисленных, фондов (например, "золотых") защищены от рыночного риска (их динамика идет вразрез с рыночной). Однако акции большинства взаимных фондов — как закрытого, так и открытого типа — испытывают сильное воздействие рыночного риска. Инвесторы должны хорошо понимать, что общая динамика рынка отражается на доходности акций фонда, и учитывать это влияние при планировании своих вложений во взаимные фонды. Например, если конъюнктура рынка понижается и вы видите, что эта тенденция будет продолжаться, вам, скорее всего, следует вложить новый капитал в акции фондов денежного рынка и держать его там до тех пор, пока конъюнктура не пойдет вверх. А тогда уже вы вложите ваши деньги на более постоянной основе. [c.697]

Можно найти достаточно большое число различий между фондами открытого и закрытого типа. Наиболее важное различие — это соотношение между ценой и чистой стоимостью активов (net asset value, NAV). Чистая стоимость активов (ЧСА) фонда равна сумме рыночных стоимостей всех позиций по ценным бумагам фонда к имеющимся денежным средствам за вычетом всех задолженностей. Делением полученной величины чистой стоимости активов на полное количество имеющихся акций получают ЧСА на одну акцию (NAV per share). Фонды открытого типа или паевые трасты, с другой стороны, всегда готовы предложить акции новым инвесторам за цену, состоящую из ЧСА плюс некоторые неограниченные проценты за совершение сделки-продажи. Такие фонды также всегда готовы принять акции инвестора обратно и выплатить величину ЧСА минус некоторые неограниченные проценты или налог на погашение . Акции же фонда закрытого типа должны быть полностью проданы на рынке. Важно отметить, что цены на акции фондов открытого типа напрямую соотносятся с ЧСА, в то время как в случае с фондами закрытого типа цена определяется самим рынком и может отличаться от ЧСА. [c.98]