По умеренно-оптимистическому варианту развития компании объем продаж XXX в 2001 году может составить 42— 56 млн. долл. [c.369]

Расчет дисконтированной стоимости денежных потоков при оптимистическом варианте развития событий представлен в табл. 4.33. [c.349]

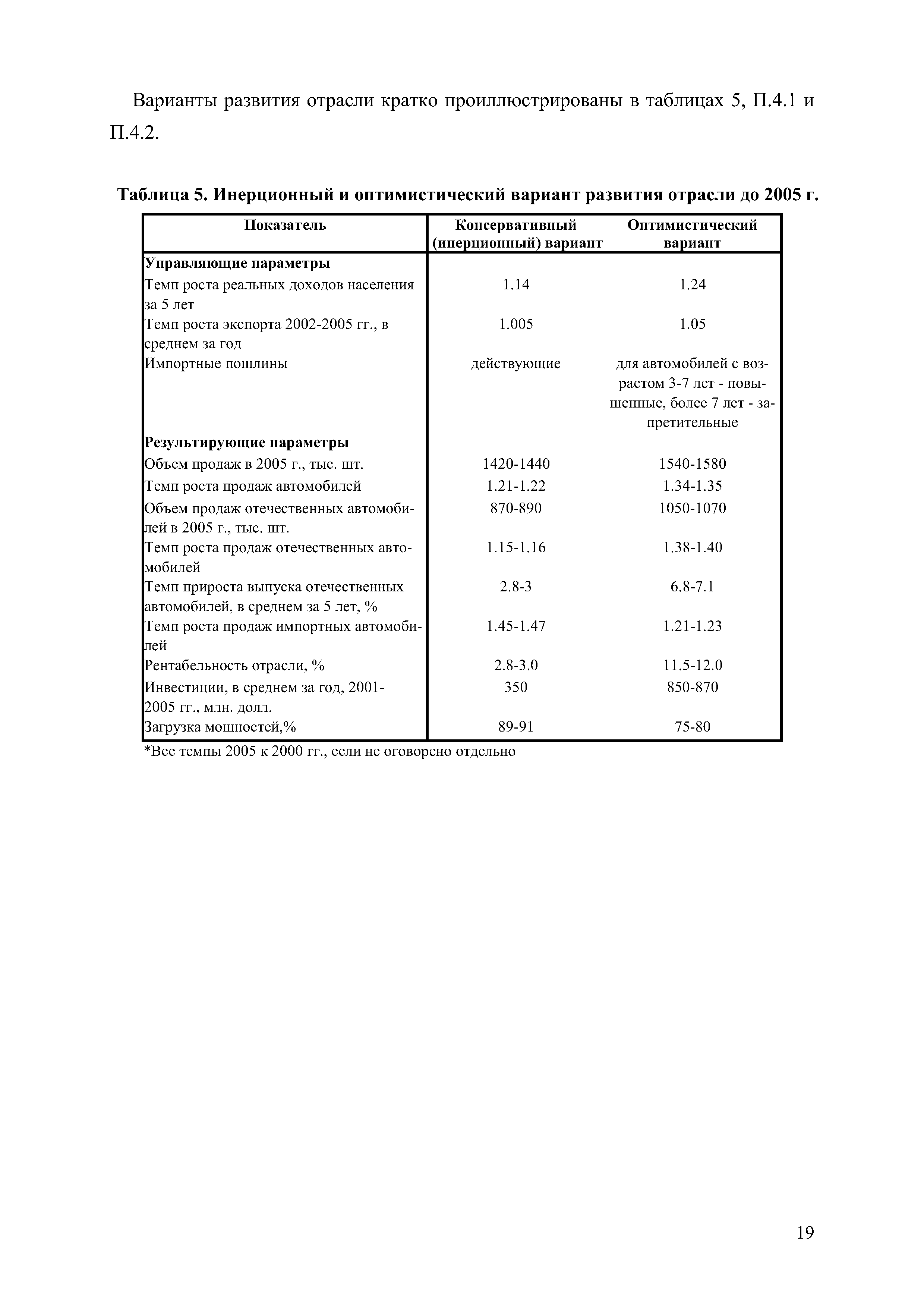

Оптимистический вариант развития [c.18]

В оптимистический вариант развития отрасли заложен рост реальных доходов населения порядка 34-36% за пять лет, умеренное повышение эффективности функционирования отрасли, расширение экспорта темпом 5% в год, постепенное привлечение иностранных инвестиций в размере до 200 млн. в год к 2005 г., сохранение структуры импорта и ценовых соотношений с отечественными автомобилями. В оптимистический сценарий заложено повышение импортных пошлин для автомобилей со сроком эксплуатации 3-7 лет, и запретительные пошлины на более старые автомобили (см. табл. П.3.1-П.3.8). [c.18]

| Таблица 5. Инерционный и оптимистический вариант развития отрасли до 2005 г. |  |

Анализ сценариев представляет собой развитие методики анализа чувствительности проекта, так как одновременному непротиворечивому (реалистическому) изменению подвергается вся группа переменных, проверяемых на риск. Рассчитываются пессимистический вариант (сценарий) возможного изменения переменных, а также оптимистический и наиболее вероятный варианты. В соответствии с этими расчетами определяются новые значения критериев оценки эффективности проекта. Эти показатели сравнивают с базисными значениями и делают необходимые рекомендации. В основе рекомендаций лежит определенное "правило" даже в оптимистическом варианте нет возможности считать проект целесообразным для реализации, если значение критерия NPV такого проекта отрицательно, и наоборот пессимистический сценарий в случае получения положительного значения NPV позволяет эксперту судить о приемлемости данного проекта несмотря на наихудшие прогнозы изменения переменных. [c.218]

Обычно коммерческий анализ содержит целый спектр возможных вариантов развития рыночной ситуации - от самого лучшего (оптимистического) до самого худшего (пессимистического), а также рекомендуемые действия самого хозяйствующего субъекта в случае реализации того или иного варианта вместе с прогнозом возможных расходов и потерь в случае непредвиденного развития событий. [c.159]

Наиболее распространенным методом оценки вероятного экономического воздействия каждой альтернативы на будущее корпорации является разработка детальных сценариев, в которых предусмотрены три варианта развития событий оптимистический, пессимистический и наиболее вероятный. Если эти сценарии адекватно отображают отношение менеджмента к риску, давление со стороны внешней и внутренней среды, личные интересы высшего руководства, то они являются эффективным инструментом, помогающим менеджеру выбрать стратегическую альтернативу, наилучшим образом способствующую достижению целей корпорации. Но окончательная стратегическая альтернатива должна быть выбрана в результате коллективного обсуждения менеджеров. Существуют различные приемы по организации совещаний по принятию стратегических [c.156]

Сценарий — это описание (картина) будущего, составленное с учетом правдоподобных предположений. Как правило, для прогноза ситуации характерно существование определенного количества вероятных вариантов развития. Поэтому прогноз обычно включает в себя несколько сценариев. В большинстве случаев это три сценария оптимистический, пессимистический и средний — наиболее вероятный, ожидаемый. [c.126]

Как видно из табл. 9, при пессимистическом варианте развития событий ЧДД отрицательный (снижение расчетного ЧДД на 115 %), а ВНР равна 9 % при ставке дисконтирования 10 %. При оптимистическом варианте наблюдается рост ЧДД по сравнению с расчетным на 224 % (при ВНР, равной 30 %) против расчетной (равной 18 %). Такой разброс полученных результатов при пессимистическом и оптимистическом сценариях (размах вариации R = 44 058 ден.ед., что составляет 240 % от расчетного ЧДД) с учетом даже небольшого заданного размаха исходных параметров (10 %) вынуждает сразу же отнести данный проект к разряду крайне рискованных. Но слабой стороной такой оценки, как уже было отмечено ранее, является тот факт, что развитие событий и по пессимистическому, и по оптимистическому сценариям маловероятно, если прибегнуть к экспертному методу и оценить вероятности их осуществления. [c.44]

Следующая стадия — оценка проекта. На основе анкеты, бизнес-плана или технико-экономического обоснования проекта проводится экспресс-анализ и дается предварительное заключение. При положительном заключении начинается детальная проработка проекта предприятия. Для ее выполнения используют не только локальную, но и общеэкономическую информацию прогнозного характера, так как эффективность проектов меняется в зависимости от состояния экономики (целесообразно рассматривать пессимистический, оптимистический и наиболее вероятный варианты развития экономики). [c.119]

Далее, каждый финансовый анализ будущего неизбежно характеризуется разной степенью неопределенности. Поэтому имеет смысл рассмотреть в финансовом плане несколько сценариев развития компании, даже если не все из них будут включены в окончательный вариант плана. Финансовый план, как и маркетинговый, может включать в себя оптимистический и консервативный прогнозы. Такие расчеты составляют основу анализа чувствительности бизнеса к различным вариантам развития и позволяют лучше понять перспективы компании. [c.31]

Для оценки риска часто применяют метод сценариев . Сущность данного метода заключается в количественной оценке влияния рисков на результаты расчетов. Основополагающим в методе сценариев является предположение о том, что возможны три варианта развития событий по отношению к конечному результату пессимистический, наиболее вероятный и оптимистический. [c.98]

Для каждого варианта развития предприятия рассчитайте пессимистический, оптимистический и наиболее вероятный показатель прибыльности, используя данные таблицы 6.1. Предложите формулу расчета рентабельности, исходя из того, что [c.182]

Итак, мы рассмотрели три варианта развития событий, каждый из которых является весьма вероятным. При этом пессимистический и оптимистический варианты как бы очерчивают [c.333]

Сценарий — это описание (картина) будущего, составленное с учетом правдоподобных предположений. Как правило, в силу наличия определенного количества вероятных вариантов развития, прогноз включает в себя несколько сценариев (не менее трех) оптимистический, пессимистический и средний. При графическом изображении прогноза на перспективу область, расположенная между оптимистическим и пессимистическим вариантами, носит название области допустимых решений. [c.114]

Реформы ЕСН в группе II моделировались через снижение ставки пенсионных взносов для базового компонента пенсии по возрасту. В группе II мы рассматриваем два альтернативных варианта потенциального эффекта снижения ставки взносов для налогооблагаемой базы и сбора взносов (i) базовый вариант - снижение ставки не приводит к какому-либо расширению налогооблагаемой базы ЕСН и создает пропорциональное снижение сбора взносов и (ii) оптимистический вариант, предполагающий значительное расширение базы ЕСН (доли налогооблагаемого фонда заработной платы в ВВП). Более того, в последнем случае предполагалось, что темпы роста налогооблагаемого фонда заработной платы превысят темпы снижения ставки взносов. Эти два варианта представляют собой полностью противоположные альтернативы, которые совместно помогают определить диапазон (низкий и высокий уровни сбора взносов) в пределах которого вероятно будет сохраняться динамика развития пенсионной системы. [c.142]

Определяют несколько возможных вариантов развития i та пессимистический, наиболее вероятный и оптимистический [c.260]

Некоторые исходные сведения (базисные данные), необходимые для разработки новых бизнес-моделей, представлены в виде табл. 2.2 для двух вариантов развития компании мобильной связи первого — более медленного, условно названного пессимистическим, и второго — ускоренного, именуемого оптимистическим. [c.79]

Согласно закону необходимого разнообразия, предприятие должно всегда иметь три варианта плана развития пессимистический, оптимистический и реальный. [c.213]

Прогноз объема продаж. Одним из основных показателей, связанных с прогнозом развития рынка, является прогноз объемов продаж. Основываясь на оценке преимуществ производимых предприятием товаров (услуг), определяют возможный объем продаж в натуральном и денежном выражении. При этом, учитывая известную неопределенность рыночной ситуации, целесообразно подготовить в рабочем варианте бизнес-плана три сценария развития оптимистический, пессимистический и наиболее вероятный. В дальнейшем надо вернуться к этому разделу, откорректировать его в соответствии с разделами бизнес-плана Потенциальные риски . В официальный бизнес-план будет включен один из трех вариантов продаж — наиболее оптимальный. Правильно определенный прогноз продаж служит основой для [c.98]

В рабочем варианте бизнес-плана рекомендуется рассчитать три варианта прогноза производства продукции (услуг) оптимистический, пессимистический и наиболее вероятный. В официальный бизнес-план включается оптимальный вариант с учетом данных раздела Потенциальные риски и расчетов экономической эффективности проекта. Производственные мощности и их развитие [c.240]

Для исследования возможного будущего развития достаточно будет рассмотрения оптимистического и пессимистического вариантов, чтобы ответить на следующие вопросы [c.206]

Можно учитывать вероятностные оценки при анализе данным методом. Существует способ развития данной методики, при котором после расчета трех вариантов результативных показателей (пессимистический, оптимистический, наиболее вероятный) каждому значению показателя присваивается вероятность его появления. Далее рассчитывается среднее взвешенное критерия эффективности и его среднее квадра-тическое отклонение. [c.9]

Анализ сценариев развития проекта Метод предполагает разработку нескольких вариантов (сценариев) развития проекта и их сравнительную оценку. Рассчитываются пессимистический вариант (сценарий) возможного изменения переменных, оптимистический и наиболее вероятный вариант [c.243]

Эти и некоторые более ранние, еще более оптимистические прогнозы, на которых основывается политика энергетической безопасности РФ, следует считать скорее декларативными требованиями к показателям развития, чем оценкой реальной ситуации. Ни при каком сценарии не будет стабилизироваться численность населения в России в благоприятных условиях ожидается сокращение не ниже 600 тыс. человек в год, в пониженном варианте — сокращение по крайней мере на 1 млн. человек в год. Наряду с этим по чисто демографическим причинам будет уменьшаться доля трудоспособного населения, и потому устойчивый 4%-ный рост ВВП выглядит крайне сомнительно. Исчерпание в среднем на 50% легкодоступных топливных ресурсов также не способствует высоким темпам прироста. Поэтому приведенные прогнозы представляются все же слишком оптимистичными. [c.77]

Для разработки маркетинговой стратегии можно использовать чисто вероятностный подход, когда каждому значению внутренних и внешних параметров ставится в соответствие определенная вероятность реализации. Далее на основе экономико-математического моделирования определяется наиболее перспективный вариант маркетинговой стратегии, но этот способ слишком сложный. Проще применить сценарный подход, в рамках которого задаются три сценария развития страхового рынка — пессимистический, наиболее вероятный и оптимистический. На них накладывается перспективное видение возможностей компании и прогноз действий конкурентов. Их совместное рассмотрение позволяет сформулировать основной и вспомогательные варианты маркетинговой стратегии. Выбор вариантов маркетинговых действий компании осу- [c.29]

Наконец, сценарий WT обычно, как ни странно, оказывается наиболее оптимистическим. Он основывается на поиске ходов, которые помогут избежать угроз для бизнеса именно потому, что бизнес имеет слабые стороны. Этап 3-й. Сопоставление сценариев с эталонными стратегиями в соответствующем квадранте матрицы Артур Д. Литтл и уточнение вариантов развития. [c.118]

Следующие этапы решения рассматриваемой задачи связаны с учетом периода последействия . При сохранении того же набора эффективных вариантов развития ГСС, который был получен для первого этапа, подсчитываются на основе исходной информации оценки затрат осуществления этих вариантов в период последействия . Такие оценки определяются в нескольких вариантах (оптимистическом, среднем и пессимистическом) [97]. Для подсчета этих оценок используется тот же аппарат определения СП, оптимизационных расчетов для каждого СП и формирования соответствующей зоны неопределенности . Однако число таких СП берется существенно меньшим, чем при расчетах для первого этапа, поскольку целью всех расчетов для периода последейст-" вия является лишь получение оценок затрат. При этом, естественно, не проводится проверка на реалистичность получаемых для периода последействия оптимальных планов, компоненты которых в дальнейшем никак не используются. Поскольку для периода последействия достаточно получить лишь приближенные оценки затрат, что оправдано большей степенью неопределенности исходной информации для этого периода, то для расчета таких оценок затраты на адаптацию не рассчитываются. [c.152]

В современных условиях на долю независимых производителей приходится около 15% добычи газа (природного и попутного нефтяного). В перспективе ожидается увеличение их доли в структуре добычи газа. Согласно Энергетической стратегии, прогнозируемые объемы добычи газа в стране будут существенно различаться в зависимости от вариантов социально-экономического развития России17. При оптимистическом и благоприятном вариантах развития добыча газа в России может составить 645-665 млрд м3 в 2010 г. и возрасти до 710-730 млрд м3 к 2020 г. При умеренном варианте добыча газа прогнозируется в объеме до 635 млрд м3 в 2010 г. и до 680 млрд м3 к 2020 г. [c.19]

Итак, в случае развития событий по оптимистическому варианту потребуются инвестиции в размере 1 905 702 руб., по наиболее вероятному — 1 733 364 руб. и по пессимистичес-кому — 1138 594 руб. Так как все три варианта являются вероятными и средств на финансирование деятельности должно быть достаточно в любом случае, то инвестиционный кредит следует получить в размере, соответствующем наибольшей из полученных сумм. При этом в кредитном договоре должна быть оговорена возможность частичного или полного досрочного погашения (если события будут развиваться по пессимистическому варианту, то значительная часть платного кредита — около 40% — будет не задействована). [c.345]

На самом деле, рассчитанное таким образом значение NPV является не совсем корректным для наиболее вероятного и пессимистического вариантов развития событий. Ранее было оговорено, что первоначальный размер займа должен обеспечить бесперебойную работу предприятия при любом из рассмат-риваемых вариантов, в связи с чем и был выбран наибольший размер инвестиций, соответствующий оптимистическому варианту [c.351]

В проекте рассматривались три возможных варианта развития событий, условно названные оптимистическим, наиболее вероятным и пессимистическим. При этом все рассчитанныеч показатели, характеризующие проект, изменялись в определенном интервале. Очевидно, что на практике будет реализован вариант, являющийся некоторой комбинацией из построенных, моделей. [c.358]

Отметим также сценарий развития газового рынка Великобритании, выполненный Wood Ma kenzie [i23, i24]. Он дает при существующих на 2000 г. темпах извлечения газа исчерпание доказанных запасов в акватории Северного моря через 14 лет, т. е. к 2014 г. С учетом доразведки исчерпание ожидается к 2017 г., а в предположении открытия новых запасов (при имеющейся эффективности инвестиций в геологоразведку) — через 18—28 лет. Таким образом, эти оценки значительно отличаются от прогноза ЕЕА и приблизительно совпадают с нашими результатами в оптимистическом сценарии по Европе в целом. Это представляется косвенным подтверждением работоспособности модели, поскольку Великобритания — один из основных производителей газа в Европе. Однако надо иметь в виду, что прогнозы такого рода часто выполняются заинтересованными организациями, и потому можно предположить некоторое завышение показателей, в частности, — фондоотдачи. Средний сценарий развития по нашей модели дает исчерпание резервов к 2012 г., а пониженный — уже к 2008 г. Пониженный вариант является наиболее вероятным, т. к. открытие новых ресурсов в труднодоступных местах потребует увеличения инвестиций. [c.73]