Затем через алгоритм определяется количество угловых портфелей, которые связаны с ценными бумагами и полностью описывают эффективное множество. Угловой портфель - это эффективный портфель, обладающий следующими свойствами любая комбинация двух смежных угловых портфелей представляет из себя третий портфель, лежащий в эффективном множестве между двумя угловыми портфелями. Данное утверждение можно проиллюстрировать примером. [c.222]

Затем алгоритм определяет второй угловой портфель. Данный портфель располагается на эффективном множестве ниже первого углового портфеля. Его состав определяется следующим вектором весов, обозначенным Х(2) [c.222]

Определив второй угловой портфель, алгоритм затем определяет третий. Он имеет следующий состав [c.223]

Поскольку второй и третий портфели являются смежными, то любая их комбинация является эффективным портфелем, лежащим в эффективном множестве между двумя данными. Например, если инвестор вкладывает 33% своих фондов во второй угловой портфель, а 67% — в третий, то в результате получается эффективный портфель со следующим составом [c.223]

Ранее отмечалось, что только комбинация угловых смежных портфелей может дать эффективный портфель. Это означает, что портфели, представляющие собой комбинацию двух несмежных угловых портфелей, не будут принадлежать эффективному множеству. Например, первый и третий угловые портфели не являются смежными, следовательно, любой портфель, представляющий собой комбинацию двух данных, не будет являться эффективным. Например, если инвестор вложит 50% своих фондов в первый угловой портфель, и 50% — в третий, то результирующий портфель будет иметь следующий состав [c.224]

Далее алгоритм определяет состав четвертого углового портфеля [c.224]

Изображение графика данного эффективного множества является простой задачей для компьютера, обладающего высокими графическими возможностями. Он может определить состав и соответственно ожидаемые доходности и стандартные отклонения каждого из 20 эффективных портфелей, равномерно распределенных между первым и вторым угловыми портфелями. Затем он последовательно соединит отрезками точки, соответствующие данным портфелям. Это придаст графику вид изогнутой линии, показанной на рис. 8.13, так как данные портфели расположены близко друг к другу. [c.224]

Угловые портфели в случае трех ценных бумаг [c.224]

Продолжая в том же духе, можно построить 20 эффективных портфелей между вторым и третьим угловыми портфелями, а затем соответствующий сегмент эффективного множества. После того как данная процедура будет выполнена для следующего промежутка между третьим и четвертым угловыми портфелями, график будет полностью построен. [c.225]

Проведя данную операцию, инвестор теперь может определить два угловых портфеля с ожидаемыми доходностями, окружающими данный уровень. То есть инвестор может определить угловой портфель, который имеет ближайшую ожидаемую доходность, большую, чем у данного портфеля (ближайший угловой портфель, расположенный выше О), и угловой портфель с ближайшей, меньшей ожидаемой доходностью (ближайший угловой портфель, расположенный ниже О). [c.225]

Если ожидаемая доходность оптимального портфеля обозначена как 7 и ожидаемые доходности двух ближайших угловых портфелей обозначены как 7" и F соответственно, тогда состав оптимального портфеля может быть определен с помощью решения следующего уравнения относительно У [c.225]

Оптимальный портфель будет состоять из доли Y, инвестированной в ближайший угловой портфель, находящийся выше оптимального, и доли 1 — Y, инвестированной в ближайший угловой портфель, расположенный ниже оптимального. [c.225]

Например, если оптимальный портфель имеет ожидаемую доходность в 20%, тогда можно заметить, что второй и третий угловые портфели являются верхним и нижним ближайшими угловыми портфелями, так как они имеют ожидаемую доходность в 23,20% и стандартное отклонение в 17,26%. Уравнение (8.13), таким образом, имеет следующий вид [c.225]

В данном примере эффективный портфель, имеющий ожидаемую доходность в 20,93%, может быть определен с помощью решения следующего уравнения относительно Y (23,20% х Y) + + (17,26% х (1 - Y)) = 20,93%. Так как это линейное уравнение с одним неизвестным, то его легко решить. Решение Y= 0,62 показывает, что вложение 62% инвестиций во второй угловой портфель и 38% (100% - 62%) в третий угловой портфель позволяет создать эффективный портфель с такой же ожидаемой доходностью, но меньшим стандартным отклонением (равным 14,09%), чем портфель, состоящий наполовину из второго углового и наполовину из третьего углового . [c.229]

Техника, используемая для определения местоположения эффективного множества и состава угловых портфелей, которые в нем располагаются, была изложена в работе [c.230]

Угловые портфели и портфель Т [c.252]

Его ожидаемая доходность и стандартное отклонение связаны только с ожидаемой доходностью и стандартным отклонением акций L и соответственно составляют 21% и (0,4)1/4, или 63,24%. На рис. 6.22 данный угловой портфель обозначен как П (1). [c.447]

Составляем угловой портфель из акций / и L. Его состав описываем следующим вектором весов [c.447]

Говоря о первом и втором угловых портфелях, важно отметить, что они являются смежными эффективными портфелями и любой эффективный портфель, лежащий в эффективном множестве между двумя данными, будет представлять собой просто комбинацию их составов. [c.447]

Определяем третий угловой портфель, который имеет следующий состав [c.447]

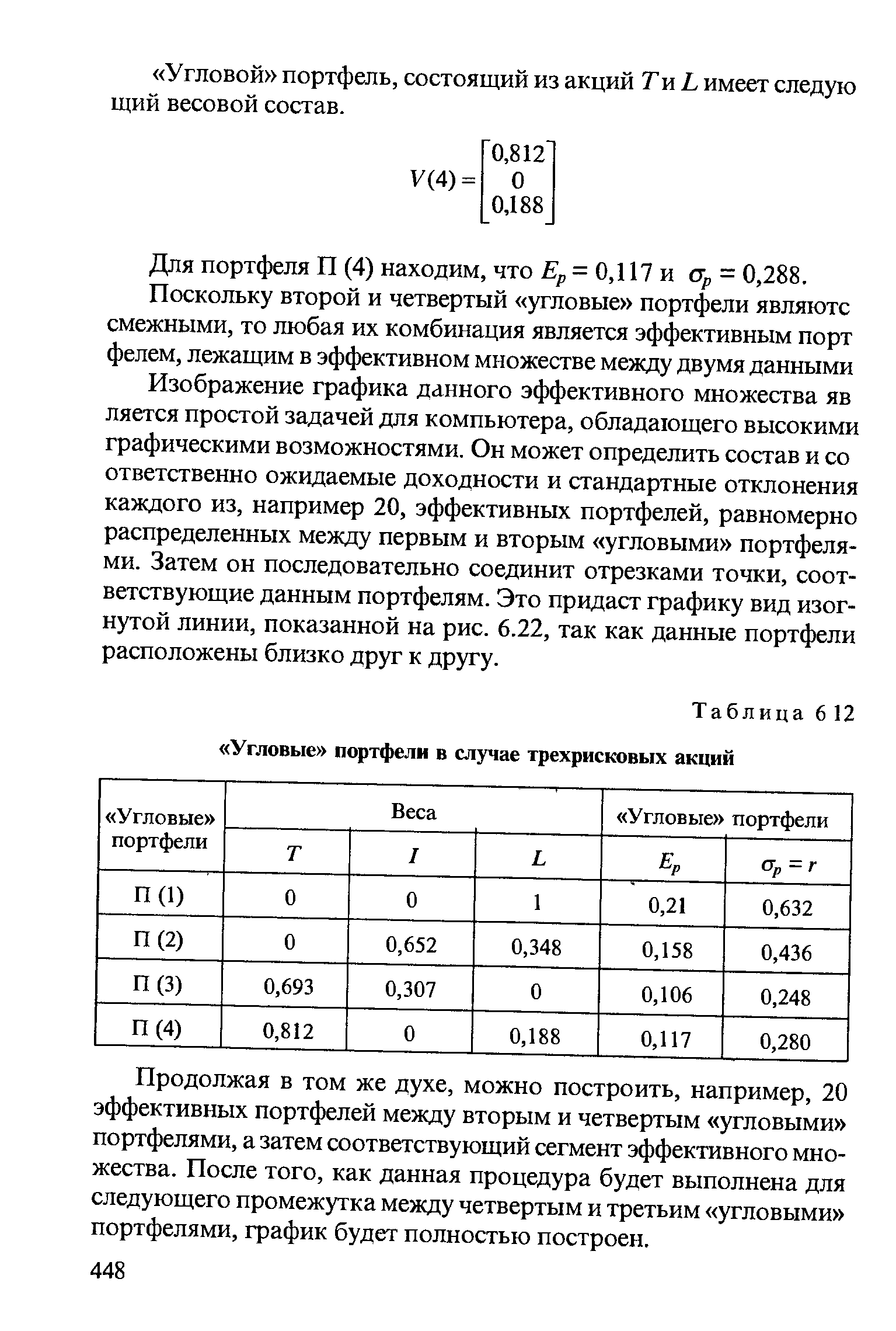

Угловой портфель, состоящий из акций Ти L имеет следую щий весовой состав. [c.448]

Угловые портфели Веса Угловые портфели [c.448]

Проведя данную операцию, инвестор теперь может определить два угловых портфеля с ожидаемыми доходностями, окружающими данный уровень. То есть инвестор может определить уг- [c.449]

Поиск решения в случае углового портфеля может оказаться весьма трудной задачей. К сожалению, именно такие задачи стоят перед составителем портфеля в подавляющем большинстве случаев. Например, различные фонды не имеют права держать в своем портфеле более некоторой наперед заданной доли одной ценной бумаги. [c.394]

Например, компанией, акции которой наиболее доходны, является компания Baker. Соответствующим эффективным портфелем будет первый угловой портфель, определенный алгоритмом. Его состав описывается следующим вектором весов, обозначенным Х( ) [c.222]

То есть второй угловой портфель представляет собой портфель, в котором инвестор вкладывает 22% своих фондов в обыкновенные акции компании Baker, a 78% в обыкновенные акции компании harlie. Подставляя данные веса в уравнения (7.За) и (7.7), можно вычислить ожидаемую доходность и стандартное отклонение данного углового портфеля, которые составляют соответственно 23,20 и 15,90%. На рис. 8.13 данный угловой портфель обозначен как С(2). [c.222]

Говоря о первом и втором угловых портфелях, важно отметить, что они являются смежными эффективными (adja ent) портфелями и любой эффективный портфель, лежащий в эффективном множестве между двумя данными, будет представлять собой просто комбинацию их составов. Например, эффективный портфель, лежащий посередине между ними, будет иметь следующий состав [c.222]

Эти веса теперь могут быть использованы для вычисления ожидаемой доходности и стандартного отклонения даного портфеля, которые равны соответственно 17,26 и 12,22%. Как и два предыдущих, данный угловой портфель является эффективным и обозначается С(3) на рис. 8.13. [c.223]

Можно показать, что при данных весах ожидаемая доходность и стандартное отклонение данного портфеля равны 20,93 и 18,38% соответственно. Однако это неэффективный портфель. Так как его ожидаемая доходность (20,93%) лежит между ожидаемой доходностью второго (23,20%) и третьего (17,26%) угловых портфелей, то с помощью комбинации этих двух смежных портфелей инвестор имеет возможность сформировать эффективный портфель, имеющий такую же ожидаемую доходность, но меньшее стандартное отклонение15. [c.224]

Можно вычислить его ожидаемую доходность и стандартное отклонение, которые равны 16,27% и 12,08% соответственно. Определив данный портфель, соответствующий точке Ена. рис. 8.1 (и С(4) на рис. 8.13), имеющий наименьшее стандартное отклонение из всех достижимых портфелей, алгоритм останавливается. Четыре угловых портфеля, объединенных в табл. 8.1, полностью описывают эффективное множество, связанное с акциями Able, Baker и harlie. [c.224]

Решением данного уравнения является Y= 0,46. Это означает, что оптимальный портфель состоит на 46% из второго углового портфеля и на 54% из третьего углового портфеля. В терминах объема инвестиций в ценные бумаги компаний Able, Baker и harlie данное утверждение принимает следующий вид [c.225]

В качестве обобщения можно сказать, что если векторы весов ближайших верхних и нижних угловых портфелей обозначены X и X соответственно, то веса отдельных4цен-ных бумаг, составляющих оптимальный портфель, равняются (Yx. Х°) + [(1 - Y) х X ]. [c.226]

Определение структуры портфеля Т (а следовательно, и его расположения) требует тех же процедур, которые были представлены в Приложении А гл. 8. В примере, изображенном на рис. 9.7, портфель Т располагался на эффективном множестве модели Марковица. На рис. 8.13 этот портфель лежит между вторым и третьим угловыми портфелями, обозначенными С(2) и С(3) соответственно. Так как Глежит между этими двумя угловыми портфелями, то его структура является взвешенным средним структур С(2) и С(3), которые показаны в табл. 8.1. Эти веса [0,86 для С(2) и 0,14 для С(3)] могут быть определены графически путем проведения горизонтальной линии от точки Г до вертикальной оси, по которой измеряется ожидаемая доходность. [c.252]

Поскольку второй и четвертый угловые портфели являютс смежными, то любая их комбинация является эффективным порт фелем, лежащим в эффективном множестве между двумя данными [c.448]

| Таблица 6 12 Угловые портфели в случае трехрисковых акций |  |