Образован Гаагским соглашением в 1925 г. Международное депонирование не требует первоначального национального депонирования. Это делается только Международным бюро ВОИС или, при определенных условиях, национальным ведомством государства, подписавшего это соглашение. [c.172]

По нашим подсчетам, к концу 60-х годов величины этого избытка , переправленного по различным каналам за границу (преимущественно депонированного в иностранные банки и отчасти предоставленного в виде субсидий некоторым арабским государствам), или сальдо текущего платежного баланса, кроме государственных переводов, почти на треть — на 31,5% в 1969 г.— превысили национальные вложения в основной капитал, изме- [c.167]

Документирование и учет депонированной заработной платы. [c.51]

Заработная плата выдается обычно два раза в месяц в установленные дни. Например, за первую половину месяца—с 18-го по 20-е число, за вторую половину — с 5-го по 7-е число. Заработная плата, не востребованная в установленные дни выдачи, перечисляется на счет Расчеты по оплате труда (субсчет Депонированная заработная плата ). Для этого делается следующая запись [c.177]

Субсчет Депонированная заработная плата . [c.177]

Депонированная заработная плата [c.333]

Несмотря на значительное разнообразие видов депозитарных расписок, их экономическая и правовая сущность практически идентична. Депозитарные расписки представляют собой ценные бумаги, выпускаемые банками или трастовыми компаниями ("депозитариями"), подтверждающие права собственности на ценные бумаги иностранных корпораций, депонированные в дочерних компаниях депозитария или его агентах в иностранных государствах ("кастодианах"). [c.78]

Обычно депозитарные расписки выпускаются с определенным коэффициентом к депонированным ценным бумагам. Величина коэффициента зависит от рыночной цены этих ценных бумаг на национальном рынке и определяется в депозитарном договоре, заключаемом между эмитентом базовых ценных бумаг и депозитарным банком, выпускающим расписки. Рассмотрим порядок выпуска и погашения АДР. Вне зависимости от вида и типа депозитарной расписки, принципиальная схема их размещения и погашения идентична. [c.79]

Сальдо взаимных расчетов через МКС должно было по проекту покрываться с помощью автоматических взаимных кредитов стран-членов. С этой целью предусматривалось открытие кредита странам-членам в форме овердрафта (сверх остатка на текущих счетах) без предварительного депонирования золота или иностранной валюты. [c.236]

Кредитор предпочитает брать в залог товары, которые имеют большие возможности реализации, и при определении размера обеспечения учитывает конъюнктуру товарного рынка. Иногда в качестве обеспечения кредита используют часть официальных золотых запасов, оцениваемых по среднерыночной цене (Финляндия в 1963 г., Италия, Уругвай, Португалия в середине 70-х годов). Развивающиеся страны (особенно в начале 80-х годов) стали шире практиковать депонирование золота под залог полученных иностранных кредитов для погашения своей внешней задолженности. Однако ссуды под залог золота не получили большого распространения в силу негативной залоговой оговорки , характерной для многих международных кредитов. Сущность ее заключается в следующем если заемщик предоставит дополнительное обеспечение по другим кредитам, то кредитор может потребовать подобного же обеспечения по данной ссуде. Следовательно, если страна получит кредит под залог золота, у нее могут потребовать золотого обеспечения ранее полученных ссуд. Поэтому некоторые страны предпочитают продавать золото. Поскольку залог является способом обеспечения обязательства по кредитному соглашению, то кредитор имеет право при невыполнении должником обязательства получить компенсацию из стоимости залога. [c.248]

Первоначально к евродолларам относились доллары, принадлежавшие иностранцам и депонированные в банках за пределами США. Долларовые депозиты за пределами США существовали еще в конце XIX в., когда трехмесячные векселя оплачивались за счет депозитов в европейских банках. В отличие от современного рынка евродолларов тогда не было процентных ставок, не зависимых от национальных ставок операции и количество участников были незначительными долларовые депозиты, попадая в руки заемщиков, в дальнейшем обычно не переуступались, а вкладывались в США. [c.377]

Иногда при расчетах приходится сталкиваться с задачей определения количества периодов начисления, по истечении которых первоначально депонированная [c.311]

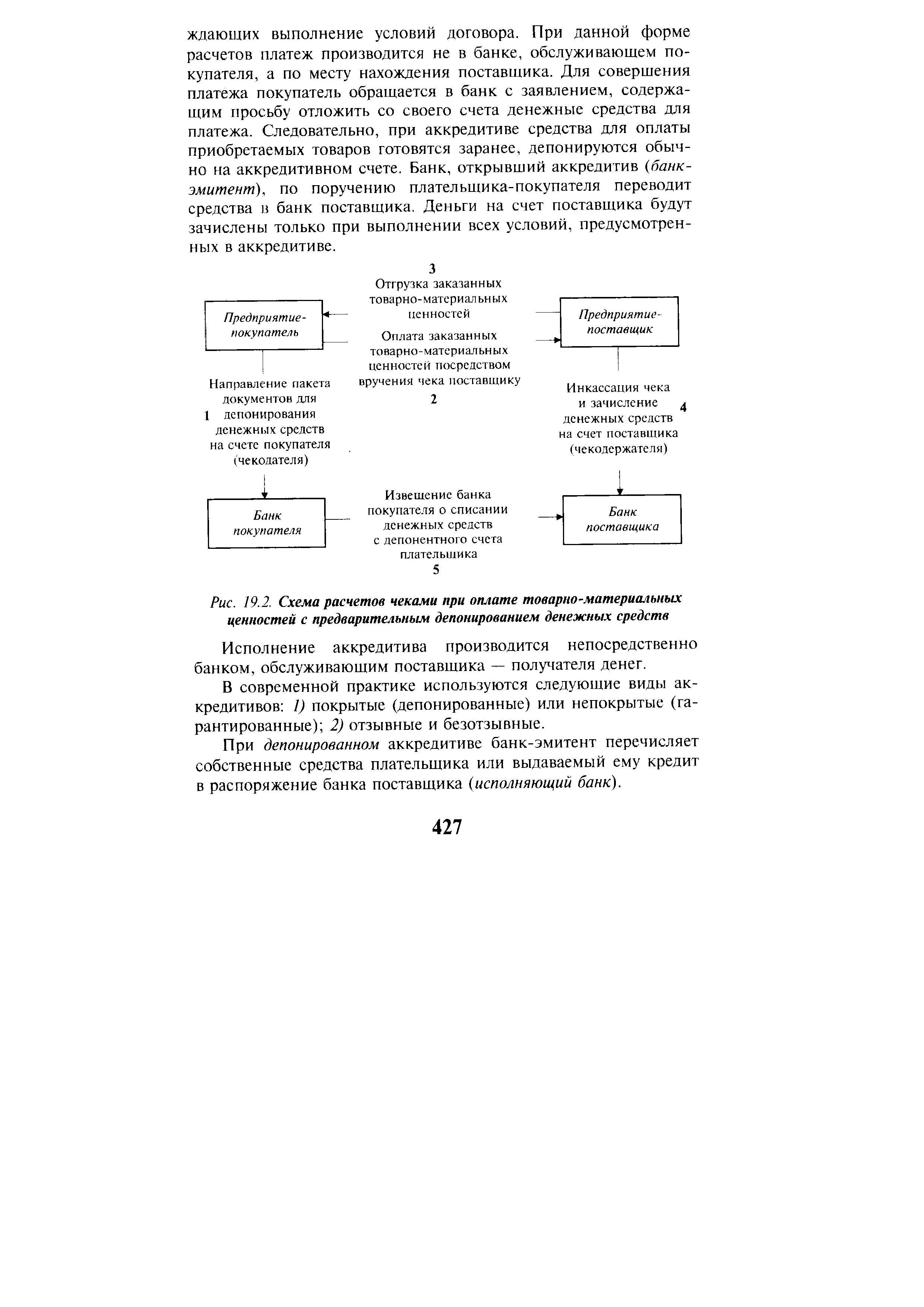

Расчеты чеками. Расчетный чек используется при платежах за товары и оказанные услуги и оплачивается за счет средств, депонированных, т.е. специально отложенных, на отдельном чековом счете. Чеки могут быть оплачены также с расчетного счета чекодателя, но не выше суммы, гарантированной банком (согласованной с чекодателем при выдаче чеков). В данном случае банк может гарантировать оплату при временном отсутствии средств за счет выделенного кредита. Сумма гарантий банка, в [c.425]

Для получения чековой книжки предприятие должно подать заявление в одном или двух экземплярах, если оплата гарантируется банком. Заявление подписывается лицами, имеющими право распоряжаться средствами с расчетного счета. В заявлении указывается номер счета, с которого будут оплачиваться чеки. При выдаче чеков с предварительным депонированием эта сумма остается на чековом счете. В целях обеспечения платежей по чекам с депонированием средств вместе с заявлением о выдаче чека заявитель должен представить платежное поручение на перечисление средств с расчетного счета на чековый счет. [c.426]

| Рис. 19.2. Схема расчетов чеками при оплате товарно-материальных ценностей с предварительным депонированием денежных средств |  |

При депонированном аккредитиве банк-эмитент перечисляет собственные средства плательщика или выдаваемый ему кредит в распоряжение банка поставщика (исполняющий банк). [c.427]

Депозитарная расписка — свободно обращающаяся ценная бумага, выпущенная на акции иностранной компании, депонированные в депозитарном банке. В мировой практике различают два вида депозитарных расписок [c.451]

Договор с банком об открытии аккредитива обычно заключается с дисциплинированными плательщиками. В случае использования депонированных аккредитивов банк, выставляющий аккредитив, депонирует на аккредитивном счете в банке постав- [c.462]

Покрытыми (депонированными) считаются аккредитивы, при открытии которых банк-эмитент перечисляет средства плательщика (собственные или заемные) в распоряжение банка поставщика (исполняющий банк). Банк поставщика (исполняющий банк) зачисляет эти средства на специальный балансовый счет на весь срок действия обязательств банка-эмитента. [c.463]

Расчеты чеками между организациями производятся в пределах средств, депонированных на специальном счете. Оплата чеков производится с этого специального счета. В качестве покрытия чека в банке чекодателя могут служить [c.464]

Для обеспечения платежей по чекам вместе с заявлением на выдачу чека организации представляют в банк платежное поручение на соответствующую сумму для депонирования ее на отдельном счете. [c.464]

Решение. Для принятия решения необходимо рассчитать и сравнить две суммы. При депонировании денег в банк к концу четырехлетнего периода на счете будет сумма [c.278]

Естественно, что оба варианта привели к одинаковому ответу. Таким образом, общая сумма капитала к концу пятилетнего периода будет складываться из доходов от депонирования денег в банке (210,77 тыс. руб.), возврата доли от участия в проекте за последний год (50 тыс. руб.) и единовременного вознаграждения (80 тыс. руб.). Общая сумма составит, следовательно, 340,77 тыс. руб. Предложение экономически нецелесообразно. [c.278]

При открытии покрытого, или депонированного, аккредитива банк-эмитент перечисляет его сумму за счет плательщика либо предоставленного ему кредита в распоряжение исполняющего банка на весь срок действия обязательства банка-эмитента. В случае открытия непокрытого или гарантированного аккредитива исполняющему банку предоставляется право списывать всю его сумму с ведущегося у него счета банка-эмитента. [c.239]

Облигации субъектов РФ выпущены в бездокументарной форме с депонированием в депозитарии на основании депозитарного договора. Задолженность субъекта РФ федеральному бюджету погашалась облигациями субъекта РФ в недельный срок после регистрации эмиссии облигаций путем передачи облигаций в собственность РФ в лице Минфина России, что подтверждалось соответствующей выпиской со счетов депо в уполномоченных депозитариях. [c.429]

В состав прироста сбережений во вкладах и ценных бумагах входят прирост вкладов в учреждениях Сбербанка России прирост вкладов в коммерческих банках приобретение облигаций государственного сберегательного займа приобретение сертификатов Российской Федерации прирост или уменьшение средств физических лиц, депонированных в банках для расчетов с использованием пластиковых карт приобретение акций предприятий. [c.659]

Международный кредит — совокупность денежных отношений, опосредующих движение ссудного капитала в международных операциях. Международный кредит позволяет оказывать влияние на экономику и политику стран-заемщиков. Страны-кредиторы используют механизм международного кредита для перевода прибыли из стран-заемщиков. Развивающиеся страны часто прибегают к депонированию золота в качестве обеспечения международного кредита. [c.738]

В современной практике используются несколько видов аккредитивной формы расчетов, возможность использования которых содержится в договоре банковского счета. При депонированном, или открытом, аккредитиве банк плательщика (банк-эмитент) перечисляет в банк получателя (исполняющий банк) соответствующую сумму со счета плательщика или за счет средств предоставленного ему кредита. Таким образом, необходимые денежные средства списываются со счета плательщика еще до момента исполнения поставщиком обязательств по договору. Указанная форма аккредитивных расчетов применяется в случае, если между банками, обслуживающими участников сделки, не установлены корреспондентские отношения. [c.431]

В случае периодических поставок или выполнения работ по этапам используется возобновляемый аккредитив. Существует два варианта использования данного вида аккредитива. В первом случае после поставки определенной партии или выполнения соответствующего этапа работ с аккредитива производятся платежи до тех пор, пока на аккредитиве имеются денежные средства. Второй вариант предусматривает депонирование соответствующей суммы под каждую поставку или этап работ. В качестве преимуществ данного вида аккредитива можно отметить сокращение сроков и непрерывный характер расчетов. [c.432]

Расчетные чеки представлены депонированными и гарантированными чеками. Различия между ними заключаются в том, что при оформлении депонированной чековой книжки клиент предварительно перечисляет на отдельный лицевой счет соответствующую сумму, что обеспечивает гарантию платежа по данным чекам, т. е. одновременно с заявлением о выдаче чековой книжки в банк представляется платежное поручение. Именно депонированные чеки получили наибольшее распространение в современной отечественной практике. [c.435]

Гарантированная чековая книжка предварительного депонирования средств не предусматривает. Покрытием чека выступают средства чекодателя на расчетном счете в пределах соответствующей суммы гарантии, установленной банком при выдаче чековой книжки. При временном отсутствии средств на счете плательщика банк может произвести оплату за счет собственных средств в пределах установленной суммы (овердрафт), если данная услуга установлена соглашением между банком и клиентом. [c.435]

Целесообразно практиковать поощрение через публикации или депонирование результатов НИРС - это стимулирует студентов. А чтобы заинтересовать преподавателя, предлагается руководителю, подготовившему несколько НИРС по одной или связанной проблематике, если в них содержаться интересные концепции, оригинальные исследования или неординарные выводы, разрешить публиковать коллективные монографии этих студентов-исполнителей под своей [c.287]

Важными звеньями рассматриваемой системы являются банк-кастоди и депозитарный банк. Банк-кастоди находится на территории страны эмитента акции. Он хранит акции и дает указание депозитарному банку о выпуске расписок под депонированные у него акции. Депозитарный банк составляет реестр владельцев депозитарных расписок производит операции с дивидендами предоставляет необходимую информацию. В операциях с депозитарными расписками принимают участие также брокерские компании, находящиеся в стране эмитента ценной бумаги и в стране инвестора. [c.315]

Инструменты операций мирового рынка ссудных капиталов. Эти инструменты различны, среди них банковские казначейские и коммерческие векселя, банковские акцепты, депозитные сертификаты, облигации, акции. Еврокоммерческие векселя (векселя в евровалютах) выпускаются сроком на 3—6 месяцев с премией 0,25% к курсу евродолларовых депозитных сертификатов. На еврорынке широко распространены депозитные сертификаты — письменные свидетельства банков о депонировании денежных средств, удостоверяющие право вкладчика на получение вклада и процентов. Евробан-ки выпускают депозитные сертификаты от 25 тыс. долл. и выше сроком от 30 дней до 3—5 лет и размещают их среди банков и частных лиц, которые могут реализовать их на вторичном рынке. Обращающиеся срочные депозитные сертификаты продаются брокерами или передаются по индоссаменту. Стимулируя приток вкладов в евробанки, они как мультипликатор кредитных ресурсов способствуют расширению еврорынка. Хотя процент по депозитным сертификатам ниже, чем по евродолларовым депозитам, их легко продать (учесть) за наличные на вторичном рынке. В 80-х годах новым инструментом операций на международных кредитных рынках стали евроноты — краткосрочные обязательства с плавающей процентной ставкой, а также различные регулярно возобновляемые кредитные инструменты с банковскими гарантиями. С 1984 г. выпускаются евровекселя — векселя в евровалютах. [c.387]

По решению совета директоров Банка России с 29 июня 1999 г. специальная торговая сессия отменена и осуществлен переход к торговле на утренней единой торговой сессии (ET ). Все коммерческие банки, имеющие валютные лицензии Банка России (их свыше 600), получили возможность свободно покупать и продавать на этой сессии иностранную валюту как по поручению клиентов, так и от своего имени и за свой счет. В торгах ET одновременно принимают участие региональные межбанковские валютные биржи, связанные единой информационно-торговой системой с ММВБ, которая является администратором ET . Как и прежде, все операции производятся на условиях предварительного депонирования валютных и рублевых средств. Центральный банк РФ наделен правом устанавливать значения предельного уровня колебаний валютного курса в течение торговой сессии. Валютные операции производятся расчетами сегодня . Сохранены и дневные торги по валютным инструментам расчетами завтра и на уловиях спот (поставка на второй рабочий день). Однако они, как и раньше, проходят на ММВБ и региональных торговых площадках раздельно. [c.509]

Деньги — особый товар, стихийно выделившийся из товарного мира и выполняющий роль всеобщего эквивалента. Их сущность выражается в функциях меры стоимости, средства обращения, средства накопления и сбережения, средства платежа, мировых денег. Депозит до востребования — денежные средства, хранящиеся в банке на пассивных (активно-пассивных) счетах в течение не установленного банком срока. Депозитный сертификат — письменное свидетельство кредитного учреждения о депонировании денежных средств, удостоверяющее право юридического лица на получение по истечении установленного срока депозита и процентов по нему может бьгь передан другому юридическому лицу. [c.494]

Смотреть страницы где упоминается термин Депонирование

: [c.55] [c.443] [c.455] [c.148] [c.197] [c.421] [c.465] [c.427] [c.463] [c.464] [c.464] [c.480] [c.432]Большая экономическая энциклопедия (2007) -- [ c.79 , c.180 , c.215 , c.427 ]