Если информационные преимущества отсутствуют и все воспринимают происходящие изменения одинаково, то можно говорить просто об изменении совокупного спекулятивного спроса на деньги. Совершенно иная ситуация возникает в случае, когда экономические субъекты оценивают изменения в норме процента и других показателей по-разному, и когда некоторые из них получают информационные преимущества перед остальными. В этом случае возникает большая спекулятивная игра, состоящая в том, чтобы покупать имущество, когда его цена значительно ниже равновесной, и продавать - когда она значительно выше. Чтобы увеличить прибыль, субъект может играть на понижение, когда он собирается покупать, и играть на повышение, когда он собирается продать. Успех в [c.18]

Пример Саудовской Аравии показывает, что при повышающейся конъюнктуре длительное отклонение национальных котировок вниз от среднего уровня на достаточно большую величину в конце концов неизбежно превращало ее экспортную продукцию в объект все более активных спекуляций, игры на повышение . Даже западные специалисты зачастую бывают вынуждены признать, что результаты множественности цен на мировом капиталистическом рынке жидкого топлива либо оборачиваются дополнительными сверхприбылями для частного нефтяного бизнеса, либо какая-то доля разности в рыночной стоимости углеводородного сырья, полученного от различных поставщиков, улавливается бюджетами государств развитого капитализма — импортеров, если последним удается наладить прямые торговые контакты с экспортерами относительно дешевых энергоносителей. Однако независимо от этого цены готовой продукции для массового конечного потребителя, как правило, выравниваются приблизительно по высшей границе, возможной при данной конъюнктуре, не оставляя ему сколько-нибудь ощутимых выгод. [c.131]

Маклерская деятельность. Маклер (спекулянт) играет на повышение или понижение цен на фондовом рынке в целях получения прибыли. [c.22]

Реструктуризация как повод игры на повышение. — Эксперт, [c.269]

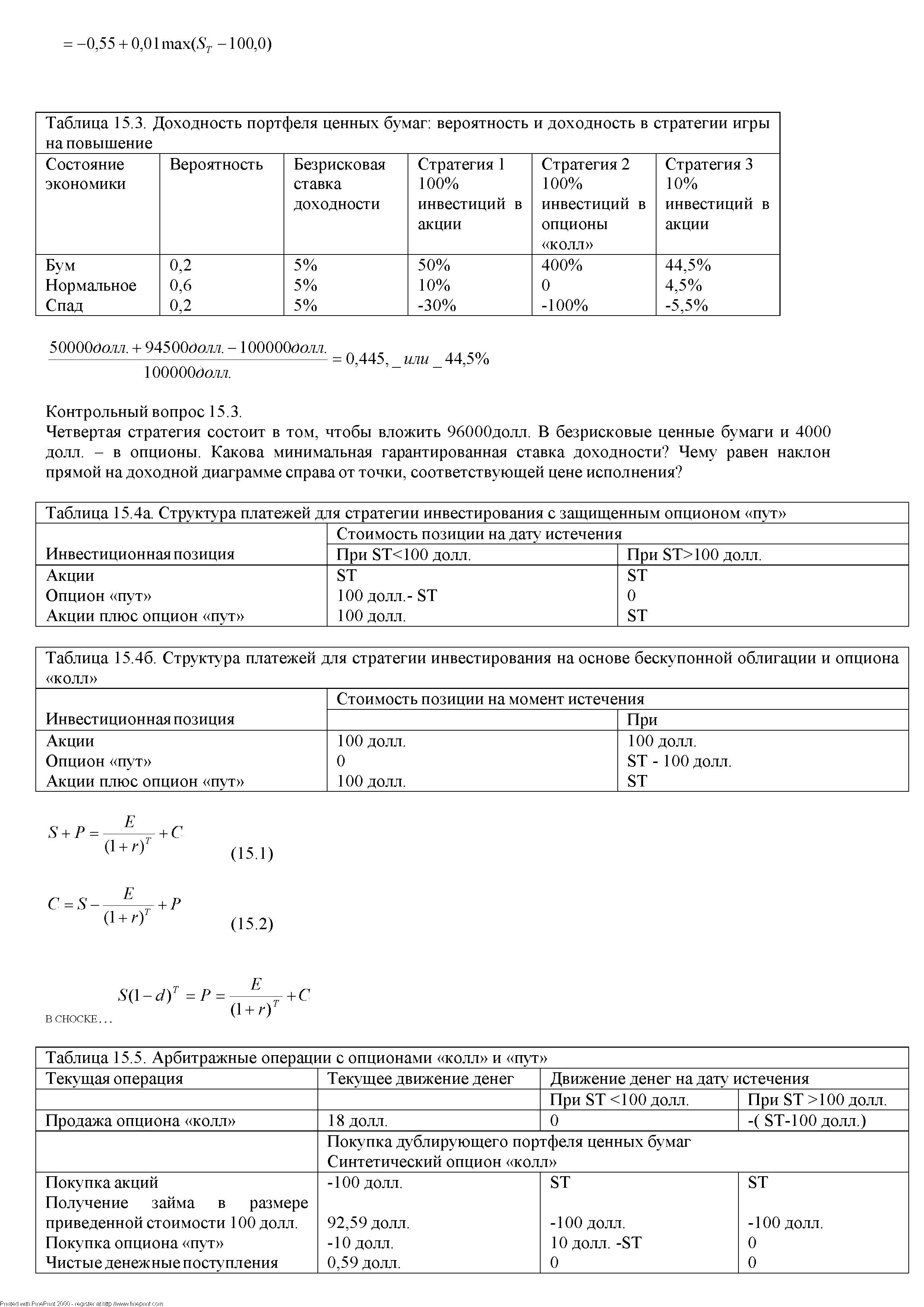

Помимо описанного выше использования опционов с целью корректировки степени риска, покупка или продажа опционов дает возможность выйти на фондовый рынок лицу, не владеющему подлежащими активами. Посмотрим, как это происходит. Поскольку стоимость опциона "колл" представляет собой лишь часть стоимости подлежащих акций, вложение в опционы "колл" той же суммы, которая была бы вложена в акции, приводит к возникновению своеобразного "рычага". Предположим, например, что вы играете на повышение курса акций и собираетесь инвестировать с этой целью средства в объеме 100000 [c.263]

Курс акции на дату истечения Рис. 15.3. Доходные диаграммы для различных стратегий игры на повышение курса акций [c.264]

| Таблица 15.3. Доходность портфеля ценных бумаг вероятность и доходность в стратегии игры на повышение |  |

АЖИО-КОНТРО - счет, на котором отражаются прибыли или убытки, возникающие в процессе резких колебаний биржевых курсов ценных бумаг или цен товаров. Биржевые спекулянты и банки, имеющие в своем портфеле ценные бумаги, стремятся сбыть их по высокому курсу. Для этого они искусственно создают ажиотаж на бирже путем заключения фиктивных сделок на покупку бумаг, широкой рекламы, распространения слухов о блестящих перспективах предприятий, с акциями которых ведется игра на повышение курса, и другими способами. Будучи заинтересованными в повышении курсов определенных ценных бумаг, банки предоставляют значительные кредиты покупателям этих бумаг. Во избежание риска такие кредиты выдаются с большой маржей. Повышение курсов бумаг, вызванное искусственными средствами, неизбежно сменяется резким падением биржевым курсов. [c.4]

ФЬЮЧЕРСНАЯ СДЕЛКА - вид сделок на фондовой или товарной бирже. Условия ФЬЮЧЕРСНОЙ СДЕЛКИ предполагают передачу акции или товара с уплатой денежной суммы через определенный срок после заключения сделки по цене, указанной в контракте. Различают простые и премиальные ФЬЮЧЕРСНЫЕ СДЕЛКИ. В первом случае оговаривается выполнение обязательств в определенные условиями сделки сроки по фиксированным на момент ее заключения курсам или ценам. Во втором - предусматривается выплата одним из контрагентов премии, за что другой получает право на отказ ее от сделки или пересмотр ее первоначальных условий. Биржевые ФЬЮЧЕРСНЫЕ СДЕЛКИ заключаются, как правило, не с целью реализации ценных бумаг или товара, а с целью получения разницы в ценах или курсах, возникающей к сроку завершения сделки-ликвидационному сроку, устанавливаемому обычно в середине или конце месяца. При ФЬЮЧЕРСНОЙ СДЕЛКЕ продавцы заинтересованы в снижении цены (курса), а покупатели, напротив, в повышении. Возникает возможность игры на разнице цен, что дает немалые выгоды. В биржевой практике игра на повышение курса получила название репорт, а на понижение -депорт. [c.239]

На фьючерсных рынках спекулянты представлены двумя основными группами игроками на понижение и игроками на повышение. Игра на понижение осуществляется продажей фьючерса с целью его последующей покупки по более низкой цене (медведи). Игра на повышение осуществляется покупкой фьючерса с целью его последующей продажи по более высокой цене (быки). Еще спекулянты различаются по методам ведения своих операций, по стратегии и тактике торговли. С этой точки зрения выделяют [c.50]

Если кто-то сказал вам, что рынок "перепродан", то это просто-напросто означает, что цены на рынке опустились ниже, чем предполагал этот человек. Это совершенно ничего не говорит о рынке. Я уважаю право аналитиков использовать тот или иной термин, но не бывает такого состояния на рынке как "перепроданность" или "перекупленность". Действие любого рынка или биржи убеждает, что такого состояния не существует ни на секунду. Если вы прочитаете, что 60 процентов играют на повышение по государственным бумагам, это означает только то, что все игроки, играющие на понижение ("медведи") не выстояли. Если рынок был на 50.01 процента бычий, то цена уже поднялась. Ниже приводится самое верное суждение, которое я вынес о рынке [c.13]

Игра на повышение и понижение курса [c.37]

Такая игра может быть очень опасной. Если в простой игре на повышение максимальные потери составляют сумму, которую вы вложили в акции, т.е. в нашем примере 10 /2 доллара, то при игре на понижение ваши потери теоретически могут быть бесконечно большими, так как вы обязаны вернуть акцию, как бы много она ни стоила. Если, например, цена акции выросла до 100 /2 доллара и вы на этой цене вынуждены закрыть позицию, т.е. покупать акцию для возврата, то ваши потери составят 100 /2 Ю /2 = 90 долларов. Таких денег у вас может просто не быть, поэтому брокер, конечно, постарается не допустит таких потерь. Он позвонит вам уже при цене акции 25—30 долларов и попросит для гарантии добавить деньги на счет, а если вы откажетесь, то сам закроет вашу позицию. Вы не только понесете потери, но и будете наказаны например, вам не разрешат далее покупать акции без достаточного количества денег на счету и т. п. [c.38]

Представьте, что вы играете на повышение и в момент, когда цена интересующих вас акций была 10 Д послали брокеру заказ предел купить 800 акций компании XXX по цене 10 Д при комиссионных 20 долларов за покупку. Вскоре вы получаете извещение, что заказ выполнен вы купили 800 акций компании XXX по цене 10 Д и оплата комиссионных составляет 60 ( ) долларов. Вы смотрите в компьютер и обнаруживаете, что купили 300 акций, потом еще 300 и еще 200 акций по 10 Д. Вы сделали три покупки, и потому ваши комиссионные составили 20 х 3 = 60 долларов. Что произошло Биржевой компьютер нашел, что два игрока хотят продать по 300 акций и еще один — 200 [c.42]

Еще одна ловушка. Используя компьютер, вы играете на повышение. Акции, которые вы купили, торгуются в окрестности 20 долларов, на случай обвала у вас стоит стоп на 18. Внезапно ваши акции пошли наверх 21, 22, 24, 26... Чтобы наверняка получить хоть часть возникающей прибыли, вы ставите стоп на 24 и ждете развития событий. Цена действительно начинает падать и доходит до 17. Неожиданно вы получаете уведомление, что ваши акции проданы по 18 (а не по 24 ), и одновременно сообщается, что ваш новый заказ со стоном не был выполнен, потому что у вас уже был стоп . Два заказа одновременно компьютер не понимает, а вы забыли перед новым заказом отменить старый — будьте внимательны [c.43]

Уменьшить налоги за счет продажи акций практически невозможно, но можно перенести часть прибыли на следующий финансовый год. Если ваши акции выросли в цене, но вы не хотите их продавать, чтобы не платить налоги в данном году, то можно до конца года начать одновременную игру на понижение курса своих акций. Количество акций при игре на понижение должно быть равно количеству акций, которые вы купили раньше. Играя на повышение и понижение одновременно, вы как бы фиксируете текущую цену, дожидаетесь начала следующего года и тогда закрываете обе позиции. Прибыль сохранена за вычетом небольших брокерских комиссионных, а уплата налогов на эту прибыль перенесена на следующий год. [c.45]

Предположим, что вы играете на повышение курса акций по рассмотренной ранее схеме. Если цена падает на 5 долларов, то вы продаете акции с убытком, а если вырастает на L долларов, то вы продаете акции с прибылью. Относительные величины прибыли I и убытка s вычисляются делением на начальный капитал [c.51]

Для падающего рынка при игре на повышение стопы необходимо ставить как можно ближе к текущей цене акций. Так, например, если вы решили, что акции могут вырасти на 20%, после чего вы их продадите, то стоп нужно ставить на уровне 10% от 20% — на уровне 2% от первоначальной цены. При нейтральном рынке стопы могут быть немного отодвинуты. При растущем рынке стопы могут составлять до 40% от величины намеченной прибыли. Таким образом, если L = 20 %>, то стоп может стоять на уровне 8 % от начальной цены акций. Стратегия, в которой стоп S равен по величине планируемой прибыли L, самоубийственна так, при S — L = 50 % даже при нейтральном рынке трейдер будет терять на каждом трейде около 10% капитала. Трейдинг с большими планируемыми прибылями вообще опасен, здесь особенно важен выбор стопов чем больше L, тем ближе должен быть стоп к текущей цене. [c.62]

Представьте себе, что вы — типичный трейдер и играете на повышение курса акций. Вам повезло, и вы точно поймали локальный минимум, т.е. купили акции по относительно низкой цене. После объявления благоприятных экономических новостей на рынке начинаются интенсивные покупки акций, и их котировка возрастает. Но вы понимаете, что долго это продолжаться не будет и вскоре нужно будет срочно все продавать. В какой-то момент появляются признаки, что интерес к вашим компаниям начинает угасать. Например, уменьшился объем каждой покупки если совсем недавно акции покупали десятками тысяч, то сейчас уже только по несколько сотен. Общий объем торговли за день может оставаться большим, но изменились покупатели если раньше покупали профессионалы и крупные финансовые институты, то сейчас остались в основном любители с маленьким капиталом. Поняв, что умные деньги стали выходить из игры, вы (и многие другие ) принимаете решение продавать и начинать игру на понижение. Цена акций, естественно, падает, и в проигрыше остаются те, кто купил близко к максимуму. Около локального минимума продаются мелкие партии акций — это любители, купив на максимуме, отчаянно пытаются спасти свои деньги. Профессио- [c.71]

Отметим, что в письмах-предсказаниях чаще встречаются положительные отзывы о рынке, т.е. авторы любят предсказывать рост акций. Это связано с коммерческим характером таких писем, которые почти всегда платные. Обычно средний инвестор в США играет на повышение, т.е. покупает акции и ждет, когда они вырастут. Игра на понижение среди непрофессионалов весьма непопулярна, так как она считается опасной и не приносящей больших прибылей. Авторы писем знают это и, стараясь угодить читателям, рекомендуют в основном покупки акций, а для большей уверенности инвесторов предсказывают рост рынка. Во время падений рынка, когда следует рекомендовать продажу акций или игру на понижение, письма-предсказания становятся весьма непопулярными, так как и рекомендации продаж акций (чаще всего с потерями), и рекомендации игры на понижение не находят отклика среди читателей. [c.87]

I ак уже говорилось ранее, инвестирование — это покупка акций на длительный. срок. Инвестирование всегда подразумевает игру на повышение. Длительный срок владения акциями означает, что инвестору придется вытерпеть множество колебаний рынка и цены выбранных акций. При инвестировании следует обращать внимание не только на возможный рост цены, но и на дивиденды, которые за несколько лет могут дать вам дополнительную прибыль. Инвестирование может идти двумя путями покупка акций солидных компаний со стабильной историей доходов и выплаты дивидендов или покупка акций небольших компаний, относящихся, например, к развивающимся отраслям, или компаний с предполагаемым выпуском продукта, который удивит мир. Естественно, риск второго варианта намного больше, и обычно в такие компании инвестируют только незначительную часть капитала. [c.100]

Даже при краткосрочном трейдинге желательно просматривать не только поведение цены акций и объем торговли, но и фундаментальные показатели компаний. После отбора кандидатов для трейдинга следует хотя бы бегло ознакомиться с финансовым положением своих компаний на данный момент. Для глубокого анализа, как правило, времени не остается. Обычно трейдеры выбирают акции на основе поведения их цены и объемов торговли, но если при прочих равных вы выберете акции для игры на повышение с хорошими фундаментальными показателями, то вероятность выигрыша при этом увеличится. Если фундаментальные показатели для вас недоступны (например, вы используете дешевый вид компьютерного сервиса), то тогда желательно просмотреть поведение акций компании за длительный период времени, скажем, за последние три года. Если за это время наблюдался рост цены, пусть даже с большими колебаниями, то скорее всего, фундаментальные показатели компании не так уж плохи или есть перспектива увеличения ее прибылей в будущем. [c.157]

Существует и другой подход к выбору компаний для трейдинга. Сначала анализируют фундаментальные показатели многих компаний и составляют списки хороших и плохих компаний. Далее начинают ежедневное отслеживание поведения акций отобранных компаний и при соответствующих условиях покупают или продают акции из этих списков. Игра на повышение курса проводится только акциями хороших компаний, а для игры на понижение используют акции только плохих компаний. [c.157]

Бывают также хвосты , направленные вверх, кратковременное превышение уровня сопротивления, сопровождаемое быстрым падением. Это следствие пожирания стопов , расставленных игроками на понижение. Такие хвосты встречаются реже, потому что на понижение играют немногие, и число стопов выше уровня сопротивления невелико. Чаще всего это результаты неудачных попыток трейдеров начать игру на повышение вблизи уровня сопротивления. Если при этом объем торговли акциями невелик, то такие попытки оканчиваются неудачей, а цена возвращается в старый диапазон колебаний. Прорыв уровня сопротивления при большом объеме продаж (в 3—5 раз превышающем среднюю величину) указывает на большую вероятность дальнейшего роста цены акций. Тактика трейдинга при таких прорывах описана в следующем разделе. [c.167]

Рост после быстрого паления. В течение нескольких дней при большом объеме торговли цена акций падает, оторвавшись от уровня поддержки. В какой момент остановится падение и начнется рост К сожалению, это мало предсказуемо. Падение может остановиться или задержаться, если на пути встретится другой мощный уровень поддержки. Но пойдет ли затем цена вверх — сказать трудно. Особенно, если падение было вызвано плохими новостями. Тем не менее, существуют некоторые правила, помогающие при определении точки поворота. Если падение началось при малом объеме продаж, а затем объем ежедневно увеличивался, то точкой поворота может быть день с максимальным объемом, особенно если это третий или четвертый день падения. Для трейдеров, играющих на дневных колебаниях, признаком скорого поворота является очень быстрое изменение цены. Если акции падают почти с каждым нажатием клавиш компьютера, то такое падение очень скоро остановится, и при первых признаках замедления падения можно начинать покупку акций, ставя стоп как можно ближе к текущей цене. Но такие игры весьма опасны и могут быть рекомендованы только опытным трейдерам. Начинающему лучше дождаться начала роста акций и открывать позицию для игры на повышение в момент выхода из первого локального минимума, как это было описано в предыдущем разделе. [c.170]

Среди срочных сделок спекулятивного характера с иностранной валютой различаются игра на понижение и игра на повышение курса валюты. Если ожидается падение курса валюты, понижатели продают ее по существующему в данный момент форвардному курсу, с тем чтобы через определенный срок поставить покупателям эту валюту, которую они в случае благоприятной для них динамики курса смогут дешево купить на рынке, получив таким образом прибыль в виде курсовой разницы. Если ожидается повышение курса, повышатели скупают валюту на срок в надежде при его наступлении получить ее от продавца по курсу, зафиксированному в момент сделки, и продать эту валюту по более высокому курсу. Подобные сделки обычно заключаются в массовом масштабе в ожидании официальной девальвации или ревальвации. [c.360]

В случае ожидания резкого скачкообразного изменения курса валюты несбалансированность спроса и предложения на нее в любом случае будет вызвана нормальными операциями по покрытию рисков продажа поступлений и отсутствие сделок по покупке валюты, в отношении которой ожидаются обесценение, хеджирование риска вложений в этой валюте. Опережения и задержки ( лидз энд лэгз ) по валютным расчетам и валютным сделкам достигают миллиардных сумм и вызывают огромное давление на курс. Спекулятивные валютные сделки могут многократно усилить такие воздействия. Игра на повышение и понижение курса валют дезорганизует валютный рынок, нарушает равновесие между спросом и предложением валюты, отрицательно влияет на валютно-экономическое положение соответствующих стран и мировую валютную систему. [c.360]

ВАЛЮТНАЯ СПЕКУЛЯЦИЯ ( urren y spe ulation) - валютные сделки с целью извлечения прибыли из курсовой разницы валют. Участники сделок играют на повышение или понижение курсов, не располагая соответствующей валютой. Сделки совершаются на срок, с наступлением которого продавец должен передать покупателю оговоренную сумму. Однако заканчиваются сделки не. передачей валюты, а выплатой проигравшей стороной разницы в курсах. Если курс валюты понизится, то в выигрыше окажутся продавцы, игравшие на понижение, в случае повышения выигрывают покупатели, предполагавшие повышение. [c.40]

Лишь начиная со второго квартала макроэкономическая ситуация стала изменяться. После подтверждения правительством и Центробанком своих намерений о реализации жесткой программы финансовой стабилизации в 1995 г. финансовые рынки начали настраиваться на новые ориентиры. В середине апреля началась массированная конвертация экономическими агентами долларовых активов в рублевые и, как следствие — рост номинального курса рубля. Иными словами, начался процесс дедолларизации, он сыграл ключевую роль во всех макроэкономических процессах, происходивших весной-летом 1995 года. В июле ЦБ ввел так называемый валютный коридор установил пределы, ниже и выше которых курс доллара устанавливаться не мог, т.е если на бирже он грозил зашкалить за верхнюю границу, банк обязался выбросить необходимое количество долларов, чтобы снизить курс. И наоборот. Такая ситуация резко снизила интерес денежных спекулянтов к игре на повышение или понижение курса долларов. Сначала коридор устанавливался лишь натри месяца, потом он был продлен до шести — и это дополнительно убеждало банки и население в твердой решимости государства продолжать курс на финансовую стабилизацию. [c.168]

Цены на акции постоянно колеблются вверх — вниз. Поэтому профессионалы и опытные любители обычно половину времени играют на повышение курса, а половину — на понижение. Игра на понижение курса более сложна. Есть данные, что эту возможность используют только 10-20 % игроков. В основном это обусловлено большей опасностью такой игры и еще особыми ограничениями, которые для нее существуют. Эти специально вводимые препоны связаны с тем, что активная массовая игра на понижение может привести к резкому падению цен акций и вызвать разорение многих инвесторов. Самой бирже безразлично, что происходит с инвесторами и трейдерами, об этом беспокоится специальная комиссия SE (Se uruties and Ex hange ommision), существующая в США с 1934 года и утверждаемая президентом. Мы еше расскажем о различных правилах биржевой игры, а сейчас только заметим, что разработанное [c.37]

Есть еше один тип заказа, который постоянно используют профессионалы и очень не любят новички. Это заказ со стопам (stop order) или просто стоп , как мы будем называть его в дальнейшем. В русской литературе его иногда называют буферным заказом . Представим, что вы играете на повышение акций XXX и купили их по 10 долларов, но они внезапно стали падать и быстро достигли 5 долларов. Если вы продадите акции по этой цене, то ваши потери составят 50%. Чтобы избежать слишком больших потерь, используют заказ со стоном. [c.40]

Сколь опасна игра на понижение Не более, чем игра на повышение, если применять правильные методы. Проигрыш огромного количества денег, которым пугают новичков, возможен только для несерьезных и бесшабашных игроков. Да такого проигрыша и не будет — об этом побеспокоится ваш брокер. Если вы начали игру на понижение и данные акции вдруг пошли наверх, то брокер немедленно пришлет вам сообщение (margin all), что вам пора закрывать позицию или высылать дополнительное количество денег, так как маргинальный счет, который вы обязаны использовать для игры на понижение как гарантию своей способности в любой момент закрыть позицию, требует наличия на основном счету капитала, составляющего около 30% от величины маргинального счета. Если вы получите такое предупреждение, никогда не досылайте деньги, чтобы сохранить убыточную позицию. Немедленно прекращайте игру, закрывайте позицию и начинайте анализировать свои ошибки. [c.187]