Таковы наиболее распространенные показатели, используемые в анализе финансовой устойчивости предприятия. [c.44]

Отсюда видно, что традиционный бухгалтерский баланс может быть разбит на три самостоятельных баланса — баланс образования, баланс распределения и баланс использования добавленной стоимости, на основании которых можно успешно провести анализ финансовой устойчивости с применением коэффициентного метода. 3) Платежеспособность и финансовая устойчивость. [c.29]

В свою очередь, экспресс-анализ, проводимый только на основе бухгалтерского баланса, предполагает анализ имущества предприятия, факторный анализ финансовой устойчивости, а также построение цепочки темпов экономического роста. [c.59]

Анализ финансовой устойчивости, а в более широком смысле финансово-экономической устойчивости, является крайне важной и актуальной проблемой как для отдельного предприятия, так и для России в целом. [c.61]

Анализ финансовой устойчивости любого хозяйствующего субъекта является важнейшей характеристикой его деятельности и финансово-экономического благополучия, характеризует результат его текущего, инвестиционного и финансового развития, содержит необходимую информацию для инвестора, а также отражает способность предприятия отвечать по своим долгам и обязательствам и устанавливает размеры источников для дальнейшего развития. [c.63]

Факторный анализ финансовой устойчивости. Установление границ собственного капитала [c.74]

Факторный анализ финансовой устойчивости предполагает построение такой цепочки показателей, на основании которых можно судить о финансово-экономическом состоянии предприятия. Эта показатели подбираются так, чтобы их количество было [c.74]

Анализ финансовой устойчивости в разрезе движения добавленной стоимости проводится с таким расчетом, что финансово-экономическое состояние предприятия определяется на каждом этапе этого движения. Причины, приводящие к улучшению или ухудшению финансового благополучия, предстают в явном виде, а оценка этих причин получает количественное и качественное выражение. [c.112]

Это противоречие вызвано тем, что рост заемной составляющей капитала, как правило, приводит к ухудшению финансово-экономического состояния предприятия. Анализ финансовой устойчивости ясно показывает отрицательное влияние финансового рычага на платежеспособность, поскольку зона финансовой устойчивости значительно отдаляется, нарушается условие платежеспособности и, как следствие, образуется недостаток собственных денежных средств. [c.175]

Астахов В. П. Анализ финансовой устойчивости фирмы и процедуры, связанные с банкротством. — М. Издательство Ось — 89 , 1996. [c.207]

Анализ финансовой устойчивости [c.244]

Анализ финансовой устойчивости предприятия [c.295]

В процессе анализа рассматривается динамика собственных оборотных средств, определяются абсолютные и относительные отклонения от плана и фактических данных прошлых лет. В дальнейшем при проведении анализа финансовой устойчивости проводится сравнение величины собственных оборотных средств с потребностью организации в запасах. Сравнение темпов роста этих показателей позволяет судить об обеспеченности организации собственными оборотными средствами. [c.279]

Анализ финансовой устойчивости проходит в несколько этапов [c.344]

Анализ финансовой устойчивости предприятия позволяет ответить на вопросы [c.345]

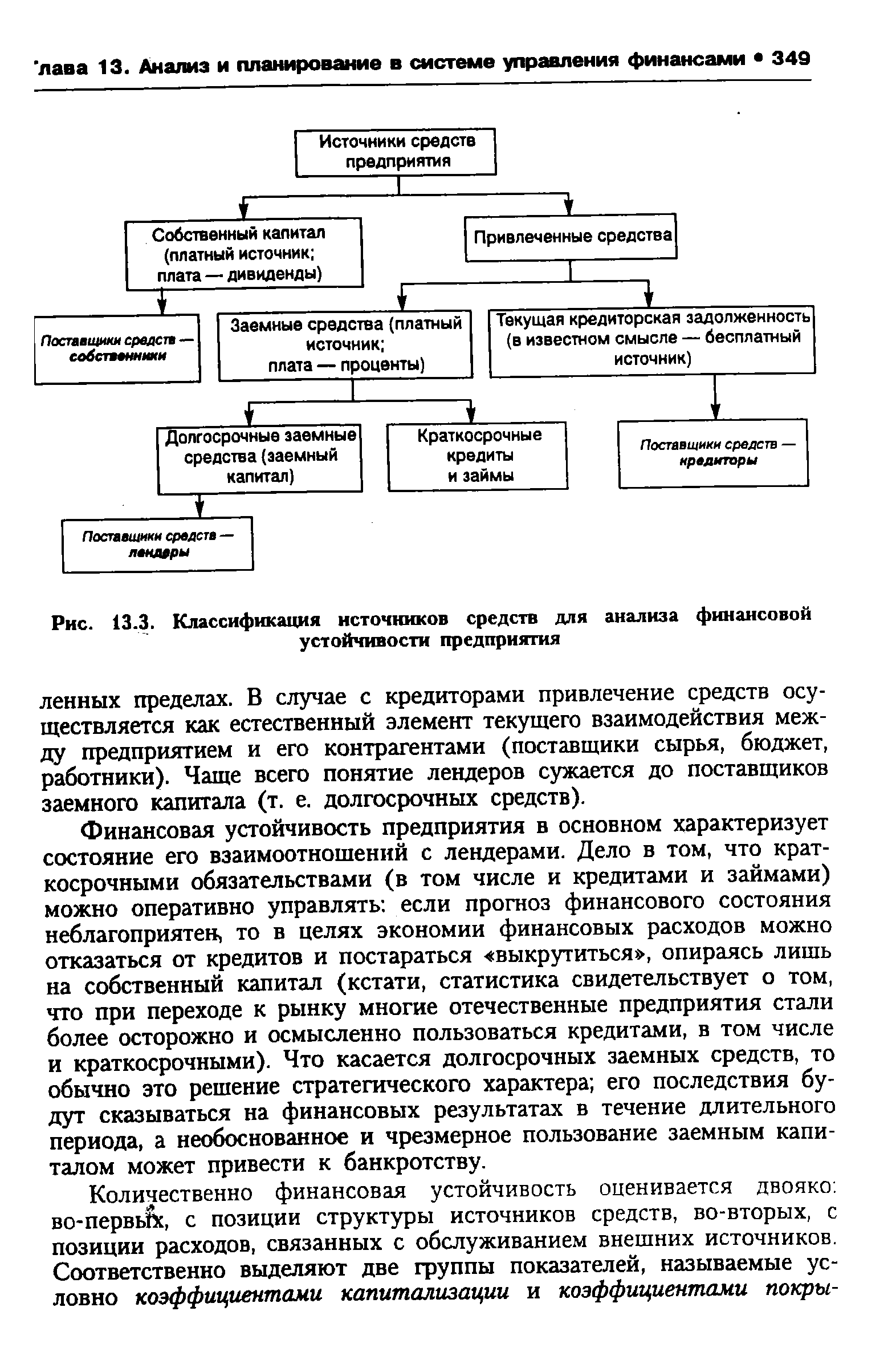

| Рис. 13.3. Классификация источников средств для анализа финансовой устойчивости предприятия |  |

Существующая система планирования не позволяет проводить достоверный анализ финансовой устойчивости предприятия к изменяющимся условиям деятельности на рынке. [c.254]

Для анализа финансовой устойчивости необходимо рассчитать такой показатель, как излишек (или недостаток) средств для формирования запасов и затрат, который определяется как разница между величиной источников средств и величиной запасов. Поэтому для анализа прежде всего надо определить размеры источников средств, имеющихся у предприятия для формирования его запасов и затрат. [c.294]

В целом же на основе анализов финансовой устойчивости и кредитоспособности предприятия можно сделать вывод, что предприятие находится в неустойчивом состоянии и кредитоспособность его низка. Таким образом, к этому предприятию как к деловому партнеру и заемщику в деловом мире будут относиться с осторожностью. [c.302]

Анализ финансовой устойчивости в предлагаемой методологии начинается не с соотношения заемных средств и их покрытия, а с определения достаточности (или недостаточности) собственного капитала для обеспечения нефинансовых (производительных) активов. Наличие превышения собственного капитала над этой потребностью образует тот капитал, который воплощается в финансовых активах и служит рычагом для управления финансово-экономической устойчивостью. Источником прироста собственного капитала является располагаемый доход — остаток произведенной добавленной стоимости после всех начисленных к выплате доходов оплаты труда, налоговых и неналоговых платежей, процентов за кредит. [c.7]

Настоящее учебно-практическое пособие содержит два раздела. В первом разделе излагаются методологические основы анализа финансовой устойчивости и платежеспособности как финансово-экономических категорий. Авторы пособия считают, что между бухгалтерским учетом и финансово-экономическим анализом деятельности предприятия должен находиться не только управленческий, финансовый и налоговый учет, получившие распространение в зарубежной практике, но и экономический учет, важнейшей формой которого является баланс экономического оборота предприятия (БЭО). Особенность экономического учета состоит в том, что он отражает имущество предприятия в единстве формы и содержания, в то время как бухгалтерский учет построен на разделении формы и содержания, что, с одной стороны, обеспечивает двойной контроль за движением имущества, но, с другой стороны, затрудняет не только анализ, но даже простое прочтение бухгалтерских документов. [c.8]

И основной, и оборотный капитал — части производительного капитала, который может быть как собственным, так и заемным. В преломлении к анализу финансовой устойчивости предприятия — это нефинансовые активы. [c.34]

Принимая во внимание, что собственные и заемные финансовые ресурсы проходят этапы образования, распределения и выплаты, а их конечная величина идет на пополнение имущества, то проведение анализа финансовой устойчивости на каждом из этих этапов дает возможность установить условия укрепления или потери финансового равновесия. [c.202]

В то же время отрицательное значение неденежной составляющей характеризует перерасход собственного капитала, а его положительное значение — о достаточности собственных средств. В целом анализ финансовой устойчивости в разрезе рабочего и финансового капитала проводится с таким расчетом, что финансовое состояние предприятия определяется на каждом этапе движения дохода и финансовых ресурсов. Причины, при- [c.205]

Факторный анализ финансовой устойчивости [c.219]

Факторный анализ финансовой устойчивости предполагает построение такой цепочки показателей, на основании которых можно судить о финансово-экономическом состоянии предприятия. Эти показатели подбираются так, чтобы их количество было небольшим, они были понятны, а источники информации для их расчета были всегда под рукой . [c.219]

Для анализа финансовой устойчивости используют следующие показатели [c.260]

Для анализа финансовой устойчивости используют [c.261]

Проанализировав баланс вертикально и горизонтально, определив агрегированные показатели на основании поквартальных данных балансов и отчета о прибылях и убытках, следует приступить к анализу финансовой устойчивости организации. С помощью ряда коэффициентов можно охарактеризовать финансовую устойчивость ЗАО Сотовая компания в рыночных условиях. К ним относятся [c.535]

После проведения анализа финансовой устойчивости организации в динамике и сравнения с оптимальными значениями коэффициентов можно переходить к анализу деловой активности ЗАО Сотовая компания . Деловая активность определяется с помощью ряда коэффициентов [c.537]

Наиболее общие задачи, стоящие перед статистикой страхования, можно свести к организации сбора и обработки статистической информации о страховом деле, страхователях и страховщиках классификации и группировке собранной информации расчету тарифных ставок как цены личного и имущественного страхования анализу финансовой устойчивости страховой организации разработке инвестиционных программ и т.п. Сказанное ставит перед статистикой задачи в области развития системы статистического наблюдения в целом, внедрения в практику статистической работы выборочных наблюдений, перехода на международные стандарты учета и статистики. [c.385]

Здесь приведены только некоторые, наиболее распространенные показатели из группы коэффициенты капитализации , используемые в анализе финансовой устойчивости коммерческой организации. Большинство из них связано между собой очевидными арифметическими соотношениями, поскольку с разных сторон характеризуют одно и то же явление — структуру источников финансирования. Важно подчеркнуть, что не существует единых критериев для значений этих показателей. Они зависят от многих факторов отраслевой принадлежности коммерческой организации, принципов кредитования, сложившейся структуры источников средств, оборачиваемости оборотных средств, репутации организации и др. Поэтому приемлемость значений этих коэффициентов, оценка их динамики и направлений изменения могут быть установлены только в результате пространственно-временных сопоставлений по группам родственных коммерческих организаций. Можно сформулировать лишь одно правило, которое работает для коммерческих организаций любых типов владельцы коммерческой организации (акционеры, инвесторы и другие лица, сделавшие взнос в уставный фонд) предпочитают разумный рост в динамике доли заемных средств напротив, кредиторы (поставщики сырья и материалов, банки, предоставляющие краткосрочные ссуды, и другие контрагенты) отдают предпочтение коммерческим организациям с высокой долей собственного капитала, с большей финансовой автономностью. [c.315]

Авторами статьи было проведено исследование возможности анализа финансовой устойчивости КБ на базе доступной каждому предприятию публикуемой годовой отчетности с формированием системы комплексной рейтинговой оценки, учитывающей применяемые в настоящее время известные методики, характеристика которых дана выше. Анализ показал, что можно выделить по крайней мере четыре методики, рейтинговую оценку по которым (с определенной долей условности) можно получить на базе данных публикуемого в открытой печати балансового отчета (с учетом агрегированности статей последнего). Исключение составляют показатели просроченной задолженности и остатков на счетах до востребования, которые не выделяются отдельными статьями в публикуемых годовых балансах и, следовательно, требуют соответствующих корректировок при расчетах или обращения за дополнительной информацией. [c.325]

Несмотря на некоторые различия используемых рубрик бухгалтерских балансов международного стандарта и российского, важно подчеркнуть, в первую очередь, общее. Анализ финансовой устойчивости предприятий, принятый на Западе, а также известные до сих пор варианты анализа финансового состояния предприятий в России, включая официальную методику ФУДН, опираются на статьи и разделы бухгалтерских балансов, которые содержат данные только на начало и на конец отчетного периода (года, квартала) и являются, в силу этого, статической характеристикой деятельности предприятия. [c.21]

Смотреть страницы где упоминается термин Анализ финансовой устойчивости

: [c.59] [c.194] [c.346]Смотреть главы в:

Методика финансового анализа 1999 -> Анализ финансовой устойчивости

Финансы предприятий национальной экономики -> Анализ финансовой устойчивости

Финансовый анализ и планирование хозяйствующего субъекта -> Анализ финансовой устойчивости

Справочник финансиста предприятия изд.2 -> Анализ финансовой устойчивости

Анализ и планирование финансов хозяйственного субъекта -> Анализ финансовой устойчивости

Основы финансового менеджмента -> Анализ финансовой устойчивости