Проверка правильности исчисления налоговой базы [c.121]

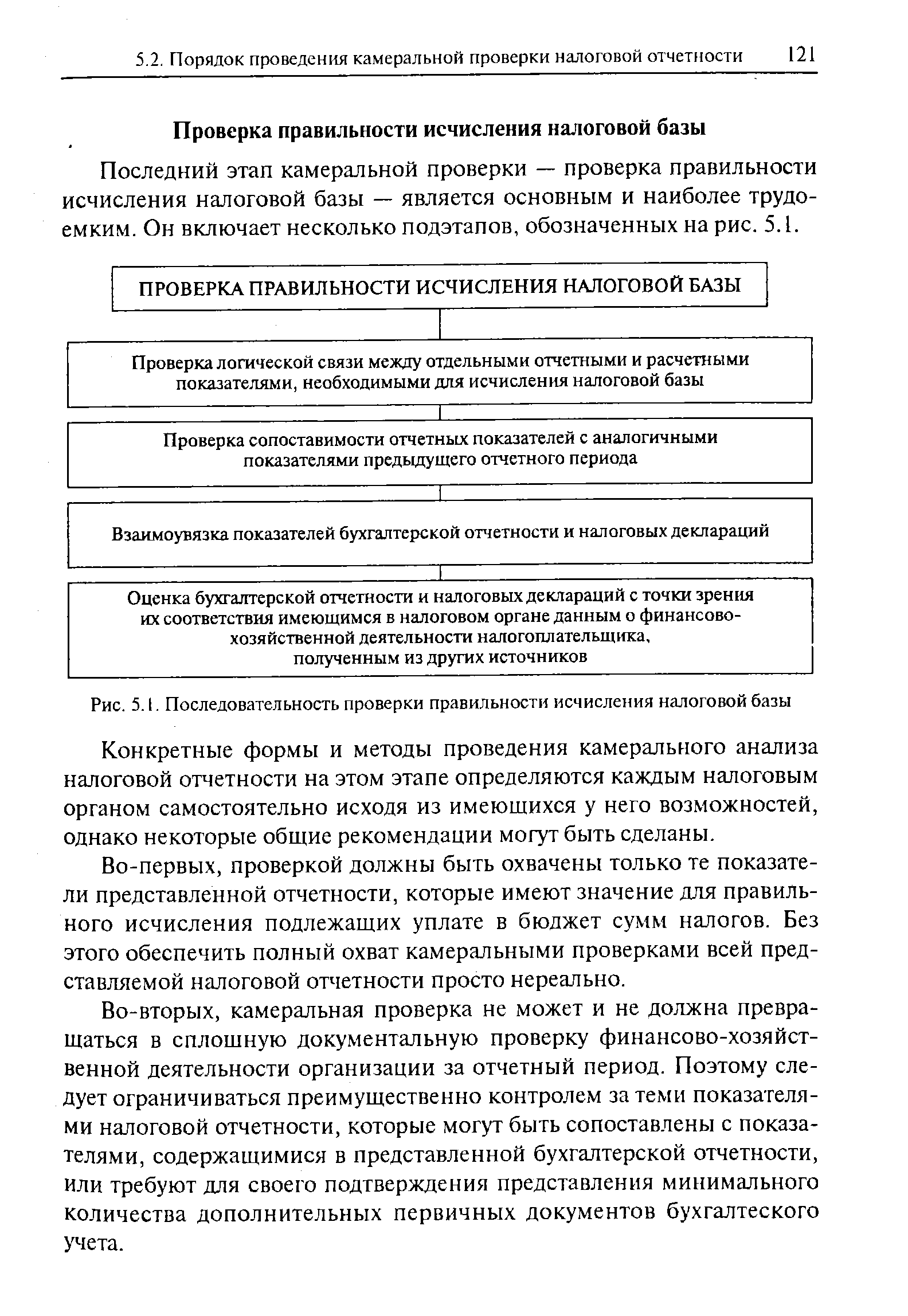

Последний этап камеральной проверки — проверка правильности исчисления налоговой базы — является основным и наиболее трудоемким. Он включает несколько подэтапов, обозначенных на рис. 5.1. [c.121]

ПРОВЕРКА ПРАВИЛЬНОСТИ ИСЧИСЛЕНИЯ НАЛОГОВОЙ БАЗЫ [c.121]

| Рис. 5.1. Последовательность проверки правильности исчисления налоговой базы |  |

О вмешательстве налоговых органов в учет финансово-хозяйственных результатов организаций свидетельствует и то, что по-разному определяется показатель выручка для целей налогообложения исходя из принимаемой учетной политики. Так, согласно приказу МФ РФ от 19 октября 1995 г. № 115 [11], в бухгалтерском учете показатель выручки определяется по отгрузке продукции. В письме ГНС РФ от 5 января 1996 г. № ПВ-4-13/Зн О проверке правильности исчисления организациями налогооблагаемой базы указано, что метод определения выручки от реализации продукции (работ, услуг) для целей налогообложения устанавливается предприятиями на длительный срок (ряд лет) исходя из условий хозяйствования и заключенных договоров. При объявлении учетной политики предприятие выбирает методику определения выручки только для целей налогообложения по моменту оплаты отгруженной продукции или по моменту ее отгрузки и предъявления покупателю расчетных документов. Следовательно, если предприятие принимает метод по оплате , то оно вынуждено вести два раздельных учета реализационных результатов в обычном режиме бухгалтерского учета и налоговый учет. Перерасчет таких показателей требует от бухгалтеров предприятий дополнительного времени и затрат труда. Задача упорядочить учет выручки от реализации продукции (работ, услуг) была поставлена в Указе Президента РФ от 8 мая 1996 г. № 685 Об основных направлениях налоговой реформы в Российской Федерации и мерах по укреплению налоговой и платежной дисциплины [20]. В нем предусматривалось, что выручка от реализации продукции всеми предприятиями и организациями, кроме малых пред- [c.204]

Объективная сторона правонарушения состоит в занижении налогооблагаемой базы или неправильном исчислении налога по итогам налогового периода, выявленные при выездной налоговой проверке налоговым органом и повлекшие неуплату или неполную уплату сумм налога. Данная обязанность может быть исполнена налогоплательщиком надлежащим образом при условии правильного определения налоговой базы и правильного исчисления налога по итогам налогового периода. [c.305]

В соответствии с письмом Госналогслужбы России от 5 января 1996 г. NO ПВ-4-13/Зн О проверке правильности исчисления организациями налогооблагаемой базы налоговые инспекции обязаны принимать годовую бухгалтерскую отчетность вне зависимости от наличия или отсутствия аудиторского заключения в ее составе. [c.136]

Следующим этапом работы инспекции является прием отчетных документов от налогоплательщиков. В соответствии с Положением о бухгалтерском учете и отчетности в РФ предприятия представляют в налоговые инспекции годовые и квартальные отчеты и балансы, состоящие из баланса предприятия, отчета о финансовых результатах и их использовании, приложения к балансу предприятия (ф. № 5), расчета определения расходов на оплату труда, принимаемых при исчислении облагаемой налогом прибыли, расчета НДС, расчета налога от фактической прибыли, налога от имущества предприятия, налога на дорожные фонды, справки об авансовых платежах в бюджет и дополнительных платежах и др. При приеме отчетности налоговый инспектор проверяет правильность исчисления сумм налогов, точность заполнения форм и проводится проверка взаимосвязи форм. С точки зрения информатизации налоговой службы на этом участке работы информационная база по налогоплательщику дополняется данными по результатам финансово-хозяйственной деятельности за отчетные периоды. Использование компьютера дает возможность следить за динамикой развития предприятия, использования им различных льгот, видеть направления для проведения документальной проверки. [c.375]

Порядок и сроки уплаты. Н. со. исчисляется самими предприятиями, на к-рые и возложена ответственность перед гос-вом за правильность исчисления и своевременность уплаты налога. Фин. органы только контролируют непосредственных плательщиков путем проверки их налоговой отчетности. Сроки уплаты Н. с о. устанавливаются, как правило, Советом Министров СССР или (по его поручению) Министерством финансов СССР. Периодичность уплаты зависит от суммы платежа по тому или иному товару и поступлений от данной категории плательщиков. Действуют след, сроки по каждому оплаченному счету, ежедневно, т. е. на третий день по совершении оборота, декадные, месячные и квартальные. По каждому оплаченному, счету Н. с о. уплачивают предприятия спиртовой и ликеро-водочной пром-сти, а также сахарные з-ды совнархозов — по сахару, отпускаемому сдатчикам свеклы по льготной цене, и по кормовой патоке. На третий день по совершении оборота уплачивают налог оптово-сбытовые базы (конторы) министерств торговли союзных республик по реализации товаров сахарной пром-сти, табачно-махорочной, текстильной, трикотажной, швейной, меховой, кожобувной и валяльно-войлочной промышленности, з-ды Московского (городского), Ленинградского и Зап.-Сиб.совнархозов по реализации резиновой обуви хлебоприемные предприятия, находящиеся в одном пункте с учреждениями Госбанка. Самым распространенным порядком уплаты Н. с о. являются декадные платежи. Они применяются гл. обр. предприятиями пром-сти товаров широкого потребления, прод. товаров, мясной, молочной, а также рыбной пром-сти, к-рые до 1957 уплачивали налог в пятидневные сроки (пятидневные сроки сохранены только для управлений нефтеснабсбытов союзных республик по реализации нефтепродуктов). Декадные платежи исчисляются по фактич. обороту каждой истекшей декады. Месячные платежи (один платеж по фактич. обороту за истекший месяц) установлены для предприятий и орг-ций, среднемесячные взносы к-рых за предыдущий год составляли более 100, но не превышали 2000 руб. Один раз в квартал (по фактич. обороту за истекший квартал) Н. с о. уплачивают предприятия и орг-ций, среднемесячные платежи к-рых за предыдущий год не превышали 100 руб. Особые сроки установлены для внесения дополнительно начисленных платежей. Вновь возникшие предприятия уплачивают Н. с о. по фактич. обороту истекшего месяца. Фин. органы переводят >ти предприятия на иные сроки уплаты по истечении 3 месяцев в зависимости от суммы их среднемесячного [c.12]

Смотреть страницы где упоминается термин Проверка правильности исчисления налоговой базы

: [c.329]Смотреть главы в:

Налоговый контроль -> Проверка правильности исчисления налоговой базы