| Рис. 2.46. Свечи высокая волна . |  |

На рис. 3.25 показан подъем, который начался в конце 1991 года и застопорился на дожи, последовавшем за высокой белой свечой. Майская длинная верхняя тень указала на прочность сопротивления, установленного этим дожи. Затем рынок шел вниз до августовского просвета в облаках. Эта модель сформировалась в зоне поддержки на уровне 50%-ной коррекции подъема от декабрьского минимума до майского максимума. Уровни 50%-ных коррекций находятся в центре внимания многих аналитиков, поэтому их нужно внимательно отслеживать. Поддержка, заданная просветом в облаках, подтвердилась в октябре, выдержав тестирование высокой волной. Подъем от этой зоны поддержки вблизи 33 долл. завершился на еще одном дожи, который появился после высокой белой свечи в начале 1993 года. [c.89]

На рис. 3.71 видно, что область поддержки, образованная августовским просветом в облаках, в октябре была подтверждена классической утренней звездой. Кроме того, средняя свеча этой утренней звезды была высокой волной. [c.130]

Свеча 3 с длинными верхней и нижней тенями — это высокая волна. Она также является второй свечой модели харами . Оба этих признака свидетельствовали о том, что рынок теряет темп и выраженную направленность предыдущего нисходящего движения. Эти свечные модели совпадали с низким индексом разницы, располо- [c.174]

Формацию высокие волны можно распознать по верхним теням ряда свечей. После повышательного тренда с помощью ряда моделей — таких, как падающая звезда, волчок или доджи-надгробие, — можно определить, как поведет себя цены вблизи вершины. Неспособность закрыться выше указывает на потерю направления и может говорить о развороте. Модель отбитая атака также может быть началом формации высокие волны. [c.213]

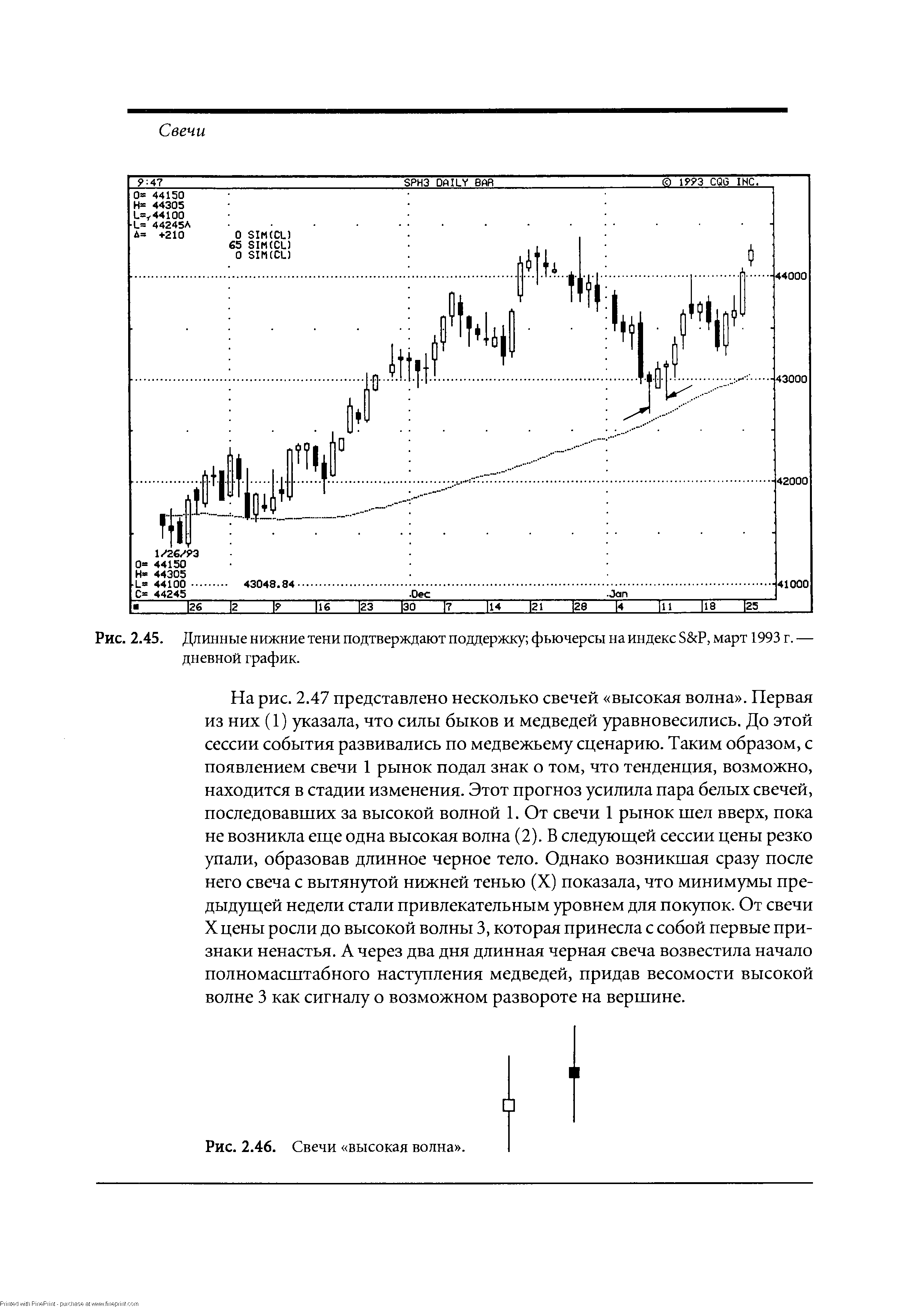

На рис. 2.47 представлено несколько свечей высокая волна . Первая из них (1) указала, что силы быков и медведей уравновесились. До этой сессии события развивались по медвежьему сценарию. Таким образом, с появлением свечи 1 рынок подал знак о том, что тенденция, возможно, находится в стадии изменения. Этот прогноз усилила пара белых свечей, последовавших за высокой волной 1. От свечи 1 рынок шел вверх, пока не возникла еще одна высокая волна (2). В следующей сессии цены резко упали, образовав длинное черное тело. Однако возникшая сразу после него свеча с вытянутой нижней тенью (X) показала, что минимумы предыдущей недели стали привлекательным уровнем для покупок. От свечи Хцены росли до высокой волны 3, которая принесла с собой первые признаки ненастья. А через два дня длинная черная свеча возвестила начало полномасштабного наступления медведей, придав весомости высокой волне 3 как сигналу о возможном развороте на вершине. [c.66]

Итак, параметры сделки определены уровень покупки — 1205 долл. (окончательное формирование утренней звезды) уровень стоп-прика-за — 1169 долл. ценовой ориентир — вблизи 1220 долл. То есть риск составляет 36 долл., а выигрыш —15 долл. Как ни крути — сделка невыгодна. Вывод таков получив свечной сигнал, не спешите вступать в сделку. Обратите внимание, что основание утренней звезды через неделю стало поддержкой. Подъем от этого уровня остановился у ожидаемого сопротивления вблизи 1220 долл., образовав высокую волну (1) и длинное черное тело (2). Эти свечи сложились в модель медвежье поглощение . Обычно подобная модель после столь краткого подъема малозначима. Но в данном случае она оказалась сверхзначимой, так как подтвердила зону сопротивления около 1220 долл. [c.150]

На рис. 4.12 в конце декабря вблизи 20 долл. образовалась зона сопротивления, которую подтвердили повешенный и медвежье поглощение (пробел между свечами этой модели связан с праздниками). Соскользнув приблизительно от уровня в 20 долл., рынок пытался в начале января закрепиться около зоны поддержки в 19 долл., которая образовалась месяцем раньше. Но 12 января длинное черное тело прорвало эту поддержку. Таким образом, вплоть до этого момента все сигналы, поданные рынком, были отрицательными. Но затем свечи оповестили, что рынок начинает приходить в себя за длинным черным телом последовала высокая волна. Еще одно предупреждение о необходимости изменить медвежий прогноз на более оптимистичный поступило неде- [c.157]

Белая линия разворота 2 показала, что рынок перешел в бычий режим. Это означает, что бычьи сигналы свечей следует использовать для покупки. Бычья тенденция длилась с января до черной линии разворота в августе. Обратите внимание, что в этот период рынок неизменно встречал поддержку на уровне середины высоких белых тел. Февральская высокая волна стала признаком переходного состояния предыдущей восходящей тенденции. Тем не менее, учитывая сохра- [c.193]

Высокая волна (high-wave andle) — свеча с необычно длинными верхней и нижней тенями. Длинная нижняя тень высокой волны показывает, что по мере понижения рынка покупатели входят в него (либо продавцы выходят из него), а длинная верхняя тень указывает на невысокая волна [c.261]

Длинноногий дожи играет особо важную роль, если он появляется на вершине. У дожи, показанного на рисунке 8.2, — длинные верхняя и нижняя тени, что явно свидетельствует о периоде нерешительности на рынке. В течение торговой сессии рынок быстро поднимался, а затем резко упал (или наоборот). Затем цена закрытия сравнялась с ценой открытия (или приблизилась к ней вплотную). Если цены открытия и закрытия находятся в центре ценового диапазона сессии, такую свечу называют рикшей . Если свеча не является дожи, но обладает очень длинной верхней и/или нижней тенью и маленьким телом, ее назьюают высокой волной (high-wave). Группа высоких волн является сигналом разворота тенденции. Японские аналитики говорят о свечах с очень длинными тенями, что они сбились с пути . [c.159]

Высокая волна (high wave) — свеча с очень длинной тенью (верхней или нижней) и маленьким телом. Совокупность нескольких подобных свечей может предвещать перелом в динамике рынка. [c.288]

Додж с длинными тенями и с равными ценами открытия и закрытия, находящимися в центре ценового диапазона, называется рикша. Если свеча не является доджем, но обладает очень длинной верхней или нижней тенью и маленьким телом, ее называют высокой волной. Группа высоких волн является сигналом разворота тенденции. [c.130]

Предположим, что инвестору удалось таким образом купить запланированный объем. Но затем инсайдерская информация стала общедоступной или другой инвестор "прозрел" в отношении данного актива. Начинается сильная волна покупок. Игроки действуют как бы наперегонки, вовлекая своей агрессивностью в рынок новых участников и срывая стоп-приказы, которые скопились выше верхней границы коридора. В результате мы получаем большую "свечу", пробившую границу диапазона плюс высокие объемы торгов. Такая картина именуется "брэйкаут" (breakout). Трейдеры, ранее продавшие валюту, обеспечивают поддержку рынку на верхней границе бывшего коридора. Кроме этого есть участники, которые не успели прыгнуть в уходящий поезд и ждут удобного момента. Есть и такие, кто умышленно играет против брэй-каута, поскольку статистически на каждый истинный прорыв приходится как минимум два ложных. В нашем случае прорыв не ложный, поскольку мы изначально предположили присутствие на рынке крупного игрока. Тогда через какое-то время нервы медведей, как и нервы опоздавших начинают сдавать, и рынок получает следующий импульс вверх. Прорыв верхней границы торгового диапазона также изображен на рис. 9.1. [c.198]