| Рисунок 3-7. Нестабильность инвестиций |  |

Кроме перечисленных факторов на нестабильность инвестиций оказывают влияние неопределенность при принятии решений о за-64 [c.64]

Однако, если стабилизационные действия правительства приобретают систематический характер, то это приведет к изменению поведения экономических агентов. Так, в случае экономического спада фирмы, в ожидании налоговых льгот, сократят инвестиции, что усилит спад. После введения налоговых льгот на инвестиции фирмы резко увеличат инвестиционные расходы, что будет способствовать быстрому экономическому росту. Таким образом, дискреционная экономическая политика увеличивает нестабильность инвестиций и усиливает как фазу спада, так и фазу подъема, т. е. не сглаживает, а усиливает циклические колебания. [c.670]

СКЛОННОСТЬ К ИНВЕСТИРОВАНИЮ ПРЕДЕЛЬНАЯ — в любом изменении дохода это доля прироста расходов на инвестиции. При росте совокупного дохода автономные инвестиции дополняются стимулированными, величина которых возрастает по мере того, как растет ВВП. Из-за того, что инвестиции финансируются из предпринимательской прибыли, увеличивающейся с ростом совокупного дохода, то и инвестиции так же увеличиваются с ростом совокупного дохода. При этом с ростом совокупного дохода возрастают не только собственно производственные инвестиции, но и инвестиции в товарно-материальные запасы и в жилищное строительство, так как на подъеме экономики увеличиваются стимулы к пополнению истощившихся запасов капитала и повышается спрос на жилые дома. Основными факторами нестабильности инвестиций являются нерегулярность инноваций, продолжительные сроки службы оборудования, изменения в экономических ожиданиях и циклических колебаниях ВВП. [c.598]

В России, отличающейся экономической и политической нестабильностью, в настоящее время для каждого инвестора первоочередное значение имеет выбор региона инвестирования и отраслей, куда в первую очередь должны быть направлены инвестиции. [c.88]

Нестабильность экономической и политической ситуации в стране не позволяет привлекать в достаточных размерах иностранные инвестиции. А те, которые все таки удается привлечь, из-за очень высокого страхового риска предоставляются под высокие проценты [c.139]

Инвестиционная деятельность предприятий - наиболее слабое место современной Российской экономики, и в немалой степени это связано с неэффективным налоговым регулированием производственно-хозяйственной деятельности. Невозможность финансирования инвестиций за счет собственных средств способствовала активным поискам предприятиями сторонних инвесторов. Причем преимущественно все предприятия прорабатывают варианты привлечения средств для долгосрочных инвестиций. При этом надежды возлагаются на следующие источники финансовых поступлений создание совместных предприятий или получение кредита от иностранного банка или фонда. Это направление инвестиций реализуется на практике крайне трудно. Основные причины - это нестабильность российской экономики в целом и налоговой системы в частности. В результате у инвесторов вызывает неуверенность не уровень налогов, а то что их ставки часто меняются существующий порядок налогообложения не стимулирует активности банков в части долгосрочных кредитов, хотя прибыль от их предоставления (сроком на три и более года) на инвестиции освобождена от налогообложения. Эта льгота малопривлекательная, так как банки интересуют, прежде всего, текущие налоговые платежи. Именно эти платежи, а также ужесточение Центральным банком РФ режима резервирования, позволяют банкам накопить достаточно средств для долгосрочного кредитования, а также организации финансово-промышленных групп. Это мера привлекает предприятия возможностью получить долгосрочное финансирование от какого-либо крупного инвестиционного института -члена данной группы. Однако реальные инвесторы - банки и инвестиционные компании - пока не особенно стремятся стать официальными членами финансово-промышленной группы, поскольку никаких специально льгот по налогам или резервированию для них не предусмотрено привлечение средств путем эмиссии собственных акций - один из вариантов финансирования инвестиций, однако здесь появляется проблема размещения выпуска получение кредитной линии от крупного банка в обмен на передачу им крупного пакета собственных акций и допуск к участию в управлении предприятием — также составляет определенную проблему. [c.163]

Для принятия решения о выборе объекта инвестирования в современных условиях нестабильности инвестиционного климата регионов России, снижения уровня инвестиций в реальный сектор экономики необходима оценка инвестиционной привлекательности объекта инвестирования. [c.83]

Несмотря на отставание темпов развития инфраструктуры рынка недвижимости от инфраструктуры других сфер рыночной экономики, недвижимая собственность является одним из наиболее привлекательных объектов инвестирования. Бурные темпы развития отечественного рынка при его нестабильности, обусловленной соответствующей фазой существования экономической среды, создают условия для получения сверхприбылей, которые невозможно получить в стабильной экономике в условиях высокоразвитой конкуренции. Подобное положение является достаточно быстро преходящим в историческом понимании, поэтому при всей привлекательности операций с недвижимостью в подобных условиях, следует учитывать чрезвычайно высокий риск таких инвестиций. [c.142]

В условиях финансовой нестабильности, сложившейся в российской экономике, объем привлечения иностранных инвестиций в республику во многом зависит от состояния инвестиционного климата, последовательности в проведении рыночных реформ, уровня развития экономического потенциала. [c.47]

Одной из основных причин нестабильности платежного баланса являются растущие выплаты доходов на инвестиции, процентов по государственному долгу, расходы по обслуживанию долга частных российских банков и компаний. С 1994 по 1997 г. отрицательное сальдо по статье Доходы от инвестиций увеличилось почти в 5 раз. В первом полугодии 1998 г. сумма доходов, подлежащих выплате по данной статье, составила 8 млрд против 6 млрд долл. в соответствующем периоде предыдущего года. В 1994 г. активное сальдо торгового баланса в 10 раз превышало пассивное сальдо операций по обслуживанию внешнего долга. В первом полугодии 1998 г. сложилась противоположная ситуация отрицательный итог по доходам на инвестиции вдвое превысил положительное сальдо торгового баланса. Этим обстоятельством, наряду с бюджетным кризисам, был обусловлен объявленный правительством 17 августа 1998 г. отказ производить платежи по ГКО/ОФЗ. [c.520]

Средства иностранных инвесторов в основном используются путем создания на территории России предприятий с иностранными инвестициями. Однако объемы привлекаемых, иностранных инвестиций невелики. Их сдерживают нестабильность политической и экономической ситуации, отсутствие соответствующих гарантий, высокий банковский процент. [c.298]

Нарушением принципа целевого использования является также привлечение к формированию оборотных средств амортизационного фонда предприятия, назначение которого — обновление основных фондов предприятия, финансирование долгосрочных реальных инвестиций — капитальных вложений. В условиях высоких темпов инфляции, нестабильной экономической ситуации такой путь позволяет расширить финансовые вложения в оборотный капитал и одновременно решить задачи по стабилизации объема собственного капитала, вложенного в текущий оборот. Это в известной мере уменьшает зависимость предприятия от заемных средств, а в конечном итоге ведет к повышению платежеспособности предприятия и уровня его ликвидности. [c.166]

К 2000 г. сложились новые экономические условия. Появились признаки экономического роста благодаря мерам, принятым правительством. Но слабость этого процесса заключается в нестабильности факторов, обеспечивающих подъем производства. Перед Россией стоит проблема либо выйти на устойчивые темпы экономического развития, либо потерять самостоятельность. Налоговая система, стимулирующая развитие производства и зарабатывание доходов, - стабильный и испытанный фактор роста экономики. Правительство осознало необходимость радикального преобразования налоговой системы. К настоящему времени подготовлена законодательная база - Бюджетный и Налоговый кодексы, которые с учетом их новой редакции позволят системно, последовательно трансформировать налоговую систему России с учетом мирового, отечественного опыта налогообложения за 1992-1999 гг. в эффективный и надежный механизм государственного регулирования экономики, инструмент привлечения инвестиций в отечественную экономику, включая зарубежные. [c.218]

Финансовый леверидж является показателем финансовой устойчивости акционерного общества, что отражается и на доходности портфельных инвестиций. Высокий уровень данного показателя (свыше 0,5) свидетельствует о нестабильности акционерной компании. [c.263]

В связи с тем, что политический риск оказывает серьезное влияние на общий риск инвестиционного проекта, необходимо реалистично подходить к его оценке. По существу работа состоит в предсказании политической нестабильности. Устойчиво ли действующее правительство Какие политические веяния преобладают Каков вероятностный новый взгляд государства на иностранные инвестиции Какова эффективность переработки правительством запросов Какова инфляция и экономическая стабильность в данном регионе Насколько сильны и справедливы суды Ответы на эти вопросы дали бы возможность понять, каков политический риск, связанный с проектом.- Некоторые компании подразделяют страны по категориям в соответствии с их политическим риском. Если страна отнесена согласно классификации в нежелательную категорию, то, вероятно, инвестиции в нее производиться не будут независимо от того, насколько высок ожидаемый доход. [c.732]

Для того чтобы не зависеть от колебаний издержек по привлечению капитала и поддержать структуру капитала на желаемом уровне, компании разрабатывают дивидендную политику, в соответствии с которой дивиденды выплачиваются только после удовлетворения инвестиционных потребностей. Такая дивидендная политика может привести к нестабильным выплатам дивидендов. Большинство финансовых менеджеров согласятся с тем, что стабильная дивидендная политика должна разрабатываться в интересах фирмы и ее акционеров. В частности, уменьшение размера дивидендов может быть истолковано как финансовая нестабильность фирмы. На практике фирма может проводить компромиссную дивидендную политику путем обеспечения баланса следующих целей избегать сокращения инвестиций, за счет которых предполагалось получить доход для выплаты дивидендов не допускать снижения размера дивидендов избегать необходимости продажи собственных средств сохранять целевое соотношение заемных и собственных средств поддерживать целевое соотношение по выплатам дивидендов. [c.222]

Современный этап (с 1997 г.) развития рынка ценных бумаг характеризуется внутренней политической нестабильностью, бюджетным кризисом, проблемами со сбором налогов, чрезмерными надеждами на иностранные инвестиции. В результате имеет место падение курса рубля, увеличение доходности государственных долговых обязательств, потери государственного бюджета, угроза экономической катастрофы. Созданная правовая система по регулированию фондового рынка не действует в полной мере из-за неготовности к реализации правовых норм со стороны правительства, находящегося в состоянии перманентной ротации, и экономических агентов, не имеющих активной политической воли к проведению структурных преобразований экономики. Многие достижения финансовой стабилизации в России до кризиса мировой финансовой системы в октябре—ноябре 1997 г. базировались на иностранных инвестициях. Проблемы бюджета наполовину решались либо за счет внешних займов, либо за счет инвестиций нерезидентов на рынке ГКО, либо за счет приватизации, где роль иностранных участников также была значительна. [c.15]

Инвестиционный климат характеризуется следующими параметрами 1) наличие потенциальных инвесторов (государство, юридические и физические лица) 2) имеющиеся источники инвестиций (внутрирегиональные и внешние) 3) виды инвестиций (имущественные, финансовые и нематериальные). Он зависит от объективных возможностей страны или региона (инвестиционного потенциала) и условий деятельности инвесторов (инвестиционного риска). Для принятия решений инвестор не должен ограничиваться рассмотрением только инвестиционного потенциала или только рисков. Регион может быть первоклассным с точки зрения инвестиционного потенциала (например, там есть сырьевые, материальные и трудовые ресурсы), но если политическая обстановка в этом регионе нестабильна или сильно загрязнена окружающая среда, то на инвестиции мало кто решится. И наоборот, регион может быть идеален с позиции инвестиционного риска, но делать там инвестору нечего в силу отсутствия необходимой сырьевой базы и квалифицированной рабочей силы. [c.118]

И еще одно обстоятельство стоит учесть при выборе метода оценки инвестиций. Динамический метод, как было указано выше, предполагает расчет чистой стоимости вложенного капитала с учетом изменения процента (дисконта). Достоверное прогнозирование процента возможно только при стабильном развитии экономики и финансового рынка, поэтому долгосрочные инвестиции - всегда риск, так как уверенности в правильном выборе величины процента нет. Результаты инвестиционных вложений при нестабильной экономике непредсказуемы, потому что трудно прогнозируемые инфляционные ожидания не позволяют получить корректные значения стоимости проекта в целом и его этапов по годам реализации. [c.120]

Осуществление инвестиций связано с определенным риском для иностранного инвестора. Возможность таких рисков, именуемых часто некоммерческими , увеличивается при политической и экономической нестабильности в принимаемой стране, при возникновении вооруженных конфликтов, введении чрезвычайного положения и т. д. Все это обостряет вопрос о гарантиях и делает необходимым установление определенных гарантий как во внутреннем законодательстве, так и в международных договорах. [c.438]

Макроэкономические и институционные изменения оказывали серьезное влияние на все российские предприятия и особенно связанные с обороной. Выявлено четыре стратегии российских оборонных предприятий действительная реструктуризация, хрупкая подстройка, завуалированная аренда и открытая аренда. Наиболее многообещающей, разумеется, является истинная реструктуризация, означающая способность найти новые продукты, новые пути производства и новые рынки. Однако сочетание сокращения спроса и нестабильности значительно ограничивала возможности развития подобной стратегии. Какими бы ни были взгляды руководителя предприятия, макроэкономический контекст, а также институциональная и юридическая среда (или само отсутствие последней) сталкивали предприятие с пути реалистичной стратегии истинного приспособления к новым условиям. Или предприятия сталкивались с невозможностью получить инвестиции, необходимые для модернизации производства уже существующей гражданской продукции, либо новая продукция не могла найти рынок сбыта, даже если была явно необходима, из-за недостатка денег у населения или предприятий. Финансовые структуры зачастую оказывались слишком нестабильными, чтобы поддерживать реструктуризацию предприятий, и в то же время слишком закрытыми для новых участников, чтобы поддерживать создание новых предприятий. Изменения относительных цен приводили к невозможности уверенно предсказать прибыль от производства товарной продукции, стимулируя использование имеющихся небольших инвестиций для торговли и спекуляций. Подобная ситуация была не только вредна для любой индустриальной реструктуризации в материальном плане, но и вызывала психологическое разочарование в долгосрочных инвестициях, делая непроизводительную деятельность гораздо более выгодной в сравнении с производительной. Можно также добавить, что развал юридической основы и потеря государственной легитимности, проистекавшие из некоторых аспектов официальной законодательной политики, привели также к значительному увеличению трансак-ционных расходов. Усилившаяся роль двусторонних связей не только ограничила мотивацию поиска новых партнеров, но и сильно сократила возможности создания новых фирм. Разрушительные процессы, таким образом, происходили быстро, но не сопровождались созидательными. В этих обстоятельствах поиск арендаторов и поставок на экспорт мог рассматриваться на уровне компании как наиболее реальная из всех стратегий приспособления. [c.272]

Однако, согласно моим рассуждениям, о буме можно говорить, что он характеризуется избытком инвестиций только в первом из указанных значений. Ситуация, которую я привел как типичную, характеризуется вовсе не таким избытком капитала, когда общество в целом не может уже с пользой вкладывать дополнительное его количество, а тем, что инвестиции производятся в нестабильных условиях и не могут более продолжаться, поскольку они вызваны необоснованными расчетами. [c.138]

В условиях нестабильности обменного курса рубля даже инвестиции в государственные ценные бумаги, котируемые в рублях, становятся рискованными для инвестора, оперирующего своими капиталами на внешних рынках. Для него всегда возникает проблема распределения между инвестициями, приносящими доход в рублях, и инвестициями в конвертируемой валюте. [c.178]

В условиях нестабильного рынка нельзя ожидать на будущий год, т.е. при покупке акций 25.04.97 г, и продаже 25.04.98 г., получить ту же доходность. Однако полезно сравнить полученные величины с безрисковой доходностью инвестиций в ГКО за тот же период, равной 160 % годовых, и убедиться, что инвестиции в акции РАО ЮС давали почти вдвое больше и это оправдывает риск, связанный с нестабильностью цен. [c.189]

Для населения и корпораций средством защиты инвестиций в период экономической или политической нестабильности являются валютные резервы, необходимые для международных сделок. Сразу же после второй мировой войны мировой резервной валютой был доллар США. В настоящее время существуют другие резервные валюты - евро и японская иена. Портфель резервных валют может меняться в зависимости от конкретной международной обстановки, например, портфель может включать в себя швейцарский франк. [c.10]

В разное время экономисты предлагали различные теории, объясняющие колебания деловой активности. Авторы некоторых концепций утверждают, что крупные технические новшества, такие, как железные дороги, автомобили или синтетические волокна, оказывают большое влияние на инвестиции и потребительские расходы, а следовательно, на производство, занятость и уровень цен. Но такие крупные нововведения появляются нерегулярно, что и объясняет очевидную нестабильность экономической активности. [c.159]

В главах 9 и 10 мы переходим от описания к анализу, основываясь на определениях и фактах, изложенных в главах 7 (измерение национального дохода) и 8 (макроэкономическая нестабильность). Используя модель совокупных расходов, мы объясним, каково соотношение между равновесным реальным ВВП страны и общими расходами и как изменение величины этих расходов влияет на уровень реального ВВП. Во-первых, мы рассмотрим модель совокупных расходов в историческом аспекте. Во-вторых, установим соотношение доходов с потреблением и сбережениями, что составляет часть модели. В-третьих, исследуем проблему инвестиций, в частности вопрос о том, как фирмы определяют количество необходимых им капитальных товаров. Наконец, в-четвертых, мы объединим понятия потребления, сбережений и инвестиций, чтобы объяснить категории равновесного уровня производства, дохода и занятости в частной (не государственной), закрытой (без иностранного сектора) экономике. [c.181]

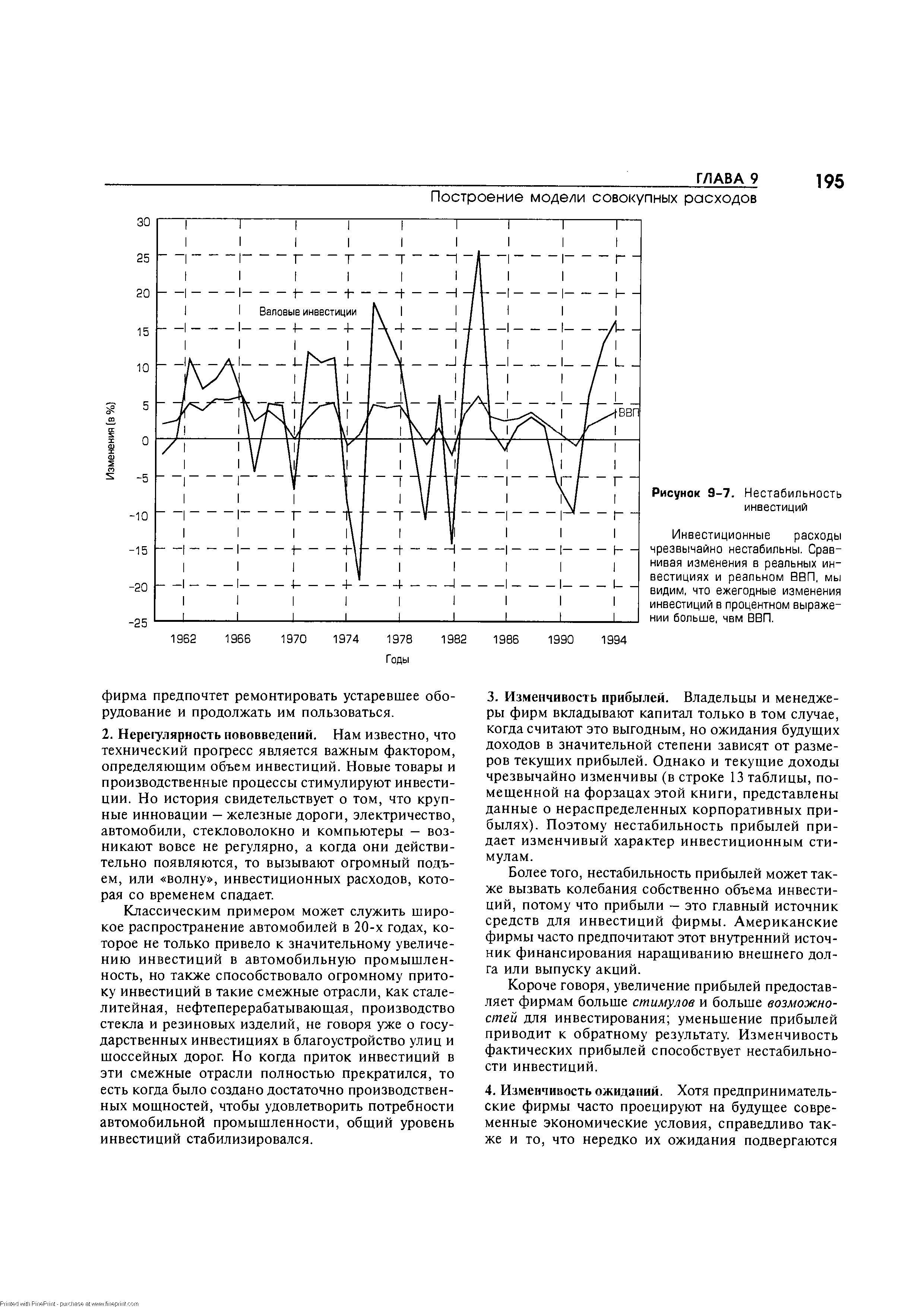

Инвестиционные расходы чрезвычайно нестабильны. Сравнивая изменения в реальных инвестициях и реальном ВВП, мы видим, что ежегодные изменения инвестиций в процентном выражении больше, чвм ВВП. [c.195]

Более того, нестабильность прибылей может также вызвать колебания собственно объема инвестиций, потому что прибыли - это главный источник средств для инвестиций фирмы. Американские фирмы часто предпочитают этот внутренний источник финансирования наращиванию внешнего долга или выпуску акций. [c.195]

Кривая совокупного спроса нестабильна в основном из-за неустойчивости инвестиций. [c.344]

Капиталовложения и ВВП. Именно прибыль или, точнее, ожидание прибыли побуждает фирму осуществлять нововведения. А нововведения стимулируют инвестиции, общий рост выпуска продукции и рост занятости. Нововведения являются основным фактором экономического роста, и именно погоня за прибылью лежит в основе большинства нововведений. Однако ожидания прибыли очень изменчивы ввиду того, что инвестиции, занятость и темпы роста нестабильны. Прибыль действует несовершенно как стимул для нововведений и инвестирования. [c.647]

Важная роль рынка золота объясняется следующими обстоятельствами он имеет сильную обратную связь с курсом доллара его развороты опережают развороты товарных рынков в целом в периоды нестабильности золото служит надежным объектом вложения средств. Роль золота как опережающего индикатора инфляции будет более подробно рассмотрена в одной из следующих глав. Пока мы сосредоточим внимание на достоинствах золота как объекта для инвестиций и в этом качестве сравним его с акциями. На рисунке 6.15 сопоставляется динамика цен на золото и акции с 1982 года. Для рынка золота справедливо многое из того, что говорилось в предыдущем разделе о взаимосвязи товарных рынков и рынка акций. В периоды снижения инфляции (в 1980—85 годах и с 1988 до середины 1989 года) вложения в акции приносят существенно больший доход, чем золото. В периоды роста инфляции (семидесятые годы, период с 1986 по конец 1987 года) золото становится ценным дополнением к инвестиционному портфелю, если не прямой альтернативой акциям. [c.111]

Зависимость между акциями золотодобывающих компаний и индексом S P 500. Пик рынка акций в 1989 году был во многом связан с оттоком средств в акции золотодобывающих компаний. В периоды финансовой нестабильности золото и акции золотодобывающих компаний являются надежным объектом инвестиций. [c.176]

Наконец, предопределяют нестабильность инвестиций ожид и их изменчивость. Ожидания подвержены изменчивости в силу шого количества обстоятельств, в том числе и состояния дел на довой бирже. Колебания курса акций, часто созданные искусств биржевиками, чтобы нажиться на спекулятивных сделках с цеш бумагами, вызывают нестабильность в инвестиционной политике i принимателей и домохозяев. [c.28]

Инновационные проекты относятся к категории объектов наиболее высокого риска для инвестиций. Финансирование инновационной сферы в основном идет из бюджетных источников, из средств венчурных и специальных фондов. Расходы на НИОКР являются, конечно, одной из необходимых составляющих для успешного стратегического развития бизнеса, но большинство предприятий во всем мире достаточно осторожно относятся к принципиально новым разработкам, предпочитая идти по пути незначительных усовершенствований уже существующих продуктов/технологий. Только крупные корпорации в состоянии осуществлять значительные вложения в инновации. Все это относится и к российским предприятиям, но с поправкой на их функционирование в условиях социально-политической и финансовой нестабильности. Процент отечественных предприятий, способных инвестировать средства в инновационные проекты, невысок. Поэтому при поиске инвестиций из коммерческих источников инициатор инновационного проекта должен реально оценить свои шансы. Вероятность получения средств из таких источников возрастает со степенью готовности инновации к внедрению. [c.5]

Неэффективность системы финансирования НИОКР, созданной в рамках существующих государственных программ, низкая инвестиционная активность потенциальных потребителей нововведений (субъектов нарождающейся рыночной системы хозяйствования), а также сложная макроэкономическая ситуация - высокие темпы инфляции, отсутствие долгосрочных инвестиций, высокие ставки ссудных процентов - объективно определили спад сферы прикладной научно-технической деятельности до уровня предельной финансовой нестабильности, делают ее все менее привлекательной для предпринимательства. Сложившаяся ситуация усугубляется еще и тем, что отсутствуют методологическая база и практический опыт организации, управления и планирования в этой сфере, адекватные требованиям экономики инновационного типа. [c.12]

Смотреть страницы где упоминается термин Нестабильность инвестиций

: [c.194] [c.84] [c.85] [c.28] [c.81] [c.71] [c.393] [c.538] [c.183] [c.10]Смотреть главы в:

Экономикс Принципы, проблемы и политика Изд.13 -> Нестабильность инвестиций

Государственное регулирование экономики -> Нестабильность инвестиций