Кредитоспособность, платежеспособность, ликвидность — понятия, близкие и взаимосвязанные между собой. Прежде чем рассматривать вопрос об оценке кредитоспособности клиента банка или кредитоспособности предприятия (организации), дадим определение всем вышеназванным понятиям. [c.418]

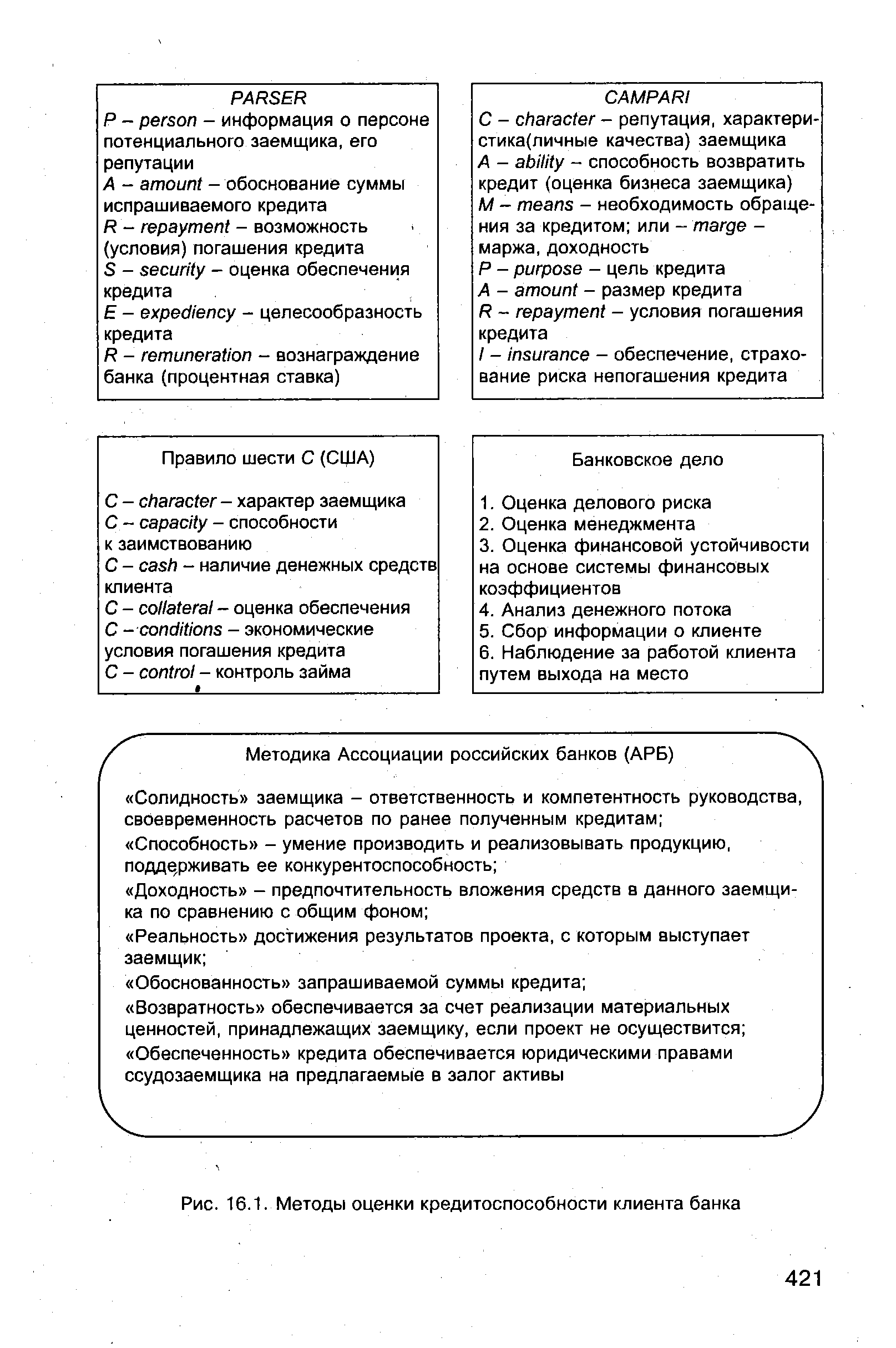

| Рис. 16.1. Методы оценки кредитоспособности клиента банка |  |

Для оценки кредитоспособности клиентов банки требуют представления следующих данных [c.131]

КРЕДИТОСПОСОБНОСТЬ ЗАЕМЩИКА -способность клиента банка возвратить полученную ссуду в срок с процентами. Оценку кредитоспособности клиента банк проводит в процессе решения вопроса о предоставлении ссуды с целью определения кредитного риска банка. В настоящее время коммерческие банки широко применяют методику определения максимального размера риска на одного заемщика при оказании ему услуг кредитного характера на основе балльных оценок. Определенное количество баллов присваивается предприятию-заемщику по итогам анализа следующих его характеристик [c.119]

Кредитоспособность заемщика в отличие от его платежеспособности не фиксирует неплатежи за истекший период или на какую-то дату, а прогнозирует способность к погашению долга на ближайшую перспективу. Степень неплатежеспособности в прошлом является одним из формализованных показателей, на которые опираются при оценке кредитоспособности клиента. Если заемщик имеет просроченную задолженность, а баланс ликвиден и размер собственного капитала достаточен, то разовая задержка платежей банку в прошлом не является основанием для заключения о некредитоспособности клиента. Кредитоспособные клиенты не допускают длительных неплатежей банку, поставщикам, бюджету. [c.374]

Рассмотренные критерии кредитоспособности клиента банка определяют содержание способов ее оценки. К числу этих способов относятся [c.376]

Однако использование банком финансовых коэффициентов и метода анализа денежного потока затруднено из-за состояния учета и отчетности у этих клиентов банка. У зарубежных и российских предприятий малого бизнеса, как правило, нет лицензированного бухгалтера. Кроме того, расходы на аудиторскую проверку для этих клиентов банка недоступны. Поэтому нет аудиторского подтверждения отчета заемщика, в связи с чем оценка кредитоспособности клиента базируется не на его финансовой отчетности, а на знании работником банка данного бизнеса. Последнее предполагает постоянные контакты с клиентом личное интервью с ним, регулярное посещение предприятия. [c.392]

Такова реальность современной экономики России, испытывавшей острый кризис производства и финансов. Коммерческие банки не освобождаются, однако, в дальнейшем от другого более сложного этапа — этапа рассмотрения конкретного проекта. Неустойчивость экономической ситуации, инфляция требуют от российских банков особой осторожности и опыта оценки кредитоспособности клиента, объекта кредитования и надежности обеспечения, качества залога и гарантий. Аналитическая часть этого этапа представляет собой чрезвычайно ответственную задачу. [c.427]

Оценка кредитоспособности клиента проводится в кредитном отделе банка на основе информации, характеризующей способность клиента получать доход, достаточный для своевременного погашения ссуды, наличие у заемщика имущества, которое при необходимости может служить обеспечением выданной ссуды и т.д. Кроме того, банковский работник обязан анализировать рыночную конъюнктуру, тенденции ее изменения, риски, которые испытывают банк и его клиент, и прочие факторы. Источниками информации об индивидуальном заемщике могут быть сведения с места его работы, места жительства и т.п. [c.483]

После положительной оценки кредитоспособности клиента банк и заемщик приступают к согласованию условий кредитного договора. Банк заинтересован в использовании минимальной суммы свободных кредитных ресурсов, которая обеспечивала бы ему оптимальную ликвидность. Между тем срочность кредита связана с риском и колебаниями процентных ставок. При повышающейся конъюнктуре рынка кредитных ресурсов банку невыгодно заключать кредитный договор на продолжительные сроки с фиксированной процентной ставкой по ссудам. Однако, предоставляя, например, долгосрочный кредит, банк может оставлять за собой право в случае изменения процентных ставок на денежном рынке перезаключать договор на новых условиях. Длительные сроки пролонгации кредита отрицательно сказываются на ликвидности. А нарушение сроков погашения кредита может стать сигналом о возникших недостатках в финансовом положении заемщика. [c.484]

В условиях рынка банки прежде всего нуждаются в широкой и оперативной информации о состоянии экономики, ее отраслях, группах предприятий, отдельных предприятиях, обращающихся в банк за кредитом и другими услугами. Для оценки кредитоспособности клиентов, экономического и делового рынка, для консультирования предприятий и населения, управления имуществом клиента банки нуждаются в подробной информации. [c.295]

Анализ денежного потока предприятия проводят коммерческие банки для оценки кредитоспособности клиента и определения предельного размера выдачи новых кредитов. Таким предельным размером считают сложившуюся в прошлые периоды или прогнозируемую на планируемый период величину превышения притока средств над оттоком. [c.30]

Наиболее важные финансовые коэффициенты входят в системы оценки кредитоспособности клиентов, которые используют коммерческие банки. Единого стандарта не существует, поскольку каждый банк может применять собственную систему оценки кредитоспособности. Однако можно перечислить основные показатели, которые используют большинство кредиторов (табл. 3.3). [c.31]

Однако анализ баланса дает лишь общее представление о кредитоспособности. Поэтому для расчета качественных показателей кредитоспособности используют данные оперативного учета, финансового планирования, сведения, накапливаемые в банках, в статистических органах, данные анкеты клиентов, информацию поставщиков, результаты обработки данных обследования по специальным программам, сведения специализированных бюро по оценке кредитоспособности хозяйственных организаций. [c.409]

Однако при предоставлении ссуд коммерческим фирмам риск неизбежен. Основной риск — именуемый банкирами кредитным риском — заключается в том, что заемщик не выполнит условия, на которых предоставлена ссуда, а вторичные источники погашения долга, например залог, окажутся недостаточными для покрытия убытков. Управление кредитом направлено на регулирование риска в ссудном портфеле путем анализа кредитных операций, выработки ориентиров или политики, подходящей для данной компании. Анализ финансовых отчетов — это одно из мероприятий банка, необходимых для принятия кредитного решения оценка риска того, что компании не сумеют погасить ссуды в соответствии с договоренностью. Кредитный работник, как правило, может уменьшить риск потерь путем тщательной проверки кредитоспособности клиента, т. е. его способности погасить ссуду, а также получением гарантий того, что ссуда должным образом обеспечена, структурирована и контролируема. [c.27]

Важнейший источник информации — баланс с объяснительной запиской к нему. Изучение баланса позволяет определить, какими средствами располагает предприятие, какой по величине кредит эти средства обеспечивают. Однако балансовых сведений обычно недостаточно. Анализ баланса дает лишь общее суждение о кредитоспособности. Для выводов же кредитоспособности необходимо рассчитать качественные показатели, позволяющие оценивать перспективы развития предприятия, его жизнеспособность. В качестве источника сведений, необходимых для расчета показателей кредитоспособности, используются данные оперативного учета, сведения, накапливаемые в ГВЦ банков, материалы статистических органов, данные анкет клиентов, информация поставщиков, результаты обработки данных обследований по специальным программам, сведения специализированных бюро по оценке кредитоспособности хозяйственных организаций. [c.50]

Перечень показателей, характеризующих кредитоспособность предприятия, зависит от цели и задач анализа, сроков кредитования, состояния кредитных отношений банка с заемщиком. Определение кредитоспособности клиента представляет собой комплексную качественную оценку финансового состояния, позволяющую принять обоснованное решение о выдаче кредита, а также о нецелесообразности продолжения кредитных отношений с заемщиком. [c.95]

Ликвидный денежный поток не получил широкого распространения в практике работы российских банков, за исключением отдельных, прибегающих к нему при оценке кредитоспособности своих клиентов, так как ликвидный денежный поток выражает их платежеспособность. [c.117]

КРЕДИТНЫЙ КОНТРОЛЬ — 1. Контроль, осуществляемый предприятием ва собственными торговыми должниками обеспечивает своевременную выплату долгов клиентами и уменьшает риск появления плохих долгов. Включает в себя оценку кредитоспособности новых и постоянных клиентов для определения лимитов на займы и условий возможных ссуд стимуляцию быстрых выплат долгов при помощи скидок за выплату наличными и наблюдение за выполнением сроков возвращение плохих долгов. Эффективный К.к. сводит до минимума средства, связывающие фирму с должниками, и улучшает прибыльность и ликвидность 2. Регуляция займов и кредитов, взятых в коммерческих банках и финансовых компаниях и т.д. Этот контроль власти осуществляют, чтобы иметь представление об уровне расходов в экономике. [c.155]

Анализ Анализ денежного потока — способ оценки кредитоспособно-денежного сти клиента коммерческого банка, в основе которого лежит [c.383]

Банк как кредитное учреждение размещает в ссуду прежде всего не собственные, а привлеченные средства. Доля дохода, получаемая банком, представляет собой компенсацию за посредничество, риск невозврата долга, принятый банком, и оценку кредитоспособности заемщика. Риск невыполнения обязательств перед банком по его активам, как правило, превышает риск невыполнения обязательств перед вкладчиком по пассивам. Таким образом, банк принимает на себя риск неплатежей по ссудам. Кроме того, вкладчики допускают более низкую процентную ставку по средствам, передаваемым в банк, чтобы не заниматься поиском клиентов и оценкой их кредитоспособности. [c.577]

Мировая и отечественная практика позволила сформулировать следующие принципы оценки кредитоспособности характер клиента, его способность заимствовать средства, финансовые возможности, размер капитала, обеспечение кредита, условия совершения кредитной сделки и перспективы ее погашения, возможность ее контроля Со стороны банка. Существуют и конкретные показатели оценки кредитоспособности предприятия уровень риска кредитных операций, рентабельность и ликвидность баланса клиента. [c.116]

Комбинированный метод сочетает экспертную оценку с расчетами показателей, характеризующих финансовое состояние предприятия-заемщика. Он широко используется в кредитной работе на предварительном этапе и в процессе кредитования в форме оценки кредитоспособности предприятий и организаций. Как правило, его также формализуют в виде стандартных расчетов ключевых показателей финансового состояния организаций и предприятий, затем производят рейтинговую оценку их величины, на основе которой определяют класс надежности заемщика и уровень возникающего риска (отсутствие, незначительный, допустимый, недопустимый). Обычно такие процедуры включают также составление экономического заключения специалиста банка (экспертную оценку) на основе имеющейся кредитной информации, наблюдений и проведенного финансового анализа. Классы надежности и допустимые значения финансовых показателей формируют с учетом обобщенных статистических сведений по группам клиентов банка и их кредитным историям. [c.60]

Банки Германии применяют методику кредитного рейтинга, который включает в себя оценку кредитоспособности заинтересованной в кредите фирмы и представляемых ею гарантий. Кредитоспособность клиента в одном из германских банков определяется по 17 критериям, разбитым на 5 групп [c.63]

При оценке кредитоспособности учитываются также предстоящие изменения конъюнктуры, наличие реальных условий поступления средств от реализации продукции с учетом намечаемого уровня цен, платежеспособного спроса на соответствующие виды продукции. При этом используются в практике работы зарубежных банков приглашения специалистов для анализа отраслевого и инвестиционного аспекта кредитной заявки (если сотрудники кредитного отдела не обладают необходимыми знаниями о тех отраслях производства и сфере услуг, в которых занят клиент). [c.64]

В условиях нестабильной экономики, высоких темпов инфляции фактические показатели за прошлые периоды не могут являться единственной базой оценки способности клиента погасить свои обязательства, включая ссуды банка, в будущем. Эти рассчитываемые коэффициенты отражают положение дел в прошлом, да и то лишь в отношении некоторых сторон деятельности предприятий - в основном в части движения оборотных средств. Кроме того, они не учитывают многих факторов репутацию заемщика, перспективы и особенности экономической конъюнктуры, в том числе выпускаемой продукции, а также других факторов. В этом случае должны использоваться либо прогнозные данные для расчета коэффициентов, либо рассматриваемый способ оценки кредитоспособности предприятия дополнится другими. [c.31]

Каждый банк имеет свою специфику, связанную с составом клиентов, предоставляемыми услугами, возможностями диверсификации рисков, квалификацией банковского персонала и так далее, следовательно, система оптимизации рисков в каждом отдельном банке заведомо будет отличаться от базовой модели. Примером могут служить разработанные и используемые в российских коммерческих банках методики оценки кредитоспособности потенциальных заемщиков, учитывающие зарубежную практику. Однако, существуют и универсальные способы оценки рисков, таких, например, как процентный, несбалансированной ликвидности и, технологический и операционный. Следовательно, вопрос формирования полной и обоснованной классификации банковских рисков остается еще открытым, требующим дальнейшей разработки. [c.53]

Кредитная деятельность российских банков наряду с другими обстоятельствами осложняется отсутствием у большинства из них отработанной методики оценки кредитоспособности, недостаточностью информационной базы для полноценного анализа финансового состояния клиентов. Большинство средних и мелких банков вообще не имеет должного аналитического аппарата и не поддерживает связь со специальными информационными, аналитическими и консультационными службами, сведения которых могут помочь более точно оценивать кредитоспособности заемщиков. [c.165]

Реформирование банковской системы в начале 90-х годов и появление коммерческих банков значительно изменили функции банков в области финансового контроля. Если отделения Госбанка СССР контролировали практически всю финансовую деятельность обслуживаемых предприятий, то коммерческие банки по закону обязаны контролировать лишь соблюдение предприятиями-клиентами установленного государством порядка ведения расчетно-кассовых операций и валютного законодательства. Вместе с тем коммерческие начала в деятельности банков требуют от них оценки финансового состояния и кредитоспособности предприятия — потенциального заемщика. В случае предоставления ссуды банк контролирует использование выданной ссуды, платежеспособность и ликвидность клиента для оценки вероятности возврата ссуды с причитающимися процентами в установленный срок. Такой контроль со стороны банка — важный элемент управления кредитным риском. [c.357]

Кредитная линия — это соглашение между банком и его клиентом, определяющее максимальный объем обеспеченного кредита, которым банк разрешает пользоваться фирме на протяжении некоторого времени. Обычно договор заключается на 1 год и через год подлежит обновлению. Часто кредитная линия возобновляется после того, как банк получает заверенный аудитором годовой отчет о деятельности компании и возможность изучить результаты этой деятельности. Если окончание периода, за который отчитывается заемщик, приходится на 31 декабря, банк может установить такой период действия кредитной линии, который истекал бы где-нибудь в марте. В марте банк и компания встречаются для обсуждения кредитных потребностей фирмы в будущем году в свете результатов ее деятельности за прошлый год. Объем кредита базируется на оценке банком кредитоспособности заемщика и его потребности в средствах. В зависимости от изменения этих условий кредитная линия может быть возобновлена, начиная со срока прекращения действия предыдущего соглашения или даже ранее, если возникла необходимость изменить условия. [c.318]

Оценка собственной кредитоспособности. Разрабатываемая предприятием политика привлечения банковского кредита должна корреспондировать по основным своим параметрам с соответствующими параметрами кредитной политики банков. В составе параметров кредитной политики банков одно из основных мест принадлежит оценке уровня кредитоспособности заемщиков, определяющего дифференциацию условий кредитования клиентов. Для того, чтобы предприятие могло определить базу переговоров с банками об условиях кредитования, оно должно предварительно объективно оценить уровень своей кредитоспособности. [c.303]

Однако кредитоспособность не является единственным фактором оценки риска и степени привлекательности клиента. Клиент может не пользоваться кредитом, но банк может активно обслуживать его депозитные, валютные, расчетные операции, операции с ценными бумагами, что также приносит банку немалую выгоду. Поэтому неудивительно, что некоторые банки практикуют составление шкалы классности клиента, присваивая ему (как гостинице) определенное количество звезд в зависимости от степени заинтересованности в нем. Сохраняя такого клиента в орбите своего обслуживания, банк может предоставлять ему некоторые льготы в процессе совершения платежей. [c.89]

Статистический метод оценки кредитного риска связан с изучением статистики потерь, имевших место при прошлых решениях. Устанавливается их величина, проводится вероятностный анализ, составляется прогноз на будущее. Размер риска определяется в виде среднестатистического показателя на основе кредитной истории банка как отношение суммы невозвращенных кредитов и невыполнения прочих обязательств клиентами к общему объему выданных кредитов. Общий объем потерь от кредитных операций оценивается как совокупная сумма обязательств заемщика (или группы) перед банком, умноженная на вероятность потерь при проведении кредитных операций. В качестве оценки вероятности потерь от проведения кредитных операций используется средняя за предшествующую историю развития банка доля невозврата кредитов и невыполнения прочих обязательств клиентами (или их группами), имеющими похожие характеристики и показатели кредитоспособности. [c.60]

Этот рейтинг представляет собой комплексную оценку кредитоспособности клиента банка, которая проводится на основе результата трех первых этапов. Сущность рейтинговой оценки заключается в следующем за достижение определенных значений знал изиру-емых показателей заемщику начисляются баллы, сумма этих баллов характеризует окончательную кредитоспособность заемщика и является базой для установления условий кредитной сделки. [c.357]

Индустрия депозитных учреждений в то время отличалась высокой степенью регулирования. Конкуренция была слабой, а процентные ставки - относительно стабильными по сравнению нынешними. В таких условиях управление портфелем активов носило крайне рутинный характер, в основном сводящийся к оценке кредитоспособности клиентов. Но это положение дел стало меняться в начале 60-х годов, когда потребность в финансах со стороны корпоративных клиентов ведущих банков Нью-Йорка стала превосходить возможности банков извлекать средства из традиционных источников финансирования. Чтобы решить эту проблему, "Ситибэнк" ввел свободно обращаемый депозитный сертификат. На этот инструмент не распространялось действие Правила Q (при условии, что размер депозита составлял не менее 100 000 долларов на срок не менее 14 дней). Эксперимент банка "Ситибэнк" оказался очень успешным, и его примеру последовали другие депозитные учреждения. Новый инструмент, позволяющий обойти Правило Q, стал удобным средством размещения для крупных инвесторов, желающих получить наивысшие проценты. [c.35]

Этап 2. Рассмотрение конкретного проекта. Банк проявляет особую тщательность и осторожность в оценке кредитоспособности клиента, объекта кредитования и надежности обеспечения, качества залога и гарантий. В коммерческих банках России исполнение задач этого этапа возлагается обычно на кредитный отдел (управление) или на специальные аналити- [c.407]

Раскрывая интересы банка в оценке кредитоспособности заемщика, следует подчеркнуть целесообразность и последовательность его действий в отношении будущего клиента. Предполагаемую доследовательность действий можно сгруппировать в четыре этапа. [c.350]

Капитал клиента — не менее значимый критерий кредитоспособности клиента. При этом особенно важны два аспекта его оценки достаточность капитала, которая анализируется на основе сложившихся требований к минимальному уровню капитала и коэффициентов финансового левеража степень вложения собственного капитала в кредитуемую операцию, что свидетельствует о распределении риска между банком и заемщиком. Чем больше вложения собственного капитала, тем выше заинтересованность заемщика в тщательном отслеживании факторов кредитного риска. [c.375]

Как видно из табл. 11.1, варианты расчета этого коэффициента различны, но экономический смысл один оценка размера собственного капитала и степени зависимости клиента от привлеченных ресурсов. В отличие от коэффициентов ликвидности при расчете коэффициента финансового левеража учитываются все долговые обязательства клиента банка, независимо от их сроков. Чем выше доля привлеченных средств (краткосрочных и долгосрочных) и меньше доля собственного капитала, тем ниже класс кредитоспособности клиента. Однако окончательный вывод делают только с учетом динамики коэффициентов прибыльности. [c.379]

Кредитный скоринг как процедура балльной оценки кредитоспособности соискателей кредита появился давно. Первые скоринговые системы были разработаны в США в 1960-х, а в 1970-х годах они уже активно использовались как крупными, так и мелкими банками. Скоринг стал необходимым в связи с повсеместным распространением кредитных карт и револьверного кредита. Внешне процедура скоринговой оценки выглядит достаточно просто. Соискатель сообщает о себе сведения возраст, доход, профессия, стаж работы, наличие имущества и т.д. А кредитный офицер банка подсчитывает по специальной таблице соответствующие баллы. Каждому значению показателя ставит в соответствие свой балл. Например, возраст от 35 до 42 лет - 83 балла в пользу соискателя, доход от 30 000 до 40 000 рублей в месяц - еще 76 баллов и т.д. В зависимости от количества набранных баллов устанавливается максимальный размер ссуды, на которую соискатель может претендовать. Если баллов слишком мало, клиент получит отказ. [c.55]

Дифференцированность кредитования означает, что банки не дол-жны одинаково подходить к решению вопроса о выдаче кредита претендующим на его получение клиентам. На основе предварительно проведенной работы по оценке кредитоспособности предполагаемых заемщиков банк отбирает из их числа наиболее надежных и только с ними ведет дальнейшую работу по заключению кредитного договора. [c.68]