Если R2 = 0,5, можете ли вы снизить риск вашей чистой позиции, хеджируя с золотом (или с фьючерсом на золото), а не с акциями Б Объясните ваш ответ. [c.709]

Вычислите процентные ставки, с которыми имеют дело торговцы фьючерсами на золото, для всех контрактных сроков, приведенных ниже. Цена "спот" равна 456,90 дол. за унцию. [c.710]

Апрельские (1990) фьючерсы на золото-100 дней [c.216]

Фьючерсы на золото появились в 1974, а фьючерсы на нефть - в 1983 году. Валютные фьючерсы были введены в 1972 году. Только по мере их возникновения стало возможным изучать взаимодействие данных рынков. Фьючерсные контракты на казначейские облигации, казначейские векселя и евродоллар появились в конце семидесятых. А рынки фьючерсов на индексы акций, индекс доллара США и индекс RB - лишь в восьмидесятых. Если учитывать важную роль каждого из этих рынков в системе межрыночных связей, несложно понять невозможность полноценного межрыночного анализа до 1970 года. В большинстве случаев необходимые данные отсутствуют или носят случайный и разрозненный характер. [c.278]

Представим себе ювелира, которому требуется купить 5 унций золота для изготовления в трехмесячный срок обручального кольца. Он может обеспечить фиксированную цену золота двумя способами купить его сейчас или купить фьючерс на золото с трехмесячным сроком поставки. [c.28]

Если ювелир покупает фьючерс на золото, ему нужно будет заплатить только за золото и в течение трехмесячного срока. Дополнительно он сэкономит на хранении золота и стоимости страхования. Может показаться, что покупка фьючерса предпочтительней покупки наличного золота. Однако на фьючерсных рынках, так же как и в жизни, деньги не достаются даром. Цена фьючерса, если она обоснована, включает в себя стоимость финансирования, хранения и страхования. Причины, по которым эти издержки включаются в стоимость фьючерса, будут более понятны, если взглянуть на фьючерсную сделку со стороны продавца, а не покупателя контракта. Благоразумный продавец не станет продавать фьючерс по какой-то произвольной цене. Он рассчитает свои затраты по гарантированному обеспечению поставки золота. С момента продажи контракта он должен быть готовым выполнить свои обязательства, а для этого ему нужно купить золото и обеспечить его надежное хранение вплоть до дня поставки. Поскольку продавец вынужден понести указанные издержки, называемые в совокупности как издержки поддержания инвестиционной позиции, при расчете минимальной приемлемой цены продажи фьючерса он добавит их к стоимости наличного золота. [c.28]

Рассчитаем обоснованную стоимость трехмесячного фьючерса на золото при цене золота на наличном рынке 355 долларов за унцию, годовой процентной [c.28]

В приведенном выше примере мы рассчитали обоснованную стоимость фьючерса на золото. Столь же легко рассчитать обоснованные стоимости других фьючерсов при условии насыщенности рынков наличных товаров. По такому же принципу, но с более усложненной математикой, можно рассчитать обоснованные стоимости фьючерсов на облигации, акции и валюты. [c.29]

На какой из ниже перечисленных бирж торгуют фьючерсами на золото [c.113]

Золотые ювелирные изделия. Ювелирные изделия — популярная форма владения золотом, но это не лучший способ инвестиций в золото. Причина заключается в том, что ювелирные изделия из золота обычно продаются со значительной премией над стоимостью самого золота (для покрытия затрат труда ювелира, розничных наценок и других факторов). Кроме того, большая часть ювелирных изделий изготовлена не из чистого 24-каратного золота, а из 14-каратного или 18-каратного золота в сплаве с недрагоценными металлами (лигатурой). Фьючерсы на золото. Распространенный способ инвестиций с целью использования краткосрочных колебаний цен золота — фьючерсные контракты или опционы на фьючерсные контракты. Золотые акции и взаимные фонды. Многие инвесторы предпочитают покупать акции золотодобывающих компаний или взаимных фондов, которые вкладывают средства в золотые акции. Цены акций золотодобывающих компаний имеют тенденцию изменяться в прямой связи с ценой золота. Так, если цена золота возрастает, эти акции обычно ведут себя так же. Возможно также приобретение акций во взаимных фондах, которые вкладывают капитал непосредственно в акции золотодобывающих компаний. Преимущество такого способа инвестиций заключается в более высокой степени диверсификации, чем если бы были приобретены только одна или две разновидности акций. Акции взаимных фондов, деятельность которых ориентирована на золото, тоже имеют тенденцию колебаться вместе с ценой золота. [c.624]

Участники рынка утверждают, что фьючерсы на золото являются одновременно объектом вложения капитала и спекулятивным инструментом. Текущая цена контрактов меняется в ходе торгов. Как раз на этих изменениях цены и зарабатывают игроки-спекулянты. Ведь фьючерс "ходит" за рынком наличного золота. Если цена золота на рынке падает, соответственно, снижается и цена фьючерсного контракта. Если золото подорожало, то вырастут в цене и фьючерсы. [c.109]

В действительности, более важный день для фьючерсного трейдера — день первого уведомления. Для фьючерсов с поставкой физического актива день первого уведомления обычно предшествует последнему торговому дню, опережая его на несколько недель. После дня пер-. вого уведомления держателя фьючерсного контракта могут призвать принять поставку базового физического товара. Таким образом, если фьючерсный контракт на золото предполагает поставку 100 унций золота определенной пробы, а вы в длинной позиции по фьючерсу на золото после дня первого уведомления, вам, возможно, придется принять поставку 100 унций золота по текущей рыночной цене. Если текущая цена золота равна 400 за унцию, это может потребовать от вас вложения 40000. Ранее указывалось, что фьючерсы могут торговаться при очень низкой величине маржи, создавая тем самым огромный левередж. Однако после дня первого уведомления многие брокерские фирмы будут требовать гораздо больший маржевой депозит, потому что у вас риск необходимости принимать поставку. [c.17]

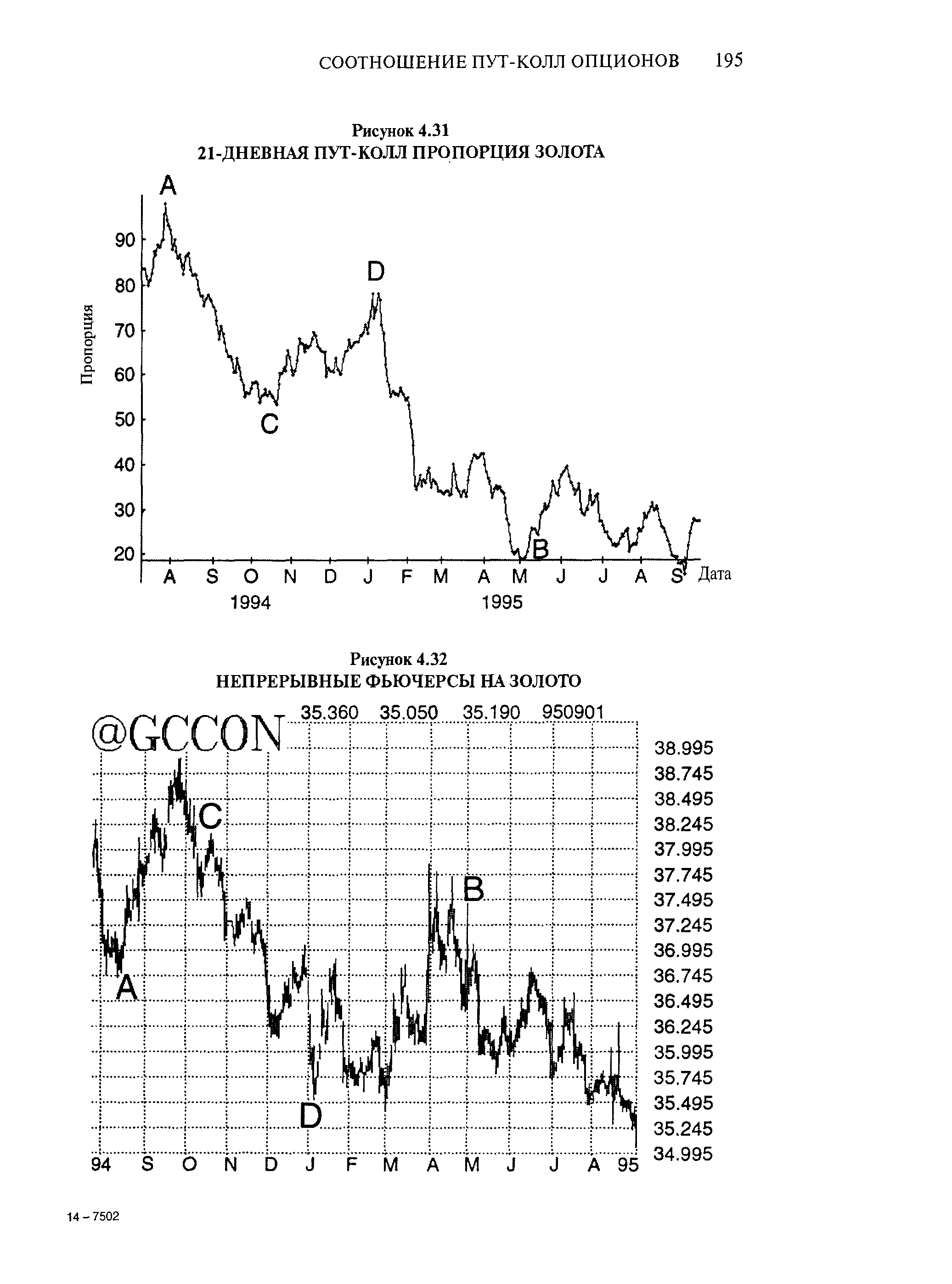

Для фьючерсных опционов тоже могут быть вычислены пут-колл пропорции. Однако, как уже говорилось ранее, вычисление пропорции имеет смысл лишь для одного товара или группы фьючерсных контрактов в тот или иной момент времени. Таким образом, чтобы вычислить пут-колл пропорцию опционов на золотые фьючерсы, сложите опционные объемы всех существующих контрактов на золото (например, объемы по опционам пут на февральский, апрельский, июньский, августовский, октябрьский и декабрьский фьючерс на золото). Полученную величину надо разделить на общий объем опционов колл на те же самые контракты. В результате вы получите золотую пут-колл пропорцию для данного дня. В разделах ежедневных газет с перечнем цен фьючерсных опционов сообщается общее число торговавшихся опционов пут и колл отдельно по каждому товару. [c.192]

Переходящие (непрерывные) графики фьючерсов, приводимые в оставшейся части данной главы, строятся последовательным связыванием фьючерсных контрактов и устранением разрывов, возникающих между ними. Например, для данного графика золота в апреле и мае используются ценовые значения ближайшего фьючерса — июньского. Далее, в июне-июле, в качестве цены для непрерывного графика используется ближайший фьючерсный контракт — августовский, и так далее. Кроме того, цена каждого последующего контракта корректируется таким образом, чтобы устранить существующий разрыв (например, между июньским и августовским фьючерсами). По существу, данный график представляет реальные результаты, которые имел бы трейдер, купивший фьючерс на золото в августе 1993 года и постоянно рол-лировавший его на ближайший активный контракт примерно за месяц до истечения. [c.194]

| Рисунок 4.32 НЕПРЕРЫВНЫЕ ФЬЮЧЕРСЫ НА ЗОЛОТО |  |

Апрельский фьючерс на золото 389 Золото-Апрель-380-колл 10.50 [c.241]

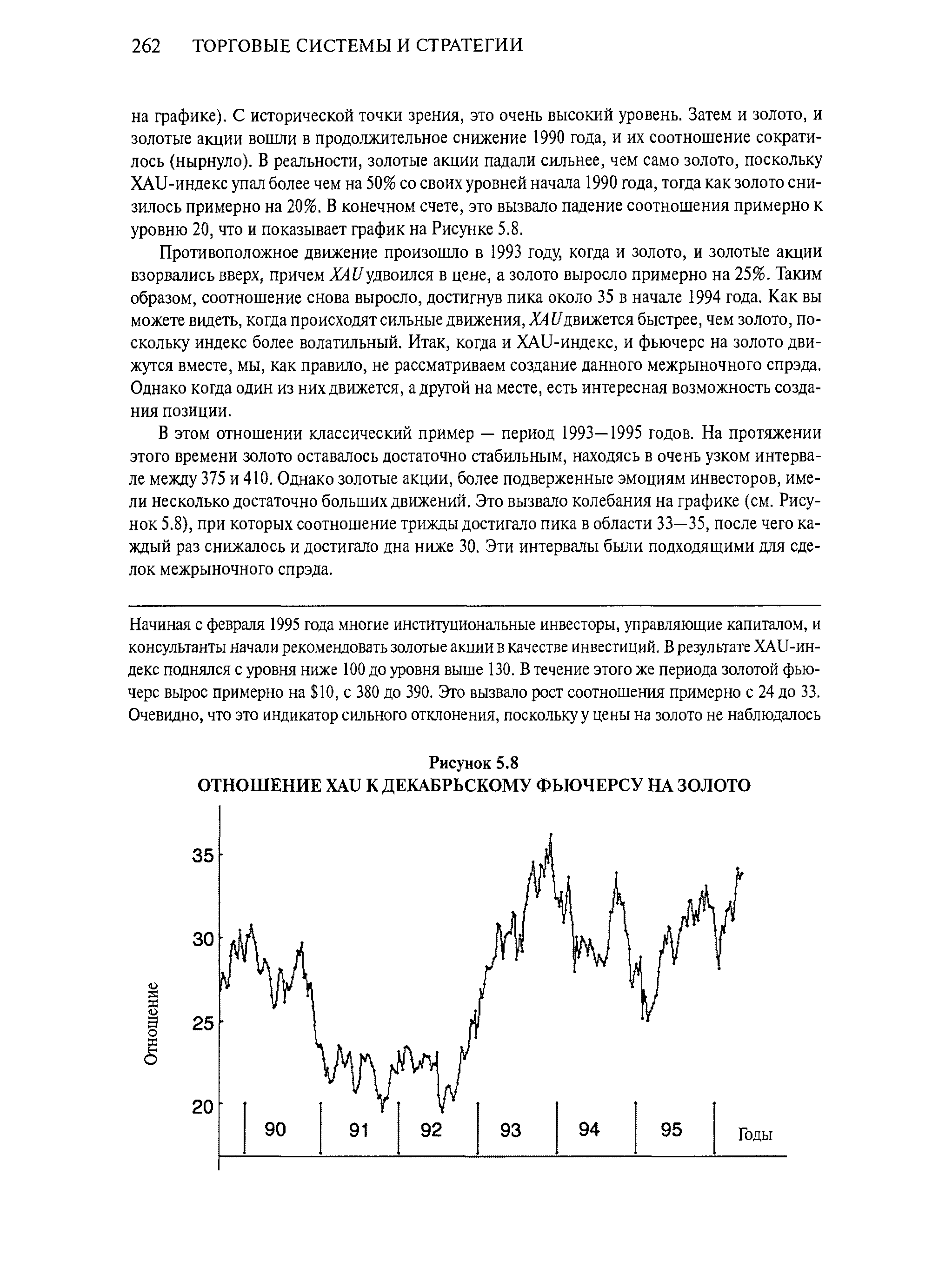

Тем не менее этот график полезный. Заметьте, в начале 1990 года цена золотых акций (XAU) составляла примерно 30% от стоимости Декабрьского фьючерса на золото (уровень 30 [c.261]

| Рисунок 5.8 ОТНОШЕНИЕ XAU К ДЕКАБРЬСКОМУ ФЬЮЧЕРСУ НА ЗОЛОТО |  |

Фьючерсных рынков валют, золота, нефти и казначейских облигаций не существовало. Еще не были изобретены фьючерсы на индексы акций и программная торговля. Не было столь привычной сегодня мгновенной связи между рынками. Еще не пришло время идеи глобального рынка, и большинство аналитиков не ведало, что происходит на зарубежных рынках. Не было компьютеров, позволяющих изучать межрыночные связи. Технический анализ - основа межрыночных исследований -практиковался узким кругом трейдеров. Иными словами, за два прошедших десятилетия изменилось очень многое. [c.71]

В развитии событий утром этого дня ясно прослеживается действие межрыночных связей между четырьмя секторами. Ослабление доллара привело к росту цен на золото. Цены облигаций поначалу росли, что положительно сказалось на акциях. Затем рынок облигаций начал падать, потянув за собой фьючерсы на индексы акций. Падение фьючерсных цен на индексы акций привело в действие программные сигналы к продаже, что способствовало дальнейшему понижению индекса Доу-Джонса. Из заголовков в 11 32 и 11 33 видно, что одной из причин ослабления американского рынка облигаций в середине утренней сессии было падение цен немецких облигаций. Спад рынка акций США был следствием падения рынка казначейских облигаций, одной из причин которого в свою очередь являлся обвал немецкого рынка облигаций. Падение курса доллара в середине утренней сессии также послужило медвежьим фактором. [c.266]

Приведенные примеры наглядно демонстрируют тесное взаимодействие между финансовыми рынками даже во внутридневном режиме. Рынок акций испытывает огромное влияние смежных рынков, в особенности, доллара и облигаций. Чтобы до конца понять причины внезапного падения рынка акций в 10 часов утра 6 апреля и его последующий разворот вверх в 11 00, необходимо было следить за движением курса доллара и рынка облигаций (не говоря уже о рынке золота и других товарных рынках). Без наблюдения за утренней динамикой фьючерсов на облигации и доллар адекватное восприятие происходящего было попросту невозможно. (На рисунках 14.3 и 144 показана динамика фьючерсных цен индекса S P 500 за весь день 6 апреля. Рисунок 14-5 отражает их динамику за неделю.) [c.268]

| Рис. 116. Натуральный логарифм цен фьючерсов на 100 унций золота в долларах США после снижения цен в начале 1980-х. Пунктирная линия перед вершиной являет ) уравнением (15), уложенным во временной интервал около 3 лет. Непрерывная линия после вершины представляет уравнение (15), где f - f меняется на f - k, и уложенное во временной интервал в 2 года. Источник [213]. | ![Рис. 116. <a href="/info/94323">Натуральный логарифм</a> цен фьючерсов на 100 унций золота в долларах США после снижения цен в начале 1980-х. Пунктирная линия перед вершиной являет ) уравнением (15), уложенным во <a href="/info/108729">временной интервал</a> около 3 лет. Непрерывная линия после вершины представляет уравнение (15), где f - f меняется на f - k, и уложенное во <a href="/info/108729">временной интервал</a> в 2 года. Источник [213].](/pic1/067174189224113144116210224020210145183049223131.png) |

Инвесторы, интересующиеся золотом, не должны заниматься только золотыми слитками. Существуют другие возможности от акций золотодобывающих компаний и фьючерсов на поставку золота до золотых монет и памятных знаков. Кроме того, существуют другие драгоценные металлы, такие, как серебро, которые также могут рассматриваться инвестором в качестве объекта для вложения средств. [c.946]

Money 2000. Информация по спот, кросс и форвардных курсам, мировым ценам на золото и серебро, депозитным и евро-депозитным ставкам по более чем 30 видам валют, межбанковским процентным ставкам, фьючерсам на золото и другие драгоценные металлы. Дополняется новостями Money News, поступающими в реальном режиме времени на терминал. [c.95]

График на рис. 1 называется графиком баров. Более полный пример на рис. 2, где показано ежедневное повеление цен, объем и открытый интерес по декабрьским фьючерсам на золото, торгуемого на Нью-Йоркской Товарной Ьирже на протяжении 7-месячного периода. [c.7]

Для примера предположим, что золотые фьючерсы торгуется по 5380,00 за унцию, и вы продаете один непокрытый колл-опцион на декабрьское золото 3SO страйка за премию в 4,20. Итак, пи получили S42 J, Месяцем позже золотые фьючерсы торгуются по 460,00, и проданный вам колл исполняется. Но у вас нет декабрьских фьючерсом на золото, поэтому ны вынуждены покупать их теперь. [c.159]

Фьючерсы на золото Акиии золотодобывающих компаний [c.174]

После изучения графиков мы направляемся к самому золоту и фьючерсам на золото последние в ежедневной торговле склонны быть впереди на полкорпуса (самый торгуемый контракт — [c.246]

Я знал одного трейдера с позицией по фьючерсам на золото. Он месяц за месяцем перекладывал ее вперед (роллировал) по мере истечения каждого контракта (то есть продавал фьючерс с более близким месяцем, который у него имелся, и замещал его покупкой фьючерса на золото, истекавшим в следующем месяце). Он подсчитал, что дешеате ачадеть золотом таким способом, чем реально его покупать и хранить в депозитном сейфе. Этот трейдер был очень осторожен насчет перехода в следующий фьючерс, осуществляя эту операцию ранее наступления дня первого уведомления по имеющемуся у него контракту. Но однажды он забыл об этом и получил уведомление о поставке. [c.17]

Например, иногда золото входит в узкие торговые интервалы на длительные периоды времени, в течение которых опционы на золото не дешевеют на соответствующие величины. Опционы сохраняют свои премии, потому что трейдеры знают золото в любой момент может снова стать волатильным. В результате получается, что опционы на золото выглядят дорогими (и, действительно, они дорогие относительно движения базового актива — фьючерса на золото). В такие периоды бычьи или медвежьи Спрэды весьма жизнеспособные стратегии. Подобные ситуации с ценами опционов могут возникнуть по любой акции, индексу или фьючерсному контракту, когда базовая цена становится вялой (медлительной), в то время как опционы сохраняют прежние уровни премий. [c.60]

Позже в этой главе мы специально обсудим межрыночные спрэды, использующие золотые фьючерсы (фьючерсы на золото) и золотые акции (акции золотодобывающих компаний), а сейчас приведем пример из реальной жизни этих рынков, чтобы продемонстрировать преимущество использования опционов в таких спрэдах. [c.241]

Противоположное движение произошло в 1993 году, когда и золото, и золотые акции взорвались вверх, причем XAUудвоился в цене, а золото выросло примерно на 25%. Таким образом, соотношение снова выросло, достигнув пика около 35 в начале 1994 года. Как вы можете видеть, когда происходят сильные движения, ХА[/движется быстрее, чем золото, поскольку индекс более волатильный. Итак, когда и XAU-индекс, и фьючерс на золото движутся вместе, мы, как правило, не рассматриваем создание данного межрыночного спрэда. Однако когда один из них движется, а другой на месте, есть интересная возможность создания позиции. [c.262]

В то время (в середине сентября 1995 года) 20-дневная историческая волатильность XAU-ин-декса составляла 27%, а та же волатильность Декабрьского фьючерса на золото 7% (для золота это крайне низкий уровень, но оно на самом деле было очень спокойным длительное время). Наконец, торговые единицы обоих опционов были одинаковыми движение на один пункт стоило 100. Итак, теперь у нас есть все необходимое для вычисления коэффициента с помощью предыдущей формулы. [c.264]

В предыдущем примере цены базовых активов не были волатильными в течение времени вложения в позицию, а при схождении цен данная опционная стратегия приносит прибыль в любом случае. Это говорит о том, что, используя данную опционную стратегию, можно получить прибыль от схождения двух данных рынков, при условии, что расходы на временную стоимость опционов при создании спрэда были разумными. Что касается точек входа, то я смотрю на пики и впадины соотношения между XAUu ценой фьючерса на золото. Наиболее значительные пики находятся выше 30%, а впадины — ниже 25%. [c.264]

При подобных уровнях волатильности, согласно дециле, стрэддлы казались очень привлекательной покупкой. Декабрь-390-стрэдцлы куплены по цене 18 (Декабрьский фьючерс на золото торговался в то время по 391). В тот момент до истечения этих стрэддлов оставалось примерно четыре с половиной месяца, поэтому мы их и выбрали. [c.308]

Вскоре после принятия убытка по предыдущему золотому стрэддлу, когда Апрельский фьючерс на золото находился рядом с уровнем 390, а все волатильности — в первом дециле (хотя и на более низких фактических уровнях, чем в предыдущем примере), нами куплен Апрель-390-стрэддл по цене 11. До его истечения оставалось чуть более четырех месяцев. Отметьте более низкую абсолютную цену данного стрэддла, что отражало снижение подразумеваемой волатильности. [c.309]

Для примера"мы начнем рассмотрение интересующих нас вопросов с пшеницы покажем, как цены на форвардные и фьючерсные контракты (или, говоря иначе форвардные и фьючерсные цены) влияют на решение о том, сколько зерна следует хранить от одного урожая до следующего. Далее исследуем связь между ценами при условии немедленной уплаты на поставляемый товар (спот-ценами) и форвардными ценами на золото и покажем, какие выводы о скрытых затратах на хранение золота можно сделать на основании их анализа. Далее перейдем к оценке фьючерсных контрактов на финансовые инструменты, или финансовых фьючерсов (finan ial futures) а именно — акции, облигации и иностранную валюту, — поставка которых покупателю предполагается в будущем. [c.243]

Александр был уникален. Из всех, кого я знавал, он был ближе всего к недостижимому, как я теперь убежден, образу идеального владыки рынков. Ему было 27, на два года больше, чем мне, и к тому времени, когда я появился в Лондоне, он работал там уже третий год. Он чуть ли не с детства торговал ценными бумагами. Он вспоминает, что ему удалось сорвать крупный куш на рынке акций, когда он еще учился в седьмом классе. В девятнадцать он проиграл 97 тысяч долларов на фьючерсах на казначейские векселя. Иными словами, он был явно необычным ребенком. С тех пор как он научился раскручивать удачу и ограничивать потери, он никогда не оглядывался. Потерянное на казначейских векселях он вернул, и не один раз, на золотых фьючерсах. [Одно из финансовых приключений Александра нашло своеобразное отражение в книге ТомаВулфа Костер тщеславия . Вулф описывает, как его главный герой Шерман Маккой ввязывается в историю с обеспеченными золотом [c.121]

Подводя итог можно сделать вывод, что подражание в среде трейдеров и проявление их стадного поведения не только приводят к возникновению спекулятивных пузырей со стремительным ростом завышенных цен и возможным крахом на финансовых рынках, но также и к "антипузырям" с замедлением и девальвацией рынка после достижения им рекордных высот [213]. Таким образом, существует определенная симметрия между спекулятивным поведением бычьего и медвежьего трендов. Такое поведение зафиксировано на японском фондовом индексе Nikkei в период с 1 января 1990 года до 31 декабря 1998 года, а также на фьючерсах по золоту после 1980 года, при этом оба случая произошли после достижения рекордно высоких отметок. [c.270]