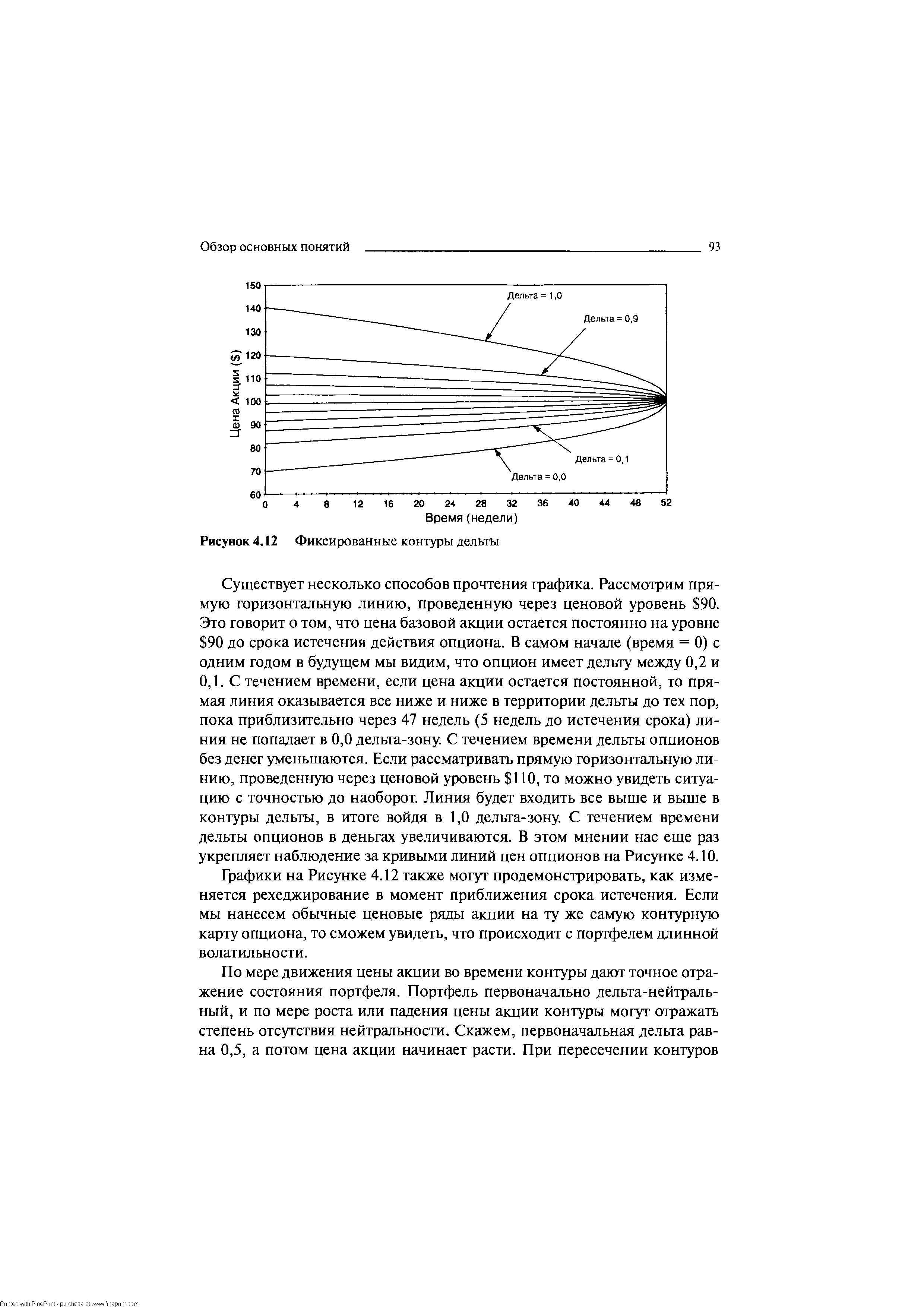

| Рисунок 4.12 Фиксированные контуры дельты |  |

Еще раз рассмотрим фиксированные контуры дельты, показанные на Рисунке 4.12. Вдоль любого контура дельта опциона постоянна. Это говорит о том, что ценовое движение акции должно выбрать очень ограниченную траекторию для того, чтобы реализовать второй тип прибыли. И помните, что это самый лучший из всех возможных вариантов — лучше быть не может. Такие ограниченные траектории цены акции, по большей части, маловероятны. [c.117]

Это значит, что можно вернуться к моделям, показанным на Рисунках 4.13-4.16, и посмотреть на них с другой точки зрения. На каждом из графиков верхний рисунок показывает смоделированную траекторию цены акции, наложенную на контуры дельты. Вспомните, в этих моделированиях торговое правило заключалось в том, что каждый раз при измене- [c.120]

Обратите внимание, что контуры дельты на Рисунках 5.7-5.9 немного отличаются от контуров на Рисунках 4.13-4.16. Это потому, что в последних примерах мы предположили, что опцион оценивается все время так, как если бы подразумеваемая волатильность составляет 45%, а не 15%. Это дополнительная проблема для игрока с волатильностью. Чтобы оставаться строго рыночно-нейтральным, необходимо точно рассчитывать дельту. Если мы используем различные волатильности в модели, то получаем не только отличающиеся цены, но и разные дельты. При сроке в один год до истечения и цене акции 99 уровень волатильности 15% дает значение дельты 0,50, в то время как при волатильности 45% дельта 0,58. Что правильнее Мы вернемся к этому вопросу в седьмой главе. [c.123]

По мере движения цены акции во времени контуры дают точное отражение состояния портфеля. Портфель первоначально дельта-нейтральный, и по мере роста или падения цены акции контуры могут отражать степень отсутствия нейтральности. Скажем, первоначальная дельта равна 0,5, а потом цена акции начинает расти. При пересечении контуров [c.93]

Прежде, чем мы закончим обсуждение самого худшего варианта, интересно будет еще раз задуматься над тем, почему второй из двух вышеописанных сценариев еще хуже первого. Это происходит потому, что во-первых, потеряна полностью вся стоимость опциона, и во-вторых, нет рехеджированной прибыли. Для того, чтобы на момент истечения не было бы абсолютно никакого рехеджирования, дельта опциона должна оставаться постоянной во времени. Мы рассмотрели очень сложную ситуацию, в которой течение времени и движение цены акции имели противоположные влияния на дельту, в результате чего дельта оставалась неизменной. Фактически, эта ситуация такая же, как и на Рисунке 4.12, где представлена диаграмма контура дельты. Теперь мы видим, что можно [c.100]

Контур Дельты (также еще Очертания Дельты, Форма Дельты) (Delta ontour) — линия или кривая на стандартном графике ценовых рядов, соединяющая все точки, соответствующие одному и тому же значению дельты. Контур дельты дает возможность определить изменение чувствительности опциона во времени к изменению цены базового инструмента. [c.239]