Стоимость материальных ресурсов рассчитывают исходя из цен их приобретения без учета налога на добавленную стоимость, наценок, надбавок, комиссионных вознаграждений, стоимости услуг товарных бирж, включая брокерские услуги, таможенных пошлин, платы за транспортировку, хранение и доставку, осуществляемые сторонними организациями. В стоимость материальных ресурсов включаются также затраты предприятий на приобретение тары и упаковки. [c.247]

Для организаций, осуществляющих поиски, оценку, разведку месторождений полезных ископаемых — договорная (сметная) стоимость соответствующих работ. Для организаций, осуществляющих добычу полезных ископаемых — стоимость добытого минерального сырья с учетом нормативных потерь полезных ископаемых в недрах, исчисленная по ценам реализации товарной продукции из него без учета налога на добавленную стоимость [c.84]

Приобретаемые товары (работы, услуги) за счет средств целевого бюджетного финансирования оплачиваются с учетом налога на добавленную стоимость, который возмещению не подлежит. Суммы указанного налога в этом случае на затраты про- [c.107]

В случае получения малыми предприятиями сумм оплаты за отгруженные ими до перехода на упрощенную систему налогообложения товары (работы, услуги) с учетом налога на добавленную стоимость, суммы этого налога, полученные от покупателей, должны быть уплачены в бюджет в общеустановленном порядке. [c.379]

Прибыль (убыток) от реализации товаров определяется как разность между валовым доходом от реализации товаров (без учета налога на добавленную стоимость) и издержками обращения. [c.434]

В этом случае необходимо руководствоваться письмом Госналогслужбы РФ от 20 декабря 1995 г. №05-4-09/41 О налоге на добавленную стоимость . Согласно этому письму при продаже товаров заготовительными, снабженческо-сбытовыми, оптовыми и другими предприятиями, занимающимися продажей и перепродажей товаров непосредственно населению с расчетами через кассу торговой организации, т. е. в режиме розничной торговли, суммы налога на добавленную стоимость, ранее возмещенные из бюджета (или отнесенные на расчеты с бюджетом) восстанавливаются. На эти суммы кредитуется счет 68 в корреспонденции со счетом 41, субсчет Товары в розничной торговле . Исчисление налога на добавленную стоимость по указанной реализации (розничному товарообороту) производится в общеустановленном порядке с суммы разницы между ценами реализации товара и покупными ценами с учетом налога на добавленную стоимость. [c.228]

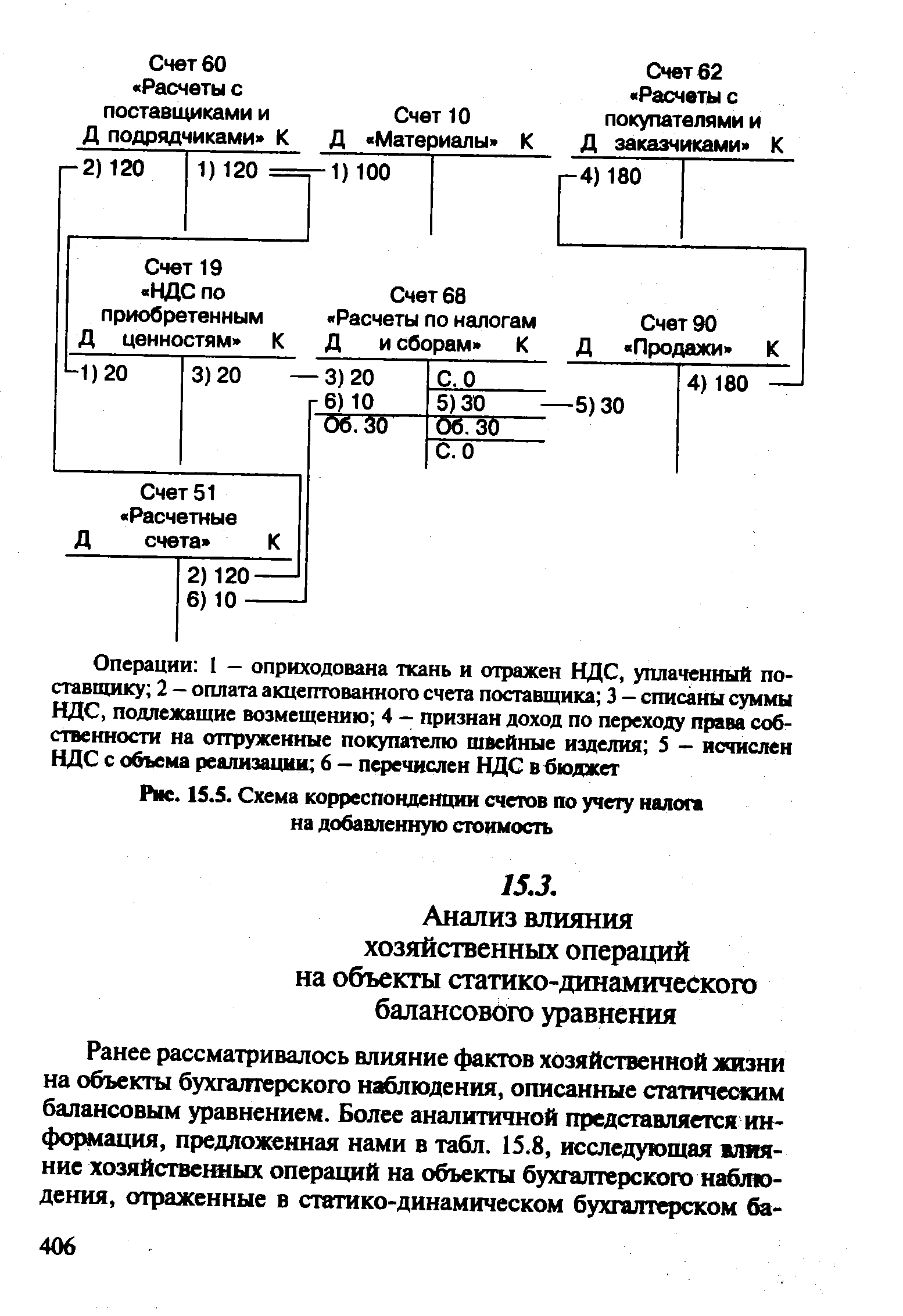

| Рис. 15.5. Схема корреспонденции счетов по учету налога на добавленную стоимость |  |

К элементу Материальные затраты относятся сырье, основные и вспомогательные материалы, топливо, покупные полуфабрикаты и комплектующие изделия, запасные части, малоценные и быстроизнашивающиеся предметы и другие материальные ресурсы. Они списываются на себестоимость продукции (работ, услуг) исходя из цен их приобретения (без учета налога на добавленную стоимость). В стоимость материальных ценностей, списываемых на производство, кроме цен на их приобретение включаются наценки (надбавки) комиссионные вознаграждения, уплачиваемые снабженческим и внешнеэкономическим организациям стоимость услуг товарных бирж, включая брокерские услуги таможенные пошлины плата за транспортировку, хранение и доставку, осуществляемую сторонними организациями. В стоимость материальных затрат включаются также расходы предприятий на приобретение тары и упаковки полученных от поставщиков материальных ресурсов, за вычетом стоимости этой тары по цене ее возможного использования в тех случаях, когда цены на них установлены особо, т.е. сверх цены на эти ресурсы. Если стоимость тары, принятой от поставщиков материальных ресурсов, включена в цену, то из общей суммы затрат по приобретению материальных ресурсов исключается стоимость тары по цене ее возможного использования или реализации (с учетом затрат на ее ремонт в части материалов). [c.218]

Налог на добавленную стоимость начисляют с использованием счетов реализации (46, 47, 48 — 68), а уплачивают — с расчетного счета (68 — 51). Основанием для таких записей является инструкция ГНС РФ от 11.10.95 г. № 39 О порядке исчисления и уплаты налога на добавленную стоимость , изданная в соответствии с Законом РФ от 06.12.91 г. № 1992-1 О налоге на добавленную стоимость (с внесенными изменениями и дополнениями) Законом РФ от 27.12.91 г. № 2118-1 Об основах налоговой системы в РФ Законом РСФСР от 21.03.91 г. № 943-1 О Государственной налоговой службе РСФСР Указом Президента РФ от 22.12.93 г. О некоторых изменениях в налогообложении и во взаимоотношениях бюджетов различных уровней и другими последующими нормативными документами по начислению и учету налога на добавленную стоимость. [c.402]

Вместе с тем, Налоговый кодекс Российской Федерации впервые в практике российского налогообложения предусмотрел возможность освобождения как юридических, так и физических лип от исполнения обязанностей налогоплательщика. Согласно положениям Кодекса организации и индивидуальные предприниматели могут быть освобождены от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, если в течение предшествующих грех последовательных календарных месяцев налоговая база этих организаций и предпринимателей, исчисленная по операциям, признаваемым объектом налогообложения (без учета налога на добавленную стоимость и налога с продаж) не превысила 1 млн рублей. Вместе с тем необходимо иметь в виду, что указанное положение не распространяется на плательщиков НДС, уплачивающих в бюджет акцизы. [c.161]

Подотчет 3.1.1 — проверка правильности отражения в учете налога на добавленную стоимость по приобретенным подотчетными лицами материальным ценностям в розничной торговой сети и у населения. [c.531]

Проверка правильности исчисления и отражения в учете налога на добавленную стоимость по операциям приобретения товаров и продуктов, выбытия покупных товаров и продукции собственного производства в подразделениях общественного питания. [c.421]

В процессе проверки составляются рабочие документы аудитора по формам РД-8(ОБЩ), РД-9 (ОБЩ), РД-17(ОБЩ). По выявленным в ходе проверки нарушениям данные из рабочих документов аудитора переносятся в отчетный документ аудитора, составляемый по форме № ОД-1 (ОБЩ). Название рабочих и отчетного документов устанавливается. << Результаты проверки правильности исчисления и отражения в учете налога на добавленную стоимость по операциям приобретения товаров и продуктов, выбытия покупных товаров и продукции собственного производства в подразделениях общественного питания . [c.463]

Проверка данного вопроса проводится аналогично аудиту правильности исчисления и учета налога на добавленную стоимость. Методика проверки изложена в предыдущем разделе. [c.464]

В качестве базы распределения коммерческих расходов в учетной политике предприятия выбрана договорная стоимость проданной продукции. Она составила (см. первую операцию) с учетом налога на добавленную стоимость — 556000 руб., в том числе по продукции А — 350000 руб. и продукции Б — 206000 руб. [c.303]

О ведение учета налога на добавленную стоимость (НДС) и налога с продаж (НП), формирование книги покупок и продаж [c.116]

В соответствии с п.1 ст.273 НК РФ организации имеют право на определение даты получения дохода (осуществления расхода) по кассовому методу, если в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) этих организаций без учета налога на добавленную стоимость и налога с продаж не превысила одного миллиона рублей за каждый квартал . [c.95]

Рассмотрим порядок отражения в учете налога на добавленную стоимость при продаже и приобретении материально-производственных ценностей. [c.295]

В новом Плане счетов для учета налога на добавленную стоимость по входящим текущим материальным затратам служит счет 19 Налог на добавленную стоимость по приобретенным ценностям . Величина НДС, причитающаяся к получению от покупателей и заказчиков, отражается по счету 90 Выручка субсчет 90-3 Налог на добавленную стоимость , а по реализации основных средств и других активов предприятия — по дебету счета 91 Прочие доходы и расходы . [c.229]

Нефинансовые предприятия получили выручку от реализации товаров и услуг в размере 2090 (в том числе налог на добавленную стоимость составил 91, а экспортные пошлины I). Из государственного бюджета предприятиям выплачены субсидии в связи с реализацией части продукции, по ценам ниже средних издержек производства в сумме 7. Остатки незавершенного производства составили на начало периода 8, а на конец — 6 запасы готовой продукции у производителей на начало периода 50, на конец периода 60. Затраты предприятий в связи с производством товаров и услуг составили в текущем периоде (с учетом налога на добавленную стоимость в размере 30) материальные затраты 1000, арендная плата за здания и оборудование 72, представительские расходы 20, расходы на командировки в части оплаты услуг, транспорта и гостиниц 40, услуги финансово-кредитных учреждений 22, потребление основного капитала 103. [c.389]

Учет налога на добавленную стоимость при определении затрат [c.129]

При изложении материалов по графическим моделям, которые были разработаны в разделе 3, употреблялись термины переменные затраты на единицу продукции, постоянные затраты П, относимые на данную продукцию, оптовая цена единицы продукции Ц. При этом не акцентировалось внимание на учете налога на добавленную стоимость (НДС). С точки зрения общности изложения это было правильно, так как НДС существует не во всех странах и не на все виды продукции и услуг, а там, где он существует, ведется борьба за его отмену. [c.132]

Сметные цены принимаются в рублях на принятый измеритель без учета налога на добавленную стоимость и налога с продаж. [c.67]

Отпускная цена кирпича с завода без учета налога на добавленную стоимость по состоянию на 1 января 2000 г. — 0,8 руб. за шт. Расчетная себестоимость производства и реализации кирпича — 0,56 руб. за 1 шт. Ставка годового кредитного процента — 45%. [c.454]

Перечисленные материальные ресурсы учитываются в смете затрат по цене приобретения (без учета налога на добавленную стоимость и акциза). Цена приобретения включает [c.122]

Стоимость материальных ресурсов, учитываемых в данной группе, складывается из цен их приобретения (без учета налога на добавленную стоимость) наценок и комиссионных вознаграждений, уплачиваемых снабженческим и внешнеэкономическим организациям, стоимости услуг товарных бирж, брокеров таможенных пошлин и платы за перевозку, хранение и доставку сторонними предприятиями. [c.129]

SSAP 5 Бухгалтерский учет налога на добавленную стоимость . [c.250]

VIII. Учет налога на добавленную стоимость по приобретенным материалам [c.235]

ЦЕНА ПРЕДЕЛЬНАЯ — государственная цена товара, ограниченная размерами, установленными органами власти и управления. Цена реализации может быть ниже предельного уровня, но не выше его. Ц. п. может иметь предельную абсолютную величину или предельный коэффициент отклонения от прейскурантной цены. Так, предельный коэффициент отклонения от прейскурантных цен на лекарственные средства и изделия медицинского назначения установлен со 2 января 1992 г. в размере 4. Другими словами, отпуск лекарств и изделий медицинского назначения населению и больничной сети должен производиться по цене не выше, чем прейскурантная цена, умноженная на коэффициент 4 (с учетом налога на добавленную стоимость). С 18 мая 1992г. на газ установлены регулируемые цены в пределах от 1100 до 1600 руб. за 1000 м3. Указанные цены являются предельными. С потребителем согласовывается цена в ука- [c.481]

Смотреть страницы где упоминается термин Учет налога на добавленную стоимость

: [c.261] [c.326] [c.283] [c.577] [c.194] [c.194] [c.198] [c.199] [c.61] [c.443] [c.480] [c.163] [c.433] [c.451] [c.482]Смотреть главы в:

Финансовый менеджмент -> Учет налога на добавленную стоимость