Чем отличается предельная ставка налога от средней ставки налога [c.103]

Предприниматель получил в качестве начисленных процентов сумму 41 тыс. руб. Какой налог он должен уплатить Чему равна в этом случае средняя ставка налога [c.104]

Дпя определения средней ставки налога поделим полученную величину на 4 1 тыс. руб. [c.104]

С учетом индексации средняя ставка налога по указанной категории земли составит [c.213]

В 2001 г. ставка не индексировалась, в 2002 г. коэффициент индексации равен 2, поэтому средняя ставка налога на земли составляет 28,8 коп./м2 (14,4 коп./м2 х 2). Сумма земельного налога в 2002 г. равна [c.213]

Указанные в табл. 23 коэффициенты увеличения ставок применяются к средним ставкам налога населенных пунктов, отнесенных к курортным районам или зонам отдыха. Уровень коэффициента определяется в зависимости от установленной рекреационной ценности зоны. [c.426]

Налог исчислялся по твердым ставкам с 0,01 га земельной площади. Для каждой союзной республики были установлены средние ставки налога, а для автономных республик, краев и областей — предельные отклонения от средних ставок по республике (т.е. наибольшие и наименьшие ставки) по РСФСР средняя ставка составляла 85 коп., наименьшая — 30 коп., наибольшая — 1 руб. 40 коп. Совету Министров РСФСР было предоставлено право в необходимых случаях изменять ставки сельскохозяйственного налога, исходя из средних ставок налога для данной республики определять средние ставки налога для отдельных автономных республик, краев и областей с увеличением или уменьшением ставок в установленных пределах в зависимости от экономических особенностей подведомственных административно-территориальных единиц. Советы Министров союзных республик, не имевшие областного деления, Советы Министров автономных республик, исполкомы краевых, областных Советов исходя из средних [c.253]

Определим среднюю ставку налога (с учетом убытка) [c.386]

Из таблицы видно, что в результате изменения средней ставки налога с оборота прибыль объединения уменьшилась на 154 тыс. руб., увеличение покупки, более дорогого газа в связи с изменениями потоков поступления газа прибыль также уменьшалась на 358 тыс. руб. Экономия стоимости транспортировки газа увеличила сверхплановую прибыль на 430 тыс. руб. [c.114]

Увеличение объема реализованного газа Повышение средней цены реализации Увеличение средней ставки налога с оборота Уменьшение стоимости затрат на транспортировку газа Увеличение средней стоимости покупки газа Изменение остатков нереализованного газа [c.115]

В целом по Главнефтеснабу РСФСР наблюдается тенденция к снижению средней ставки налога с оборота, что вызвано увеличением в структуре товарооборота удельного веса реализации нефтепродуктов с пониженной ставкой налога с оборота (дизельное топливо, топочные мазуты) и нефтепродуктов, которые е облагаются налогом. По остальным показателям ни положительного, ни отрицательного тренда не наблюдается. [c.118]

Совокупный налог равен 13 тыс. дол. предельная ставка налога — 40% средняя ставка налога — 26%. Это прогрессивный налог средняя ставка налога повышается с увеличением дохода. [c.909]

Обратитесь к рис. 17-8. Сторонники урезывания налогов утверждают, что экономика на графике находится где-то над точкой т (где налоговые поступления максимальны). Снижая налоговые ставки с л до т, правительство увеличило бы налоговые поступления. Это увеличение произошло бы из-за того, что более низкие налоговые ставки увеличили бы стимулы для производства продукции и получения дохода. Например, предположим, что ВВП составлял первоначально 100 млрд дол. При средней ставке налога 30%, налоговые поступления составляли бы 30 млрд дол. (30% от 100 млрд дол.). Теперь предположим, что государство снизит ставку налога до 20% и в результате ВВП увеличится до 200 млрд дол. Новые налоговые поступления увеличатся до 40 млрд дол. (20% от 200 млрд дол.). Совокупное предложение увеличится, одновременно уменьшая безработицу и снижая цены. Короче говоря, стагфляция устраняется. [c.917]

Средние ставки налога 20 15 13,3%. Регрессивный налог. [c.927]

Средняя налоговая ставка равняется отношению всей суммы налоговых выплат ко всему доходу, подлежащему налогообложению. Так, для предыдущего случая средняя налоговая ставка составит 20,18% ( 17 750/ 85 000). Это означает, что 20,18% всего дохода фирмы пойдет государству в виде налога на доходы корпорации. Как видно из рис. 13.1, средняя ставка налога равна предельной в трех точках (1) ставки равны 15% для доходов ниже 50 000 [c.339]

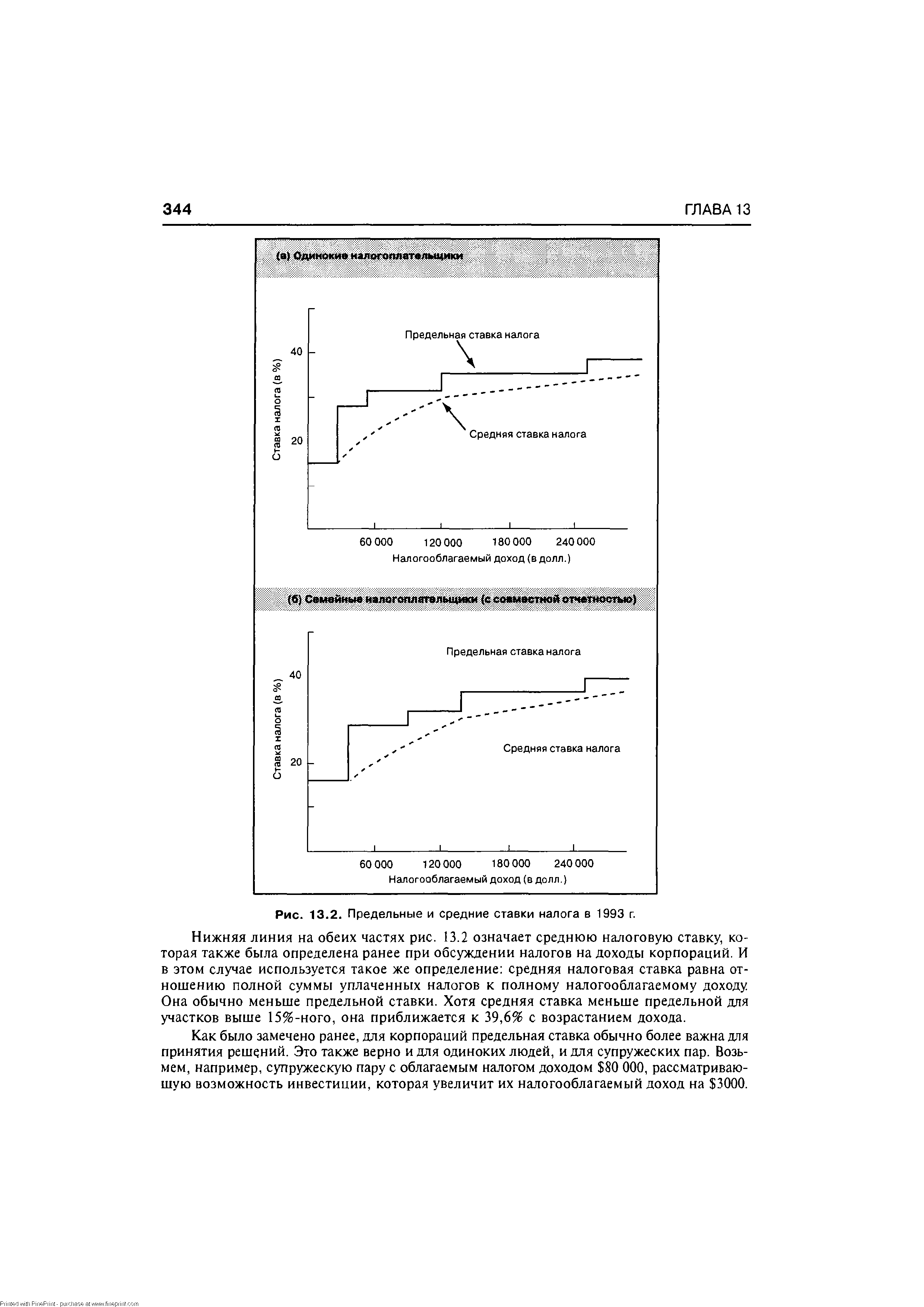

Средняя ставка налога [c.344]

| Рис. 13.2. Предельные и средние ставки налога в 1993 г. |  |

Когда какая-либо инвестиция приводит к перемещению дохода в следующее налоговое окно , то вычисления усложняются. Предположим, например, что супружеской парой рассматривается возможность увеличения налогооблагаемого дохода на 20 000. Это приведет к возрастанию налоговых выплат на 5925,50 [(0,28 х 9150) + (0,31 х 10 850)] и оставит чистое увеличение дохода на 14 074,50 ( 20 000 - 5925,50). Таким образом, 29,63% ( 5925,50/ 20 000) дополнительного дохода пойдут на уплату налога. Это больше, чем 28% в предыдущем примере. Как и раньше, средние ставки налога не имеют значения для принятия решения. [c.346]

Как для корпораций, так и для частных лиц, предельная ставка налога более значима при принятии решений по инвестициям, чем средняя ставка налога. [c.366]

Если доход равен 2500 рублей, то чему равна средняя ставка налога [c.204]

Пример. Доходность акций предприятия ам = 13%, D / S = 1,00 и г = 46% в условиях, когда безрисковая доходность на рынке ценных бумаг aRF = 8%, стоимость заемного капитала для предприятия ad = 10%. Аналитик предприятия, оценивая проект, суть которого состоит в создании производства персональных компьютеров, выявил три акционерных общества открытого типа, занятых исключительно производством персональных компьютеров. Пусть среднее значение р-коэффициентов этих фирм оказалось равным 2,23 среднее отношение заемных средств к собственному капиталу фирм D / S составило 0,67 средняя ставка налога на прибыль, который они уплачивают, равна 36%. Общий алгоритм оценки следующий 1. Идентифицируются средние значения р (2,23), Q/ S (0,67) и г (36%) фирм-представителей. [c.208]

Регрессивное налогообложение, — система налогообложения, при которой средняя ставка налога уменьшается (повышается) по мере увеличения (уменьшения) дохода налогоплательщика. [c.434]

Земельный налог за участки в границах сельских населенных пунктов и вне их черты, предоставленные гражданам для ведения личного подсобного хозяйства, взимается со всей площади земельного участка по средним ставках налога за земли сельскохозяйственного назначения. [c.171]

Прямые или непрямые налоги предусмотрены практически во всех системах. Эквивалент корпоративного налога на прибыль. Средняя ставка налога — 35%. В некоторых фискальных системах включены удерживаемые налоги 15% [c.209]

Поскольку средние уровни добычи и дебиты скважин в процессе разработки месторождений снижаются, средние ставки налога также сокращаются. В перспективе все меньшая доля добычи будет приходиться на старые крупные месторождения (с падающей динамикой), а новые перспективные месторождения являются от- [c.83]

Анализ полноты уплаты налогов группой предприятий, осуществляющих различные виды деятельности и производящих продовольственные и непродовольственные товары, возможен лишь на основе суммирования их налогооблагаемой базы по определенному налогу и средней ставке данного налога. Механизм расчета средней ставки налога на прибыль и НДС описан ниже. [c.228]

Например, средняя ставка налога на прибыль исчисляется как частное суммы произведений налогооблагаемой прибыли по отдельным видам деятельности на ставку налога, установленную действующим законодательством по этому виду деятельности, к общему объему налогооблагаемой прибыли по всем видам деятельности. [c.228]

Расчет средней ставки налога на прибыль по выбранному примеру составит 36,3% [(35% 80 + 43% 15) 95 100%], а сумма налога на прибыль — 34,5 тыс. руб. (95% 36,3% 100%). [c.228]

В практике работы часто встречающейся причиной отклонения средней ставки налога от основной является наличие льгот у предприятия по налогу на прибыль по основаниям, предусмотренным действующим законодательством, а также исключаемые из прибыли суммы отчислений в резервный и другие аналогичные фонды. [c.229]

Допустим, прибыл , банка, облагаемая налогом по основной ставке, составила 40 тыс. руб., дивиденды — 6 тыс. руб., прибыль от осуществления кредитных вложений в сельскохозяйственные предприятия — 30 тыс. руб. Общая прибыль банка за отчетный период оценивается в 76 тыс. руб., а средняя ставка налога — 31,9% [(40% 43 + 18% 6 + 20% 30) 76]. [c.229]

Выше были рассмотрены условные примеры расчета налогооблагаемой базы и средних ставок на прибыль предприятия и банка. По аналогичной схеме определяются налогооблагаемая база и средняя ставка налога на прибыль по группе предприятий, региону в целом. [c.229]

Суммируя налогооблагаемую прибыль всех предприятий, банков, страховых компаний определяются налогооблагаемая база и средняя ставка налога по участку, группе предприятий, налоговой инспекции, региону в зависимости от поставленной цели. [c.229]

По приведенной выше схеме рассчитывается средняя ставка налога. В данном случае она будет равна 16,97%. [c.230]

Средняя ставка налога, % 14,0 [c.233]

Средняя ставка налога, % 36,3 [c.235]

Причитающаяся к уплате в бюджет сумма налога на прибыль исчисляется как произведение налогооблагаемой базы и средней ставки налога. В выбранном для иллюстрации расчете сумма налога на прибыль составит 178,8 млн руб. (492,6 36,3% 100%). [c.236]

ФОТ работников материальной сферы, включаемый в себестоимость 221,6 Отчисления в фонды пенсионный медицинского и социального страхования занятости (39% общего ФОТ) 85,1 Прибыль 535,4 Акцизы 30,0 Амортизация 40,0 Прочие денежные расходы 5,0 Добавленная стоимость 917,1 Добавленная стоимость по не облагаемым НДС суммам 137,5 Облагаемая налогом добавленная стоимость 779,6 Средняя ставка налога, % 16,97 Причитается налога, всего 132,3 [c.236]

Облагаемый налогом оборот (добавленная стоимость) рассчитывается как разница между общей суммой добавленной стоимости и не облагаемой добавленной стоимостью. Его размер составляет 779,6 млн руб. (917,1 — 137,5). Сумма НДС определяется как произведение облагаемого оборота и средней ставки налога. [c.237]

Управление Средняя выручка за 1 т реализован- Средняя покупная стоимость 1 т нефте- Средняя ставка налога с оборота Средний валовый доход с 1 т реали- Уровень издержек обращения на Средний убыток от реализации 1 т [c.92]