ХО - отношение рабочего капитала (разности между оборотными средствами и краткосрочными обязательствами) к общим активам (или Кам, см.2.80) [c.69]

Х2) - отношение накопленного капитала (части капитала, которая образовалась за счет нераспределенной прибыли прошлых лет) к общим активам (или Кнп, см.2.84) [c.69]

Хз) - отношение балансовой прибыли к общим активам (или Ро, см 2.43) [c.69]

Изменение прибыли (т.е. ее увеличение или уменьшение) под влиянием различных факторов может быть учтено в расчетах величины обобщающего показателя финансовой устойчивости предприятия. Как следует из формулы расчета данного показателя, рост прибыли будет способствовать увеличению отношения балансовой прибыли к общим активам предприятия (Хз). С учетом весового коэффициента данного отношения (3.3) влияние прироста прибыли за счет какого-либо фактора на изменение величины обобщающего показателя финансовой устойчивости предприятия определится расчетом по формуле [c.129]

Общие активы 1 087 500 и собственность 1 087 500 [c.40]

Основные фонды. Концепции оборотов, о которых мы только что говорили, зачастую применяются аналитиками к общим активам, собственности. Они определяют уровень капитальных вложений в основные производственные средства и технику, которые необходимы, чтобы поддерживать объем торговли на данном уровне. Эти концепции особо успешно используются для получения критерия сопоставления организаций внутри той или иной отрасли и затем для суждения относительно эффективности использования организациями своих активов для производства продукции на рынок. Это относительно грубые критерии, и их использование может быть затруднено в связи с возникновением вопроса о реальной стоимости активов, которая может существенно отличаться от их учетной балансовой стоимости. Более того, эти измерители представляют собой попытку выразить отношение между капитальными вложениями и объемом проданной продукции в стоимостной форме, что далеко не так важно или даже не настолько относится к делу, как отношение между капитальными вложениями и прибылью, чему в дальнейшем будет посвящен специальный раздел. [c.74]

Главными факторами роста имущества предприятия являются увеличение основных средств на 83,3% и запасов и затрат — на 50,0%. Увеличение имущества предприятия на 66,6% было обеспечено за счет роста источников собственных средств и на 33,4% было покрыто за счет увеличения обязательств предприятия. При этом доля собственных средств осталась почти без изменений и составила около 50%. За отчетный период в абсолютных и относительных размерах возросли запасы и затраты. В то же время снизилась величина денежных средств и прочих активов, уменьшилась на 0,5% их доля в общих активах предприятия. По сравнению с величиной на начало года (на 5,3%) снизились размеры денежных средств и краткосрочных финансовых вложений. [c.294]

Платежеспособность — это способность предприятия выполнять свои внешние краткосрочные и долгосрочные обязательства за счет активов. Показатель оценивает финансовый риск, вероятность банкротства. В общем случае предприятие считается платежеспособным, если его общие активы превышают его внешние обязательства [c.161]

Общие активы > Внешние обязательства. [c.161]

Таким образом, чем больше общие активы превышают внешние обязательства, тем выше степень платежеспособности. [c.161]

Коэффициент отношения продаж к общим активам характеризует уровень эффективности использования всех активов предприятия. Он показывает, сколько рублей проданной продукции приходится в расчете на рубль стоимости активов предприятия. [c.166]

Z= 1,2 х (Чистый оборотный капитал/Общие активы) + + 1,4 х (Нераспределенная прибыль/Общие активы) + + 3,3 х (Операционная прибыль/Общие активы) + 0,6 х х (Рыночная стоимость всех акций/Внешние обязательства) + 1,0 х (Продажи/Общие активы). [c.168]

Абсолютная величина чистого оборотного капитала как мера ликвидности может быть использована только в соотношении с другими показателями, например общими активами, объемом реализации и т. д. Рассмотрим пример использования этого показателя (табл. 1.13). [c.53]

Это общая концепция. Однако нет общепризнанного показателя инвестиций для расчета коэффициента прибыльности. В качестве инвестиций в расчетах могут использоваться как активы, так и пассивы. Из активов анализируются общие активы (долгосрочные + нематериальные + текущие) и уточненные. [c.81]

Прибыль на общие активы является наиболее обобщающим показателем, так как он позволяет измерить прибыль на все активы, находящиеся в распоряжении администрации предприятия. Частными показателями являются коэффициенты прибыльности на уточненные активы, долгосрочные и нематериальные текущие (оборотные) активы. [c.81]

Уровень коэффициента прибыльности, рассчитанный на общий капитал, должен быть равен или близок аналогичному коэффициенту, рассчитанному на общие активы. [c.82]

Средние общие активы [c.82]

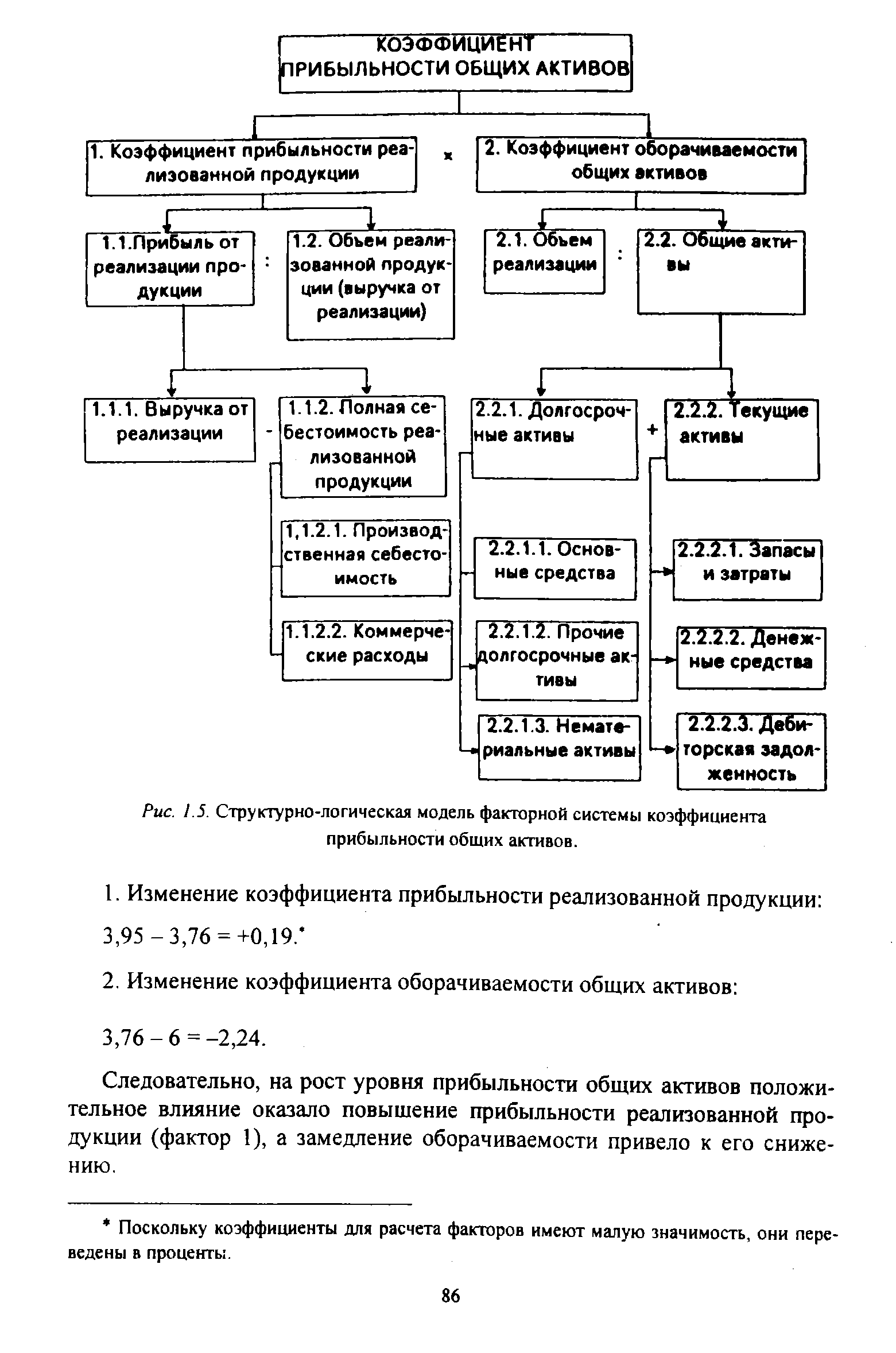

На изменение показателя прибыльности влияют многие факторы, которые могут быть изучены с различной степенью полноты. Рассмотрим их на примере коэффициента прибыльности общих активов (К"), рассчитываемого по формуле [c.84]

Важнейшую роль в формировании чистой прибыли играет объем реализации продукции, который является одним из главных показателей деловой активности. В связи с этим целесообразно изучить его влияние на изменение коэффициента прибыльности общих активов. С этой целью в формулу расчета К" введен показатель объема реализации [c.84]

Для анализа факторов изменения прибыльности общих активов привлекается следующая информация (табл. 1.19). [c.84]

Данные табл. 1.19 подтверждают правильность установленной ранее взаимосвязи коэффициентов прибыльности общих активов, реализованной продукции и оборачиваемости общих активов, так как плановый коэффициент прибыльности общих активов равен 0,06 (0,1792 0,3348), фактический - 0,0395 (0,1879 0,21). [c.84]

На изменение коэффициента прибыльности общих активов оказывают влияние факторы, приведенные на рис. 1.5. [c.84]

КОЭФФИЦИЕНТ ПРИБЫЛЬНОСТИ ОБЩИХ АКТИВОВ [c.86]

Прибыль от реализации продукции 1.2. Обьем реализованной продукции (выручка от реализации) 2.1. Объем реализации 2.2. Общие активы [c.86]

| Рис. 1.5. Структурно-логическая модель факторной системы коэффициента прибыльности общих активов. |  |

Следовательно, на рост уровня прибыльности общих активов положительное влияние оказало повышение прибыльности реализованной продукции (фактор 1), а замедление оборачиваемости привело к его снижению. [c.86]

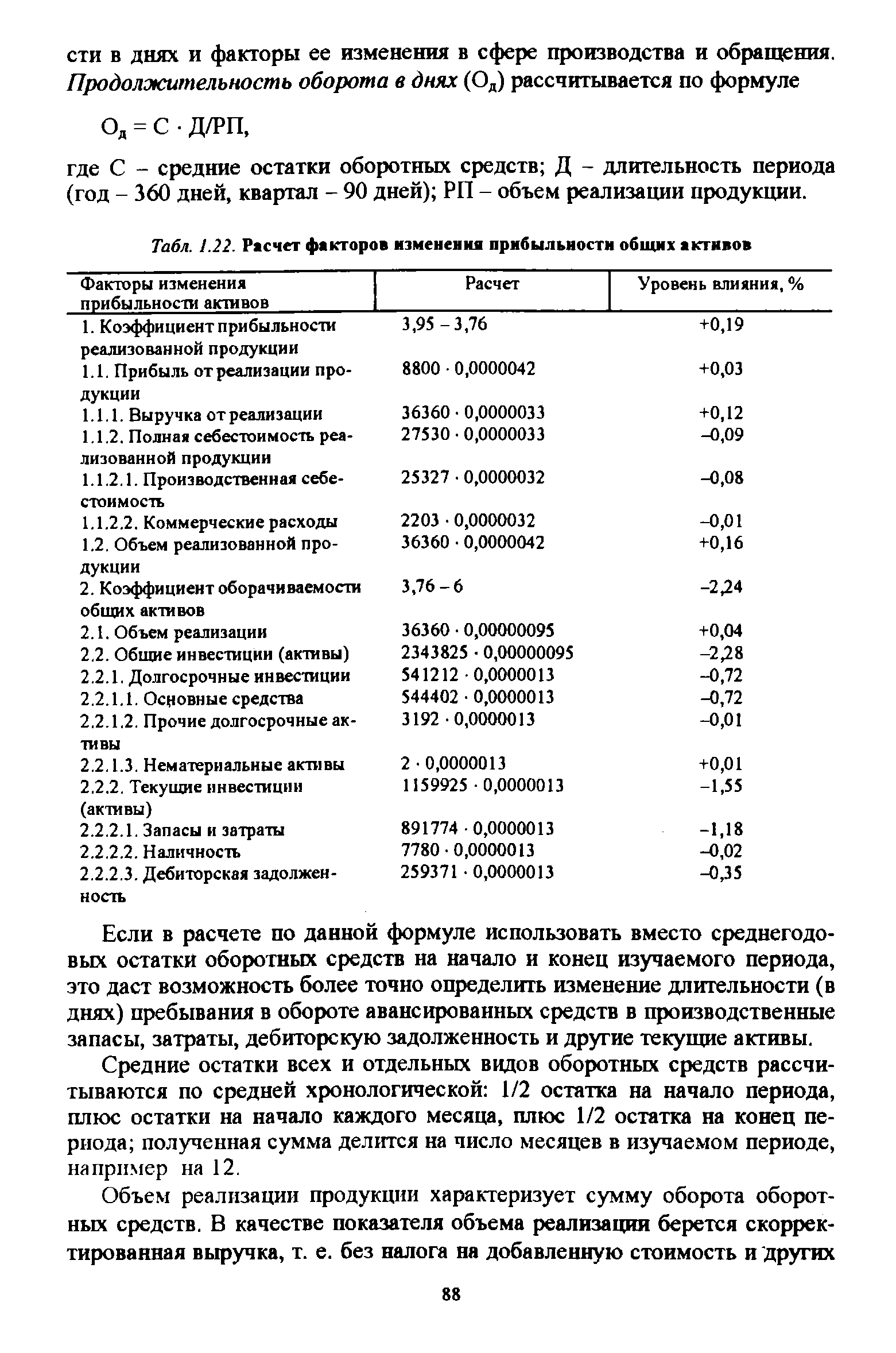

Детализация факторов производится приемом долевого участия. Для этого рассчитываются коэффициенты долевого участия как отношение уровня влияния фактора высшего порядка к абсолютной сумме изменения факторов низших порядков. При аддитивном типе модели факторной системы можно рассчитать один коэффициент, при кратном - для каждого порядка факторов. Рассматриваемая модель факторной системы коэффициента прибыльности общих активов - комбинированная. Расчет коэффициентов долевого участия приведен в табл. 1.21. [c.87]

Данные табл. 1.22 показывают, что положительное влияние на повышение прибыльности общих активов оказал рост прибыли от реализации продукции за счет увеличения ее объема на +0,16 %, в то же время повышение себестоимости реализованной продукции снизило уровень прибыли, что отрицательно сказалось на прибыльности общих активов -0,09 %. Отрицательное влияние оказал и рост среднегодовых остатков всех активов и отдельных их элементов. Это обстоятельство привело к замедлению оборачиваемости, к снижению рассматриваемого коэффициента на 2,28 %, причем преимущественная доля этого снижения приходится на рост остатков текущих активов (1,55 %), а из них запасов и затрат - 1,18 % и дебиторской задолженности - 0,35 %. Следовательно, предприятию необходимо проводить работу по повышению уровня прибыльности общих активов за счет взыскания просроченной дебиторской задолженности, доведения остатков запасов и затрат до оптимального уровня, снижения себестоимости реализованной продукции и других мероприятий. [c.87]

| Табл. 1.22. Расчет факторов изменения прибыльности общих активов |  |

Коэффициент прибыльности pea- x лизованной продукции 2. Коэффициент оборачиваемости общих активов [c.86]