Для учета в прибыльности предприятия инвестиционного капитала можно прибегнуть к разложению ставки доходности на коэффициент прибыльности и оборот капитала Ок [c.17]

Одним из наиболее правильных, признанных и широко применяемых обобщающих показателей меры эффективности использования средств предприятия является коэффициент прибыльности (доходности), представляющий собой отношение прибыли к капиталу, инвестированному для получения этой прибыли. Этот коэффициент целесообразно сравнивать с альтернативными путями использования капитала, например прибылью (доходом), полученной предприятиями, подверженными той же степени риска. [c.80]

Кроме того, коэффициент прибыльности используется аналитиками как [c.80]

Как показатель эффективности управления коэффициент прибыльности является индикатором его качества. Как измеритель способности предприятия зарабатывать достаточную прибыль для инвестирования в сочетании с характеристикой эффективности управления коэффициент прибыльности является надежным показателем долговременного финансового здоровья предприятия. В этой связи он представляет большой интерес для инвесторов в акционерный капитал и заимодавцев долгосрочных кредитов и займов. [c.80]

Важность использования коэффициента прибыльности для прогнозирования прибыли заключается в том, что он позволяет связать прибыль, которую предприятие предполагает получить, с общим инвестированным капиталом. Это повышает реальность прогнозирования. [c.80]

Коэффициент прибыльности играет важную роль в принятии инвестиционных решений на предприятии, а также в финансовом планировании, координации, оценке и контроле хозяйственной деятельности и ее результатов. Хорошо управляемое предприятие осуществляет строгий контроль за формированием прибыли по каждому ее центру и соответствен- [c.80]

Коэффициент прибыльности (К ) рассчитывается по формуле [c.81]

Это общая концепция. Однако нет общепризнанного показателя инвестиций для расчета коэффициента прибыльности. В качестве инвестиций в расчетах могут использоваться как активы, так и пассивы. Из активов анализируются общие активы (долгосрочные + нематериальные + текущие) и уточненные. [c.81]

Прибыль на общие активы является наиболее обобщающим показателем, так как он позволяет измерить прибыль на все активы, находящиеся в распоряжении администрации предприятия. Частными показателями являются коэффициенты прибыльности на уточненные активы, долгосрочные и нематериальные текущие (оборотные) активы. [c.81]

Уточненные активы представляют собой часть общих, так как из них для расчета исключаются так называемые непроизводительные активы. К ним относятся неиспользуемое и излишнее оборудование, незавершенное строительство, излишние оборотные фонды, нематериальные активы и др. Основная цель этих исключений - снять ответственность с администрации за зарабатывание прибыли на инвестиции, которые определенное время не дают никакого дохода. Рассмотренное исключение непроизводительных активов имеет смысл при использовании Кп как инструмента внутреннего руководства и контроля. Однако такой подход не может быть использован для оценки общей эффективности управления, с точки зрения собственников и кредиторов, по следующим мотивам. Администрации доверяются их средства, которые используются по ее усмотрению. С точки зрения собственников, нет никакого смысла держать активы, не приносящие никакой прибыли. Если же есть причины держать такие активы, то тогда их не следует исключать из расчета коэффициента прибыльности только потому, что они используются недостаточно производительно или не приносят текущей прибыли. [c.81]

Коэффициент прибыльности может быть рассчитан на долгосрочные и нематериальные активы, текущие (оборотные) активы, которые характеризуют эффективность инвестиций в эти активы соответственно. [c.81]

При расчете коэффициента прибыльности в качестве инвестиций могут использоваться и данные пассива баланса. В этом случае могут быть рассчитаны коэффициенты прибыльности общего капитала (итог баланса), собственного капитала (акционерного), простого акционерного капитала, перманентного капитала и др. [c.81]

Уровень коэффициента прибыльности, рассчитанный на общий капитал, должен быть равен или близок аналогичному коэффициенту, рассчитанному на общие активы. [c.82]

Коэффициент прибыльности собственного капитала характеризует уровень прибыльности для собственников предприятия, а коэффициент, рассчитанный на перманентный капитал, - прибыльность собственного капитала и долгосрочного заемного. [c.82]

При расчете коэффициентов прибыльности берутся средние показатели инвестиций. Они рассчитываются по методу средней хронологической. [c.82]

В числителе формулы расчета коэффициентов прибыльности могут применяться показатели прибыли балансовой, чистой, от реализации продукции (работ, услуг). Последний показатель используется для характеристики прибыльности основной деятельности предприятия. Наиболее правильно использовать показатель чистой прибыли. Кроме того, может применяться показатель уточненной (скорректированной) прибыли. [c.82]

Корректировка чистой прибыли может производиться на сумму уплаченных процентов за кредит (долгосрочный, краткосрочный), суммы выплаченных дивидендов на привилегированные акции и др. Числитель по чистой прибыли зависит от определения инвестиций. Ниже приведено несколько примеров расчета коэффициентов прибыльности по чистой прибыли с использованием разных показателей инвестиций [c.82]

Кроме рассмотренных выше коэффициентов прибыльности инвестиций, на акционерных предприятиях анализируются показатели доходности акций. Рассчитывается доходность одной акции как отношение чистой прибыли к среднегодовому количеству выпущенных в обращение акций. Соотношение цены и доходности акции определяется как отношение рыночной цены одной акции к доходу на одну акцию. Долю доходов, распределенных в форме дивидендов, характеризует коэффициент выплат, определяемый как отношение выплаченных дивидендов к чистой прибыли. [c.82]

На изменение показателя прибыльности влияют многие факторы, которые могут быть изучены с различной степенью полноты. Рассмотрим их на примере коэффициента прибыльности общих активов (К"), рассчитываемого по формуле [c.84]

Важнейшую роль в формировании чистой прибыли играет объем реализации продукции, который является одним из главных показателей деловой активности. В связи с этим целесообразно изучить его влияние на изменение коэффициента прибыльности общих активов. С этой целью в формулу расчета К" введен показатель объема реализации [c.84]

Данные табл. 1.19 подтверждают правильность установленной ранее взаимосвязи коэффициентов прибыльности общих активов, реализованной продукции и оборачиваемости общих активов, так как плановый коэффициент прибыльности общих активов равен 0,06 (0,1792 0,3348), фактический - 0,0395 (0,1879 0,21). [c.84]

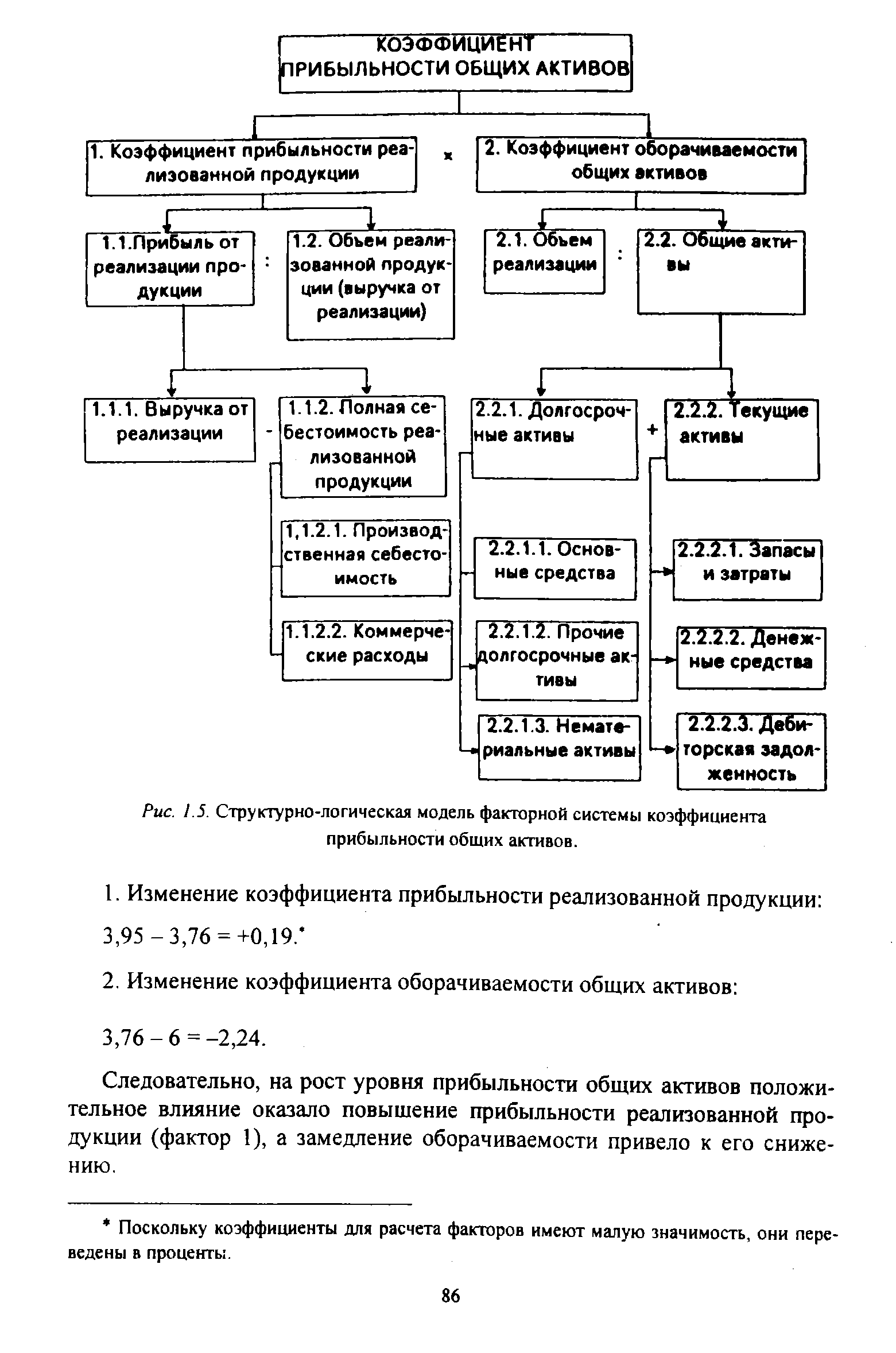

На изменение коэффициента прибыльности общих активов оказывают влияние факторы, приведенные на рис. 1.5. [c.84]

Факторы первого порядка рассчитываются приемом последовательного изолирования. Условным показателем (подстановкой) будет коэффициент прибыльности активов при плановом коэффициенте прибыльности реализованной продукции и фактическом коэффициенте оборачиваемости текущих активов (Ку ) [c.84]

КОЭФФИЦИЕНТ ПРИБЫЛЬНОСТИ ОБЩИХ АКТИВОВ [c.86]

| Рис. 1.5. Структурно-логическая модель факторной системы коэффициента прибыльности общих активов. |  |

Детализация факторов производится приемом долевого участия. Для этого рассчитываются коэффициенты долевого участия как отношение уровня влияния фактора высшего порядка к абсолютной сумме изменения факторов низших порядков. При аддитивном типе модели факторной системы можно рассчитать один коэффициент, при кратном - для каждого порядка факторов. Рассматриваемая модель факторной системы коэффициента прибыльности общих активов - комбинированная. Расчет коэффициентов долевого участия приведен в табл. 1.21. [c.87]

Обобщающий расчет факторов изменения коэффициента прибыльности активов приведен в табл. 1.22. [c.87]

A/S — отношение общей величины активов к объему продаж. NP/S — коэффициент прибыльности. [c.207]

Коэффициент прибыльности — это относительная мера эффективности производства после учета всех расходов и подоходного налога. Хотя соотношение величины активов и объема продаж и коэффициент прибыльности подвержены воздействию факторов внешнего рынка, они в значительной степени воздействуют на управление фирмой. Долю прибыли, не распределяемую по дивидендам, и коэффициент задолженности следует определять в соответствии со структурой капитала и выплатой дивидендов. На них оказывают сильное влияние рыночные факторы. Мы не будем останавливаться на расчете показателей, как в остальных разделах этой книги, наша цель состоит в том, чтобы объединить их в представленной модели планирования. [c.208]

Уровень достижимого роста. Используя перечисленные переменные, мы можем вывести SGR. Идея заключается в том, что рост активов (использование средств) должен быть равен росту кредиторской задолженности и собственного капитала (источники средств). Рост активов может быть выражен как AS x (A/S), абсолютное изменение объема продаж, умноженное на отношение общей величины активов к объему продаж. Рост собственного капитала (за счет нераспределенной прибыли) можно представить как b(NP/S)(So+ AS), или произведение доли прибыли, не распределяемой по дивидендам, коэффициента прибыльности и объема продаж. Наконец, рост общей задолженности — это рост собственного капитала, умноженный на плановый коэффициент, определяющий соотношение задолженности и собственного капитала, или [b(NP/S)(S0 + AS)]D/Eq. Объединив все составляющие, получаем [c.208]

Это максимальный уровень роста продаж, который соответствует плановым коэффициентам. Можно или нет достичь этого уровня роста, зависит, конечно, от рыночных факторов и от маркетинговых усилий фирмы. Определенный уровень роста может быть достижимым в финансовом плане, но в этом случае просто может не быть спроса на продукцию. Суть представленных формулировок в том, что амортизационные начисления достаточны для поддержания стоимости эксплуатируемых активов. Последнюю оговорку следует сделать в отношении процентов по новым займам. Подразумевается, что выплаты по процентам учитываются при расчете планируемого коэффициента прибыльности. [c.209]

Плановый коэффициент прибыльности [c.210]

Это означает, что у компании отношение A/S должно быть 0,50, если она будет расти в следующем году темпами 25%. Это предполагает коэффициент прибыльности 5% и объем продаж 10 млн. дол. при новом объеме собственного капитала. [c.213]

Теперь она хочет определить коэффициент прибыльности, который необходим ей для выполнения планов. Формула принимает следующий вид [c.214]

Чтобы достичь 20-процентного роста объема продаж, не сталкиваясь с проблемой привлечения собственного капитала, коэффициент прибыльности должен быть 6,23%. [c.214]

Таким образом, возможно как увеличение первоначального значения показателя прибыли на акцию, так и его снижение. Степень увеличения или уменьшения является функцией от 1) разницы отношений цены акции и прибыли на акцию и 2) относительных размеров обеих фирм, характеризующихся общим объемом прибыли. Чем больше значение отношения цены акции к прибыли на акцию поглощающей компании по сравнению с аналогичным показателем поглощаемой компании и чем больше прибыль поглощаемой компании по сравнению с прибылью поглощающей компании, тем значительнее увеличение показателя прибыли на акцию поглощающей компании в результате слияния. Эти зависимости проиллюстрированы на рис. 24.1 для 3 разных коэффициентов прибыльности. Буква а обозначает поглощающую компанию с общим объемом прибыли Та и значением отношения цены акции к прибыли на акцию Ра / Еа, а Ь — поглощаемая компания с общим объемом прибыли Ть и значением отношения цены акции к прибыли на акцию Р/, / Еь. [c.678]

Как уже отмечалось, по своей природе капиталовложения представляют собой инвестиции в основные средства (недвижимое имущество), для которых обычно требуются крупные денежные суммы. Методы, используемые для оценки таких проектов, должны отражать временную оценку объема денежных ресурсов. Широко применяются четыре метода оценки чистой текущей стоимости, внутренней нормы прибыли, коэффициента прибыльности, срока окупаемости. [c.206]

Метод коэффициента прибыльности. Это еще один способ учета денежных потоков для оценки инвестиций. Он также определяется отношением доходов к издержкам и рассчитывается как отношение текущей стоимости финансовых дохо- [c.206]

Коэффициент прибыльности pea- x лизованной продукции 2. Коэффициент оборачиваемости общих активов [c.86]

Смотреть страницы где упоминается термин Коэффициент прибыльности

: [c.85] [c.85] [c.88] [c.218] [c.218] [c.218] [c.177] [c.207] [c.581]Большая экономическая энциклопедия (2007) -- [ c.314 ]