Показатели доходности строятся по схеме [c.126]

Фонды облигаций всю сумму инвестированных в них денег вкладывают в облигации, рассчитывая на некоторые регулярные процентные выплаты. Сбалансированные фонды владеют некоторым количеством акций и некоторым количеством облигаций. Часто инвестиционные фонды разделяют вложения с точки зрения рыночной капитализации акций фонды большой капитализации, средней капитализации и малой капитализации. Секторные фонды инвестируют только в один конкретный сектор экономики. Индексные фонды достигают соответствия показателям доходности путем покупки представительного пакета каждой из акций индекса. [c.3]

Фонды индекса стремятся достичь показателей доходности на одном уровне с соответствующей эталонной акцией или индексом. Простая схема стратегия управляющей компании основана на капиталовложениях в акции, составляющих базовые фондовые индексы. Многие инвестиционные компании за рубежом в настоящее время организовали индексные фонды, основанные на индексе S P 500. [c.4]

В ходе аналитической работы могут использоваться абсолютные показатели доходной и расходной частей бюджета, относительные показатели — бюджетные коэффициенты (бюджетной автономии, обеспеченности собственными доходами, соотношения собственных и регулирующих доходов и др.) выявляться тенденции развития бюджетных показателей, количественные и качественные стороны влияния отдельных факторов на процесс формирования и исполнения бюджета. [c.180]

Важнейшим аналитическим показателем для облигации на вторичном рынке будет являться показатель доходности, определяющийся как отношение дохода, приносимого облигацией, к ее текущей рыночной стоимости. [c.357]

Если облигационный заем общества рассчитан на ряд лет, то основным показателем для оптимизации выбора облигационера будет показатель общего, суммарного дохода за весь период займа, а основными аналитическими показателями — доходность по облигации текущая и доходность к погашению. [c.359]

На практике большее распространение получил подход, ориентирующийся на показатели доходности и риска. Дело в том, что доходность, как относительный показатель, легче интерпретируема и может использоваться в пространственно-временных сопоставлениях. Для оценки используется та же самая модель Уильямса, но в несколько ином варианте [c.378]

Например, если бы нам нужно было вложить в банк 1000 тыс. руб., который выплачивает 20 % годовых, то мы рассчитали бы следующие показатели доходности [c.593]

Расчет показателей доходности финансовых операций. [c.70]

Однако необходимо представлять, что процент в ФЭР рассматривается не только как плата за пользование заемными средствами, а шире — как показатель доходности любого вложения капитала. Причем это вложение капитала может и не состояться. [c.71]

Часто информационные источники предоставляют показатели доходности биржевых ценных бумаг, ценовые и объемные показатели, характеризующие биржевые рынки, в комбинированном виде с тем, чтобы создать возможность для комплексного оперативного и наглядного анализа результатов биржевых торгов. Пример такой группировки, публикуемой Московской межбанковской валютной биржей, приведет в табл. 9.3. [c.352]

Уровнями динамического ряда могут выступать цены закрытия, цены открытия, средневзвешенные цены. Кроме того, на базе исходной информации о ценах можно построить динамические ряды показателя доходности (по курсовым разницам) за определенные периоды. Статистические свойства подобных динамических рядов (цен и доходности) будут отличны друг от друга. Но их совместный статистический анализ оказывается весьма продуктивным. [c.369]

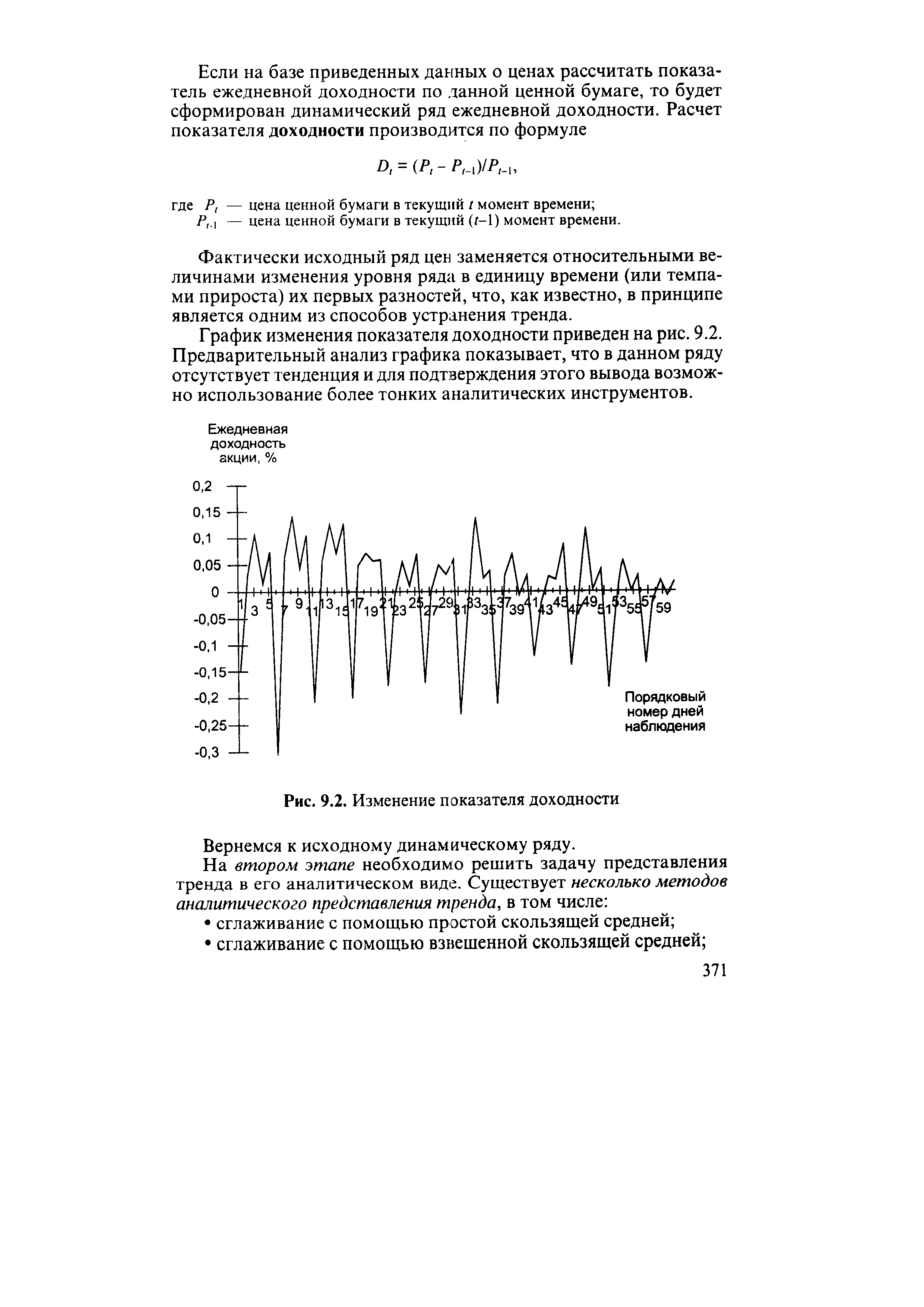

Если на базе приведенных данных о ценах рассчитать показатель ежедневной доходности по данной ценной бумаге, то будет сформирован динамический ряд ежедневной доходности. Расчет показателя доходности производится по формуле [c.371]

График изменения показателя доходности приведен на рис. 9.2. Предварительный анализ графика показывает, что в данном ряду отсутствует тенденция и для подтверждения этого вывода возможно использование более тонких аналитических инструментов. [c.371]

| Рис. 9.2. Изменение показателя доходности |  |

Расчеты в личном страховании основаны на таблицах смертности и средней продолжительности жизни населения и показателях доходности (табл. 10.2 10.3). [c.397]

Показатель доходности инвестиционных проектов [c.398]

Индивидуальный показатель доходности будет равен 6,72%. [c.399]

Эмпирические зависимости, позволяющие рассчитать показатель доходности к погашению, разработаны следующим образом [c.511]

Расчет показателя доходности облигаций с нулевым купоном [c.512]

Указанные фундаментальные зависимости широко используются в практике определения показателя доходности различных видов ценных бумаг. [c.512]

Рассмотрим методики определения показателя доходности наиболее значимых финансовых инструментов, в число которых входят следующие государственные долговые обязательства [c.512]

В качестве примера приведем расчет показателя доходности по ГКО. Как известно, государственные краткосрочные обязательства — это бескупонные долговые обязательства, по которым доходом для инвестора является разница между номиналом и ценой приобретения данного финансового инструмента на аукционе. [c.513]

Один из методов расчета показателя доходности государственных краткосрочных бескупонных облигаций предлагает рассчитывать доходность по данному виду финансовых активов следующим образом [c.513]

Расчет показателя доходности валютных облигаций [c.514]

Расчет показателя доходности золотого сертификата [c.514]

Расчет показателя доходности Государственного республиканского внутреннего займа РСФСР 1991 г. [c.515]

Отсюда по указанному алгоритму находим YEL — значение показателя доходности к эквивалентной жизни. С учетом найденного показателя определяем значение настоящей стоимости каждого элемента потока платежей. И затем определяем показатель эквивалентной жизни, который в данном случае равен 3,951 года. [c.517]

Кроме того, с помощью полученного уравнения регрессии возможно реализовать расчет прогнозных значений показателя доходности и соответственно цены на определенный период. [c.528]

Оценка эффективности долгосрочных финансовых инвестиций выполняется на основе показателей доходности, логика расчета которых будет изложена в гл. 11. [c.357]

В первом случае речь идет о том, что в компании целенаправленно выделяется часть оборотного капитала для игры на рынке ценных бумаг. Две основные причины — элемент диверсификации основной деятельности и желание получить спекулятивный доход, который может быть достаточно высоким и быстро реализуемым. Чаще всего спекулятивный инвестиционный портфель формируется с помощью портфельных менеджеров из специализированных финансовых компаний, к услугам которых прибегает инвестор. Эффективность инвестиции оценивается с помощью показателей доходности портфеля ценных бумаг (см. гл. 11). [c.357]

Использование показателей доходности [c.464]

Мы рассмотрели способы оценки финансовых активов. Другими важными критериями, с помощью которых могут приниматься решения о целесообразности покупки или продажи финансовых активов, являются показатели доходности. [c.464]

Что 5ы понять логику показателей доходности в приложении к финансовым активам, рассмотрим простейшую операцию наращения (дисконтирования) за один базисный период, например, год. Если инвестор вложит сумму Р на одни год по ставке г, то по истечении года он получит большую сумму F, рассчитываемую по формуле [c.464]

В отличие от облигации акции имеют специфические показатели доходности. Дело в том, что акция генерирует свой доход бессрочно, однако теоретически его можно подразделить на две составные части (а) регулярный доход в виде дивидендов и (б) капитализированный доход как разница между ценой, ожидаемой к получению при продаже акции, и ценой ее покупки, т.е. величиной исходной инвестиции. Теоретически прибыль компании может быть поделена на две части выплачиваемые дивиденды и реинвестированная прибыль. Акционерам выгодно реинвестирование, если компания работает успешно и более эффективного вложения капитала, нежели в деятельность собственной компании, у них нет. В этом случае относительно небольшие дивиденды компенсируются ростом курса акций (т.е. текущей рыночной цены) при этом текущему доходу (изъятию) противопоставляется капитализированный доход, который при необходимости всегда может быть реализован путем продажи акции. [c.469]

Во-вторых, основными показателями оценки риска на рынке капитала являются дисперсия и среднее квадратическое отклонение. Распространенность и пригодность в сравнительном анализе этих статистик в данном случае объясняется тем обстоятельством, что базисным показателем при расчетах является доходность, т. е. относительный показатель, сопоставимый как в динамике, так и по различным видам активов. Поэтому независимо от анализируемых активов соответствующие им показатели доходности и дисперсии однопорядковы и нет острой необходимости применять в оценке коэффициент вариации. [c.85]

Другим показателем, необходимым в расчетах, является средний показатель доходности. В расчетах принимаются показатели доходности, сложившиеся по стране в целом. Однако в условиях неустойчивой экономики правильнее опираться на конкретный опыт работы страховых компаний по размещению резервов. Показатель доходности для конкретной компании (/) может быть рассчитан как средняя арифметическая взвешенная по доходам от инвестиций за предыдущие периоды, где доходность (г) — осред-няемый признак, а объем сделанных инвестиций (/) — вес. [c.398]

Показатели доходных государственных краткосрочных бескупонных облигаций публикуются в специальных изданиях. Данные по отдельным выпускам приведем в следующей таблице1 [c.513]

Показатель средней жизни облигации, с одной стороны, важен сам по себе, с другой стороны, особое значение он приобретает при определении показателя доходности к средней жизни облигации ( yield average life — YAL). Этот показатель рассматривается аналогично показателю доходности к погашению, но в качестве N используется расчетный показатель N — средняя жизнь облигации. Он используется как при сравнении облигаций с одинаковыми сроками и показателями доходности, но разными схемами выкупа, так и при разных показателях доходности. [c.516]

В качестве независимой переменной (J) в данном примере выступает показатель доходности индекса, в качестве зависимой переменной — доходность акции. Расчеты возможно осуществлять с помощью программы встроенных функций пакета EX EL. [c.528]

Самофинансирование. В этом случае речь идет о финансировании дея-тельнэсти фирмы за счет генерируемой ею прибыли. Причины реализации этого варианта мобилизации источников средств объясняются следующим образом. Создав предприятие путем вложения первичного капитала, ею собственники в дальнейшем надеются получать определенные выголы, по крайней мере не меньшие, нежели они могли бы иметь, если бы предпочли иной объект инвестирования. В наиболее общем виде эти выгода количественно выражаются показателями доходности, исчисляемыми путем соотнесения полученного дохода к инвестированному капиталу. Общая доходность состоит из двух частей — дивидендной и капитализированной. Если условно предположить, что полученная в истекшем периоде прибыль делится на две части — выплачиваемые дивиденды и реинвестированная прибыль, то возможны два крайних варианта действий а) изъять всю прибыль, направив ее на выплату дивидендов, б) не выплачивать дивиденды, а всю прибыль реинвестировать на расширение производства. В зависимости от того, какому из приведенных вариантов распределения прибыли или их модификации отдается предпочтение, могут иметь место и различные воплощения идеи самофинансирования. [c.392]

Логика аналитического обоснования операций с финансовыми активами на основе показателей доходности очевидна—если ожидаемая доходность актива устраипает инвестора, этот актив целесообразно приобрести. Рассмотрим алгоритмы эасчета показателей доходности основных видов финансовых активов. [c.468]