Участие в лизинговых операциях коммерческих банков объясняется также рядом причин. Главная из них в экономическом отношении - лизинг можно рассматривать как форму финансовой операции, способ осуществления капиталовложений. Приобретая оборудование в собственность с целью последующей сдачи в аренду, банк осуществляет инвестирование капитала. Лизинг в данном случае можно рассматривать как особый вид финансового кредита с определенными условиями его погашения. Интересно, что в международном праве лизинг именуют кредит-найм . В странах, где лизинг широко распространен, его относят к более высокому уровню банковских операций, чем кредитование предприятий. [c.31]

В условиях обострения конкуренции на рынке банковских услуг проведение коммерческими банками лизинговых операций способствует эффективному расширению сферы банковского влияния. Вкладывая средства в приобретение имущества с целью проведения лизинговых операций, коммерческие банки республики вносят свой вклад в формирование стратегии и тактики обновления основных фондов, определяют направления развития лизинга и контролируют ситуацию на лизинговом рынке. [c.57]

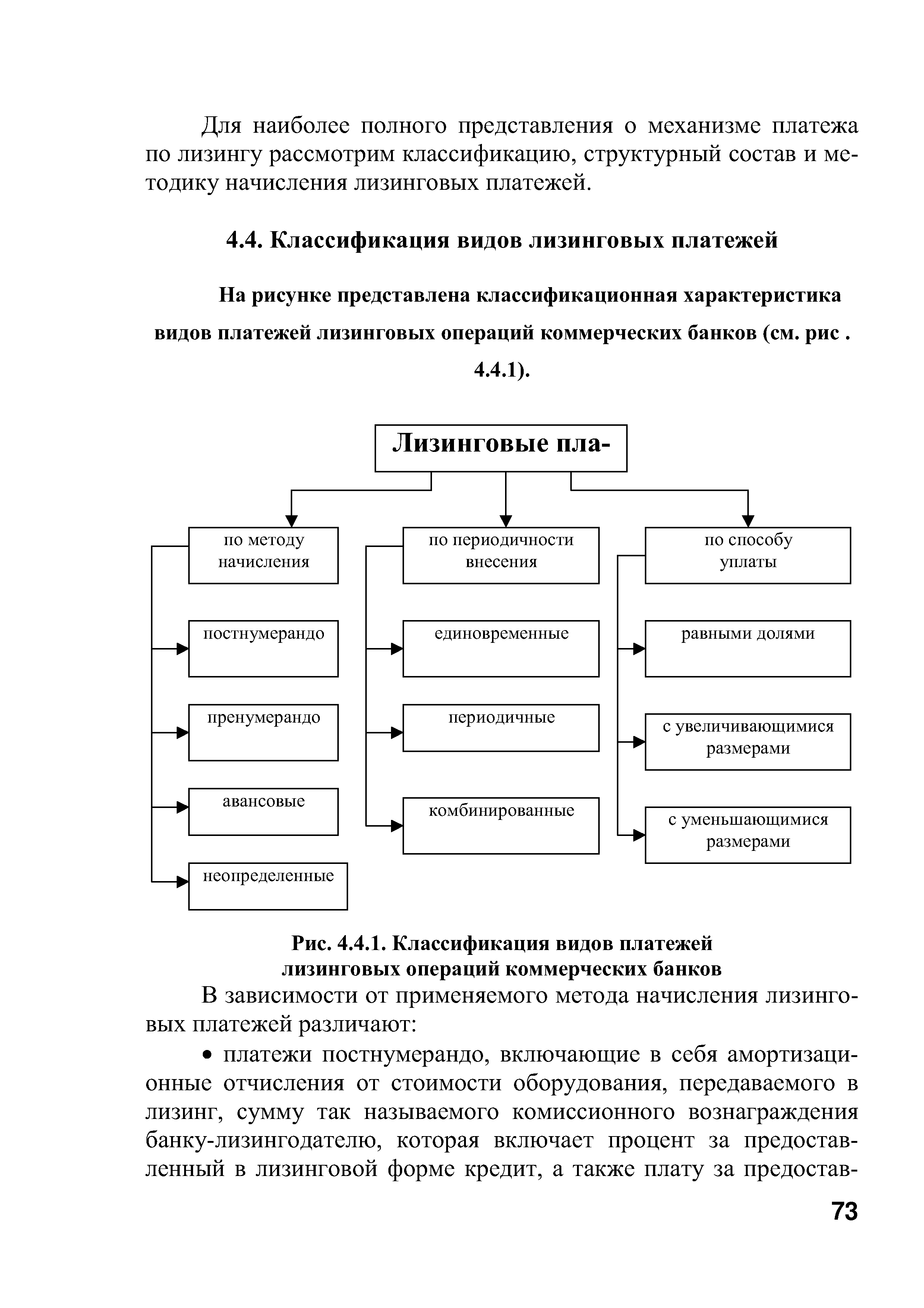

На рисунке представлена классификационная характеристика видов платежей лизинговых операций коммерческих банков (см. рис. [c.73]

| Рис. 4.4.1. Классификация видов платежей лизинговых операций коммерческих банков |  |

При анализе лизинговых операций коммерческого банка используются следующие показатели [c.157]

Лизинговые операции коммерческих банков [c.251]

Учет лизинговых операций в банке-лизингодателе осуществляется на соответствующих счетах учета кредитов в порядке, установленном Планом счетов бухгалтерского учета коммерческих банков Республики Узбекистан. [c.43]

Однако следует отметить, что лизинговые операции банков обладают высокой степенью риска, особенно при оперативном лизинге, когда после окончания лизингового договора возникает необходимость возместить остаточную стоимость объекта лизинга при отсутствии спроса на него. Поэтому наиболее экономичным, с точки зрения банковского риска, является применение в банках финансового лизинга. При оценке рисков, возникающих при лизинговых операциях, коммерческий банк обычно принимает во внимание следующие факторы [c.59]

Несмотря на очевидность преимущества лизинговых операций для банка отметим, что наиболее эффективное их применение возможно лишь при правильной постановке вопроса организации лизинга в банке, способного учесть не только положительные, но и все вышеперечисленные отрицательные моменты лизингового бизнеса в банковской сфере. Успешная организация лизинга в коммерческих банках во многом зависит не только от нормативно-правового, финансового обеспечения лизинговых операций, но и от правильно поставленной маркетинговой политики банков на рынке лизинговых услуг. [c.60]

Преимущество лизинговой операции для банка состоит еще и в ее достаточно высокой рентабельности. Через лизинговые платежи банк приобретает новый источник доходов в виде комиссионных выплат. Кроме того, коммерческие банки, развивая лизинговый бизнес, могут экономить средства за счет относительной простоты учета лизинговых операций и лизинговых платежей по сравнению с операциями долгосрочного кредитования. [c.268]

Как свидетельствует мировой опыт, лизинговыми операциями занимаются не коммерческие банки, а специализированные компании. Лизинговые операции выгодны не только для развитых стран, но и для стран с высоким уровнем международной задолженности и ограниченными валютными средствами. Развитой рынок лизинговых услуг укрепляет производственный сектор экономики, создавая условия для ускоренного развития стратегически важных отраслей. Кроме того, лизинг как альтернативная форма кредитования усиливает конкуренцию между банками и лизинговыми компаниями, оказывает понижающее влияние на ссудный процент, что, в свою очередь, стимулирует приток капиталов в производственную сферу. [c.273]

В РФ лизинговыми операциями занимаются в основном специализированные компании, созданные при участии коммерческих банков. Предоставление лизинговых услуг непосредственно банками не получило распространения, поэтому доля лизинга в активах кредитных организаций па I марта 2000 г. составляет 0%. [c.416]

Необходимо также отметить, что иногда различают систему кредитных и фондовых институтов первые действуют на рынке ссудного капитала, вторые — на рынке ценных бумаг. Однако такое деление не является однозначным, ибо один и тот же институт может выполнять часть функций как кредитного, так и фондового институтов. Чаще всего это относится к коммерческим банкам, за исключением случаев, когда по законодательству страны допуск банков к сделкам с ценными бумагами запрещен или резко ограничен. В то же время можно утверждать, что большинство институтов основную часть или все операции выполняют либо на рынке ссудного капитала (в эту группу входят, в частности, коммерческие банки, фактор-фирмы, лизинговые компании, ссудосберегательные ассоциации и т. п.), либо на фондовом рынке (например, фондовые биржи, инвестиционные компании и фонды, дилерские компании). Поэтому более обоснован- [c.562]

НАЛОГ НА ДОХОД БАНКОВ - по законодательству РФ уплачивают коммерческие банки кредитные учреждения, получившие лицензию Центрального банка РФ на осуществление отдельных банковских операций Банк внешней торговли РФ сберегательный банк РФ специальные банки (банки развития), созданные в порядке и на условиях, предусмотренных законодательством для финансирования отдельных целевых республиканских (РФ), региональных и иных программ банки с участием иностранного капитала, иностранные банки и филиалы банков-нерезидентов, получившие лицензию Центрального банка Рф. Центральный банк РФ и его предприятия, учреждения, организации не являются плательщиками НАЛОГА НА ДОХОД БАНКОВ. Объектом налогообложения являются доходы банка, включая начисленные и полученные проценты по ссудам полученную плату за кредитные ресурсы комиссионные и иные сборы по аккредитивным, инкассовым, переводным и другим банковским операциям комиссионные и иные сборы за услуги по корреспондентским отношениям, и услуги, оказанные предприятиям, организациям, банкам и другим учреждениям от валютных операций от лизинговых операций от факторинговых операций от приобретенных или арендуемых брокерских мест на бирже платежи клиентов по возмещению почтовых, телеграфных и иных расходов банка проценты и комиссионные сборы, полученные за прошлые (по отношению к отчетному) годы, и востребованные проценты и комиссионные сборы, излишне уплаченные банком клиентам в прошлые (по отношению к отчетному) годы плату за услуги, оказанные населению платежи за инкассацию доходы от долевого участия в деятельности других предприятий, учреждений и организаций, дивиденды и проценты по акциям, облигациям и иным ценным бумагам, принадлежащим банку доходы от прироста стоимости ранее приобретенных банком материальных и нематериальных активов. Порядок исчисления и ставки НАЛОГА НА ДЕЯТЕЛЬНОСТЬ БАНКОВ установлены законом. [c.126]

Лизингодателями являются специализированные лизинговые фирмы или коммерческие банки, осуществляющие операции по приобретению необходимого имущества у поставщиков и передаче его в аренду лизингополучателю за определенную в договоре плату, сохраняя при этом за собой право собственности на передаваемое в аренду имущество. Лизингополучателем является любое предприятие, нуждающееся в приобретении предлагаемого по лизингу имущества, организующее его применение по назначению (эксплуатацию) и выплачивающее лизингодателю определенную в договоре арендную плату. [c.334]

Основным видом лизинговых операций, которые осуществляются коммерческими банками, является чистый лизинг, то есть с полной окупаемостью, и когда расходы по обслуживанию возлагаются на арендатора. Роль коммерческого банка-арендодателя сводится к чисто финансовой стороне — выплатить поставщику стоимость оборудования, заказанного арендатором, и сдать его в аренду. [c.77]

Новые условия хозяйствования обусловили существенные изменения методологии и организации бухгалтерского учета на строительных предприятиях введен новый план счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий появились новые виды активов и финансовых вложений (нематериальные активы, НДС, ценные бумаги) изменились составляющие собственного капитала (резервный и добавочный капиталы, резервы предстоящих расходов и платежей) и заемного капитала (кредиты коммерческих банков) возникли новые хозяйственные операции (расчеты с внебюджетными фондами, учредителями, лизинговые операции и т.п.). [c.7]

Инвестиционная деятельность предприятий в различных формах осуществляется при активном посредничестве коммерческих банков. Поэтому целесообразно развивать их кредитные взаимоотношения с инвесторами и заемщиками с учетом накопленного мирового опыта (развитие лизинговых операций и проектного финансирования крупных инвестиционных объектов, предоставление солидным заемщикам консорциальных кредитов, активизация участия банковского капитала в образовании новых финансово-промышленных групп и др.). [c.18]

В современных условиях действует тенденция к превращению крупных коммерческих банков в финансовые конгломераты, выполняющие множество разнообразных функций. Распространенным явлением стали лизинговые операции банков. Они сдают [c.281]

В развитых странах выполнением лизинговых операций занимаются специальные финансовые общества — лизинговые фирмы (компании) или банки. В целях расширения рынка сбыта своей продукции лизинговые операции проводят и сами предприятия — производители оборудования, техники. Но приоритет в сфере лизинга принадлежит лизинговым фирмам, которые широко пользуются финансовой поддержкой банков. Эти фирмы, как правило, являются дочерними организациями крупных коммерческих банков, что облегчает им доступ к кредиту. [c.56]

Анализ бывает уместен и порою дает весьма важные результаты при контроле операций по фьючерским и лизинговым авансовым обязательствам и сделкам, при проверках взаимоотношений экономического субъекта с коммерческими банками, получения и погашения краткосрочных и долгосрочных кредитов, при контроле кредитов банка для работников под товары, проданные в кредит, на индивидуальное жилищное строительство, на строительство садовых домиков и другие индивидуальные нужды. [c.96]

Согласно тем же законодательным актам коммерческие банки могут выдавать поручительства за третьих лиц, что предусматривает исполнение обязательств в денежной форме приобретать права требования от третьих лиц исполнения обязательств в денежной форме осуществлять доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами проводить операции с драгоценными металлами предоставлять в аренду помещения или находящиеся в них сейфы для хранения документов и ценностей проводить лизинговые операции, а также оказывать консультационные и информационные услуги. [c.203]

В настоящее время в условиях сокращения прибыльности традиционных банковских операций и снижения их доли на финан-совом рынке коммерческие банки стремятся расширить перечень предоставляемых услуг, включая операции с ценными бумагами, управление рисками, обеспечение ликвидности инвестиций клиентов и даже обслуживание лизинговой и страховой деятельно сти. [c.124]

Разновидностью лизинговых операций, осуществляемых коммерческими банками, является финансовый лизинг, т.е. лизинге полной окупаемостью. Финансовый лизинг предусматривает получение в течение всего срока данной операции твердо установленной платы, достаточной для полной амортизации оборудования и способной дать банку фиксированную прибыль. Все права банка-лизингодателя фиксируются в договоре лизинга. [c.168]

Лизинг — долгосрочная аренда машин, оборудования, транспортных средств, сооружений производственного назначения. Обеспечивает возможность промышленным компаниям получить необходимое оборудование без значительных единовременных затрат денежных средств, неизбежных при обычной покупке. Лизинговые операции могут осуществлять как специализированные лизинговые компании, так и крупные коммерческие банки. [c.330]

Коммерческие банки Узбекистана сами осуществляют лизинговые операции напрямую, и поэтому в Узбекистане нет лизинговых компаний, являющихся 100% дочерней компанией банка. [c.17]

Банки осуществляют лизинговые операции по таким же процентным ставкам, что применяются ими по коммерческим кредитам. Процентные ставки лизинговых компаний также сильно не отличаются от ставок банков. Процентные ставки по сделкам в долларах (предмет лизинга импортируется и его стоимость деноминируется в долларах США, а лизинговые платежи осуществляются в национальной валюте по курсу Центрального банка на день платежа) составляют в среднем 12-15% годовых. По сделкам в национальной валюте процентные ставки составляют 20-26% годовых, которые снизились со снижением ставки рефинансирования Центрального банка. [c.17]

Еще одной проблемой является нехватка долгосрочных финансовых ресурсов в лизинговом секторе страны. Капитализация действующих лизинговых компаний относительно невелика, а коммерческие банки отдают предпочтение краткосрочным вложениям ресурсов, к каковым лизинг не относится, и достаточно осторожно используют свои ресурсы для финансирования долгосрочных проектов. Проект Международной финансовой корпорации (IF ) по развитию лизинга в настоящее время сконцентрировал свои усилия на привлечении инвестиций в сектор лизинга. Недавно IF создал Центрально-азиатский фонд развития лизинга, который будет сочетать в себе предоставление финансирования и технической помощи финансовым институтам региона, осуществляющим лизинговые операции. [c.18]

С 2004 года идет активная работа по разработке Инструкции о порядке учета лизинговых операций финансово-кредитными учреждениями. Данная инструкция призвана упорядочить учет и отчетность по лизинговым операциям в коммерческих банках и других финансово-кредитных учреждениях и привести его в соответствие с теми изменениями, которые были внедрены в план счетов и в порядок отчетности коммерческих банков с 1 января 2005 года. Ее принятие планируется во втором квартале 2005 года. [c.35]

Участие коммерческих банков на рынке лизинговых услуг, обеспечивающих развитие инновационной деятельности, помимо экономической эффективности и преимуществ этой операции для банка, объясняется сложностью процесса кредитования в сложившейся политико-экономической ситуации в стране. [c.58]

Для выполнения аналитической работы на рынке лизинговых услуг банку необходимо создание системы маркетинговой информации - постоянно действующей системы взаимосвязи персонала, оборудования и методических приемов, предназначенных для сбора, классификации, анализа, оценки и распространения актуальной и достоверной информации и использования ее с целью проведения лизинговых операций банком. Эта система функционирует на базе электронно-вычислительной техники, экономико-математических методов, банков данных и автоматизированных рабочих мест. Вся дальнейшая организация маркетинговой деятельности коммерческих банков в сфере лизингового бизнеса планируется на основе банка данных маркетинговой информации. [c.61]

Таким образом, планирование и конкретные методы развития маркетинга применительно к лизинговым операциям позволяют коммерческим банкам адаптироваться к колебаниям спроса [c.62]

Кроме того, понятие экономической эффективности лизинговых операций необходимо рассматривать с позиции не только коммерческого банка, но и пользователя данного вида кредитной сделки. Поскольку от эффективности лизинга с точки зрения лизингополучателя во многом зависит экономическая эффективность сделки и для самого банка. Поэтому, говоря об эффективности лизинга, необходимо соизмерять выгоды и банка-лизингодателя, и лизингополучателя так, чтобы результирующий вектор интересов участников сделки по лизингу был наиболее благоприятным для всех сторон. Это очевидно, поскольку между данным явлением наблюдается прямая зависимость чем выгоднее лизинговая операция для лизингополучателя, тем больший интерес сектор бизнеса проявляет именно к этому виду кредитования, а увеличение спроса стимулирует предложение, и наоборот, чем больше предложения лизинговых услуг на рынке, тем больше проявляется к ним интерес со стороны потенциальных лизингополучателей. Вот почему, анализируя лизинговую операцию с точки зрения ее эффективности, банку в концепции развития лизинговых операций необходимо уделить должное внимание этому вопросу. [c.66]

Экономическое значение данного показателя заключается в том, что реальный процент по лизингу (г) будет гораздо меньше, чем банковский процент по кредиту ( ). Такое заключение — результат реинвестиций рентных платежей (РМТ коммерческим банком за каждый период. Определяя величину реального процента по лизингу, необходимо учесть, что банк, реинвестируя платежи, несет определенные операционные расходы, поэтому реальный процент по лизингу должен быть немного выше или данные расходы должны быть заложены в самом банковском проценте по кредиту применительно к лизинговым операциям. Следует отметить, что реинвестиции лизинговых платежей целесообразны для банка-лизингодателя лишь под ставку, равную или превышающую банковский процент по кредиту ( ), иначе рентабельность лизинговой операции (без учета налоговых льгот по лизингу) для коммерческого банка будет ниже запланированной. Это же утверждение справедливо и для лизингополучателя в том смысле, что возврат лизингового кредита путем выплаты рентных платежей эффективен лишь при условии, что высвобождаемая сумма средств из производственного цикла для уплаты лизинговых платежей не может быть использована (инвестирована) лизингополучателем под ставку, превышающую банковский процент ( ). [c.72]

Платежи по лизинговому соглашению складываются из стоимости объекта лизинга в сумме амортизационных отчислений, платы за используемые ресурсы коммерческим банком с учетом фонда обязательных резервов, платежей за дополнительные услуги банка-лизингодателя, а также исходя из среднего уровня рентабельности и доходности банка по прочим кредитным операциям. В качестве дополнительных финансовых услуг, оказываемых банком-лизингодателем, может выступать, к примеру, страхование объекта лизинга от возможного страхового случая, связанного с частичной или полной поломкой объекта, вызванной стихийными бедствиями, неосторожным обращением, заводским браком или другими причинами. Как правило, размер страхового взноса составляет 1-2% в год от стоимости оборудования (данные АСО Страховая промышленная компания ). [c.75]

Итак, в целом, учитывая преимущества рентных платежей по лизингу в момент оплаты за лизинговый кредит и полученный цифровой результат, можно считать рентные платежи по теории срочного аннуитета более предпочтительными для лизингополучателя и банка-лизингодателя. Кроме того, предполагаемые существенные льготы по лизингу в части налогообложения делают его привлекательным для банка альтернативно традиционной банковской ссуде. Приведенный выше экономико-математический анализ эффективности лизинговых операций в коммерческих банках в части применяемого расчета лизинговых платежей показывает, как наиболее эффективно необходимо поставить работу по использованию лизинга в коммерческом банке с присущими ему специфическими особенностями. При этом необходимо учитывать интересы всех сторон, участвующих в данной кредитной операции, исходя из их финансового положения, потенциальных технико-экономических возможностей передаваемого в лизинг оборудования, а также плановых показателей прибыльности и рентабельности лизингополучателя и банка-лизингодателя. ГЛАВА 5. СОВРЕМЕННОЕ СОСТОЯНИЕ И ПЕРСПЕКТИВЫ РАЗВИТИЯ [c.80]

Начальный этап внедрения практики лизинговых операций в коммерческих банках Татарстана показал, что банки республики участвуют в лизинговых операциях крайне слабо (имеются лишь единичные случаи участия банков РТ в операциях лизинга), что само по себе несоизмеримо с имеющимися у коммерческих банков потенциальными возможностями на фоне ежегодного увеличения объема лизинговых операций в коммерческих банках России. Так, к 1 января 1992 года стоимость закупленного ими имущества составила 279,5 млн. руб. и возросла (без учета инфляционного коэффициента) по сравнению с 1 июля 1989 года в 215 раз (50. - С. 45). На протяжении всего этого периода на долю коммерческих банков в общем объеме имущества, закупленного всеми банками (коммерческими и специализированными), приходилось примерно 60-70% в среднем, а на 1 января 1992 года - 97,5%. В течение 1992 года коммерческие банки России продолжали наращивать объемы лизинговых операций. Так, стоимость имущества, закупленного ими для проведения лизинговых операций, составила на 1 апреля 1992 года 308 млн. руб., на 1 июля 1992 года- 450,2 млн. руб. и на 1 октября 1992 года — 675,8 млн. руб., т.е. за 10 месяцев по сравнению с началом года увеличилась в 2,4 раза (без учета поправочного коэффициента инфляции) (50. - С. 45). [c.86]

Интересы коммерческого банка в операциях по лизингу заключаются в получении им (в составе лизинговых платежей) процентов за предоставленное на условиях лизингового кредита имущество. Однако лизинговые операции сопряжены с различного рода риском, например, риском невостребованности передаваемого в лизинг оборудования на вторичном рынке, поскольку 83,4% машин и оборудования в отечественной практике предоставляются в лизинг на срок от 2 до 5 лет, а нормативный срок эксплуатации большинства из них от 7 до 10 лет (86. - С. 37). Поэтому для дальнейшего эффективного развития лизинга в коммерческих банках РТ и РФ требуется государственное регулирование лизинговых операций. [c.89]

Вместе с тем, наряду с амортизационными, налоговыми и таможенными льготами для коммерческих банков, занимающихся долгосрочным инвестированием в лизинговое имущество, следовало бы снижать требования к объему резервируемых в Центробанке средств, привлекаемых для операций лизинга, т.е. уменьшать их до более низкого уровня, поскольку лизинговые операции уже имеют резервный фонд в виде объекта лизинга. [c.127]

Второй уровень — это конкуренция между банками и небанковскими финансовыми институтами. Небанковские кредитно-финансовые институты — это учреждения, которые формально банками не являются, т.е. не имеют банковской лицензии, но основная деятельность которых связана с оказанием финансовых услуг и осуществлением операций, относимых к банковским. В сфере кредитования коммерческим банкам составляют конкуренцию кредитные кооперативы, лизинговые и факторинговые компании, ломбарды. В сфере привлечения временно свободных средств клиентов основными конкурентами являются негосударственные пенсионные фонды, страховые компании. Но наиболее многочисленной группой являются институты фондового рынка. Здесь конкуренция разворачивается на рынке инвестиционных услуг. Рынок ценных бумаг в России — это остроконкурентный рынок, на котором и в ближайшем, и в отдаленном будущем предвидится ожесточенная конкурентная борьба, Конкуренция с не- [c.426]

В последнее время это стало осознаваться властными структурами России и привело к принятию ряда важных решений как на уровне федерального, так и республиканского правительств. В первую очередь, необходимо отметить Постановление Правительства РФ от 16 июня 1994 года № 686 Об организации обеспечения агропромышленного комплекса машиностроительной продукцией на основе долгосрочной аренды (лизинга) (8) и Указ Президента РФ от 17 сентября 1994 года № 1929 О развитии финансового лизинга в инвестиционной деятельности (1). В Указе акцентируется внимание на развитии лизинга в сельском хозяйстве (что будет способствовать финансированию продукции сельскохозяйственного машиностроения), конверсии и техническом перевооружении предприятий. Принятие данных документов в ситуации, когда наметилась некоторая стабилизация экономики (инфляция не превышает однозначной цифры в месяц, увеличивается доля долгосрочных кредитов), наверняка привлечет внимание коммерческих банков и парабанковских структур к лизинговой операции, органично сочетающей в себе отношения аренды, способ кредитования и финансирования. Вместе с тем, многое будет зависеть от механизма поддержки лизингодателей. [c.89]

Смотреть страницы где упоминается термин Лизинговые операции коммерческих банков

: [c.216] [c.578] [c.606] [c.71] [c.72] [c.127]Смотреть главы в:

Банковское дело -> Лизинговые операции коммерческих банков

Банковское дело Издание 4 -> Лизинговые операции коммерческих банков