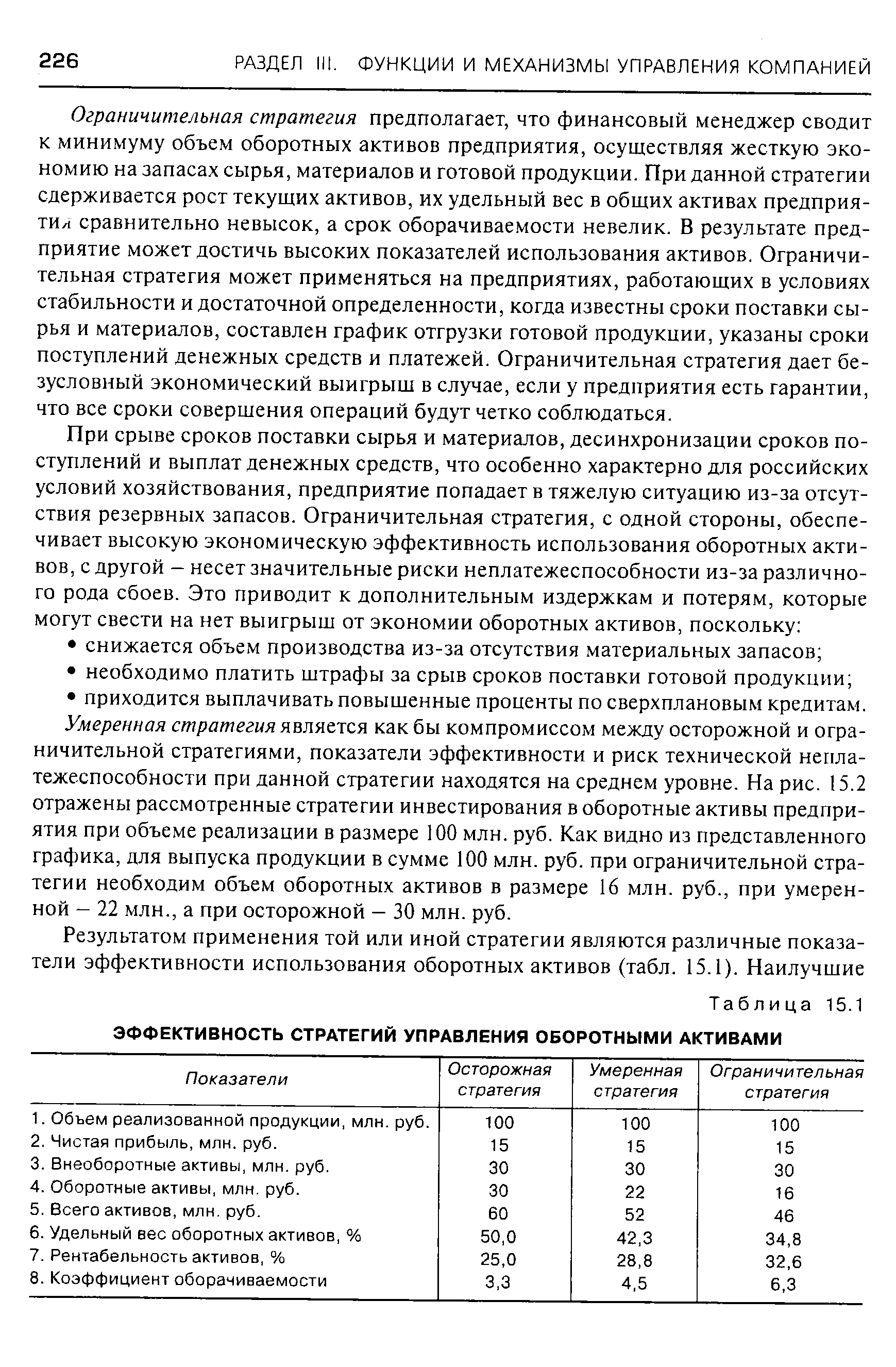

| Таблица 15.1 ЭФФЕКТИВНОСТЬ СТРАТЕГИЙ УПРАВЛЕНИЯ ОБОРОТНЫМИ АКТИВАМИ |  |

Повседневное управление оборотным капиталом — очень ответственная функция. Хотя этот процесс примерно одинаков для всех организаций вне зависимости от их профиля или расположения, у предприятий нефтяной отрасли существуют свои характерные особенности. Потребность в значительных денежных средствах испытывают как транснациональные компании, так и местные фирмы, поскольку все они должны финансировать создание и хранение запасов сырья и продукции. Неустойчивость цен на сырую нефть и нефтепродукты диктует необходимость создания и поддержания запасов в стратегических количествах, чтобы избежать дефицита нефти, возникающего в нестабильной политической обстановке. Квоты и цены на сырую нефть зависят от внешних не поддающихся контролю сил. Высокие технологии, дорогое оборудование и размещение операционной деятельности по всему миру требуют неповторимых стратегий, цель которых — снижение объемов денежных средств, инвестируемых в оборудование и запасные части к нему. Для этого прежде всего эксперты должны выработать стратегии управления оборотным капиталом в нефтегазовой отрасли. [c.218]

Стратегии управления оборотными средствами [c.335]

СТРАТЕГИИ УПРАВЛЕНИЯ ОБОРОТНЫМИ СРЕДСТВАМИ [c.344]

Управление оборотным капиталом. Политика предприятия в области оборотного капитала. Виды стратегии финансирования текущих активов. Компоненты оборотного капитала. Оценка оборотного капитала. Принятие решений о структуре оборотных средств и краткосрочной кредиторской задолженности значение управления оборотными активами очередность сроков финансирования сумма оборотных средств решения о соотношении кредиторской задолженности и оборотных средств. [c.471]

Краткосрочное финансовое планирование предопределяется долгосрочными финансовыми решениями. Существует несколько стратегий тонирования оборотного капитала и управления им [c.332]

С помощью портфельного анализа можно установить, подходит ли набор продуктов и услуг с точки зрения наличия средств и управления оборотным капиталом. Каждый кружок на рисунке представляет хозяйственную единицу (СБЕ) или стратегию. Центр каждого круга соответствует положению стратегии на матрице, а размер круга пропорционален доходу от продаж, создаваемому каждым видом хозяйственной деятельности, или же уровню предполагаемого дохода от продаж (в случае перспективных стратегических вариантов). Матрица B G отражает также наличие средств для проведения исследований и разработок. [c.90]

Формирование заданного объема оборотных активов требует привлечения соответствующих финансовых ресурсов. Поэтому комплексное управление оборотным капиталом наряду с разработкой стратегии управления текущими активами предусматривает и выработку стратегии по финансированию данных активов. [c.227]

Задачей финансового менеджера является выработка стратегии финансирования текущих активов путем определения оптимального соотношения между долгосрочными и краткосрочными источниками финансирования. В практике управления оборотным капиталом можно выделить три стратегии финансирования текущих активов — консервативную, агрессивную и умеренную. [c.228]

Политика управления оборотным капиталом заключается в выработке стратегии управления текущими активами в сочетании со стратегией финансирования, которые в совокупности должны обеспечивать формирование оптимального размера чистого оборотного капитала. В табл. 15.2 показано влияние на величину чистого оборотного капитала стратегий управления текущими активами и источниками финансирования. [c.231]

Рассматривая основные характеристики оборотных средств (объем, структура, скорость оборота, ликвидность, рентабельность), следует отметить, что они определяются не только сферой деятельности предприятия, отраслевой принадлежностью, экономической ситуацией в стране, но и во многом внутренними условиями деятельности предприятия эффективной стратегией управления или ее отсутствием. [c.410]

Главное в стратегии предотвращения банкротства предприятия, в решении проблем ликвидности и платежеспособности заключается в профессиональном управлении оборотными средствами. С одной стороны, это предполагает оптимизацию источников оборотных средств на основе выработанной стратегии, а с другой — размещение этих средств между материальными и нематериальными оборотными активами, а также в сфере производства и сфере обращения. Большую роль здесь играет правильно выбранная кредитная политика, связанная с использованием кредита в качестве финансового рычага. В то же время при существующей учетной ставке это сделать довольно сложно. [c.266]

Важнейшей стороной обеспечения устойчивости хозяйственной системы, связанной с производимой продукцией и технологией производства, является обеспечение оптимального состава и структуры активов, а также правильный выбор стратегии управления ими. Устойчивость хозяйственной системы зависит от качественных факторов управления текущими активами количества используемых оборотных средств видов задействованных оборотных средств величины запасов в денежной форме и т. д. Тут возможна двоякая ситуация. Если в хозяйственной системе уменьшают размеры запасов, то высвобождаемые денежные ресурсы в виде свободного капитала можно пустить в оборот и увеличить размер прибыли. С другой стороны, растет возможность приостановки производства из-за возникновения недостаточности запасов. [c.57]

Управление денежной наличностью сводится в конечном итоге к регулированию величины собственных оборотных средств и текущих финансовых потребностей. А СОС и ТФП, в свою очередь, зависят не только от тактики, но и от стратегии управления финансами предприятия. Поэтому для принятия решений по управлению денежной наличностью необходимо анализировать данные за достаточно длительный период и выявлять направленность главных структурных изменений. [c.335]

Многие опытные и удачливые предприниматели даже считают рациональное управление оборотным капиталом — тактику финансового менеджмента — главным содержанием финансовой работы на малом предприятии. Но самые опытные и удачливые знают нет тактики без стратегии. Именно поэтому в нашем учеб- [c.608]

Управлением оборотным капиталом называется процесс принятия решений и выработки стратегий, определяющих объем и типы инвестиций в текущие активы, во-первых, и объем и вид финансирования за счет краткосрочных обязательств — во-вторых. Повседневная деятельность фирмы выражается в денежном потоке через счета оборотного капитала. Управление оборотным капиталом включает также анализ рисков и выгоды. Высокое значение коэффициента текущей ликвидности (оборотные активы/краткосрочные обязательства) свидетельствует о хорошей ликвидности и относительно низком риске. Тем не менее для текущих активов характерна, как правило, низкая доходность, в то время как краткосрочные обязательства чаще всего сопровождаются относительно большим процентом. Следовательно, высокая ликвидность имеет свою, и немалую, цену. [c.221]

Судьбу потока денежных средств через счета оборотного капитала можно проследить на примере одного его цикла. Он показывает, как стратегии управления запасами, дебиторскими и кредиторскими задолженностями, взаимодействуя между собой, влияют на денежный поток компании (см. рис. 8.1). [c.223]

Оборотный капитал, называемый иногда валовым оборотным капиталом, относится к оборотным активам. Чистый оборотный капитал представляет собой текущие активы за вычетом текущих обязательств. Политика управления оборотным капиталом основана на базовом подходе к принятию решений по плановым показателям каждого вида оборотных активов и их финансированию. Менеджмент оборотного капитала подразумевает повседневное управление текущими активами и текущими обязательствами в рамках принятой стратегии. [c.254]

Управление оборотными активами и капиталом - это процесс разработки стратегии и тактики принятия решений, определяющих объем текущих активов по видам, объем и виды инвестиций для их финансирования, а также организацию повседневной работы, обеспечивающей их достаточность и эффективность использования. [c.251]

Политика управления оборотными активами представляет собой часть общей финансовой стратегии предприятия, заключающейся в формировании необходимого объема и состава оборотных активов, рационализации и оптимизации структуры источников их финансирования. [c.123]

Решение краткосрочных и текущих задач требует разработки учетной, налоговой и кредитной политики предприятия, а также политики управления оборотными средствами, кредиторской и дебиторской задолженностями, издержками предприятия, включая выбор способов амортизации. Совмещение интересов развития предприятия, наличие достаточного уровня денежных средств для этих целей и сохранение его платежеспособности возможно только при согласованности стратегических и тактических задач, которые формализуются в процессе финансового планирования. Финансовый план формулирует цели и критерии оценки деятельности предприятия, дает обоснование выбранной стратегии и показывает, как достичь поставленных целей. В зависимости от целей можно выделить стратегический, краткосрочный и оперативный виды финансового планирования. [c.178]

В области управления оборотными средствами с учетом рисков выделяются основные задачи (стратегии) [c.346]

В теории управления финансами принято различать неадекватные стратегии финансирования оборотных средств исходя из отношения финансового директора к выбору источников покрытия мобильной их части. [c.118]

Максимизация полной стоимости фирмы Эта стратегия включает процесс управления оборотным капиталом в общую финансовую стратегию фирмы. Суть ее состоит в том, что любые решения в области управления оборотным капиталом, способствующие повышению цены предприятия, следует признать целесообразными. [c.337]

Рассчитать различные варианты стратегии финансового управления оборотными средствами (рис. 9.10) по приведенным ниже данным. [c.341]

Проблема согласованного управления оборотным капиталом корпорации сферы обращения рассмотрена применительно к корпоративной системе комитент-комиссионер . На основе анализа механизмов согласования экономических интересов комитента и комиссионера получены условия согласования для линейного механизма стимулирования и определена область Парето-оптимальных стратегий системы. [c.204]

Собственные оборотные средства и ТФП зависят не только от тактики, но и от стратегии управления финансами предприятия. Поэтому для принятия решений по управлению денежной наличностью необходимо анализировать данные за достаточно длительный период и выявить направленность главных структурных изменений. [c.34]

Из анализа формулы (3) сразу следуют несколько подходов к управлению оборотными активами. Прежде всего, это то, что на стоимость оказывают влияние все аспекты финансового цикла, многие из которых действуют в противоположных направлениях. Это влияние носит характер как линейной, так и не линейной зависимости. К росту стоимости приводит увеличение величины дебиторской задолженности при одновременном не увеличении длительности финансового цикла. Это равносильно сокращению сроков коммерческого кредитования покупателей при росте продаж за денежные средства и/или росте собираемости дебиторской задолженности. С другой стороны, увеличение срока коммерческого кредита со стороны поставщиков с тенденцией снижения цен на закупаемые сырье и материалы при условии не сокращения объемов выпуска положительно скажется на стоимости бизнеса. Формула (3) позволяет дать количественную оценку влиянию разных стратегий управления дебиторской и кредиторской задолженностью на стоимость предприятия в целом. [c.27]

Если отчет о движении наличности свидетельствует о приросте оборотных активов (расходовании наличности), аналитику следует выяснить, пропорционален ли такой прирост увеличению выручки или же речь идет о недостатках управления либо об изменении стратегии фирмы. Если же оборотные активы компании сократились (источник наличности), уточните, отражает ли это снижение уменьшение выручки или это сознательное решение [c.254]

В условиях рыночной экономики резко повышается значимость эффективного управления финансовыми ресурсами. От того, насколько эффективно и целесообразно они трансформируются в основные и оборотные средства, а также в средства стимулирования рабочей силы, зависит финансовое благополучие предприятия в целом, его владельцев и работников. В той или иной степени роль финансовых ресурсов важна на всех уровнях управления (стратегический, тактический, оперативный), однако особое значение она приобретает в плане стратегии развития предприятия. Таким образом, финансовый менеджмент как одна из основных функций аппарата управления приобретает ключевую роль в условиях рыночной экономики .1 [c.19]

Для того чтобы спланировать мероприятия по совершенствованию движения грузопотока готовой продукции, у менеджера фирмы второй ступени имеется немало возможностей организовать взаимодействие с маркетинговыми, производственными и другими службами. Тот или иной способ совершенствования движения грузопотока связан с экспериментом, ставящим своей целью полное удовлетворение спроса при минимальных расходах. В фокусе фирм второй ступени находится проблема прибыльности. Фирм третьей ступени пока что мало, но они имеют тенденцию к численному росту. Для этих фирм характерен стратегический подход к ведению дел и контролю. Миссия управления снабжением на третьей ступени заключается в превращении в единое целое всего процесса снабжения с грузопотоками готовой продукции и грузопотоками сырья. Управление снабжением здесь направлено на решение стратегических проблем, таких, как переход к стратегии снабжения, адекватное реагирование на изменение обстановки под влиянием внешних факторов и т.д. Такой стратегический подход обеспечивает усиление взаимодействия с функциями снабжения и другими функциями и действует как звено в цепи всей предпринимательской деятельности фирмы. Важно и то, что этот подход к управлению объединенным снабжением, наряду с повышением эффективности использования постоянного капитала, способствует сокращению оборотного капитала. В результате структура фирм третьей ступени благоприятствует успеху ведения дел, улучшению финансового положения, повышению эффективности инвестиций и т. д. [c.309]

Далее рассмотрим отдельно такой составной элемент оборотного капитала, как дебеторская задолженность, управление которой также играет важную роль в оптимизации финансово-хозяйственной политики предприятия и влияет на конечную стратегию поведения. "Управление дебеторской задолженностью непосредственно влияет на прибыльность компании и определяет дисконтную и кредитную политику для малоэффективных покупателей, пути ускорения востребования долгов и уменьшения безнадежных долгов, а также выбор условий продажи, обеспечивающих гарантированное поступление денежных средств"[181. [c.70]

Должностные обязанности. Организует управление движением. финансовых ресурсов предприятия и регулирование финансовых отношений, возникающих между хозяйствующими субъектами в условиях рынка, в целях наиболее эффективного использования всех видов ресурсов в процессе производства и реализации продукции (работ, услуг) и получения максимальной прибыли. Обеспечивает разработку финансовой стратегии предприятия и его финансовую устойчивость. Руководит разработкой проектов перспективных и текущих финансовых планов, прогнозных балансов и бюджетов денежных средств. Обеспечивает доведение утвержденных финансовых показателей до подразделений предприятия. Участвует в подготовке проектов планов реализации продукции (работ, услуг), капитальных вложении, научных исследований и разработок, планировании себестоимости продукции и рентабельности производства, возглавляет работу по расчету прибыли и налога на прибыль. Определяет источники финансирования производственно-хозяйственной деятельности предприятия, включающие бюджетное финансирование, краткосрочное и долгосрочное кредитование, выпуск и приобретение ценных бумаг, лизинговое финансирование, привлечение заемных и использование собственных средств, про- водит исследование и анализ финансовых рынков, оценивает возможный финансовый риск применительно к каждому источнику средств и разрабатывает предложения по его уменьшению. Осуществляет инвестиционную политику и управление активами предприятия, определяет оптимальную их структуру, подготавливает предложения по замене, ликвидации активов, следит за портфелем ценных бумаг, проводит анализ и оценку эффективности финансовых вложений. Организует разработку нормативов оборотных средств и мероприятий по ускорению их оборачиваемости. Обеспечивает своевременное поступление доходов, оформление в установленные сроки финансово-расчетных и банковских операций, оплату счетов поставщиков и подрядчиков, погашение займов, выплату процентов, заработной платы рабочим и служащим, перечисление налогов и сборов в федеральный, региональный и местный бюджеты, в государственные внебюджетные социальные фонды, платежей в банковские учреждения. Анализирует финансово-хозяйственную деятельность предприятия, участвует в разработке предложений, направленных на обеспечение платежеспособности, предупреждение образования и ликвидацию неиспользуемых товар- [c.115]

Для конкретного предприятия наиболее реальна одна из следующих трех моделей стратегии финансового управления оборотными средствами (рис. 9.7,9.8,9.9), в основу которых положена посылка, что для обеспечения ликвидности как минимум внеоборотные активы и системная часть текущих активов должны покрьшть-338 [c.338]

К 1996 г. кредиторская задолженность составляла более 213,3 млрд рублей. Оборотных средств не хватало даже для такого мизерного объема выпуска. Задолженность по заработной плате достигла шести месяцев, хотя число работников предприятия сократилось с 25 тыс. до 16 тыс. человек. Затраты не снижались, новых бизнесов почти не было. В руководстве были чистые производственники, не было никакой стратегии, решали частные вопросы. Начался мощный трудовой конфликт, подогретый деятельностью коммунистов в период выборов. Завод практически стоял четыре месяца. После этого было введено арбитражное управление, и Игорь Юрьевич Миронов занял пост внешнего управляющего , — вспоминает начало 1996 г. Валерий Ярмолович, директор по стратегическому планированию. [c.338]

Одним из путей определения, как предполагаемые изменения логистической системы будут влиять на прибыль и рентабельность предприятия является использование стратегических моделей прибыли и рентабельности [1]. Пример использования подобных моделей (по данным компании Sara Lee orporation, США) представлен на рис. 1.1. В соответствии с ним, одной из основных задач любой фирмы является повышение рентабельности собственного капитала. Поскольку при этом изменение финансового левереджа (рычага) является стратегическим решением и, как правило, принимается в верхних эшелонах управления, для увеличения рентабельности собственного капитала требуется добиться увеличения рентабельности активов. Логистика может оказывать существенное влияние на данный показатель через сокращение запасов сырья, полуфабрикатов, комплектующих и готовых изделий, поскольку очень часто 50 и более процентов оборотного капитала фирм-продуцентов приходится на запасы. Поэтому логистический фактор, воздействующий на собственный капитал, в значительной мере зависит от политики компаний в отношении уровней запасов, степени контроля и управления уровнем запасов, а также от системы планирования потребностей распределения. Известно, что традиционная концепция экономического размера заказов не всегда отражает истинные потребности производства и распределения. В результате возникает избыточный уровень запасов. В свою очередь, закупки сырья и материалов тесно связаны со счетами кредиторов. Такие счета являются, с точки зрения логистики, ключевыми элементами баланса фирм и оказывают влияние на их оборотный капитал. Следовательно, интеграция управления закупками и управления производством - составная часть логистической стратегии - может дать положительный эффект, что и подтверждается практикой. Кроме того логистика может оказывать воздействие и на такие элементы баланса, как наличность и дебиторская задолженность, поскольку логистическая деятельность непосредственно влияет на сроки выполнения заказов и, соответственно, на сроки выписки счетов и их оплаты. [c.4]