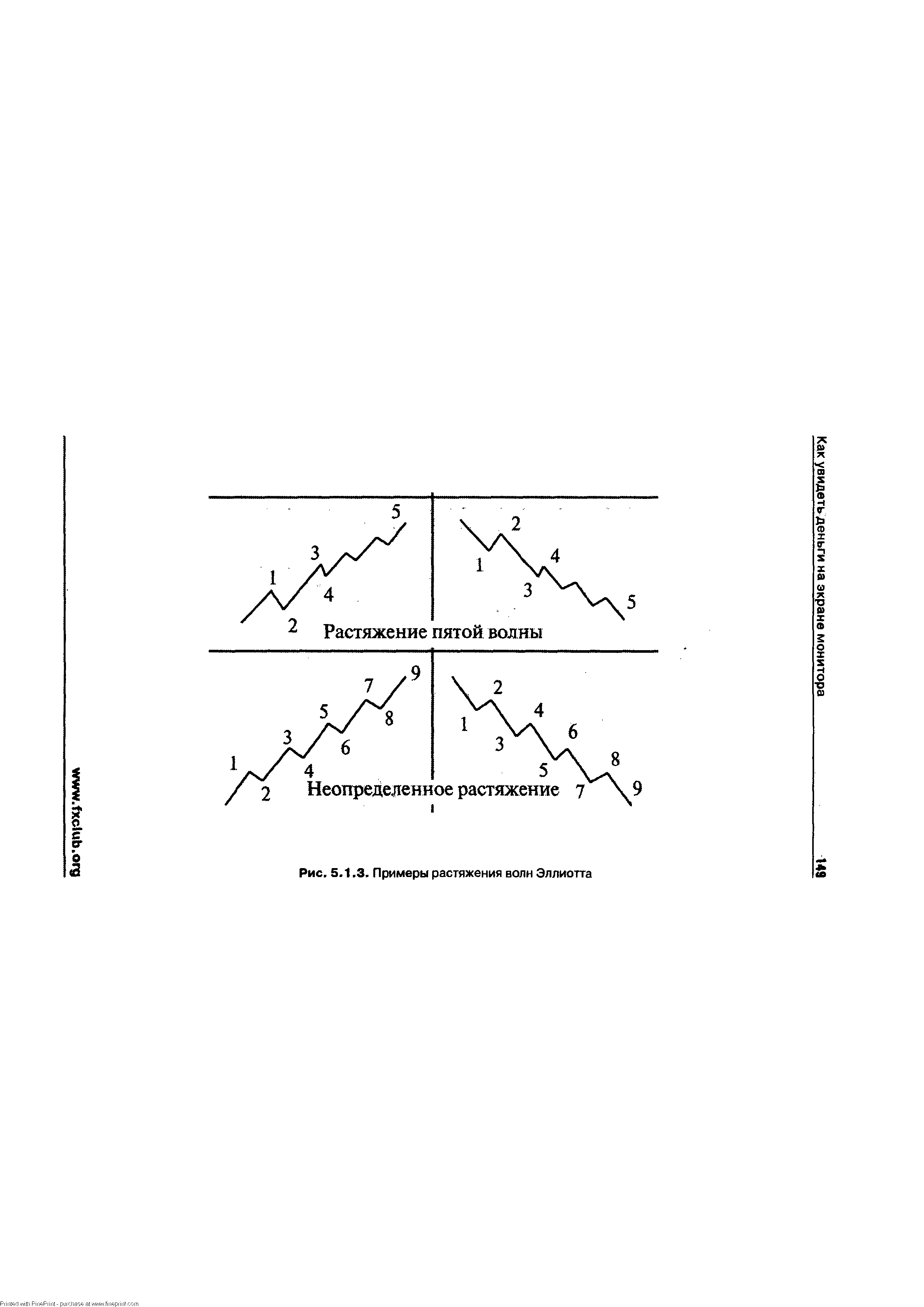

| Рис. 5.1.3. Примеры растяжения волн Эллиотта |  |

В случае растяжения волны 3 она может составлять 2.618 или 4.236 от волны 1. [c.135]

Чтобы рассчитать ценовые цели в растяжении волны 3, необходимы следующие шаги [c.57]

Когда ведется поиск безопасных точек входа, хорошие перспективы связаны с выбором конца растяжения в волне 5, соединенного с двойным возвратом. Единственный его недостаток в том, что он случается крайне редко. Эллиотт писал "Следует отметить, что в каждом примере всего девять волн, считая растянутую волну за пять, а не за одну" (р. 55). В этом особом случае нас интересует только растяжение волны 5, как показано на рис. 5-20. [c.65]

Мы обсудили различие между растяжениями в волне 3 и волне 5. Инвестирование в конце растяжения волны 5 можно считать самой безопасной точкой входа вообще. Инвестирование в конце растяжения волны 5 можно считать самой безопасной точкой в теории Эллиотта, если стратегии объединяются с правилами входа и выхода. [c.70]

Волна 3 обычно имеет длину, составляющую 1.618 волны 1, реже — равную ей. В случае растяжения волны 3 она может составлять 2.G18 или 4.618 от волны 1. [c.150]

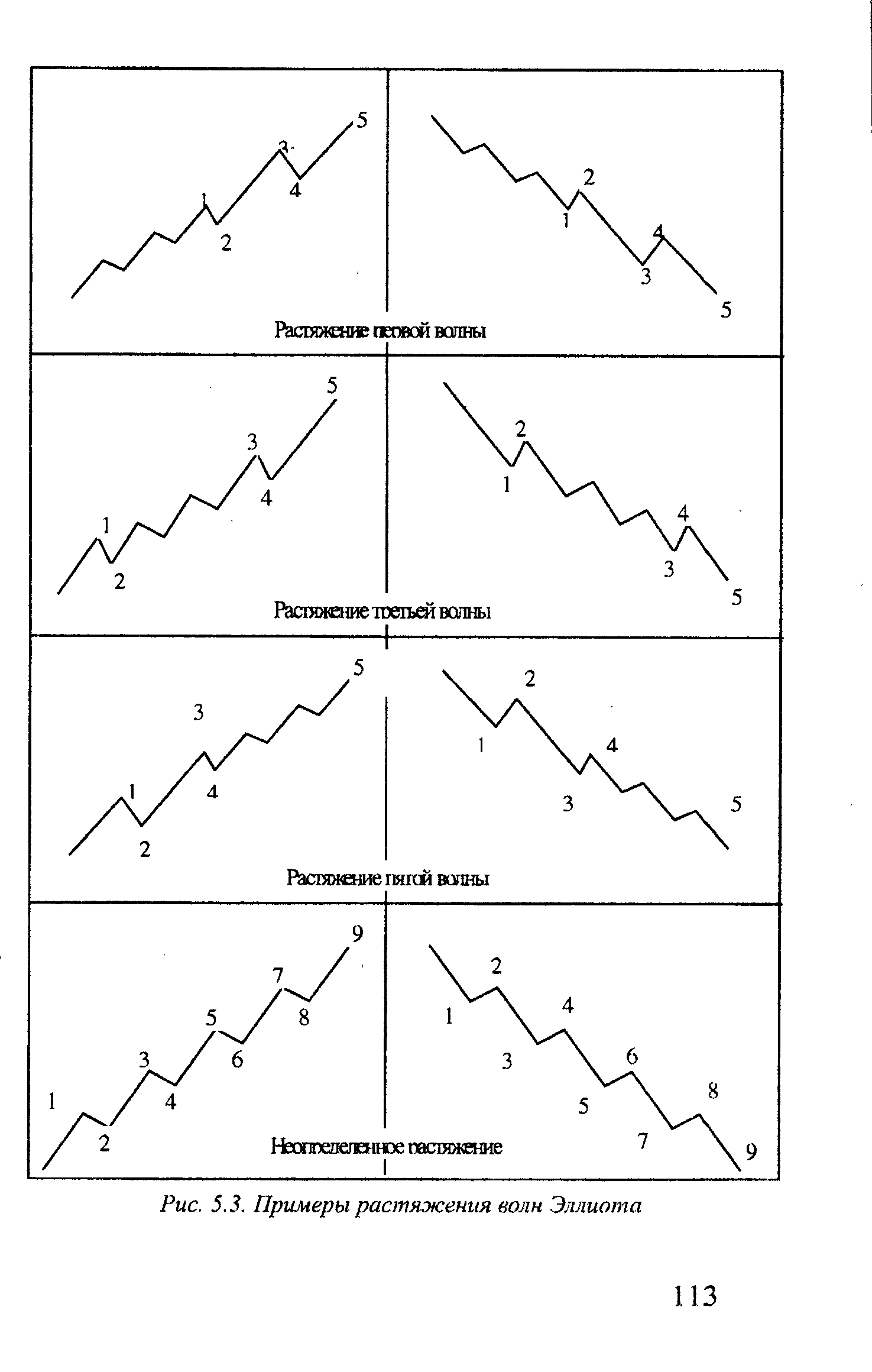

| Рис. 5.3. Примеры растяжения волн Эллиота |  |

Наконец, необходимо упомянуть здесь о таком явлении как "двойная коррекция" растянутых пятых волн. Под этим понимают трехволновое падение цен до уровня исходной точки растяжения, происходящее после того, как растяжение завершилось. Затем следует оживление, в ходе которого цены возвращаются к вершине растянутой волны. От этой точки тенденция роста либо возобновляется, либо образует вершину рынка - в зависимости от ее места в более высоком по иерархии рыночном цикле. На рис. 13.5 показан пример "двойной коррекции" для бычьего рынка. [c.336]

Поскольку из трех импульсных волн растягивается только одна, две остальные равны по протяженности и времени завершения. Если растягивается пятая волна, волны 1 и 3 должны быть почти равны. При растяжении третьей волны более или менее равными окажутся волна 1 и 5. [c.350]

Растянутая волна - важнейший элемент любой надежной Импульсной ценовой фигуры и ее уникальная ("эксклюзивная") характеристика. Термин Растяжение используется для описания "самой длинной волны" Импульсной группы. Присутствие (или отсутствие) Растянутой волны своего рода "указательный знак", разграничивающий Импульсное и Коррективное поведение рынка. Данный тест практически всегда позволяет отделить реальные Импульсные ценовые фигуры от их имитаций (Коррекций). [c.125]

Последние 7 глав этой книги объединены под общим заголовком "Расширения Нили". Эти расширения не имеют никакого отношения к растяжениям (растянутым волнам Импульсов) термин "расширения" в данном случае обозначает дополнения, внесенные автором в Теорию Волн Эллиота — новую информацию,- введение новых, но необходимых понятий и методов, которые следует использовать для построения волновых фигур. Нельзя сказать, что следующие 7 глав полностью состоят из нового материала в них содержатся и высказанные ранее идеи - об этом сделаны соответствующие указания - и ряд известных концепций, значительно доработанных и дополненных. Однако большая часть материала абсолютно нова и будет очень полезной по мере приобретения вами опыта в теоретико-волновом анализе. Поскольку объем появившейся в последнее время литературы по данному вопросу просто огромен, возможно, часть представляемых вашему вниманию концепций уже была представлена раньше. Если это действительно так, автор спешит заверить вас, что ничего не знал об этом. [c.163]

В с-волне таких эффектов, как в третьей Растянутой, не наблюдается ее внутренняя энергетическая недостаточность обычно "блокирует" эффект растяжения, не давая Двойной Тройке возможности превратиться в Подвижную Коррекцию. [c.234]

Эта волна последовательности бывает Растянутой чаще всего. Если сегментированной является также волна-(З), то очень велика вероятность, что третья волна волны-(З) тоже будет Растянутой, чтобы сразу после завершения волны-2 произошло растяжение третьей волны, без формирования меньшей второй волны на том же самом графике. Вторая волна должна иметь рейтинг Энергии, равный по модулю 1 или выше. Если третья волна поливолна, то последовательно меньшие вторые волны (до взрывного движения Энергии "3 из 3") будут аналогичного строения. При этих специфических условиях необходимо, чтобы меньшие 2-волны были менее длительными, менее длинными и откатывающимися слабее (в процентном отношении к вол не-1), чем более крупные 2-волны. Также линия тренда 0-2 более крупной фигуры не должна пробиваться Коррекцией меньшей 2-волны. Всегда помните, волна-5 может оказаться Неудавшейся, если третья волна растягивается. [c.242]

Если волна-3 не растягивается, достаточно высока вероятность растяжения первой волны. Если первая волна растянута, волна-3 не должна намного превышать 61.8% первой волны и волна-5 не должна намного превышать 61.8% волны-3. Если волна-1 меньше волны-3 (но не менее 61.8%), то вероятно, что Растянутой будет волна-5. Это повлечет за собой перекрытие волной-4 волны-1, причем волна-4 будет больше по цене и/или времени, чем во л на-2. 5-я волна должна быть как минимум равна ценовому расстоянию 1-3, прибавленному к минимуму волны-4. 5-я волна не должна быть больше 161.8% расстояния волн 1-3, прибавленного к вершине волны-3. [c.246]

Растяжение первой волны 12-10 [c.271]

Растяжение первой волны [c.281]

Растяжение третьей волны [c.281]

Растяжение пятой волны [c.281]

Существует практически всего один способ построения канала Растянутой 5-й волны (см. Рисунок 12-14). Он по существу представляет собой обратную ситуацию по сравнению с Растяжением 1-й волны. Канал будет стремиться к расширению, напоминая "рупор" ("мегафон"). [c.281]

Сужение трендовых линий - распространенный признак Растяжения 1-й волны. [c.282]

В Двойном Растяжении 5-я волна обычно пробивается выше линии тренда 1-3. Причина, по которой это называется Двойным Растяжением, в том, что 3-я волна превышает 161.8% волны-1, а 5-я волна превышает 161.8% волны-3. [c.283]

Основным видом отклонений импульсных волн является растяжение. [c.147]

Немного оптимизма вам, как аналитику, внушает основное правило, касающееся растяжения импульсных волн цикла. Из трех импульсных волн растянутой может быть, как правило, не более чем одна (рис. 5.1.3). Уже легче... [c.147]

Размах волны 5 составляет 0,618 амплитуды волны 1. Часто волна 5 бывает вполне подобна волне 1. Растяжение увеличивает волну 5 до, 1,618 волны 1. [c.174]

Двойная коррекция (double orre tion) — это конфигурация, тесно связанная с растяжением волны 5. После завершения растянутой волны 5 цена тремя волнами падает до уровня, где началось растяжение волны 5 (рис. 5.1.5). Затем график поднимается опять до уровня завершения волны 5 (либо одной волной — пунктир, либо также тройной волной). [c.150]

Да, это более агрессивный подход. Он порождает риск остановки (stop out), когда произойдет растяжение волны 5. Трейдер должен быть готов к веренице [c.27]

Опционы на фьючерсах могут использоваться в качестве обоснованной стратегии на растяжениях волн 3 и 5 в том случае, если полная амплитуда ценового колебания по соответствующему фьючерсному контракту достаточно велика. Например, в случае немецкой марки, швейцарского франка и японской иены конец волны 3 или 5 должен насчитывать не менее 10 полных пунктов (рост с 70.00 до 80.00). При покупке опционов на продажу (puts) или спроса ( alls) нужно применять следующие правила [c.69]

Особенности развития импульсных волн Стандартная волновая конфигурация не часто возникает на графике в чистом, правильном виде. В большинстве случаев имеют место те или иные отклонения, в которых проявляется индивидуальность конкретного рынка. Ближайшие два раздела посвящены систематизации таких отклонений и описанию их роли в эллиоттовской волновой концепции. Для импульсных волн основным видом нестандартного поведения является растяжение волн. [c.112]

Волна 3. Третья волна, как правило, самая длинная и динамичная (во всяком случае на рынке обыкновенных акций). Пересечение волной 3 уровня вершины первой волны регистрирует все типы классических прорывов и сигналы к открытию длинных позиций - в полном соответствии с теорией Доу. Буквально все технические системы, следующие за тенденцией, к этому моменту уже вступили в игру на повышение. На третью волну приходится самое значительное увеличение объема торговли, в это время на графиках появляются многочисленные пробелы. Не удивительно, что шансы растяжения у третьей волны самые большие (см. след, раздел). Волна 3 никогда не может быть самой короткой волной из пяти. К этому времени даже результаты фундамен- А тального анализа выглядят оптимистично. [c.334]

Волна 5. На фондовом рьйнее волна 5 обычнегораздо менее динамична, чем третья. На товарных же рынках она часто самая длинная и более всего подвержена растяжению. Во время пятой волны многие подтверждающие технические индикаторы - например, OBV - [c.334]

Как вносить в счет небольшие изменения В подавляющем большинстве случаев потребность в корректировках счета связана с растяжением фигуры (см. "Гибкость Меток Движения (Расширение фигуры)" стр. 9-10). То, что вы считали концом Коррекции или Импульса, было лишь волной-а или волной-1 (соответственно) более сложной Коррекции или Импульса. Этот факт обеспечивает очень простой способ исправления (корректировки) волнового счета. Начиная с самой последней моноволны на вашем графике, независимо от того, какое обозначение ей присвоено, уменьшите Наименование Порядка на единицу. Используя это Наименование, предположите, что данная моноволна лишь волна-а или волна-1 (в зависимости от того, какая из них соответствует ситуации) более крупной Коррективной или Импульсной фигуры. Тот же самый принцип будет работать для сегментов, Порядок которых превышает моноволновой. [c.316]

Растяжение (extension) — это разделение волны на несколько составляющих (рис. 5.1.3). Существенно, что эти составляющие представляют собой волны того же уровня, что и сама составная волна. Было бы намного проще, если бы они были волнами более низкого уровня, из каких составляется любое движение рынка. Но, к сожалению, это не всегда так — и на тех временных интервалах, с которыми работаете вы, может возникнуть растяжение. [c.147]

Возможна также ситуация, когда растяжение проявляется как последовательность абсолютно равноправных волн с основными волнами цикла. В этом случае вообще не понятно, к какой из волн относится растяжение. Но такая девятиволновая структура может рассматриваться уже как отдельный тип в структуре волн [c.147]

Возможна также и конструкция под очень уж интересным названием растянутое растяжение (expanded extension). Как она выглядит, смотрите на рис. 5.1.4. Смысл в том, что растянутой оказывается одна из волн вашей главной волны. Волна 3 наиболее склонна к растяжению, поэтому именно на ней это отклонение появляется чаще всего. Фактически растянутое растяжение можно увидеть, если, увидев просто растяжение , перебраться на более высокую точку и посмотреть сверху на растянутую волну, как на подволну для волны большего масштаба. [c.150]

Смотреть страницы где упоминается термин РАСТЯЖЕНИЕ ВОЛН

: [c.335] [c.143] [c.115] [c.409] [c.283]Смотреть главы в:

Технический анализ фьючерсных рынков -> РАСТЯЖЕНИЕ ВОЛН

Технический анализ фьючерских рынков теория и практика -> РАСТЯЖЕНИЕ ВОЛН