А" — качественная структура активов банка [c.321]

Сделка 2 становление предприятия. Теперь совету директоров нужно перевести новый банк из области проектов в сферу живой реальности. Первым шагом должно стать приобретение недвижимого имущества и оборудования. Предположим, директора, уверенные в успехе своего предприятия, покупают здание за 220 тыс. дол. и конторское оборудование на сумму 20 тыс. дол. Эта простая сделка изменяет лишь структуру активов банка. Теперь наличных средств у банка стало меньше на 240 тыс. дол. и появились активы в виде новой собственности стоимостью 240 тыс. дол. Обозначив звездочкой статьи, затрагиваемые каждой сделкой, мы обнаружим, что по завершении сделки 2 балансовый отчет будет выглядеть следующим образом [c.299]

СТРУКТУРА АКТИВОВ БАНКА [c.302]

Чем состав и структура активов российских банков отличаются от состава и структуры активов банков других стран [c.308]

Таким образом, на общий уровень банковского риска влияет модифицирование структуры активов банка путем определения наиболее выгодных решений для банка и формирование достаточной величины капитала. Поставленную задачу предполагается решать с помощью математических моделей оптимального распределения временно свободных денежных средств с целью максимизации доходности банка и минимизации риска (максимизация надежности). Так как при правильно разработанной стратегии банка коэффициент риска должен быть минимален, то рассчитав вероятность общих потерь банк может либо отклонить, либо осуществить планируемую операцию. [c.44]

К четвертой группе активных операций банка относят его внутренние инвестиции, т.е. приобретение собственных основных средств (здание, оборудование) и нематериальных активов. Такие вложения банка характеризуются крайне низкой ликвидностью и не приносят ему никаких доходов. Однако они необходимы для успешного функционирования банка, формирования его имиджа и укрепления позиций на денежном рынке. В структуре активов основные средства и имущество занимают незначительную долю (10-15%). Более высокая их доля, как правило, свидетельствует о нерациональной структуре активов банка и сопряжена с низким уровнем его доходности и ликвидности. [c.140]

Одна из основных целей банковской политики в распределении средств кредитного потенциала заключается в том, чтобы обеспечить соответствие структуры источников средств структуре активов банка. [c.192]

Пассив баланса отражает источники собственных и привлеченных средств банка. Объем и структура пассивов в значительной степени определяют объем и структуру активов. Причем от срока привлечения ресурсов зависит ставка кредитования. [c.163]

Имитационная модель банка, основанная на финансовых потоках, обеспечивает подвижную, динамичную картину формирования портфеля пассивов и активов банка. Структуру активов можно рассмотреть за весь требуемый период времени. Каждому активу ставится в соответствие поток его доходов. [c.163]

Анализу активных операций банка предшествует количественный анализ актива баланса, который позволяет выявить структуру средств, тенденции ее изменения, возможные негативные и позитивные сдвиги. Анализ активов банка проводится как по вертикали, так и по горизонтали. Вертикальный анализ со- [c.364]

Используя данные приложения I, проведем анализ структуры и динамики активов банка в разрезе основных статей по состоянию на 01.04.98 г. и 01.05.98 г. [c.365]

Анализ структуры и динамики активов банка [c.365]

Анализ структуры производительных и непроизводительных активов банка проводится на основе группировки статей актива баланса путем разделения их на производительные и непроизводительные. К числу производительных активов относятся выданные кредиты, размещенные депозиты, вложения в ценные бумаги и другие доходные активы. [c.369]

Используя данные приложения 1, определим величину производительных и непроизводительных активов банка по состоянию на 01.04.98 г. и 01.05.98 г. и проанализируем их структуру и динамику. [c.369]

При составлении отчета о движении денежных средств в соответствии с инструкцией к упомянутому приказу используют только информацию о денежных средствах, отражаемую на счетах 50 Касса , 51 Расчетный счет , 52 Валютный счет , 55 Специальные счета в банках . Денежные эквиваленты при подготовке отчета о движении денежных средств по российским стандартам не определяются и не используются. Тем не менее на практике целесообразно учитывать и денежные эквиваленты, особенно в тех случаях, когда они имеют значительный удельный вес в структуре активов. [c.186]

Современный финансовый менеджмент включает изучение действий, связанных с приобретением, слиянием, финансированием, управлением активами. Соответственно основные функции финансового менеджмента сводятся к принятию решений в трех направлениях инвестиции, финансовые решения и решения, связанные с управлением активами. Таким образом, он включает поиск ответов на вопросы о том, какой должна быть структура активов соотношение денежных ресурсов и товарно-материальных ценностей, как они должны распределяться между подразделениями фирмы, определение дивидендной политики, формирование специфических методов работы с оборотными средствами и денежными активами, т. е. в книге рассматриваются разнообразные, весьма гибкие методы финансового управления, которые открывают для нашего читателя новые, подчас неожиданные, возможности, в том числе в отношениях между фирмой и банком. [c.6]

По достижении достаточного уровня ликвидности средства фонда идут на финансирование всех обоснованных заявок на получение ссуд. Отметим, что структура активов, или распределение ссуд, рассматривается как отражение взаимодействия экономических факторов в регионе, в котором банк функционирует. Также отметим, что портфель выданных банком ссуд (наиболее рискованных активов фирм) не рассматривается как средство обеспечения ликвидности. [c.215]

В заключение отметим превосходство современного подхода к управлению активами и пассивами над всеми ранее перечисленными подходами, по крайней мере в одном основном моменте он рассматривает стоимость и структуру активов и пассивов как динамические переменные, а не как нечто данное. Руководствуясь этим подходом, банкир получает контроль над судьбой и прибыльностью банка. Однако отметим, что усиление контроля дает не только возможность получения большей прибыли, но и возможность несения больших убытков. [c.219]

Это можно сделать, изменив структуру активов учреждения или структуру пассивов, используемых для финансирования активов. В главе 6 (рис. 6-1) показано, что начиная с 1960-х годов коммерческие банки изменили структуру своих активов, увеличив объем ссуд по отношению к ценным бумагам. В сущности, процент банковских средств, инвестированных в активы с высоким уровнем риска (ссуды), увеличился за счет активов с низким уровнем риска. В начале 1980-х годов доля активов коммерческих банков в виде наличности и ценных бумаг приблизительно составляла 36% от всех активов. К концу десятилетия эта величина была всего лишь 27%. Для сравнения доля общих активов, используемых для предоставления ссуд, возросла с 54 до 61%. [c.307]

Функции разработки оптимальной структуры активов и пассивов подготовки предложений Правлению банка по обеспечению показателей достаточности капитала и его ликвидности, по процентным ставкам анализа кредитных рисков осуществляет Кредитный комитет, состоящий из 5-ти человек. [c.765]

Структура активов в балансовом отчете коммерческого банка отражает тот факт, что банкир преследует две противоположные цели. [c.306]

Различна и структура активов этих групп банков. Так, как видно из [c.199]

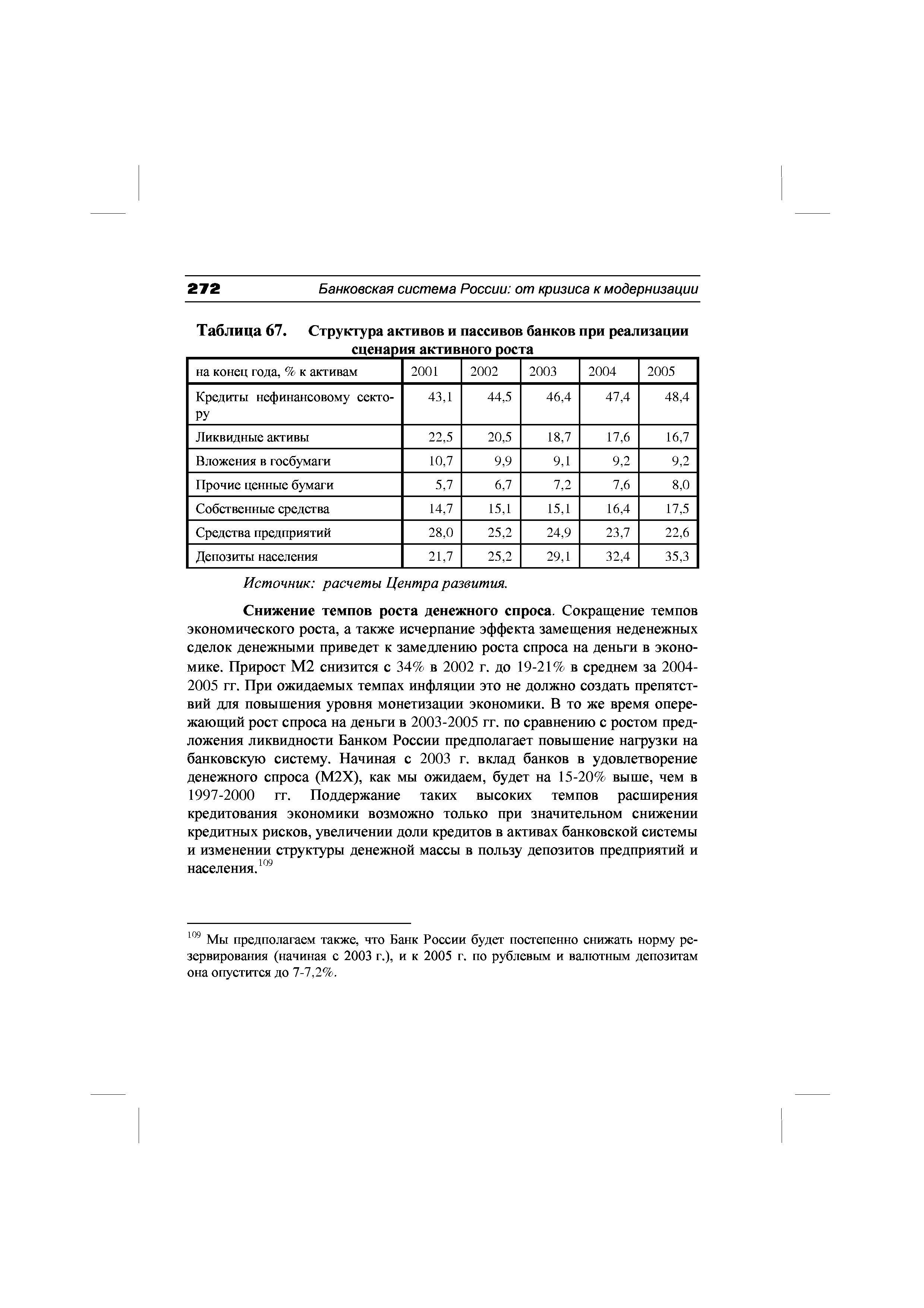

| Таблица 67. Структура активов и пассивов банков при реализации |  |

Пенсионные фонды различаются по организации и управлению, по структуре активов. Так, имеются фонды застрахованные (управляемые страховыми компаниями) и незастрахованные (управляемые предприятиями или по их доверенности банками), фундированные (их средства инвестированы в ценные бумаги) и нефундированные (пенсии выплачиваются из текущих поступлений и доходов) и т.д. [c.465]

Получением коммерческими банками синдицированных кредитов для приведения в соответствие структуры активов и пассивов. Это были итоги первого года присутствия России на мировом рынке, что оценивалось положительно. Однако все участники российского рынка Правительство, регионы, банки, корпорации, предприятия так и не решили проблему прямых инвестиций в промышленность, что могло бы удержать корпоративные бумаги от дальнейшего снижения курса акций. [c.494]

Максимальный уровень г , рассчитывается, исходя из ориентиров оптимальной структуры расходов банка и удельного веса кредитных вложений в совокупных активах по формуле [c.164]

Успешное планирование банковской деятельности невозможно без четких ориентиров, одним из которых является структура портфеля банка или структура его баланса на основе соблюдения определенных соотношений в активе и пассиве путем закрепления блоков (отдельных) статей пассивов за определенными блоками (отдельными) статей активов. Традиционным для российских банков способом управления активами является способ, который обеспечивает объединение всех привлеченных и собственных ресурсов в общий финансовый пул с распределением его в те виды активных операций, которые определялись относительно благоприятной для банков конъюнктурой финансового рынка вне зависимости от источников формирования денежных средств и их сроков привлечения. [c.530]

Отличительной особенностью данного банковского портфеля является оптимальная структура активов и пассивов, построенная на основе соблюдения заданных соотношений или портфельных ограничений, в результате чего банк обеспечил сбалансированную ликвидность портфеля и оптимальные условия для получения максимально возможной прибыли (см. табл. 6). Более подробно об анализе сбалансированности прибыльности и ликвидности коммерческого банка излагается ниже, в связи с рассмотрением модели модифицированного балансового уравнения. [c.531]

Структура пассивов и структура активов банка должна быть в определенном состоянии. Если в пассивах большую долю составляют стабильные срочные и сберегательные счета, изъятие средств с которых связано для вкладчиков с заметными потерями дохода, банк может позволить себе вложения в относительно малоликвидные активы. [c.329]

Рассмотрим сначала структуру активов баланса этих учреждений, где заключены наиболее глубокие отличия. Наличность и государственные ценные бумаги в совокупности (оставляли всего 13% суммы активов ссудо-сберегательных ассоциаций и сберегательных банков на указанный момент, тогда как для коммерческих банков этот [c.136]

Расчетный баланс, или, точнее, прогноз по балансовому листу (от англ, balan e sheet), — это прогноз соотношения всего, чем располагает бизнес в данный момент (все имущество, обязательства потребителей и пр.), т. е. активов, и всего того, что бизнес должен другим, т. е. пассивов (обязательств) перед поставщиками, бюджетом, банками и инвесторами. Прогноз этот обычно делается в соответствии со сложившейся (фактической) структурой активов и задолженностей и ее наиболее вероятным изменением в процессе предстоящей реализации других основных бюджетов. Расчетный баланс (редкий вид в финансовой фауне России) состоит из двух основных разделов активов и пассивов, которые должны быть равны между собой. [c.47]