Сущность, значимость и эффект финансового левериджа можно выразить следующими тезисами [c.339]

Структурный анализ инвестиционных ресурсов. В процессе этого анализа определяются удельный вес используемого предприятием в инвестиционных целях собственного и заемного капитала состав используемого заемного капитала по периодам его предоставления (кратко- и долгосрочный привлеченный заемный капитал) состав используемого заемного капитала по его видам (банковский кредит финансовый кредит других форм товарный или коммерческий кредит и т.п.). Результаты этого анализа используются в процессе оценки эффекта финансового левериджа, определения средневзвешенной стоимости инвестируемого капитала, оптимизации структуры источников формирования заемных инвестиционных ресурсов и в других случаях. [c.87]

Показатель, отражающий уровень дополнительно генерируемой прибыли на собственный капитал при различной доле использования заемных средств, называется эффектом финансового левериджа. Он рассчитывается по следующей формуле [c.426]

Рассмотрим механизм формирования эффекта финансового левериджа на примере, приведенном в табл. 14.1. [c.426]

Рассматривая приведенные данные, можно увидеть, что по предприятию А " эффект финансового левериджа отсутствует, так как оно не использует в своей хозяйственной деятельности заемный капитал. По предприятию В" этот [c.426]

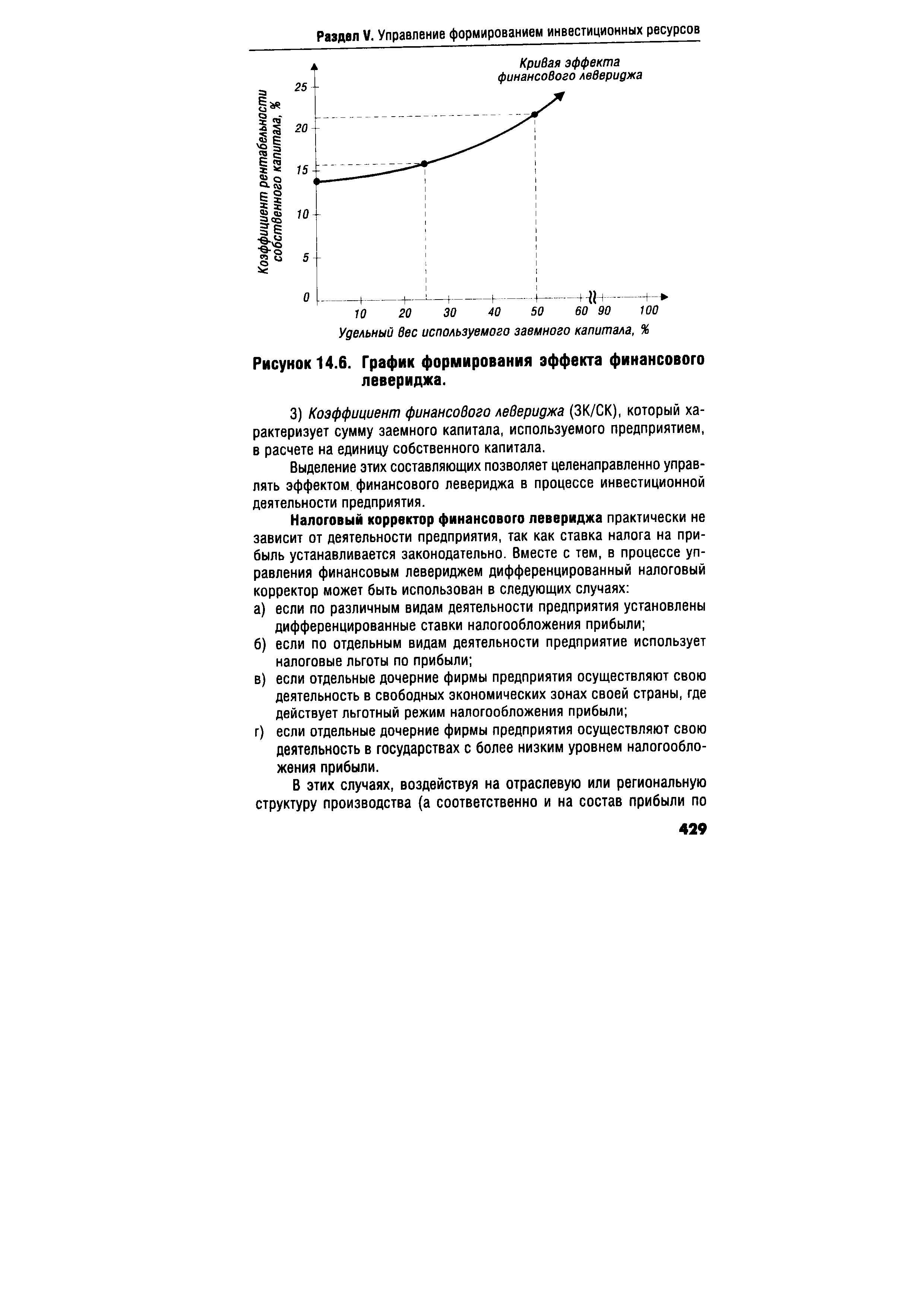

Механизм формирования эффекта финансового левериджа может быть выражен графически. С использованием данных рассмотренного выше примера такой график приведен на рис. 14.6. [c.428]

Рассматривая ранее приведенную формулу расчета эффекта финансового левериджа, можно выделить в ней три основные составляющие [c.428]

Налоговый корректор финансового левериджа( - Снп), который показывает в какой степени проявляется эффект финансового левериджа в связи с различным уровнем налогообложения прибыли. [c.428]

Кривая эффекта финансового левериджа [c.429]

| Рисунок 14.6. График формирования эффекта финансового левериджа. |  |

Дифференциал финансового левериджа является главным условием, формирующим положительный эффект финансового левериджа. Этот эффект проявляется только в том случае, если уровень валовой прибыли, генерируемой активами предприятия, превышает средний размер процента за используемый кредит (включающий не только его прямую ставку, но и другие удельные расходы по его привлечению, страхованию и обслуживанию), т.е. если дифференциал финансового левериджа является положительной величиной. Чем выше положительное значение дифференциала финансового левериджа, тем выше при прочих равных условиях будет его эффект. [c.430]

В связи с высокой динамичностью этого показателя он требует постоянного мониторинга в процесс управления эффектом финансового левериджа. Этот динамизм обусловлен действием ряда факторов. [c.430]

Приведенные данные показывают также, что эффект финансового левериджа сведен к нулю В предпоследнем Варианте при соотношении заемного и собственного капитала в пропорции 67% 33% (в этом случае дифференциал финансового левериджа равен нулю, вследствие чего использование заемного капитала эффекта не дает). [c.439]

И наконец, в последнем варианте мы сталкиваемся с отрицательным значением эффекта финансового левериджа, когда из-за отрицательной величины его дифференциала коэффициент финансовой рентабельности снижается в процессе использования заемного капитала, Таким образом, проведение многовариантных расчетов с использованием механизма финансового левериджа позволяет определить оптимальную структуру капитала, обеспечивающую максимизацию уровня финансовой рентабельности. [c.439]

Эффект финансового левериджа (ЭФЛ) вычисляется по формуле [c.116]

Рассмотрим механизм формирования эффекта финансового левериджа на следующем примере (табл. 7.1.) [c.231]

И наконец, 8 последнем варианте мы сталкиваемся с отрицательный значением эффекта финансового левериджа, когда из-за отрицательной величины его дифференциала коэффициент финансовой рентабельности снижается В процессе использования заемного капитала. [c.243]

Стоимость фирмы, использующей заемные средства, равна сумме стоимости финансово независимой фирмы (не использующей заемный капитал) и эффекта финансового левериджа [c.145]

На возможность выплаты и размер дивидендов помимо суммы прибыли и уровня рентабельности собственного капитала влияет эффект финансового левериджа. Он зависит от сложившегося к моменту дивидендных выплат соотношения собственного и заемного капитала. Если у предприятия есть возможность быстро получить заемные средства к моменту выплаты дивидендов, то оно может определять размер дивидендных выплат независимо от степени ликвидности своих активов. [c.162]

Показатель стоимости заемного капитала используется для оценки эффекта финансового левериджа, который показывает прирост рентабельности собственного капитала за счет использования заемных средств. Эффект будет положительным, если цена заемных средств ниже рентабельности инвестированного капитала в операционные активы. [c.519]

Эффект финансового левериджа ЭФЛ = (1-Снп)х ЗК х(КВРа-ПК)х — ск т. 2, с. 317 [c.338]

КРЕДИТНЫЙ ЛИМИТ [ redit limit] - а) предельный уровень финансовых отношений по поводу кредита, который кредитор готов поддерживать с заемщиком (например, банк при открытии предприятию кредитной линии предприятие при предоставлении клиенту товарного или потребительского кредита и т.п.) б) верхний предел использования предприятием кредитных средств в своем хозяйственном обороте, который оно устанавливает в системе разрабатываемых внутренних финансовых нормативов (в этом случае он устанавливается с учетом эффекта финансового левериджа, обеспечения необходимой финансовой устойчивости предприятия и предельной стоимости капитала). [c.396]

ФИНАНСОВЫЙ ЛЕВЕРИДЖ [finan ial leverage] — финансовый механизм управления рентабельностью собственного капитала за счет оптимизации соотношения используемых собственных и заемных финансовых средств. Результат этого управления оценивается с помощью показателя "эффект финансового левериджа". [c.450]