Фирма-заемщик при кредитном финансировании получает особое преимущество, которое называется леверидж-эффект , или действие финансового рычага. [c.340]

В леверидж-эффекте имеется и определенная опасность если процентная ставка будет выше рентабельности собственного капитала, то снижается и рентабельность собственного капитала при увеличении размеров заемных средств. [c.341]

Леверидж-эффект изменяется в определенной мере из-за влияния налогообложения прибыли фирмы, в также за счет удерживаний платы в кредит. [c.341]

Леверидж-эффект 340 Лидерство по качеству товара 147 Лизинг 337 Ликвидность 363 Линии [c.427]

Коэффициент финансового левериджа является не только индикатором финансовой устойчивости, но и оказывает большое влияние на увеличение или уменьшение величины прибыли и собственного капитала предприятия. Сущность эффекта финансового рычага рассмотрена нами в 13.5.3. Коэффициент финансового левериджа (ЗК/СК) является именно тем рычагом, с помощью которого увеличивается положительный или отрицательный ЭФР. [c.298]

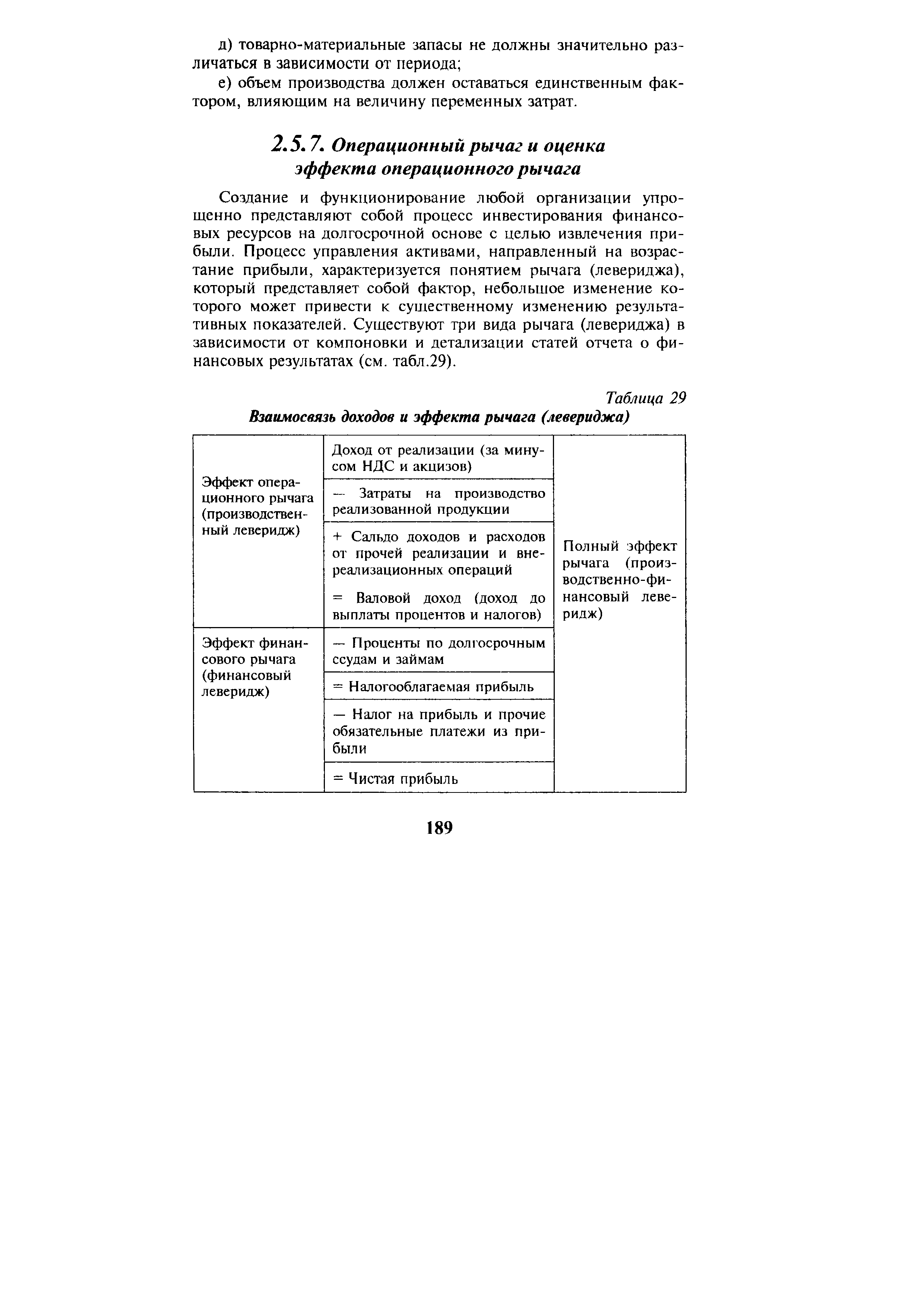

| Таблица 29 Взаимосвязь доходов и эффекта рычага (левериджа) |  |

Эффект финансового рычага (финансовый леверидж) — Проценты по долгосрочным ссудам и займам [c.189]

Экономический смысл показателя операционного рычага довольно прост — он показывает степень чувствительности валового дохода организации к изменению объема производства. В организации с высоким уровнем эффекта операционного рычага незначительное изменение объема производства может привести к существенному изменению валового дохода. Значение этого показателя не является постоянным для данной организации и зависит от базового уровня объема производства, от которого идет отсчет. В частности, наибольшие значения показатель имеет тогда, когда изменение объема производства происходит с уровней, незначительно превышающих критический объем продаж. В этом случае даже незначительное изменение объема производства приводит к существенному относительному изменению валового дохода причина состоит в том, что базовое значение валового дохода в этом случае близко к нулю. Отметим, что пространственные сравнения уровней эффекта операционного рычага (левериджа) возможны лишь для организаций, имеющих одинаковый базовый уровень выпуска. [c.195]

Леверидж (финансовый рычаг). Эффект финансового рычага [c.210]

Эффект финансового левериджа состоит в том, что чем выше его значение, тем более нелинейный характер приобретает связь между чистой прибылью и валовым доходом незначительное изменение (возрастание или убывание) валового дохода в условиях высокого финансового левериджа может привести к значительному изменению прибыли. [c.213]

Эффект финансового рычага (левериджа) получен, если [c.348]

Данные табл. 13.29 свидетельствуют о том, что маржинальный доход по сравнению с его ожидаемым (плановым) значением снизился на 628 тыс. руб., что привело к увеличению критического объема производства на 1422 тыс. руб. Таким образом, предприятию требуется выпускать продукции больше, чем запланировано, чтобы покрыть все свои производственные издержки. В результате оно недополучило прибыли на 1226 тыс. руб. Отсутствие изменений в оптовых ценах на продукцию, а также сокращение маржинального дохода делают невозможным расчет эффекта операционного левериджа. Это еще раз подтверждает снижение эффективности производственной деятельности предприятия. [c.503]

Если предприятие финансирует свою деятельность только за счет собственных средств, коэффициент финансового левериджа равен 1, т.е. эффект рычага отсутствует. В данной ситуации изменение валовой прибыли на 1 % приводит к такому же увеличению или уменьшению чистой прибыли. Нетрудно заметить, что с возрастанием доли заемного капитала повышается размах вариации рентабельности собственного капитала (РСК), коэффициента финансового левериджа и чистой прибыли. Это свидетельствует о повышении степени финансового риска инвестирования при высоком плече рычага. Графически эта зависимость показана на рис. 24.3. [c.628]

Как показано в предыдущем разделе, сущность, значимость и эффект операционного левериджа можно выразить следующими тезисами [c.336]

Сущность, значимость и эффект финансового левериджа можно выразить следующими тезисами [c.339]

Эффект финансового рычага (финансовый леверидж) определяется по формуле [c.398]

Кроме эффекта рычага при анализе используется прием финансового левериджа , т.е. финансового рычага, который характеризует изменение финансовой доходности. Финансовая доходность может быть разложена на изменение ставки доходности инвестированного капитала и изменение разности между ставкой доходности собственного капитала и чистой ставкой доходности. [c.327]

ЭФФЕКТ ЛЕВЕРИДЖА В КОНКУРЕНТНОЙ ЭКОНОМИКЕ БЕЗ НАЛОГОВ [c.430]

Г-жа Макбет приводит следующие доводы "Вполне очевидно, что эффект левериджа зависит от величины прибыли компании. Если прибыль больше 1000 дол., доходность акции благодаря левериджу увеличивается. Если она меньше 1000 дол., то доходность акции вследствие левериджа снижается. Доходность акции остается неизменной, когда операционная прибыль составляет точно 1000 дол. В этой точке доходность в расчете на рыночную стоимость активов составляет 10%, что точно равно процентной ставке по долговым обязательствам. Следовательно, наше решение о структуре капитала зависит от наших представлений о будущих прибылях. Поскольку мы ожидаем, что операционная прибыль будет выше точки перелома в 1000 дол., я полагаю, мы можем помочь нашим акционерам стать богаче, осуществив выпуск долговых обязательств на сумму 5000 дол.". [c.435]

Однако финансирование за счет сочетания выпуска акций и займов на самом деле увеличивает разрыв в процентных доходах. Если финансирование фирмы происходит только за счет акционерного капитала, уменьшение операционной прибыли на 1000 дол. приведет к снижению доходности акций на 10%. Если фирма выпускает безрисковые долговые облигации с фиксированными процентными выплатами в размере 500 дол. в год, тогда уменьшение операционной прибыли на 1000 дол. снизит доходность акции на 20%. Говоря другими словами, эффект левериджа состоит в удваивании амплитуды колебания доходности акций. Какова бы ни была бета акций фирмы до рефинансирования, она станет в два раза выше после рефинансирования. [c.439]

Структурный анализ инвестиционных ресурсов. В процессе этого анализа определяются удельный вес используемого предприятием в инвестиционных целях собственного и заемного капитала состав используемого заемного капитала по периодам его предоставления (кратко- и долгосрочный привлеченный заемный капитал) состав используемого заемного капитала по его видам (банковский кредит финансовый кредит других форм товарный или коммерческий кредит и т.п.). Результаты этого анализа используются в процессе оценки эффекта финансового левериджа, определения средневзвешенной стоимости инвестируемого капитала, оптимизации структуры источников формирования заемных инвестиционных ресурсов и в других случаях. [c.87]

Показатель, отражающий уровень дополнительно генерируемой прибыли на собственный капитал при различной доле использования заемных средств, называется эффектом финансового левериджа. Он рассчитывается по следующей формуле [c.426]

Рассмотрим механизм формирования эффекта финансового левериджа на примере, приведенном в табл. 14.1. [c.426]

Рассматривая приведенные данные, можно увидеть, что по предприятию А " эффект финансового левериджа отсутствует, так как оно не использует в своей хозяйственной деятельности заемный капитал. По предприятию В" этот [c.426]

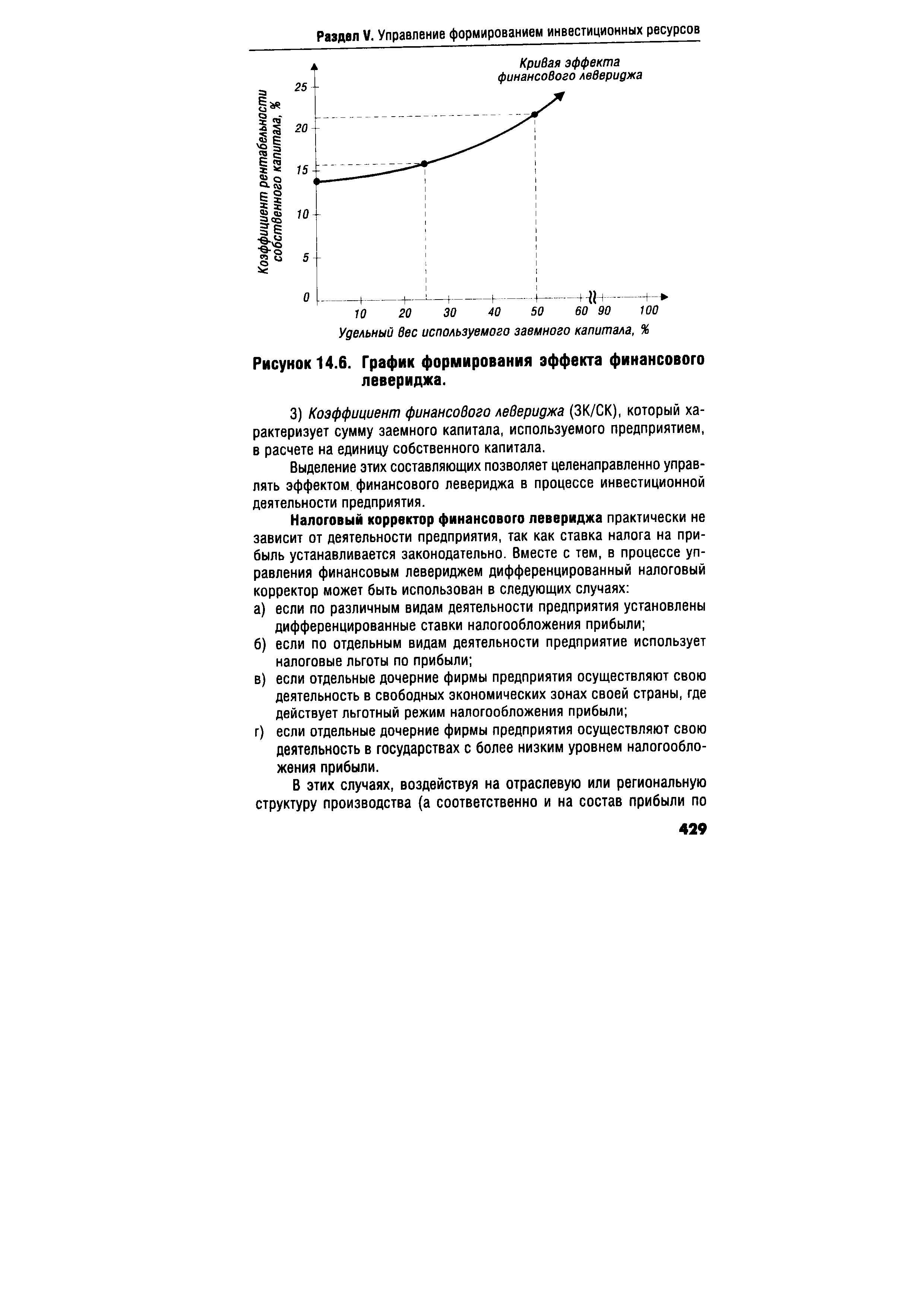

Механизм формирования эффекта финансового левериджа может быть выражен графически. С использованием данных рассмотренного выше примера такой график приведен на рис. 14.6. [c.428]

Рассматривая ранее приведенную формулу расчета эффекта финансового левериджа, можно выделить в ней три основные составляющие [c.428]

Налоговый корректор финансового левериджа( - Снп), который показывает в какой степени проявляется эффект финансового левериджа в связи с различным уровнем налогообложения прибыли. [c.428]

Кривая эффекта финансового левериджа [c.429]

| Рисунок 14.6. График формирования эффекта финансового левериджа. |  |

Дифференциал финансового левериджа является главным условием, формирующим положительный эффект финансового левериджа. Этот эффект проявляется только в том случае, если уровень валовой прибыли, генерируемой активами предприятия, превышает средний размер процента за используемый кредит (включающий не только его прямую ставку, но и другие удельные расходы по его привлечению, страхованию и обслуживанию), т.е. если дифференциал финансового левериджа является положительной величиной. Чем выше положительное значение дифференциала финансового левериджа, тем выше при прочих равных условиях будет его эффект. [c.430]

В связи с высокой динамичностью этого показателя он требует постоянного мониторинга в процесс управления эффектом финансового левериджа. Этот динамизм обусловлен действием ряда факторов. [c.430]

Формирование отрицательного значения дифференциала финансового левериджа по любой из вышеперечисленных причин всегда приводит к снижению коэффициента рентабельности собственного капитала. В этом случае использование предприятием заемного капитала дает отрицательный эффект. [c.430]

Коэффициент операционного левериджа. Рост прибыли предприятия обеспечивается совместным проявлением эффекта операционного и финансового левериджа. Поэтому предприятия с растущим обье-мом реализации продукции, но имеющие в силу отраслевых особенностей ее производства низкий коэффициент операционного левериджа, могут в гораздо большей степени (при прочих равных условиях) увеличивать коэффициент финансового левериджа, т.е. использовать большую долю заемных средств в общей сумме капитала. [c.435]

Приведенные данные показывают также, что эффект финансового левериджа сведен к нулю В предпоследнем Варианте при соотношении заемного и собственного капитала в пропорции 67% 33% (в этом случае дифференциал финансового левериджа равен нулю, вследствие чего использование заемного капитала эффекта не дает). [c.439]

И наконец, в последнем варианте мы сталкиваемся с отрицательным значением эффекта финансового левериджа, когда из-за отрицательной величины его дифференциала коэффициент финансовой рентабельности снижается в процессе использования заемного капитала, Таким образом, проведение многовариантных расчетов с использованием механизма финансового левериджа позволяет определить оптимальную структуру капитала, обеспечивающую максимизацию уровня финансовой рентабельности. [c.439]

Вместе с этим показателем при анализе финансово-хозяйственной деятельности предприятия используют величину эффекта производственного левериджа [c.359]

Коэффициент финансового левериджа является тем рычагом (leverage в дословном переводе — рычаг), который мультиплицирует (пропорционально мультипликатору или коэффициенту изменяет) положительный или отрицательный эффект, получаемый за счет соответствующего значения его дифференциала. При положительном значении дифференциала любой прирост коэффициента финансового левериджа будет вызывать еще больший прирост коэффициента рентабельности собственного капитала, а при отрицательном значении дифференциала прирост коэффициента финансового левериджа будет приводить к еще большему темпу снижения коэффициента рентабельности собственного капитала. Иными словами, прирост коэффициента финансового левериджа мультиплицирует еще больший прирост его эффекта (положительного или отрицательного в зависимости от положительной или отрицательной величины дифференциала финансового левериджа). Аналогично снижение коэффициента финансового левериджа будет приводить к обратному результату, снижая в еще большей степени его положительный или отрицательный эффект. [c.431]