В основе расчета итогового показателя рейтинговой оценки лежит сравнение предприятий по каждому показателю финансового состояния с условным эталонным предприятием, имеющим наилучшие результаты по всем сравниваемым показателям. Таким образом, базой отсчета для получений рейтинговой оценки финансового состояния предприятия являются не субъективные предположения экспертов, а сложившиеся в реальной рыночной конкуренции наиболее высокие результаты из всей совокупности сравниваемых объектов. Эталоном сравнения как бы является самый удачливый конкурент, у которого все показатели наилучшие. [c.290]

В общем виде алгоритм сравнительной рейтинговой оценки финансового состояния предприятия может быть представлен в виде последовательности следующих действий. [c.291]

Изложенный алгоритм получения рейтинговой оценки финансового состояния предприятия может применяться для сравнения предприятий на дату составления баланса (по данным на конец периода) или в динамике. [c.292]

Составными этапами методики комплексной сравнительной рейтинговой оценки финансового состояния предприятия являются [c.179]

С учетом изложенного предлагаем формулировки требований, которым должна удовлетворять система финансовых коэффициентов с точки зрения эффективности рейтинговой оценки финансового состояния предприятия. [c.187]

МЕТОДЫ РЕЙТИНГОВОЙ ОЦЕНКИ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЙ [c.407]

Методика комплексной сравнительной рейтинговой оценки финансового состояния предприятия, которая может использоваться в целях классификации предприятия по уровню риска, может некредитоспособным. Для определения рейтинговой оценки авторами было предложено использовать 5 показателей, которые характеризуют финансовое состояние предприятия. В результате, для определения рейтингового числа используется формула [c.258]

Рейтинговая оценка финансового состояния предприятий [c.65]

Методы эталонного предприятия и удачливого конкурента . Этот метод авторы также называют методом расстояний , поскольку в его основе лежит идея определения расстояния от каждого объекта исследуемой совокупности до эталонного предприятия . Степень близости каждого отдельного предприятия к эталонному и определяет его место в рейтинге. В общем виде алгоритм получения сравнительной рейтинговой оценки финансового состояния предприятия данным методом может быть представлен в виде последовательности следующих действий [c.396]

Ниже предлагается методика комплексной сравнительной рейтинговой оценки финансового состояния и деловой активности предприятия, основанная на теории и методике финансового анализа предприятия в условиях рыночных отношений. [c.287]

В заключение подчеркнем некоторые достоинства предлагаемой методики рейтинговой оценки финансового состояния и деловой активности предприятия [c.293]

В.общем виде алгоритм сравнительной рейтинговой оценки финансового состояния, рентабельности и деловой активности предприятия может быть представлен в виде последовательности следующих действий. [c.184]

Изложенный алгоритм получения рейтинговой оценки финансового состояния, рентабельности и деловой активности предприятия может применяться для сравнения предприятий за один период или на дату составления баланса (поданным на конец периода) или в динамике. [c.185]

В заключение еще раз перечислим основные характеристики предлагаемой методики рейтинговой оценки финансового состояния, рентабельности и деловой активности предприятия. [c.186]

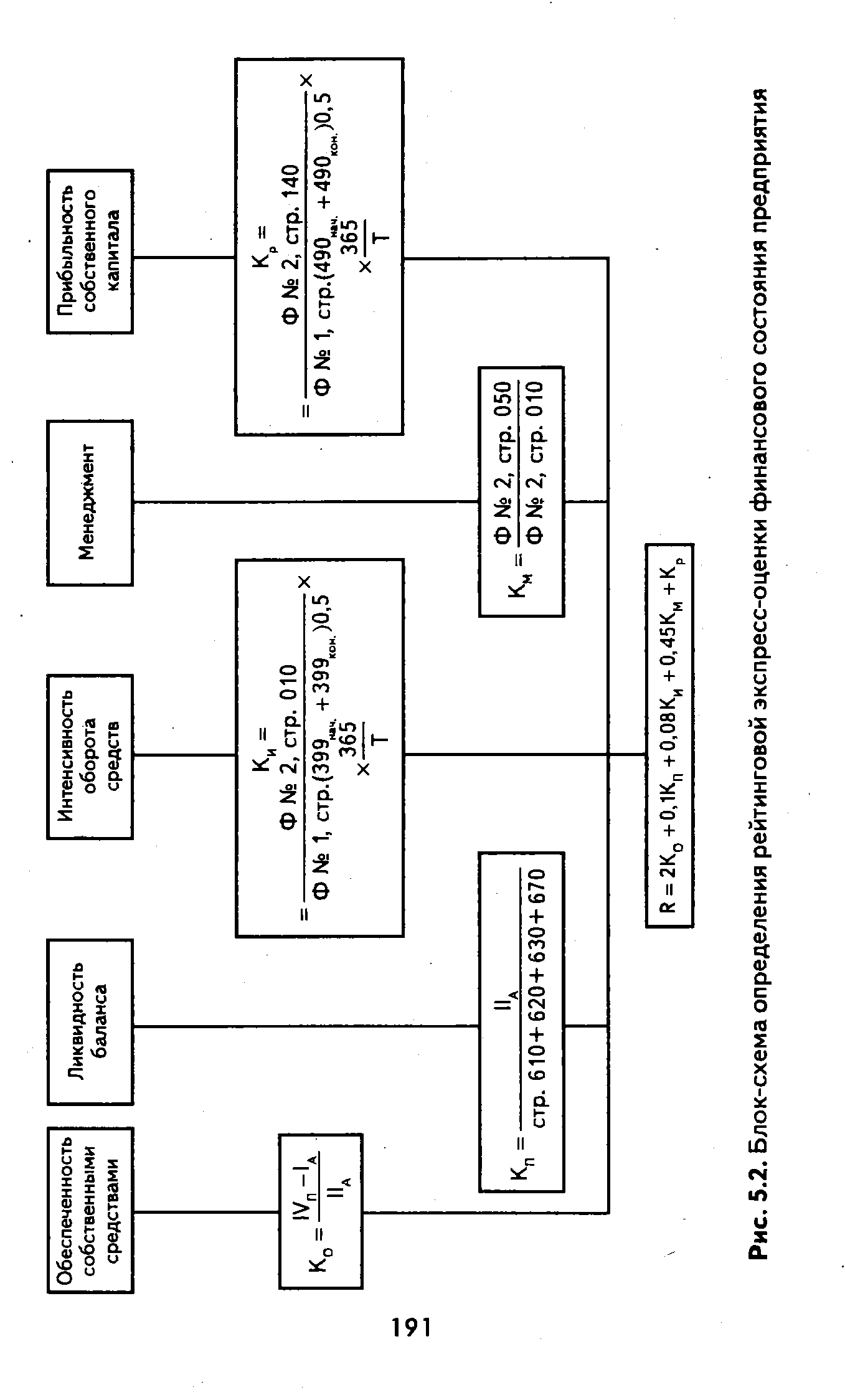

На основе этих требований разработаны система показателей и методика рейтинговой экспресс-оценки финансового состояния предприятия. [c.187]

Таким образом, вычислив значения финансовых показателей по формулам (2) — (6) и подставив их в выражение (7), определяем рейтинговую экспресс-оценку финансового состояния предприятия. Схематично определение этой оценки изображено на рис. 5.2. [c.190]

| Рис. 5.2. Блок-схема определения рейтинговой экспресс-оценки финансового состояния предприятия |  |

Следует особо подчеркнуть различие между методами построения упорядоченного и классификационного рейтинга на основе балансового подхода (см. табл. 12.5). Если стоит задача ранжирования предприятий, то могут применяться метод эталонной группы, метод регрессионных остатков и построение рейтинговой экспресс-оценки финансового состояния предприятия. При построении классификационного рейтинга широко применяются различные математико-статистические методы решения задач разбиения объектов на однородные группы. Последовательно рассмотрим методы построения рейтинговой оценки для упорядоченного, а затем и для классификационного рейтинга. [c.396]

Метод рейтинговой экспресс-оценки финансового состояния предприятия. Идея, на которой основан данный метод, состоит в сравнении реальных значений показателей с заранее установленными нормативными уровнями. Алгоритм реализации данного метода выглядит следующим образом [c.398]

Для определения положения предприятия в конкурентной среде применяются различные методы рейтинговой оценки. Научно обоснованная рейтинговая оценка не ограничивается оценкой организаций по какому-то одному показателю, а должна базироваться на системе, как правило, качественных показателей и их динамике. Таким требованиям, например, соответствует рассмотренная в данной главе методика сравнительной рейтинговой оценки финансового состояния эмитентов ( метод расстояний ). [c.409]

Наиболее зарекомендовавшим себя методом внешнего анализа, интегрирующим множество различных экономических показателей предприятия, служит рейтинговый метод, который формирует "снизу-вверх" интегральную оценку финансового состояния предприятия. [c.74]

Итоговая рейтинговая оценка учитывает все важнейшие параметры (показатели) финансовой и производственной деятельности предприятия, т.е. хозяйственной деятельности в целом. При ее построении используются данные о производственном потенциале предприятия, рентабельности его продукции, эффективности использования производственных и финансовых ресурсов, состоянии и размещении средств, их источниках и другие показатели. Точная и объективная оценка финансового состояния не может базироваться на произвольном наборе показателей. Поэтому выбор и обоснование исходных показателей деятельности должны осуществляться согласно достижениям теории финансов предприятия, исходить из целей оценки, потребностей субъектов управления в аналитической оценке. В табл. 10.5 приведен примерный набор исходных показателей для общей сравнительной оценки. [c.287]

Легко заметить, что при полном соответствии значений финансовых коэффициентов ,, ..., kL их нормативным минимальным уровням рейтинг предприятия будет равен 1, выбранной в качестве рейтинга условного удовлетворительного предприятия. Финансовое состояние предприятий с рейтинговой оценкой менее 1 Характеризуется как неудовлетворительное. [c.188]

Финансовые подходы основываются на положении о том, что финансовое состояние — важнейшая характеристика предприятия, поэтому комплексный анализ и оценка бизнеса должны выполняться на основе показателей, характеризующих финансовые результаты и финансовое состояния предприятия. Эти показатели могут быть получены путем анализа публичной финансовой отчетности — публикуемых в печати финансовых отчетов открытых акционерных обществ. Такой подход используют аналитики банков, кредитующих предприятия, и рейтинговые агентства. Методика такого анализа рассмотрена в этой главе. [c.306]

Анализ финансово-экономического состояния предприятия выполняется на основе технико-экономических и финансовых показателей деятельности предприятия за последние три года. В ходе анализа определяют форму экономического роста, тип финансовой устойчивости, вероятность потенциального банкротства. Завершить анализ целесообразно определением комплексной рейтинговой оценки финансово-экономического состояния предприятия в динамике. [c.259]

Комбинированный метод сочетает экспертную оценку с расчетами показателей, характеризующих финансовое состояние предприятия-заемщика. Он широко используется в кредитной работе на предварительном этапе и в процессе кредитования в форме оценки кредитоспособности предприятий и организаций. Как правило, его также формализуют в виде стандартных расчетов ключевых показателей финансового состояния организаций и предприятий, затем производят рейтинговую оценку их величины, на основе которой определяют класс надежности заемщика и уровень возникающего риска (отсутствие, незначительный, допустимый, недопустимый). Обычно такие процедуры включают также составление экономического заключения специалиста банка (экспертную оценку) на основе имеющейся кредитной информации, наблюдений и проведенного финансового анализа. Классы надежности и допустимые значения финансовых показателей формируют с учетом обобщенных статистических сведений по группам клиентов банка и их кредитным историям. [c.60]

Цель построения рейтинга является ключевой характеристикой оценочной системы. Она определяет, во-первых, аспект финансового состояния предприятия, на котором в соответствии с интересами пользовательских групп будет сосредоточено внимание исследователя, и, во-вторых, базовый тип итоговой рейтинговой оценки (упорядоченный либо классификационный). [c.391]

Р. С. Сайфулин и Г.Г. Кадыков предложили использовать для оценки финансового состояния предприятия рейтинговое число [c.40]

Р. С. Сайфуллин и Г. Г. Кадыков предложили использовать для оценки финансового состояния предприятий рейтинговое число28. [c.258]

Отбор исходных показателей. В основе расчета итогового показателя рейтинговой оценки лежит сравнение предприятий по большому количеству показателей, характеризующих финансовое состояние, рентабельность и деловую активность с условным эталонным предприятием, имеющим наилучшие результаты по сравниваемым показателям. Например, приведенная выше система А. Д. Шеремета и Р. С. Сейфулина включает не менее 20 показателей. В общем случае показателей может насчитываться более сотни. При таком большом числе показателей многие из них оказываются тесно связаны между собой — между ними есть значимые корреляционные связи, которые свидетельствуют об избыточности системы показателей. Кроме того, все показатели имеют некоторые погрешности, которые носят случайный характер. [c.195]