Отметим также, что в случае с банками ввиду той особой роли, которую они играют в экономической жизни общества, последствия реализации рассмотренных рисков могут быть особенно драматичными. В частности, негативное развитие положения дел в одном банке нередко вызывает цепную реакцию, нанося ущерб значительному количеству экономических объектов,1 что еще раз свидетельствует об исключительной важности технологий и методов управления рисками. [c.20]

Выявление предполагаемого риска 2. Оценка риска 3. Выбор методов управления риском 4. Применение выбранных методов 5. Оценка результатов 17, с. 102 [c.135]

Определение цели 2. Выяснение риска 3. Оценка риска 4. Выбор методов управления риском 5. Осуществление этих методов 6. Оценка результатов 20, с. 54 [c.136]

Методы управления риском 3.1. Отказ от совершения рисковых мероприятий 3.2. Предупреждение потерь 3.3. Страхование 3.4. Признание ущерба 23 [c.137]

Методы управления риском 4.1. Контроль за риском 4.1.1. Уклонение от риска 4.1.2. Предотвращение убытков 4.1.3. Минимизация потерь 4.1.4. Передача контроля за риском 4.2. Финансирование риска 4.2.1. Принятие риска (самострахование) 4.2.2. Передача риска (страхование) 24 [c.137]

В предельном случае уклонение от риска может выражаться в полном отказе от проектов или решений, сколько-нибудь рискованных. Руководители, применяющие данный метод управления риском, работают только с подтвердившими свою надежность контрагентами. Они избегают расширения круга партнеров, отказываются от любых видов инновационных проектов, так как последние не могут гарантировать им получение планируемого результата. [c.71]

Таким образом, следует, что в любой предпринимательской, особенно, в инновационной деятельности риск существует всегда. Разработаны методы управления рисками, которые позволяют снижать их уровень до приемлемого. [c.74]

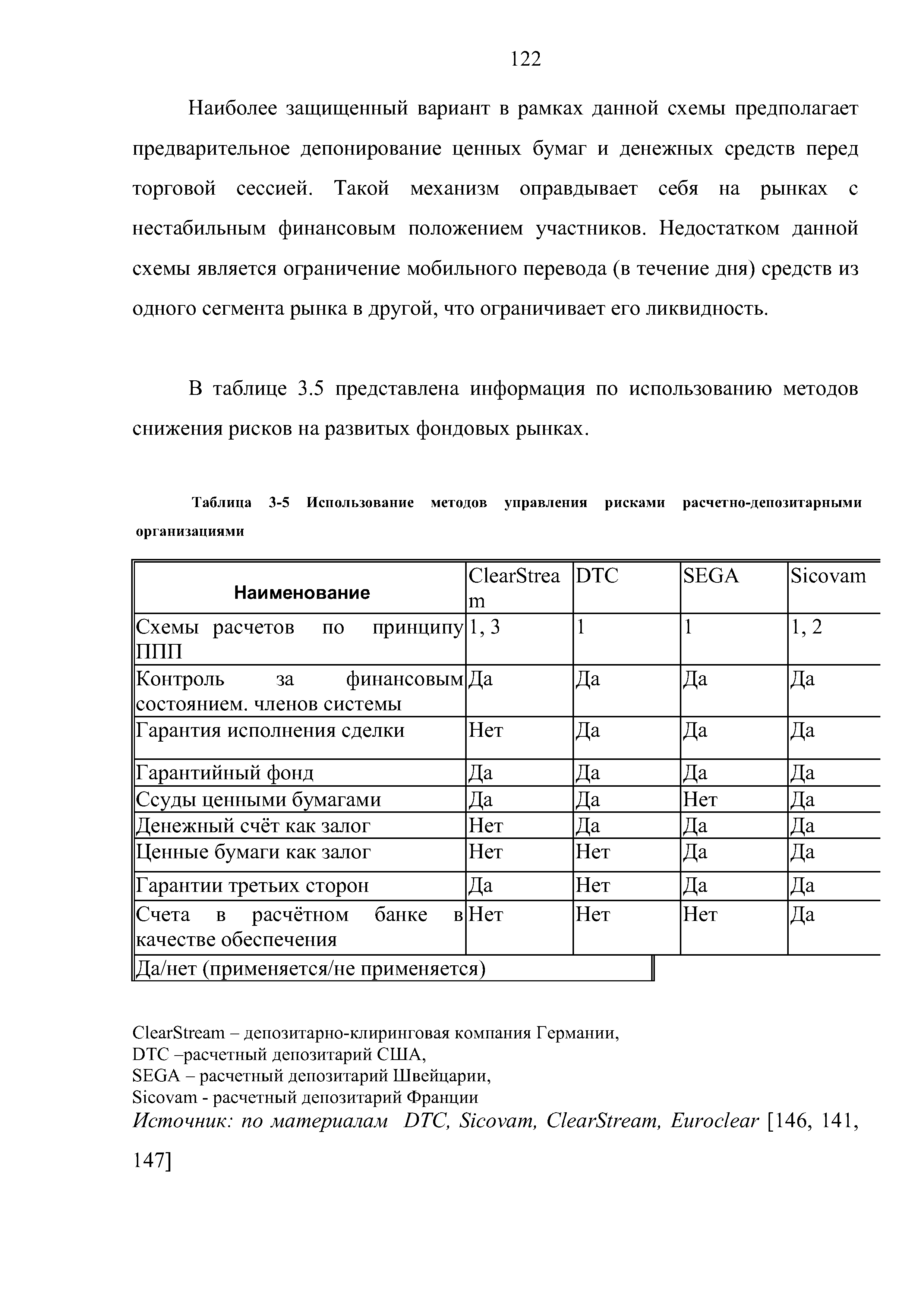

| Таблица 3-5 Использование методов управления рисками расчетно-депозитарными |  |

Методы управления рисками в проекте применяются в тех случаях, когда степень риска в проекте достаточно высока [c.21]

Сохранение риска на существующем уровне не всегда означает отказ от любых действий, направленных на компенсацию ущерба, хотя такая возможность предусмотрена (см. на рис. 2.2 блок Без финансирования ). Предприятие может создать специальные резервные фонды (фонды самострахования или фонд риска), из которых будет производиться компенсация убытков при наступлении неблагоприятных ситуаций. Такой метод управления риском называется самострахованием. [c.19]

Таким образом, значительную роль в деятельности российских компаний играют другие методы управления риском, в том числе организация и осуществление предупредительных мероприятий, а также самострахование. Это подчеркивает важность рассмотрения данных механизмов и оценки эффективности их использования. [c.21]

Возможных путей снижения кредитного риска несколько, в том числе финансовые мероприятия — получение финансовых гарантий и страхование. Целесообразность использования того или иного метода управления риском в данном случае является составной частью разработки общей стратегии отрасли при принятии финансовых решений. [c.30]

Для целей оценки эффективности страхования и использования других методов управления риском важное значение имеют показатели прибыльности работы предприятия. Хотя получение этих данных не имеет прямого отношения к рассматриваемым в данной главе методам выявления риска, такая информация все же необходима при принятии решений по управлению риском. [c.59]

СТРУКТУРА ЗАТРАТ ПРИ РАЗЛИЧНЫХ МЕТОДАХ УПРАВЛЕНИЯ РИСКОМ [c.102]

Страхование было и остается наиболее популярным и доступным методом управления риском во всем мире. Страховые компании обладают значительным капиталом и являются вторыми по значению (после банков) институциональными инвесторами. [c.106]

Страхованию как методу управления риском присущи недостатки, которые невозможно устранить даже при использовании лучшего менеджмента, а также при наличии более полной информации об объекте страхования и рисков, с ним связанных, и большого опыта в заключении страховых договоров. К таким органическим недостаткам страхования можно было бы отнести следующие [c.141]

Самострахование — метод управления риском, предусматривающий создание предприятием собственных резервов для компенсации убытков при непредвиденных ситуациях. Внутренний резервный фонд носит название фонда риска. [c.154]

ОЦЕНКА ЭФФЕКТИВНОСТИ МЕТОДОВ УПРАВЛЕНИЯ РИСКОМ [c.168]

ОБЩИЕ ПОДХОДЫ К ОЦЕНКЕ ЭФФЕКТИВНОСТИ МЕТОДОВ УПРАВЛЕНИЯ РИСКОМ [c.169]

Оценка эффективности применения того или иного метода управления риском зависит от критерия, который положен в основу сравнения. Есть два наиболее употребительных подхода к выработке критериев [c.169]

Чисто финансовые механизмы, такие, как страхование и самострахование, направлены прежде всего на компенсацию последствий неблагоприятных событий. Сравнение их с другими методами управления риском возможно, если в качестве критерия выбран определенный финансовый параметр, например предельный размер убытков, ведущий к разорению предприятия. [c.170]

Перераспределение финансовых потоков приводит к изменению стоимости чистых активов предприятия или проекта, рассчитанной с учетом ожидаемых денежных поступлений. Таким образом, в качестве критерия экономической эффективности применения методов управления риском можно использовать [c.170]

Однако инвесторы могут потребовать снижения рисков проекта до необходимых пределов. В этом случае отправной точкой для оценки эффективности методов управления риском будет сравнение затрат на их осуществление при обеспечении одинакового требуемого уровня риска. [c.171]

Раскройте содержание страхования как метода управления риском и как вида бизнеса. [c.231]

Каковы преимущества и недостатки страхования как метода управления риском [c.232]

Каковы преимущества и недостатки самострахования по сравнению с другими методами управления риском [c.233]

Каким образом можно оценить эффективность различных методов управления риском [c.233]

Какие существуют критерии оценки эффективности методов управления риском [c.233]

Процесс организации риск-менеджмента включает определение цели риска и рисковых вложений капитала получение информации об окружающей среде оценку стоимости последствий наступления риска (фактические убытки предпринимателя, затраты на снижение величины убытков или затраты по возмещению этих убытков) разработку различных вариантов рискового вложения капитала и оценку их оптимальности выбор стратегии и методов управления риском, способов снижения степени риска. [c.249]

В принципе, чем выше риск возникновения несоответствий, тем больше должно быть мероприятий по обеспечению качества. Предпосылкой для таких мероприятий является тщательный анализ рисков проекта (Proje t Risk Management) с привлечением методов управления рисками. [c.34]

Стратегии, включающие описанные выше методы управления РИСКОМ или использующие их в качестве основных, считаются Улучшенными стратегиями. Одна из таких стратегий — скей-линг(пересчет) с увеличением и уменьшением позиции. [c.49]

Различные решения по управлению риском приводят к перераспределению денежных потоков внутри организации. Перераспределение денежных потоков происходит в настоящем и в будущем, до и после наступления неблагоприятных событий. При выборе метода управления риском необходимо учитывать все три вида финансирования — дособытийное, послесобытийное и текущее, с учетом распределения платежей во времени. [c.104]

Применение любого из методов управления риском приводит к перераспределению текущих и ожидаемых финансовых потоков внутри предприятия или финансового проекта. Например, при страховании часть собственных средств отвлекается на уплату страховых взносов, в результате чего происходит недог вестиро-вание проекта и потеря прибыли. С другой стороны, возникает ожидаемый в будущем приток средств в виде компенсации убытков при наступлении страхового случая. [c.170]