Под венчурным понимается рисковый капитал, т.е. капитал, предоставляемый его собственниками под обещание высокой доходности, сопровождаемой, естественно, значительным риском. В качестве примера венчурного капитала можно упомянуть о так называемых бросовых облигациях, широко распространенных в США в 80-е годы XX в. Поставщиками венчурного капитала являются богатые и склонные к риску инвесторы и небольшие компании. [c.490]

К выпуску облигационных займов прибегают лишь финансово крепкие компании вместе с тем, в мировой практике описан опыт финансирования компаний за счет эмиссии ими бросовых облигаций. [c.493]

Бросовые" облигации (дословный перевод). [c.202]

Несмотря на перечисленные преимущества в последнее время соглашений о частном размещении стало меньше, чем раньше. Это объясняется двумя причинами. Во-первых, развитием резервной регистрации, которая позволяет крупным компаниям осуществить быстрый заем. Во-вторых, расширением рынка "бросовых" облигаций. Раньше мелким компаниям было запрещено выходить со своими займами на открытый рынок. Однако, рынок "бросовых" (высокодоходных, но ненадежных) облигаций предоставил им этот доступ, и многие компании не прибегают к частным размещениям, а реализуют обязательства на открытом рынке. [c.561]

Из-за того, что финансирование посредством бросовых облигаций носит чисто спекулятивный характер, все чаще высказывается мнение о том, чтобы ограничить их выпуск. Такие предложения относятся главным образом к облигациям, используемым исключительно при финансировании поглощений. Для многих компаний, в частности для средних, и/или недавно образованных компаний бросовые облигации стали важным средством финансирования. Их выпуск обусловлен стабильным или улучшающимся состоянием финансового рынка. При отсутствии стабильности найдется немного инвесторов, готовых вложить средства в облигации такого рода. [c.598]

Одним из симптомов морального риска стало доминирование так называемых бросовых облигаций в портфелях активов сберегательных ассоциаций. Эти долгосрочные высокодоходные облигации с низким кредитным рейтингом, выпускаемые рисковыми фирмами, были чрезвычайно привлекательны для сберегательных ассоциаций в погоне за быстрой прибылью. Высокий уровень риска, однако, отражался в колебаниях их доходности. [c.331]

Новые ограничения для повышения безопасности и надежности В начале 1980-х годов Закон о реформе финансовых учреждений постепенно стал менять политику, первоначально направленную на финансовое дерегулирование, и ввел новые официальные ограничения на деятельность сберегательных ассоциаций. В законе уточнялось, что всем некооперативным сберегательным ассоциациям запрещается хранение высокодоходных, высокорискованных бросовых облигаций. Он отменил ограничения Закона Гарна—Сент-Жермена относительно размера коммерческих ипотечных ссуд сберегательных ассоциаций, который не должен был превышать 40% общих активов, и вместо этих ограничений установил, что объем такого кредитования должен быть в четыре раза меньше собственного капитала учреждения. [c.335]

Эти события заставили большинство участников рынка ограничить риск потенциальных убытков. Банки лихорадочно пытались ограничить риск потенциальных убытков, уменьшить внешнее финансирование и свои риски. Упал курс банковских ценных бумаг. Начали формироваться уже мировые кредитные проблемы. Эти проблемы уже сегодня ограничивают поток средств на периферию, но они также начали затруднять доступность кредитов и для национальных экономик. Например, уже закрылся рынок высокодоходных, но высокорисковых бросовых облигаций. [c.6]

Бросовые облигации делятся на две категории на облигации, имеющие название падшие ангелы , и другие облигации. [c.272]

К категории другие бросовые облигации относятся облигации корпораций, у которых наблюдается высокая доля заемного капитала, либо корпораций, никогда не имевших рейтинга инвестиционного класса. [c.272]

Насколько увереннее вы можете заключать сделку, когда знаете, что на вашей стороне председатель совета директоров Федеральной резервной системы Я вспоминаю последний раз, когда председатель Федеральной резервной системы высказывался о бросовых облигациях. Это случилось в конце февраля 1997 г. Однако в то время он был обеспокоен сужением разрыва между бросовыми и казначейскими облигациями. Бросовый рынок немедленно сошел в полуторамесячный штопор. [c.248]

На протяжении 1980-х годов активно развивался рынок облигаций, рейтинг которых принадлежал к неинвестиционным категориям. К облигациям такого типа относятся облигации, рейтинг которых не превышает Ва. Эти облигации называются бросовыми", или "высокодоходными". У истоков рынка таких облигаций стоял инвестиционный банк Drexel Burhham Lambert, который сохраняет на нем доминирующее положение и по сей день. В настоящее время многие компании используют этот рынок для того, чтобы извлекать миллиарды и миллиарды долларов капитала ежегодно. Помимо этого, бросовые облигации используются при поглощениях компаний (эта тема рассматривается в гл. 24). [c.598]

К основным инвесторам относятся пенсионные фонды, взаимные фонды высокодоходных облигаций и ограниченное число ссудо-сберегательных ассоциаций. Существует и вторичный рынок бросовых облигаций, однако при малейшей финансовой панике или переходе инвесторов к качественным облигациям ликвидность спекулятивных облигаций может сойти на нет. До настоящего времени потери от невыполнения обязательств по бросовым облигациям были невелики — не более, чем на 1,5% выше, нежели аналогичные потери по инвестиционным облигациям. Однако рынок этот слишком молод для того, чтобы можно было получить четкое представление о реальном риске на долгосрочный период. В конце концов, для того чтобы составить такое представление, понадобится достаточно серьезный экономический кризис. [c.598]

Бросовые облигации (junk bonds). Это корпорационные облигации, имеющие высокую доходность и характеризующиеся высоким риском. Они выпускаются фирмами, которые на рынке облигаций не считаются достаточно надежными, но хотят получить долгосрочное финансирование на общенациональных кредитных рынках. Первоначально разработанные как замена краткосрочных банковских ее уд, бросовые облигации стали главным инструментом поглощений финансовых корпораций (покупки контрольных пакетов акций) в 1980-е годы в 1988 г. свыше 75% бросовых облигаций было выпущено с этой целью. В начале 1990-х годов использование бросовых облигаций пошло на убыль, но для многих компаний они остаются важным долговым инструментом. [c.99]

Присвоенный рейтинг имеет значение не только для потенциального инвестора, но и для эмитента, поскольку определяет ставку, по которой он будет выплачивать вознаграждение за заимствованные ресурсы. Если рассматривать облигации с одним и тем же сроком погашения, можно заметить, что по обязательствам с более высоким рейтингом выплачиваются более низкие проценты, и их держатель получает более низкую доходность. Соответственно, эмитент, облигациям которого присвоен низкий рейтинг, для привлечения инвесторов должен предложить им более высокий процент доходности в качестве компенсации за принимаемый на себя повышенный риск. Вот почему "мусорные" или "бросовые" облигации называют также высокодоходными (high-yield bonds). [c.34]

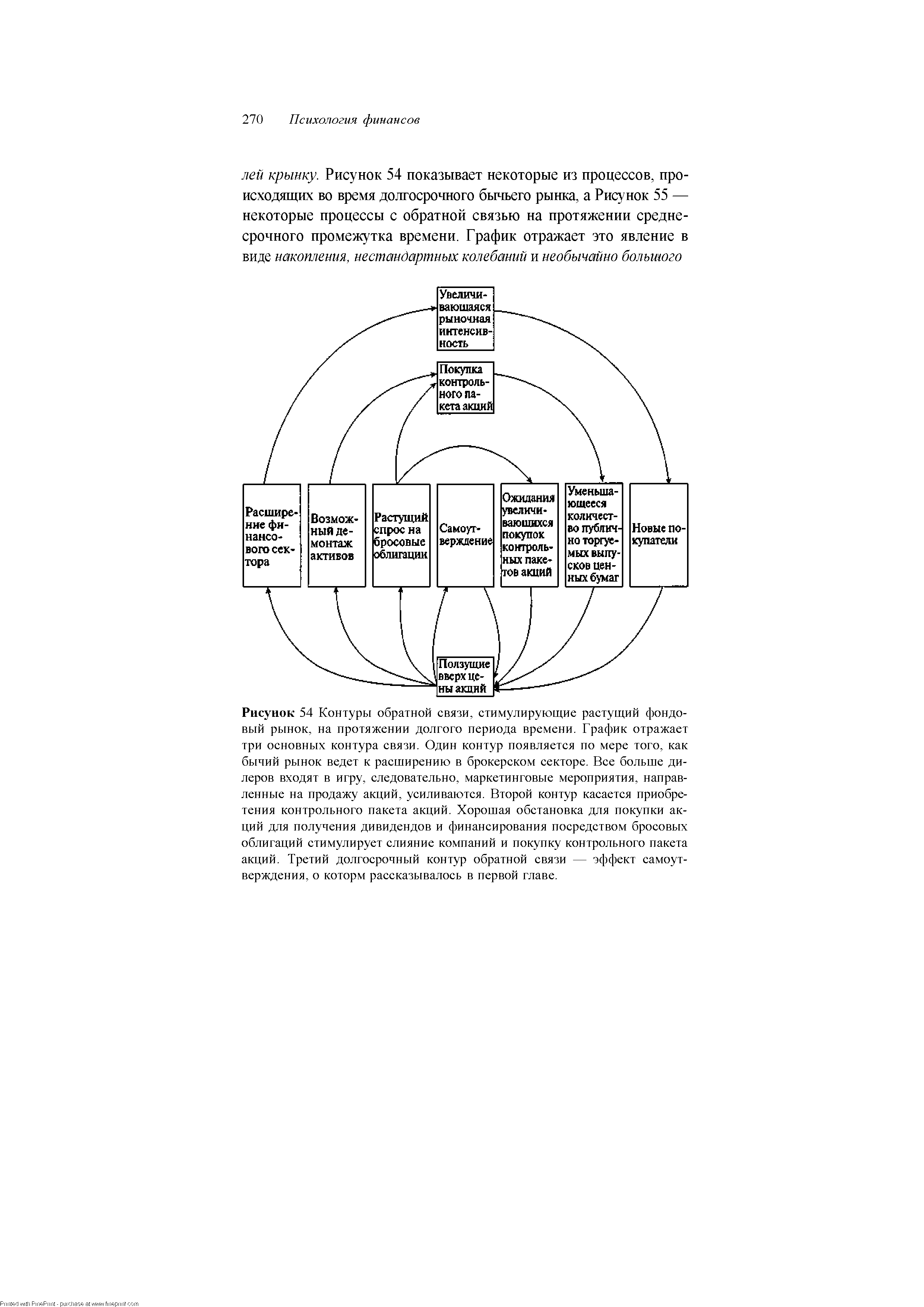

Расширение финансового сектора Возможный демонтаж активов Растущий спрос на бросовые облигации Самоутверждение увеличивающихся покупок контрольных паке-гов акций количество публично торгуе-мых выпусков ценных бумаг Новые покупатели [c.270]

| Рисунок 54 Контуры обратной связи, стимулирующие растущий фондовый рынок, на протяжении долгого периода времени. График отражает три основных контура связи. Один контур появляется по мере того, как бычий рынок ведет к расширению в брокерском секторе. Все больше дилеров входят в игру, следовательно, маркетинговые мероприятия, направленные на продажу акций, усиливаются. Второй контур касается приобретения контрольного пакета акций. Хорошая обстановка для покупки акций для получения дивидендов и финансирования посредством бросовых облигаций стимулирует слияние компаний и покупку контрольного пакета акций. Третий долгосрочный контур обратной связи — эффект самоутверждения, о которм рассказывалось в первой главе. |  |

Включение определенных условий в устав компании, (Данные условия заменяют юридическую защиту, которой пользуются инвесторы, вложившие средства в гонконгские акции.) Кроме данных требований существует много других условий включения фирм КНР в гонконгские листинги. Одной из проблем является то, что многие ГП имеют различные производственные подразделения, и довольно сложно решить, какие из них должны быть включены в акционерные компании. Например, в прошлом китайские компании несли ответственность за обеспечение своих работников и членов их семей жильем, медицинским обслуживанием, образованием и пенсией, т.е. осуществляли множество операций, не приносящих дохода. Другое основное требование — это изменение стандартов бухгалтерского учета. Например, методы бухгалтерского учета КНР не признают принципов благоразумия , таких, как резервирование средств на случай невозврата долгов или списания устаревших запасов. В заключение можно сказать, что самым серьезным требованием является изменение отноще-ния управляющих к акционерам. Очень тяжело убедить менеджеров из КНР в том, что они имеют какие-либо обязательства перед акционерами, например обязательство использовать фонды только таким об-разом, как они обещали акционерам. Вопрос о выплате дивидендов практически еще не поднимался, так как все эти фирмы находятся в состоянии быстрой экспансий, но этот вопрос может превратиться е серьезную проблему в будущем. Большинство менеджеров из КНР сочли бы нелепым раздать часть своих денег (т.е. денег своей компании) незнакомцам (т.е. акционерам). 8 дополнение к данным источникам финансирования в КНР развивается рынок облигаций. Однако уже было несколько случаев невыполнения обязательств, при этом по большинству облигаций выплачивается очень высокий доход. Облигации китайских компаний рассматривались бы как бросовые в США, но китайские инвесторы не имеют широкого выбора объектов для инвестирования и поэтому они рады полу- [c.943]