Многоквартирный дом — один из примеров такого актива. Человек не может знать, насколько поднимется или снизится стоимость земли, будет ли дом полностью сдан в аренду и даже будут ли квартиросъемщики вносить арендную плату вовремя. Другой пример — промышленные облигации корпорация, выпустившая облигации, может стать банкротом и будет не в состоянии выплатить их владельцам процентный доход и номинальную стоимость. Даже долгосрочные государственные облигации США (т. е. облигации, подлежащие погашению через 10 или 20 лет) носят элемент риска. Хотя и маловероятно, что федеральное правительство станет банкротом, темпы инфляции могут неожиданно возрасти и обесценить выплаты по процентам и погашению номинала в реальном выражении и тем самым снизить стоимость облигаций. [c.148]

Портфель доходных бумаг состоит из высокодоходных облигаций корпораций, ценных бумаг, приносящих высокий доход при среднем уровне риска. [c.432]

Из источников внутренние — нераспределенная прибыль и амортизационные отчисления — составляли большую часть, примерно три четверти общей суммы поступлений. Наиболее значимые внешние источники (в чистом выражении) — банковские ссуды (около 65 млрд. дол. ) и облигации корпораций (92 млрд. дол. ). Внешнее финансирование посредством выпуска долговых обязательств использовалось для выкупа акций (81 млрд. дол. ) из-за большого количества слияний и реструктуризации, имевших место в этом году. Соотношение между различными внешними источниками средств изменяется в зависимости от фаз экономического цикла. [c.43]

Компании первого типа страхуют от пожаров, краж, автомобильных катастроф и тому подобных происшествий. Поскольку доходы этих компаний облагаются налогами по полной ставке корпоративного подоходного налога, они вкладывают большую часть своих средств в муниципальные облигации, процентные доходы по которым не облагаются налогами. В меньшем объеме они инвестируют средства в акции и облигации корпораций. [c.44]

Компании второго типа страхуют жизнь человека. Смертность больших групп населения можно предсказать с большой вероятностью, а значит, у них есть возможность приобретать долгосрочные ценные бумаги. Кроме того, доходы этих организаций частично освобождаются от налогообложения благодаря наращиванию резервов с течением времени. Поэтому они предпочитают налогооблагаемые инвестиции, доход по которым выше, чем по не облагаемым налогом муниципальным облигациям. В результате страховые компании покупают прежде всего облигации корпораций, которые составляют основную часть их финансовых активов. Следующими по значимости идут ипотечные закладные, предоставляемые коммерческим фирмам. [c.44]

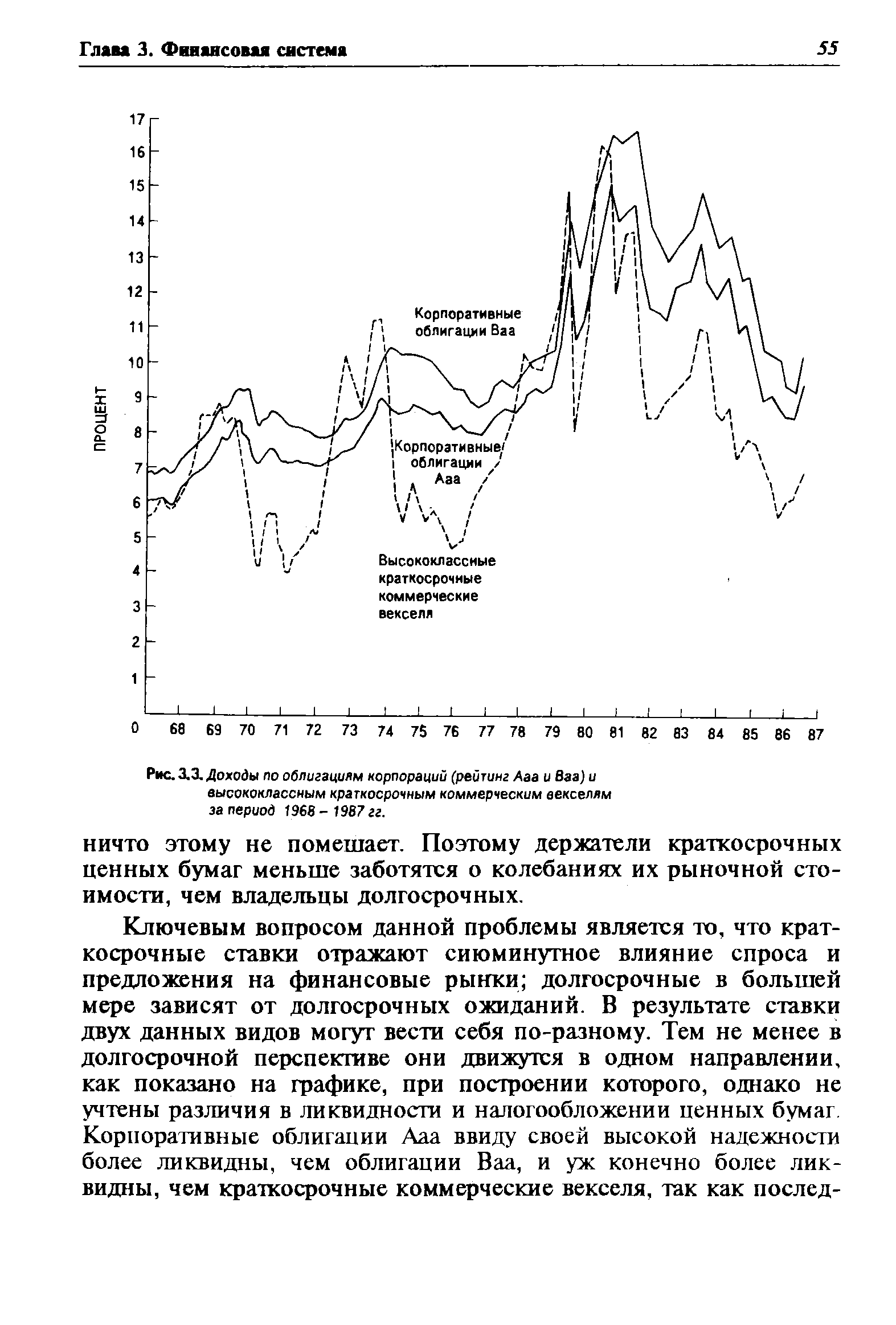

| Рис. 3.3. Доходы по облигациям корпораций (рейтинг Ааа и Ваа) и высококлассным краткосрочным коммерческим векселям за период 1968-1987 гг. |  |

Понятие "необеспеченные долговые обязательства" обычно применяется к необеспеченным облигациям корпорации. Инвесторы видят в прибыльности корпорации достаточное обеспечение для этих бумаг. Поскольку подобный кредит не обеспечен никакими ценностями, в случае ликвидации владелец получает такие же права на активы корпорации, как и обыкновенные кредиторы. Хотя облигации необеспеченные, их владельцы в какой-то степени защищены ограничениями, предусмотренными в договоре между облигационером и корпорацией, в частности, оговоркой о негативном залоге, которая не разрешает корпорации передавать свои активы в залог другим кредиторам. Это условие защищает интересы инвестора и предоставляет ему определенные гарантии того, что в дальнейшем данные активы будут сохранены для него. Поскольку держатели необеспеченных облигаций стремятся к тому, чтобы заемщик возвратил и основную сумму займа, и проценты по нему, только известные и платежеспособные компании способны эмитировать необеспеченные долговые обязательства. [c.601]

Долгосрочные облигации корпораций 3,6 5,6 [c.403]

Распределение доходности долгосрочных облигаций корпораций, государственных долгосрочных облигаций и казначейских векселей характеризуется значительной крутизной или башенно-образной формой. Распределение показателей доходности обыкновенных и второстепенных акций не столь характерно. Их графическое представление показывает большую изменчивость в виде более широких и низких кривых. Более высокая изменчивость применительно к акциям означает также, что стандартное отклонение будет большим. [c.406]

Формируя портфель из долгосрочных правительственных облигаций, инвестор приобретает активы, цены на которые изменяются с изменением процентных ставок. (Цены на облигации падают, когда процентные ставки растут, и наоборот.) Переходя от правительственных облигаций к облигациям корпораций, инвестор берет на себя дополнительный риск, связанный с невыполнением обязательств по ним (неплатежеспособностью). Приобретая обыкновенные акции, инвестор разделяет риски предприятия, акции которого он приобрел. [c.140]

Вы можете заметить, что корпоративные облигации несколько опережают правительственные, имея более низкую изменчивость. Это не должно вас волновать. Проблема в том, что трудно найти две группы облигаций, которые были бы идентичны во всех отношениях. Например, большинство корпоративных облигаций являются отзывными (т. е. компания имеет право выкупить их по их номинальной стоимости). Правительственные облигации не могут выкупаться до срока погашения. Кроме того, по корпоративным облигациям выплачиваются более высокие проценты, поэтому те, кто вкладывает средства в облигации корпораций, возвращают свои деньги быстрее. А это, как мы увидим в главе 25, также снижает степень изменчивости облигаций. [c.145]

Эти развернутые вычисления показывают некоторый возможный результат, но не указывают финансовому менеджеру, что именно делать, поскольку в реальной жизни не очевидно, какую налоговую ставку следует использовать инвестору. Какова, например, ТрЕ Группа акционеров крупной корпорации может состоять как из освобожденных от налогообложения инвесторов (например, пенсионных фондов или дотационных фондов университетов), так и из миллионеров. Все возможные налоговые группы будут перемешаны. Та же ситуация и с Tf — ставкой индивидуального налога на доход в виде процентов. "Типичным" держателем облигаций крупной корпорации может быть пенсионный фонд, освобожденный от налогообложения, но и множество облагаемых налогом инвесторов также держат облигации корпораций. [c.464]

Найдите информацию о 10 облигациях корпораций с различными купонными ставками и сроками погашения. Обязательно включите в ваш перечень облигации с низким рейтингом. Теперь определите, за какую цену продавались бы эти облигации, если бы правительство США гарантировало их. Вычислите стоимость гарантии для каждой облигации. Можете ли вы объяснить разницу стоимостей гарантий по облигациям 10 компаний [c.647]

Компании другой категории вынуждены привлекать капитал, выпуская ценные бумаги. Конечно, они придают большое значение тому, какие виды ценных бумаг и когда выпускать. Подобные компании, как правило, отличаются тем, что в какой-то момент их планы финансирования сталкиваются с рядом ограничений, обусловленных предшествующими эмиссиями долговых ценных бумаг. Например, в электроэнергетическом комплексе при выпуске облигаций корпорациям запрещается осуществлять дополнительные эмиссии долговых ценных бумаг, если коэффициенты покрытия процентных платежей эмитента падают ниже некоторого установленного уровня. Обычно в качестве такого порогового значения используется величина прибыли, двукратно превышающая сумму процентных выплат. [c.772]

Многие озабочены тем, что волна слияний 80-х годов породила чрезмерную финансовую зависимость компаний и ослабила их способность к выживанию в условиях общего экономического спада. Вызывают тревогу также крупные инвестиции в "мусорные" облигации корпораций, которые были сделаны рядом финансовых институтов, таких, как сберегательные общества и крупные страховые компании. Неплатежеспособность эмитентов по этим облигациям угрожала их собственной финансовой устойчивости, а иногда и полностью подрывала ее. [c.939]

Различия уровне кредитного риска Рассмотрим две облигации (А и В), у которых все одинаково у них одна и та же ликвидность, срок погашения, уровень кредитного риска, они облагаются одинаковым налогом и т. д. В такой ситуации облигации будут иметь одну и ту же рыночную цену Р поскольку купонные выплаты по ним одинаковы, их доходность будет одинаковой. Предположим теперь, что корпорация В, выпустившая облигацию В, столкнулась с финансовыми или экономическими трудностями и рейтинговые агентства снизили рейтинг облигаций корпорации В. Поскольку теперь кредитный риск по облигации В выше, чем по облигации А, спрос на облигацию В упадет, что приведет к снижению цены на эту облигацию и к росту ее доходности. В то же время возрастает спрос на облигацию А, что приведет к росту ее цены и снижению доходности. Иными словами, возникнет спрэд (разница) в доходности облигаций А и В, представляющий собой премию за риск. [c.164]

Современная активизация вторичного рынка ценных бумаг прежде всего связана с проведением дополнительных эмиссий как одним из способов привлечения инвестиционных ресурсов для развития предприятий. Наряду с акциями для пополнения своих инвестиционных возможностей акционерные общества могут продавать выпущенные ими облигации, именуемые облигациями корпораций. По таким облигациям предприятие обязано выплачивать проценты. Практика использования этого источника привлечения инвестиций характеризуется сложностью размещения облигаций в [c.91]

Портфели ценных бумаг могут иметь отраслевую и территориальную специализацию. Например, портфель ценных бумаг предприятий топливно-энергетического комплекса или предприятий Краснодарского края. Портфели ценных бумаг могут быть ориентированы на включение в свой состав только краткосрочных или среднесрочных и долгосрочных ценных бумаг. Большинство портфелей ценных бумаг являются специализированными, включая преимущественно один вид ценных бумаг (акции, государственные облигации, неэмиссионные ценные бумаги и т.д.). В России такая специализация пока не прослеживается ввиду неразвитости фондового рынка. В странах с рыночной экономикой она является правилом. Например, имеются портфели ипотечных ценных бумаг, облигаций корпораций, муниципальных бумаг, опционов, акций предприятий и т.п. [c.238]

Основные особенности облигаций корпораций рассмотрены в главе 8. В следующих трех разделах описаны три важных, не обсуждавшихся ранее, формы долговых обязательств корпораций, заем под обеспечение, долгосрочная аренда и пенсионные обязательства. [c.289]

Фонды корпоративных облигаций Стабильный доход Риск изменения процентных ставок и инфляционный риск Облигации корпораций с высоким кредитным рейтингом с различными сроками погашения [c.39]

Есть две причины, чтобы начать с рассмотрения рынка облигаций. Во-первых, если считать, что мы удостоверились в кредитоспособности эмитента, главным и единственным фактором анализа рынка облигаций останется будущая динамика процента. (Другими важными факторами являются срок погашения, величина купонных платежей, разброс качества и отраслевая специфика, в соответствии с которой выделяют облигации промышленных корпораций, облигации корпораций коммунального хозяйства и государственные облигации.) Прогнозирование процента является трудной и рискованной задачей. [c.82]

К 1972 г. это стремление к гибкости и эффективности начало проявляться в росте операций по обмену между секторами. В основе эта более яркая форма активного управления облигациями представляет собой изменение секторной структуры портфеля. При этом менеджер пытается получить выгоду от изменяющихся стоимостных соотношений секторов рынка. Менеджер может, к примеру, обменять облигации корпораций коммунального хозяйства на облигации промышленных компаний или облигации канадских правительственных агентств на облигации правительственных агентств США. Сектора можно выделять по-разному — по типу эмитента, как это сделано выше по типу облигаций — дисконтные и с текущим купоном, например, по кредитному рейтингу — класса А, АА и пр. [c.443]

Аналитик, покупая колл-опционы и казначейские векселя, может сам конструировать удобные для него конвертируемые ценные бумаги. Обычно используют смесь из 10% колл-опционов и 90% инструментов рынка денег. Соединив казначейские векселя на 1000 дол. с находящимися слегка вне денег колл-опционами, аналитик получает синтетическую конвертируемую не имеющую залога облигацию с фиксированной нижней границей доходности, для которой не существует ни процентного, ни кредитного рисков. Повышая или понижая цену исполнения опционов, можно подгонять условия конвертации к текущему уровню рынка. Насколько лучше для инвесторов было бы иметь дело с такими конструкциями, а не с конвертируемыми облигациями корпорации USX При сокращении срока исполнения колл-опционов срочная стоимость растет, но конвертируемые, которые не дают повышения стоимости актива в первые три года владения или быстрее, вряд ли окажутся выгодным вложением средств. Примерно в такие сроки должны происходить ликвидация или конвертация в обыкновенные акции. [c.652]

Рейтинг качества муниципальных облигаций или облигаций корпораций, который ниже рейтинга АА и выше рейтинга ВВВ. [c.11]

В (1) См. bid (предложение покупателя). (2) Годовой курс плюс дивиденд по акциям (в публикациях курсов ценных бумаг в газетах). (3) Рейтинг надежности муниципальных облигаций или облигаций корпораций, который ниже рейтинга ВВ и выше рейтинга ССС. [c.30]

ВВВ Рейтинг качества муниципальной облигации или облигации корпорации, который ниже рейтинга А и выше рейтинга ВВ. [c.34]

Действительно ли займы обходятся корпорациям дешевле Трудно сказать. Процентные ставки по ипотечным облигациям не слишком сильно отличаются от ставок по облигациям корпораций с высоким уровнем рейтинга15. Маржинальные ставки (по займам у брокеров акций, где в качестве обеспечения предлагаются акции инвестора) не сильно отличаются от ставок, по которым фирмы берут краткосрочные ссуды в банках. [c.444]

Курс акций RJR Nabis o немедленно поднялся почти до 75 дол., обеспечив акционерам прибыль в 36% на росте курса по сравнению с предыдущим днем, когда акции стоили 56 дол. В то же время курс облигации RJR упал, так как стало ясно, что нынешние держатели облигаций корпорации вскоре получат пополнение". [c.932]

Учитывая такие выигрыши, мы могли бы предположить, что пенсионные фонды налогоплатящих компаний полностью инвестированы в облигации корпораций, но на самом деле только один из 10 фондов имеет такие портфели, и конечно неясно, являются ли их менеджеры поклонниками Блэка и Теппера. Политика других пенсионных фондов построена иначе, и более 500 млрд дол. вложены в акции, а также значительные суммы инвестированы в недвижимость и другие активы, как, например, венчурные партнерства. [c.998]

Далее в группе обязательств в балансе GP указываются долгосрочная задолженность, или долгосрочные обязательства облигации номинальной стоимостью 150 млн долл. и сроком погашения в 20x7 г. По этим облигациям корпорация выплачивает фиксированную 8%-ную годовую процентную ставку, что означает, что ежегодные затраты на выплату процентов по облигациям GP составляют 12 млн долл. Эти затраты отображаются в отчете о финансовых результатах деятельности корпорации GP . [c.52]

Для примера представим гипотетические бескупонные облигации сроком на 20 лет, выпущенные корпорацией Risky Realty. Облигации обеспечены активами корпорации, в которые входят жилые дома, находящиеся в различных городах в северовосточной части США. Иных обязательств, кроме этих облигаций, корпорация не имеет. Номинальная стоимость облигации равна 10 млн долл., а стоимость недвижимости, которой сегодня владеет корпорация, оценивается в 15 млн долл. [c.197]

Иными словами, Salomon достается крошечная часть от каждой финансовой сделки. И эти крохи накапливаются. Продавец Salomon сплавляет 50-миллионный пакет нового выпуска облигаций корпорации IBM пенсионному фонду X. При этом маклер той же Salomon, который предоставляет продавцу этот пакет облигаций, берет себе восьмую (процентного пункта), или 62,5 тысячи долларов. Если захочет, может взять и больше. На рынке облигаций, в отличие от рынка акций, не принято публиковать информацию о величине комиссионных. [c.18]

По поводу облигаций корпорации Southland вопрос стоял так как провести моих клиентов мимо этой ловушки. Легче сказать, чем сделать. Оказалось, что не продавать облигации - это дело еще более хитрое, чем их продавать, что-то вроде игры в сквош с собственным боссом нужно вести себя так, будто ты стремишься выиграть, но при этом сделать все, чтобы проиграть. Случай с Southland был особенно хитрым, потому что на кон была поставлена репутация самого Гутфренда, решившего всем показать, что Salomon - это сила, с которой нужно считаться и на рынке мусорных облигаций. Мне названивали несколько наших менеджеров из Нью-Йорка, работа которых заключалась в том, чтобы теребить продавцов, и которых поставила на уши заинтересованность Гутфренда в этом проекте. Они хотели знать, чего я сумел добиться. Мне пришлось лгать. Я говорил, что отбросил все и занимаюсь только этими облигациями, тогда как на самом деле я не сделал ни одного звонка в связи с ними. Тем не менее в покое меня не оставляли. [c.163]