Налоговая санкция является мерой ответственности за совершение налогового правонарушения. Она устанавливается и применяется в виде денежных взысканий — штрафов. При наличии хотя бы одного смягчающего обстоятельства размер штрафа подлежит сокращению не меньше чем в два раза по сравнению с установленным размером. При наличии обстоятельства, отягчающего ответственность (совершение налогового правонарушения лицом, ранее привлекавшимся к ответственности за аналогичное правонарушение), размер штрафа увеличивается на 100%. При совершении одним лицом двух и более налоговых правонарушений налоговые санкции взыскиваются за каждое правонарушение в отдельности без поглощения менее строгой санкции более строгой. [c.529]

Сумма штрафа, присужденного налогоплательщику, плательщику сборов или налоговому агенту за нарушение законодательства о налогах и сборах, повлекшее задолженность по налогу или сбору, подлежит перечислению со счетов налогоплательщика, плательщика сборов или налогового агента только после перечисления в полном объеме суммы задолженности и соответствующих пеней. Налоговые санкции взыскиваются с налогоплательщика только в судебном порядке. [c.529]

Налоговые органы могут обратиться в суд с иском о взыскании налоговой санкции не позднее шести месяцев со дня обнаружения налогового правонарушения и составления соответствующего акта. [c.529]

Где учитываются налоговые санкции в бюджет [c.403]

На дебете счета 99 записывают также сумму начисленных в бюджет налога на прибыль и налоговых санкций (штрафов, пени и т. п.). Таким образом, сальдо счета 99 показывает кредитовое — сумму чистой прибыли, а дебетовое — сумму чистого убытка за отчетный период. [c.69]

В том случае, если налогоплательщик до 20-го числа 13-го месяца с начала пользования освобождением от уплаты НДС не предоставил новые документы, сумма налога подлежит восстановлению, и налог платится с учетом налоговых санкций и пеней. [c.76]

В соответствии с новым Планом счетов начисленные суммы налога на прибыль, а также суммы причитающихся налоговых санкций отражаются непосредственно по счету 99 Прибыли и убытки ) [c.22]

Кроме того, для определения чистой прибыли (убытка) полученный результат подлежит уменьшению на суммы начисленных платежей по налогу на прибыль, а также суммы налоговых санкций. При этом, если финансовый результат по обычным видам деятельности формируется на счете 90 Продажи нового Плана счетов, а финансовый результат по операционным и внереализационным хозяйственным операциям на счете 91 Прочие доходы и расходы , то финансовый результат по чрезвычайным операциям и конечный финансовый результат — непосредственно на счете 99 Прибыли и убытки . [c.40]

При этом до обращения в суд налоговый орган обязан предложить налогоплательщику добровольно уплатить соответствующую сумму налоговой санкции. Обращение в суд производится налоговым органом только в случае, если налогоплательщик отказался добровольно уплатить сумму налоговой санкции или же пропустил установленный в требовании срок уплаты штрафной санкции. [c.146]

Исковое заявление о взыскании налоговой санкции с организации или индивидуального предпринимателя подается налоговым органом в арбитражный суд, а с физического лица, не являющегося индивидуальным предпринимателем, — в суд общей юрисдикции. [c.147]

Если налогоплательщик совершил не менее двух налоговых правонарушений, то налоговые санкции взыскиваются с него за каждое такое правонарушение в отдельности. [c.151]

Налоговый кодекс установил и период времени, в течение которого налоговые органы могут обратиться в суд с иском о взыскании с налогоплательщика налоговой санкции. Суд при- [c.151]

Как видно из приведенных в табл. 4 данных, с принятием Налогового кодекса не произошло резкого увеличения числа видов правонарушений, за совершение которых на налогоплательщика налагаются штрафные санкции. Все эти виды нарушений присутствовали в налоговом законодательстве, действовавшем до принятия Налогового кодекса. Другое дело, что за эти правонарушения, причем независимо от того, совершены ли они предумышленно или неумышленно и имелись ли при этом смягчающие обстоятельства, существовало практически два вида наказаний, причем весьма существенных. И любое правонарушение могло привести к банкротству налогоплательщика. Действующая в настоящее время система налоговых санкций, применяемых к налогоплательщику, существенно дифференцирована и в значительной степени смягчена. [c.152]

Наибольшая ставка штрафа, которая сегодня применяется, — это 40 % суммы неуплаченного налога за умышленное занижение налогооблагаемой базы или неправильное исчисление налога. До принятия Налогового кодекса за неправомерное уменьшение налогов взималась сумма, равная 100 % суммы сокрытой или заниженной прибыли (100 % суммы налога за сокрытый или неучтенный объект налогообложения). Плюс к этому налогоплательщик должен был заплатить штраф с этой суммы. При повторном же подобном нарушении сумма штрафа увеличивалась вдвое. Таким образом в настоящее время размер налоговой санкции снизился более чем в 15 раз. [c.152]

Налоговым кодексом кроме ответственности непосредственно налогоплательщиков установлены также налоговые санкции за нарушение законодательства и для других участников налоговых отношений. [c.152]

Так же, как и с налогоплательщика, взыскание налоговых санкций с банков осуществляется только по решению суда. [c.156]

Какие налоговые санкции установлены за основные виды налоговых правонарушений [c.156]

Указанные суммы возврата или зачета перечисляются в отчетном налоговом периоде и в течение трех следующих за ним налоговых периодов на исполнение обязанностей по уплате налогов или сборов, на уплату пени, погашение недоимки, сумм налоговых санкций, подлежащих зачислению в тот же бюджет. [c.309]

Федеральным законодательством введена также достаточно жесткая налоговая санкция за пользование водными объектами без соответствующей лицензии или разрешения. В этом случае ставки платы увеличиваются в пять раз по сравнению со ставками платы, устанавливаемыми в отношении такого пользования на основании лицензии или разрешения. [c.353]

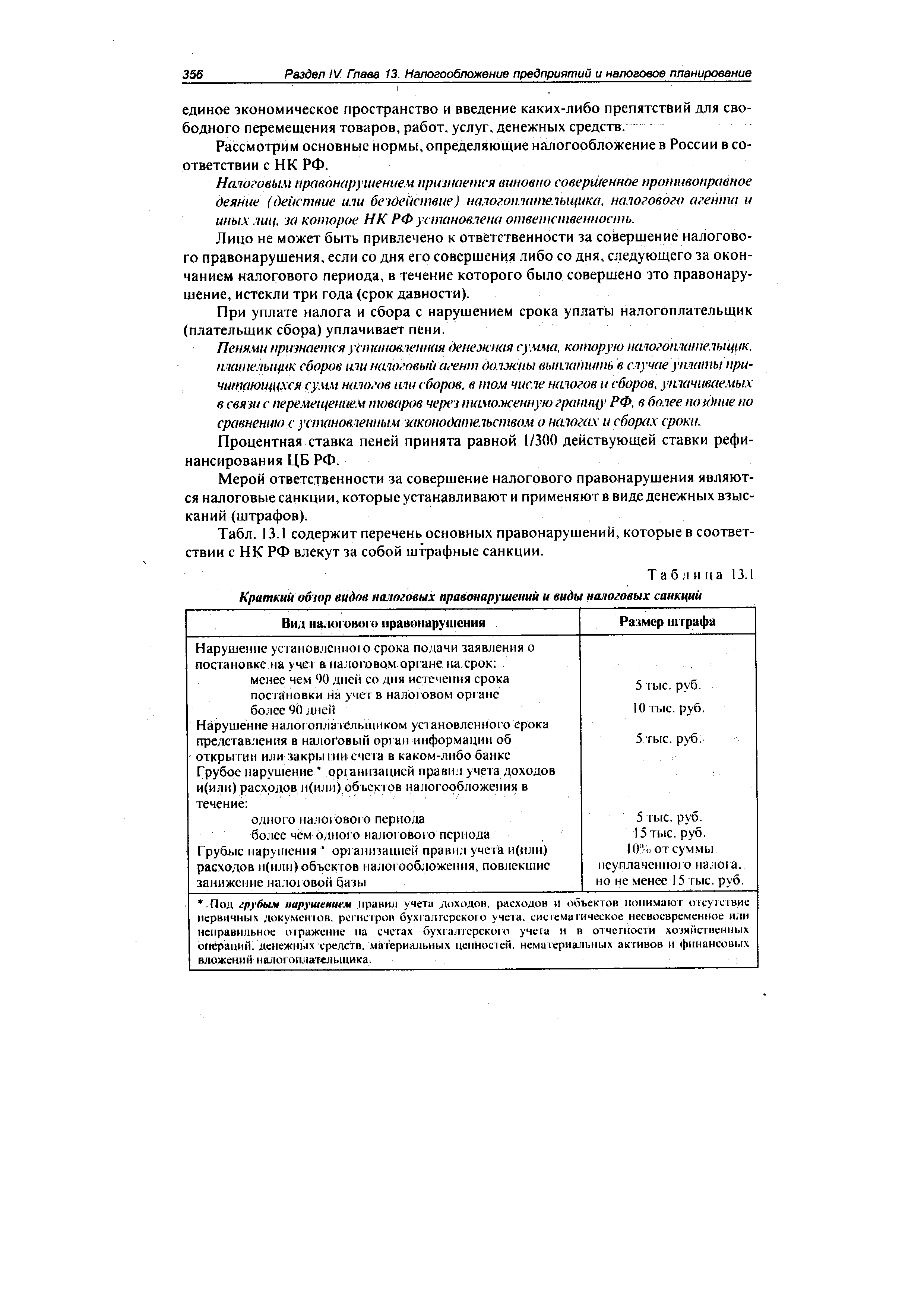

Мерой ответственности за совершение налогового правонарушения являются налоговые санкции, которые устанавливают и применяют в виде денежных взысканий (штрафов). [c.356]

| Таблица 13.1 Краткий обзор видов налоговых правонарушений и виды налоговых санкций |  |

По дебету счета 99 Прибыли и убытки отражаются суммы убытков, полученные по итогам закрытия счетов 90 Продажи , субсчет 9 Убыток от продаж и 91 Прочие доходы и расходы , субсчет 9 Сальдо прочих расходов , а также потери и расходы в связи с чрезвычайными обстоятельствами хозяйственной деятельности. Наконец, на уменьшение балансовой прибыли могут оказывать влияние различные налоговые платежи (на прибыль и др.) и платежи по перерасчетам по этим налогам из фактической прибыли, различные налоговые санкции. [c.222]

Отдел учета и отчетности работает в тесном взаимодействии с отделами выездных и камеральных налоговых проверок. Отделы выездных и камеральных налоговых проверок представляют в отдел учета и отчетности данные, необходимые для отражения в лицевых счетах налогоплательщиков сумм налогов, начисленных по данным налогоплательщика и налогового органа, а также сумм начисленных пеней и налоговых санкций. Отдел учета и отчетности, в свою очередь, предоставляет отделам выездных и камеральных проверок информацию о состоянии лицевых счетов налогоплательщиков и сведения о фактическом поступлении платежей в бюджет и внебюджетные фонды. [c.43]

Взыскание налоговых санкций производится исключительно по решению суда согласно ст. 104 и 105 НК РФ. [c.99]

Право предъявления таких исков налоговыми органами предусмотрено п. 11 ст. 7 Закона РФ О налоговых органах Российской Федерации . Основной формой исков, предъявляемых налоговыми органами, являются иски о взыскании налоговых санкций. [c.101]

В качестве единственного отягчающего вину обстоятельства пунктами 2 и 3 ст. 112 НК признается повторное привлечение к налоговой ответственности за аналогичное правонарушение, т.е. за правонарушение, предусмотренное той же статьей (частью, пунктом статьи) НК РФ, по которой осуществляется второе (и более) привлечение лица к налоговой ответственности. При этом правонарушение считается повторным в том случае, если за предыдущее правонарушение с налогоплательщика была взыскана налоговая санкция и с момента вступления в силу решения о взыскании санкции прошло не более 12 месяцев. Наличие отягчающего [c.112]

Независимо от применения налоговых санкций за несвоевременное представление налоговых деклараций к организации-налогоплательщику должностные лица этой организации могут быть привлечены к административной ответственности в соответствии с п. 12 ст. 7 Закона РФ О налоговых органах Российской Федерации . При этом необходимо обращать особое внимание на соблюдение установленных Кодексом РСФСР об административных правонарушениях процессуальных сроков, поскольку несвоевременное представление документов налоговой отчетности, в отличие от непредставления, нельзя считать длящимся и двухмесячный срок давности для наложения административного взыскания в этом случае отсчитывается не со дня обнаружения административного правонарушения, а со дня его совершения, т.е. со дня фактического представления отчетного документа. [c.114]

В то же время специальный целенаправленный отбор налогоплательщиков, у которых вероятность обнаружения налоговых нарушений представляется наиболее высокой, обеспечивал экономическую эффективность контрольной работы налоговых органов в целом за счет заведомо значительных доначислений налоговых платежей в бюджет и наложения налоговых санкций. [c.135]

В случае если налогоплательщик отказался добровольно уплатить сумму налоговой санкции или пропустил срок уплаты, указанный в требовании, налоговый орган обращается с исковым заявлением о взыскании с данного лица налоговой санкции в суд. [c.183]

Особую актуальность эти вопросы приобретают в настоящее время в связи с рассмотрением в Федеральном Собрании Российской Федерации проекта нового Кодекса об административных правонарушениях Российской Федерации. В гл. 15 Административные правонарушения в области финансов, налогов и сборов, рынка ценных бумаг определяется административная ответственность за некоторые виды налоговых правонарушений и нарушений банком обязанностей, предусмотренных законодательством о налогах и сборах, налоговые санкции за которые предусмотрены в настоящее время соответствующими статьями гл. 16, 17 НК РФ, а также вырабатывается порядок административного производства по этим делам, административно-юрисдикционная компетенция налоговых органов. [c.239]

Отличительными чертами современной отечественной налоговой системы являются не только многообразие и высокий уровень налогов, но также суровость мер ответственности за нарушения налогового законодательства и широкие полномочия налоговых органов по применению санкций. В этих условиях несомненным парадоксом следует признать довольно скупые формулировки в законодательстве о базовых юридических терминах и понятиях, в частности таких, как налоговое правонарушение , налоговая санкция , налоговая ответственность , являющихся определяющими как для контрольной, так и для административно-юрисдикционной деятельности налоговых органов. Указанные недостатки, противоречия и пробелы законодательства нередко приводят к тупиковым ситуациям в правоохранительной практике, вследствие чего неустранимые сомнения, противоречия и неясности толкуются в пользу правонарушителей и суды признают акты налоговых органов незаконными. [c.241]

Задолженность предприятий бюджетной системе по налоговым санкциям по НДС (начисленным пени и штрафам) превышает 1097 млн. руб. Для погашения задолженности инспекцией МНС в 2000г. было направлено 975 тыс. требований по уплате налогов и сборов, выставлено [c.16]

Как установлено в Налоговом кодексе, после вынесения решения о привлечении налогоплательщика к ответственности за нарушение налогоЕюго законодательства налоговый орган должен обратиться в суд с исковым заявлением о взыскании с налогоплательщика, привлекаемого к ответственности за совершение налогового правонарушения, налоговой санкции. [c.146]

Регулирующая налоговая функция проявляется на практике в двух формах льгот и санкций. Налоговые санкции выступают проявлением контрольной функции финансов. Следовательно, налоговое регулиро- [c.92]

В системе подоходного налогообложения граждан применяется специальная система налоговых санкций. Суммы налога, не взысканные в результате налогообложения, взыскиваются за все время уклонения от уплаты налога. Своевременно не удержанные, удержанные не полностью или не перечисленные в соответствующий бюджет суммы налогов, подлежащие взысканию ГНИ с предприятий, учреждений и организаций, выплачивающих доходы гражданам, доудерживаются или доперечисляются в бесспорном порядке с наложением штрафа в размере 10% от сумм, подлежащих взысканию. При налоговых проверках указанные суммы налога исчисляются в порядке и по ставкам, действующим на момент совершения предприятиями, учреждениями и организациями таких нарушений. Доначисленные суммы перечисляются в пятнадцатидневный срок со дня принятия ГНИ решения об их взыскании. Налогообложение граждан, своевременно не привлеченных к уплате налога, и пересмотр неправильно произведенного налогообложения осуществляется в порядке, отраженном на рис. 93. Суммы налога, не удержанные с физических лиц или удержанные не полностью, взыскиваются предприятиями, учреждениями и организациями до полного погашения задолженности. При этом общая сумма удержаний из доходов граждан не может превышать 50% его месячного дохода. [c.370]

Меньший по сравнению с другими отраслями права авторитет налогового законодательства в силу несоблюдения в нем принципов общности (наличие льгот), постоянства и беспристрастности (приоритет государственных интересов). 2. Законодательное закрепление высоких налоговых выплат, а также направлений и способов их расходования Несовершенство социальной и экономической политики государства 1. Отсутствие строгих налоговых санкций материального характера за уклонение от уплаты налога, обусловливающее несоотносимость выгоды от такого уклонения с негативными правовыми последствиями уклонения от уплаты налога (уклонение оценивается налогоплатилыциком как более выгодное действие в любом случае). 2. Экономическая конъюнктура в периоды экономических кризисов и в периоды расширения международного сотрудничества 1. Наличие пробелов в налоговом законодательстве. 2. Вариативность налогового законодательства (наличие льгот, разных ставок, возможность отнесения расходов на разные источники и т.п.) [c.52]

Согласно п. 5 ст. 114 НК РФ, при совершении одним лицом двух и более налоговых правонарушений налоговые санкции взыскиваются за каждое правонарушение в отдельности без поглощения менее строгой санкции более строгой. Таким образом, в случае несвоевременного представления нескольких налоговых деклараций штрафные санкции исчисляются отдельно по каждой из них, что, однако, не означает необходимости принятия по каждому из правонарушений отдельного постановления о привлечении к налоговой ответственности. Обстоятельства всех правонарущений и суммы санкций отдельно по каждому правонарушению указываются в одном постановлении. [c.113]

Пример 5.1. Организация представила налоговую декларацию но Hajioiy на прибыль (расчет налога от фактической прибыли) за I квартал 2000 г. 10 июня 2000 г. Сумма налога, подлежащая уплате в соответствии с представленным расчетом, составила 10000руб. Расчет размера налоговых санкций в данной ситуации приведен в табл. 5.1. [c.113]

Однако не следует относить к административно-процессуальной деятельности юрисдикционного характера любого рода правоохранительные действия должностных лиц органов исполнительной власти, если их предмет не составляет конкретного административно-правового спора (например, осуществление контрольно-надзорных полномочий налоговым органом), поскольку в подобном случае отсутствует важный элемент данных правоотношений — административно-правовой спор. Он может возникнуть в последующем по результатам такого рода действий (например, при обжаловании налогоплательщиком примененных налоговых санкций в вышестоящий налоговый орган — см. гл. 22 КоАП РСФСР, гл. 19, 20 НК РФ)2. При осуществлении ад-министративно-юрисдикционной деятельности важно обеспечить правовую оценку поведения участников управленческих общественных отношений. [c.237]