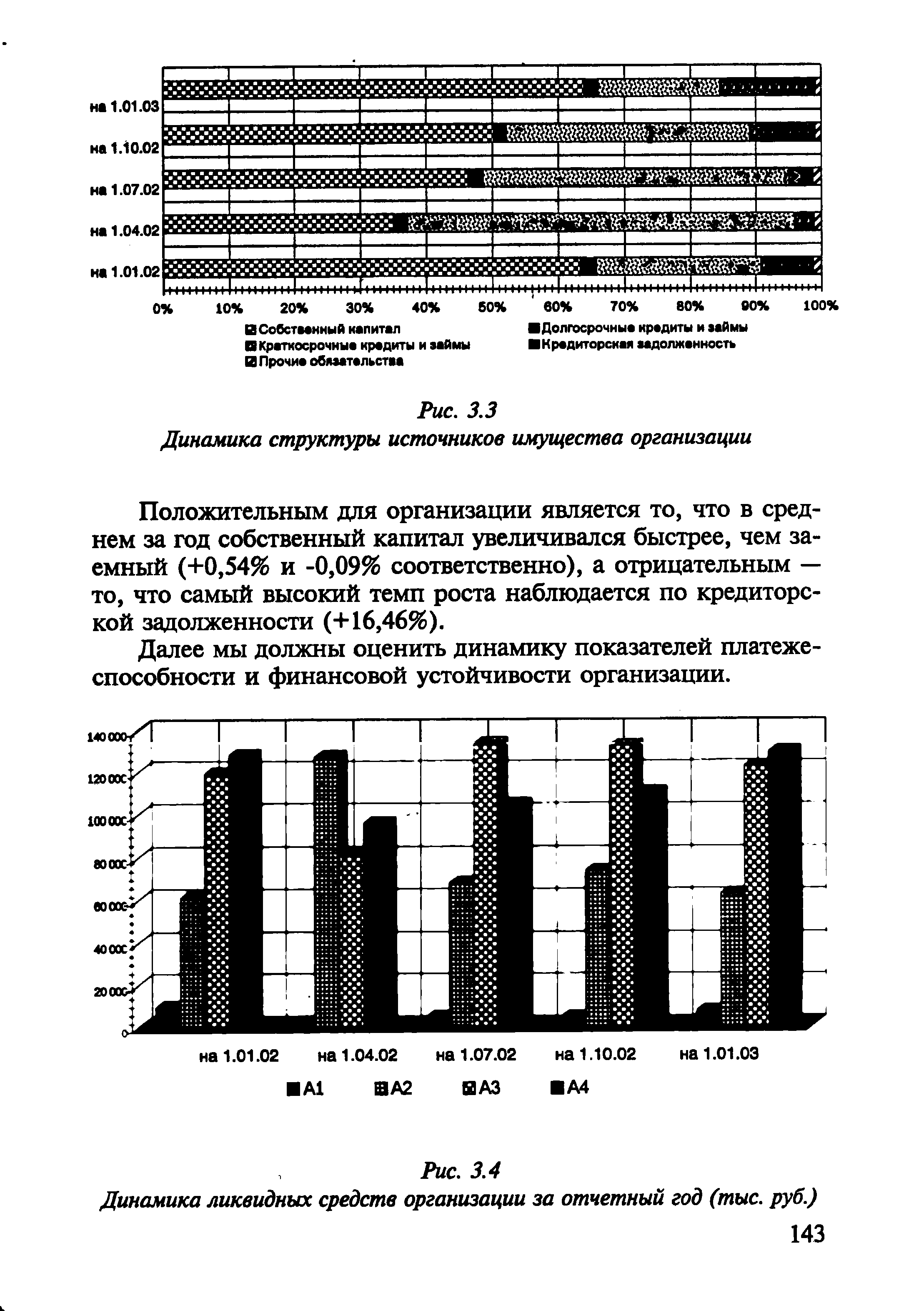

| Рис. 3.4 Динамика ликвидных средств организации за отчетный год (тыс. руб.) |  |

Соответствующие коэффициенты дисконтирования равны 0,452, 0,558 и 0,555. Проследив динамику коэффициентов по таблице В1 Приложения В, можно заметить, что для каждой конкретной ставки они уменьшаются с увеличением временного интервала. В этом проявляется принцип стоимости денег во времени чем больше приходится ждать получения денег, тем больше "потери" процентов и ущерб ликвидности и тем меньше приведенная стоимость денежного потока. [c.451]

Текущая валютная политика оказывает воздействие на объем, характер и структуру рыночных операций с иностранной валютой и другими валютными ценностями, на динамику валютного курса. Основными направлениями (формами, видами) этой политики России являются во-первых, регулирование степени конвертируемости рубля, ослабление или ужесточение валютных ограничений во-вторых, осуществление повседневного валютного контроля за внешнеторговыми и другими текущими операциями с целью противодействия бегству капитала за границу в-третьих, привлечение иностранного капитала в российскую экономику в-четвертых, управление международными ликвидными (золото-валютными) резервами в-пятых, установление и изменение режима валютного курса рубля в-шестых, регулирование валютного курса. [c.523]

Анализ состояния дебиторской задолженности начинают с общей оценки динамики ее объема в целом и продолжают в разрезе отдельных статей определяют долю дебиторской задолженности в оборотных активах, анализируют ее структуру, определяют удельный вес дебиторской задолженности, платежи по которой ожидаются в течение года, оценивают динамику этого показателя и проводят последующий анализ качественного состояния дебиторской задолженности с целью оценки динамики неоправданной (сомнительной) задолженности. На основе оперативной отчетности производят ранжирование задолженности по срокам оплаты счетов, которые классифицируются по группам срок оплаты не наступил, просрочка от 1 до 30 дней (до 1 месяца), от 31 до 90 дней (от 1 до 3 месяцев), от 91 до 180 дней (от 3 до 6 месяцев), от 181 до 360 дней (от 6 месяцев до 1 года), от 360 дней и более (более 1 года). К оправданной относится задолженность, срок погашения которой не наступил либо составляет менее одного месяца. К неоправданной задолженности относится просроченная задолженность покупателей и заказчиков. Наличие сомнительной дебиторской задолженности свидетельствует о нерациональной политике организации по прел оставлению отсрочки в расчетах с покупателями, о наличии реальной угрозы неплатежеспособности самой организации-кредиторе и ослабляет ликвидность ее баланса. Сомнительная дебиторская задолженность может иметь место и по другим статьям актива баланса Товары отгруженные и Прочие оборотные активы . Так, в статью Товары отгруженные могут включать неоправданную дебиторскую задолженность в виде [c.289]

Наличие долгосрочных финансовых вложений указывает на инвестиционную направленность вложений организации, вызванную рыночными отношениями. В процессе анализа на основании данных аналитического бухгалтерского учета необходимо изучить объем и состав портфеля ценных бумаг, его динамику и степень ликвидности. [c.311]

Коэффициент восстановления платежеспособности, имеющий значение больше 1, свидетельствует о наличии тенденции восстановления платежеспособности организации в течение 6 месяцев. Значение коэффициента меньше 1 показывает отсутствие возможности восстановить платежеспособность в течение 6 месяцев. Коэффициент утраты платежеспособности, имеющий значение меньше 1, свидетельствует о наличии тенденций утраты платежеспособности организации в течение 3 месяцев, а больше 1 — об отсутствии подобных тенденций. Прогноз изменения платежеспособности кроме расчета и оценки указанных выше коэффициентов включает также анализ коэффициентов ликвидности и оценку тенденций их динамики. [c.367]

Объем собственных свободных средств (чистых активов). Является одной из характеристик ликвидности и платежеспособности страховой компании. Сопоставляется с объемом принятых обязательств, анализируется в динамике. [c.466]

Коэффициент текущей ликвидности на протяжении 1995—1999 гг. имел значение ниже рекомендуемого, равного 2, что говорит о трудностях организации с платежеспособностью. Однако на протяжении всего исследуемого периода наблюдается устойчивая положительная динамика этого показателя с 1,1598 в 1995 г. до 1,3471 в 1999 г. Влияние рассматриваемого фактора на общее изменение рентабельности чистых активов по абсолютной величине значительно меньше двух рассмотренных ранее факторов, однако на протяжении 1995—1999 гг. влияние коэффициента текущей ликвидности имеет отрицательное направление. [c.137]

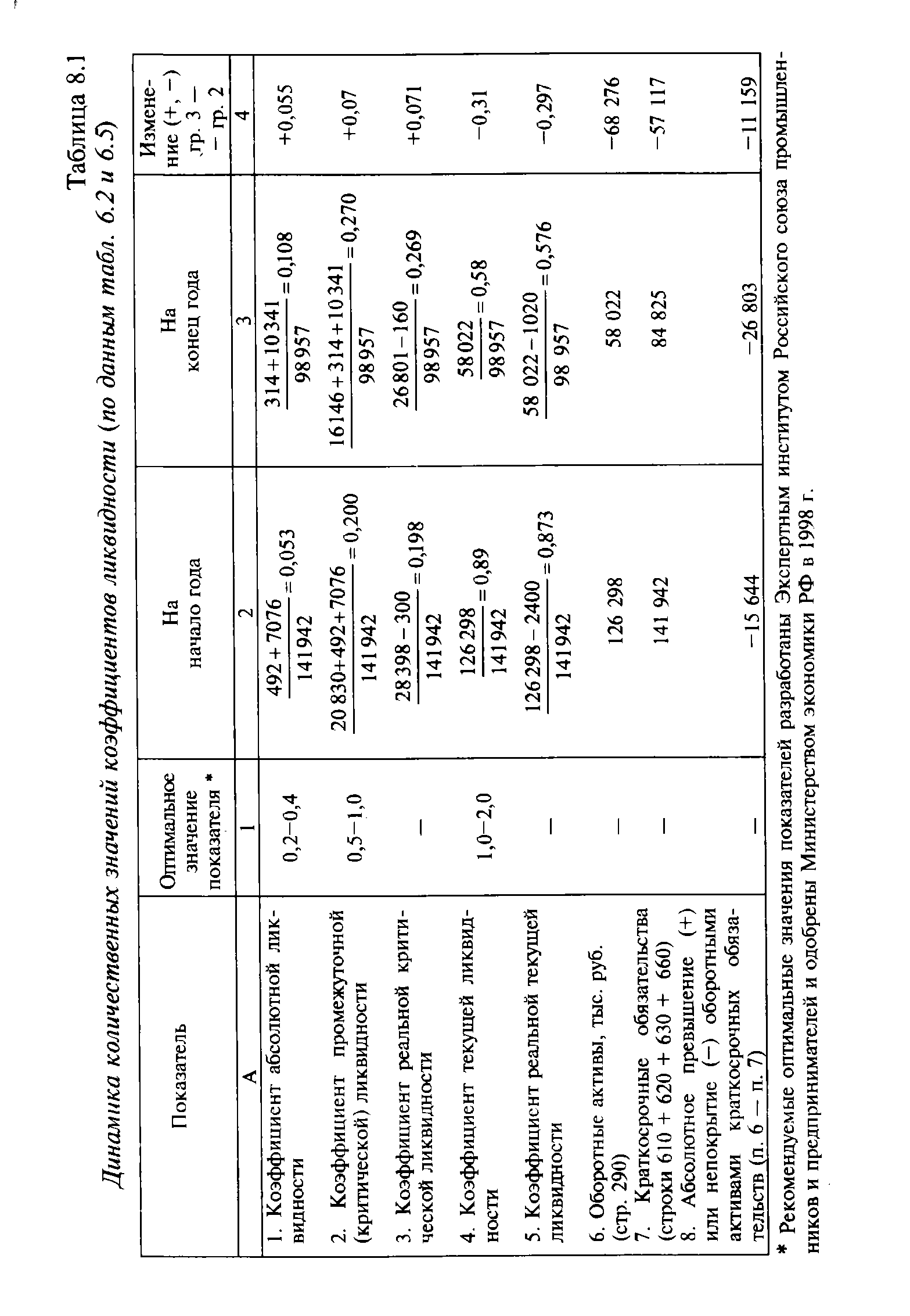

| Таблица 8.1 Динамика количественных значений коэффициентов ликвидности (по данным табл. 6.2 и 6.5) |  |

Динамика коэффициентов ликвидности показана в табл. 9.21. [c.328]

Коэффициент быстрой (промежуточной) ликвидности оценивает способность организации погашать краткосрочные обязательства в случае наступления тяжелого финансового положения, когда нет возможности продать запасы. Хотя данный коэффициент и ниже рекомендуемых значений, но положительная динамика в его изменении явно прослеживается. [c.328]

Оценивая результаты анализа, необходимо отметить сложившийся достаточно высокий уровень роста одних показателей финансовой устойчивости и замедление роста других, например, рентабельности собственного капитала (-6,6%), рентабельности продаж (-69,7%), рентабельности активов (-7,8%), а также снижение некоторых показателей ликвидности активов организации. В частности, данные экономического анализа показали значительное сокращение валюты баланса, что в условиях высокой инфляции говорит об отрицательной динамике в деятельности организации. [c.343]

Такая динамика в сочетании с неблагополучной статикой получает весьма невысокую оценку ранг 25. Движение приняло направление в сторону зоны риска, но пока не вошло в эту зону. Поэтому финансово-экономическое положение еще не является критическим. Из положительных признаков на конец отчетного периода предприятие имеет, находясь в зоне напряженности, безусловную ликвидность, потенциальную платежеспособность и относительную безопасность. Все это, вместе взятое позволяет говорить о практически допустимой неустойчивости. Самое главное — имеется реальный шанс, при соблюдении ряда условий, улучшить финансово-экономическое положение. [c.441]

Изменение финансового состояния ссудозаемщика отражается в динамике коэффициентов ликвидности [c.513]

Коэффициент оборачиваемости оборотных средств целесообразно рассчитывать и в том случае, когда организация имеет низкий коэффициент срочной ликвидности баланса и высокий коэффициент текущей ликвидности, i.e. необходимо выявить состояние и динамику производственных запасов и затрат. [c.265]

Ценовые показатели используются для анализа и прогноза ценовой динамики рынка, при оценке его ликвидности, риска (колеблемости цен) и т.д. В связи с тем, что в основе фондовой биржи лежит аукцион, ценовые показатели, используемые на бирже, носят характер аукционных цен (т.е. цен, формируемых в результате публичного и гласного соревнования продавцов и покупателей). [c.347]

Следующая группа показателей характеризует объемы сделок, проводимых на первичном и вторичном биржевых рынках, и используется для анализа динамики развития биржевых рынков, оценки их ликвидности, в техническом анализе при сопоставлении с ценовой динамикой для прогнозирования цен. [c.349]

При формировании индексов существуют определенные критерии, позволяющие включать в расчет индексов те или иные акции, оказывающие влияние на фондовый рынок и отражающие его динамику. В качестве таких критериев используются рыночная капитализация, наличие достаточно ликвидного рынка данных акций. [c.368]

Изменение структуры и динамики отдельных элементов денежной массы происходит вследствие различной реакции на колебание процентных ставок. Наименьшим колебаниям подвержен агрегат МЗ, тогда как динамические ряды агрегатов Ml и М2 более динамичны. Особенно важное значение для изучения скорости обращения денежной массы имеет анализ скорости обращения наличных денег (абсолютно ликвидных активов — агрегат МО). Выделяя этот агрегат из денежной массы, получим следующую модель скорости обращения денежной массы [c.472]

При этом для статистического изучения динамики цен широко используются группировки ценных бумаг типа десять акций, по которым произошел наибольший рост курсов , десять наиболее ликвидных акций , средние (например, средний курс акции за предшествующие 52 недели , средний курс акции за предшествующий день торгов ), предельные значения (самый высокий и самый [c.503]

Цель анализа этого вида — более подробная характеристика имущественного и финансового положения коммерческой организации, результатов ее деятельности в истекшем отчетном периоде, а также возможностей коммерческой организации на ближайшую и долгосрочную перспективы. Он конкретизирует, расширяет или дополняет отдельные процедуры экспресс-анализа. Степень детализации и последовательность выполнения аналитических процедур разнообразны. Так, ликвидность коммерческой организации можно оценивать при помощи ряда несложных в расчетах показателей и дополнить их анализом в динамике гораздо более трудоемких по методике и технике построения балансов ликвидности. [c.257]

В данном разделе даются характеристика в динамике коэффициентов ликвидности оценка их вероятных прогнозных значений величина собственных оборотных средств оценка продолжительности операционного и финансового циклов. Расчеты делаются на основании данных из разделов 5 и 6 в части, относящейся к оборотным средствам и краткосрочным пассивам. [c.265]

Коэффициент текущей ликвидности дает общую оценку ликвидности коммерческой организации, показывая, в какой мере текущие кредиторские обязательства обеспечиваются материальными оборотными средствами. Его экономическая интерпретация очевидна сколько рублей финансовых ресурсов, вложенных в оборотные активы, приходится на один рубль текущих обязательств (пассивов). Значение коэффициента в среднем зависит от отраслевой принадлежности коммерческой организации. В экономически развитых странах считается нормальным, когда km варьирует около 2. Данное значение ни в коем случае не является нормативным это аналитическая средняя. Во многих отраслях значение коэффициента текущей ликвидности может существенно отклоняться в любую сторону. Рост показателя в динамике (равно как и других коэффициентов ликвидности) в принципе рассматривается как положительная характеристика финансово-хозяйственной деятельности. Вместе с тем слишком большое его значение (например, по сравнению со среднеотраслевым) также нежелательно, поскольку может свидетельствовать о неэффективном использовании ресурсов, выражающемся в замедлении оборачиваемости средств, вложенных в производственные запасы, неоправданном росте дебиторской задолженности и т. п. [c.299]

Во многих используемых на Западе методиках значение коэффициента лб, обычно бывает не менее единицы. При анализе динамики этого показателя необходимо обращать внимание еще и на факторы, обусловившие его изменение. Так, если рост коэффициента быстрой ликвидности был связан в основном с ростом неоправданной дебиторской задолженности, вряд ли это характеризует финансово-хозяйственную деятельность с положительной стороны. [c.300]

В нашем примере коэффициенты ликвидности имели следующую динамику (на начало и конец года) к = 2,57 и 2,51 клб = 0,25 и 0,44 кла = 0,01 и 0,07. [c.301]

По показателю МК можно судить, какая часть функционирующего капитала представляет собой абсолютно ликвидные активы, т. е. может быть использована для любых целей. Ясно, что рост этого показателя в динамике при прочих равных условиях характеризует изменение финансового состояния с положительной стороны. [c.302]

Ознакомление с ключевыми индикаторами. Любое предприятие стремится показать себя с наиболее выгодной стороны. Делается это путем составления сводной таблицы с основными показателями в динамике объем реализации, прибыль, прибыль на акцию, уровень дивидендов и др. Таблица нередко сопровождается графиками и аналитическими выкладками, а также сводом алгоритмов расчета. Некоторые показатели не принято приводить в этом разделе, однако их несложно и целесообразно рассчитать самостоятельно, поскольку они имеют безусловную аналитическую значимость. Отдельные обобщающие показатели общеизвестны рентабельность собственного капитала, уровень финансового левериджа, величина собственных оборотных средств, показатели ликвидности, продолжительность операционного цикла, рентабельность продаж и др. Другие показатели менее очевидны в частности, к таковым относится показатель, характеризующий долю себестоимости в выручке. Очевидно, что по динамике этого и подобных показателей можно сделать определенные выводы о финансовом положении предприятия. [c.282]

Логика такого сопоставления пояснялась выше предприятие погашает свои краткосрочные обязательстве, в основном за счет оборотных активов следовательно, если оборотные активы превышают по величине краткосрочные пассивы, предприятие может рассматриваться как успешно функционирующее (по крайней мере, теоретически). Размер превышения в относительном виде и задается коэффициентом текущей ликвидности. Значение показателя может значительно варьировать по отраслям и видам деятельности, а его разумный рост в динамике обычно рассматривается как благоприятная тенденция. В западной учетно-аналитической практике приводится критическое нижнее значение показателя — 2 однако это лишь ориентировочное значение, указывающее на порядок показателя, но не на его точное нормативное значение. [c.311]

Анализируя динамику этого коэффициента, необходимо обращать внимание и на факторы, обусловившие его изменение. Так, если рост коэффициента быстрой ликвидности был связан в основном с ростом неоправданной дебиторской задолженности, вряд ли это характеризует деятельность предприятия с положительной стороны. [c.312]

Этот фрагмент анализа выполняется, во-первых, финансовыми менеджерами компаний, зарегистрированных на фондовых биржах и котирующих там свои ценные бумаги, и, во-вторых, любыми участниками фондового р >шка. Поэтому в наиболее общем случае термин рыночная активность имеет двоякий смысл активность в отношении собственных ценных бумаг и активность в отношении ценных бумаг сторонних компаний. В первом случае речь идет о том, что любая компания, естественно, отслеживает изменение цен собственных акций и пытается возможными средствами воспрепятствовать динамике, представляющейся негативной с позиции ее владельцев и руководителей. Причин тому несколько. В частности, данные о рыночной капитализации являются общедоступными, поэтому уменьшение значения этого показателя воспринимается участниками рынков капитала, продукции, труда как негативная информация и осложняет текущую деятельность, повторный выход на первичный рынок, например, в случае дополнительной эмиссии акций или выпуска облигационного займа и др. Во втором случае речь идет об управлении инвестиционным портфелем компании или покупкой ликвидных ценных бумаг как страхового запаса денежных средств. [c.402]

Текущая платежеспособность - более узкое понятие, так как оно не может быть распространено на перспективу. Показатели же ликвидности, особенно изученные в динамике за ряд лет, могут быть использованы наряду с другими для определения перспектив платежеспособности. [c.58]

К основным относятся показатели с низким (неблагоприятным) уровнем или динамикой, которые в настоящем или краткосрочной перспективе могут привести к банкротству. К их числу относятся хроническая просроченная кредиторская задолженность, по кредитам банка и займам низкое качество дебиторской задолженности выраженная тенденция снижения коэффициента собственности (автономии) и достижение ее критического уровня выраженная тенденция снижения коэффициентов ликвидности хронический дефицит собственного оборотного капитала низкое качество прибыли или продолжительная убыточность и др. [c.71]

Нормальное ограничение означает, что денежные средства и предстоящие поступления от текущей деятельности должны покрывать текущие долги. Для повышения уровня уточненной ликвидности необходимо способствовать росту обеспеченности запасов собственными оборотными средствами, для чего следует увеличивать собственные оборотные средства и обоснованно снижать уровень запасов. Классификации финансовых ситуаций, изложенной в п. 4.3.2, соответствует динамика значений именно коэффициента уточненной (текущей) ликвидности, наиболее точно отражающего текущую платежеспособность предприятия. [c.163]

Определение оптимальной величины ликвидных средств для предприятия Поставленная цель достигается сравнением двух графиков первый характеризует динамику доли ликвидных статей в общем итоге текущих активов, второй — динамику чистой прибыли (убытков) предприятия [c.683]

Изучать динамику финансов необходимо, чтобы избежать неожиданностей с ликвидностью предприятия и в случае необходимости своевременно начать переговоры о его финансировании с холдинг-банком. Решающим показателем является динамика движения чистых наличных денег. Разница между строкой Прибыль/убыток и суммой общих наличных денег складывается из величин, на которые скорректированы статьи счета прибылей и убытков. Она хотя и оказывает свое воздействие на издержки и тем самым на результат деятельности предприятия, однако не требует затрат и сказывается на финансовом плане косвенно. Классический пример этого — амортизационные отчисления, которые хотя и влияют на результат хозяйствования с точки зрения издержек, но в этом же году не используются для финансирования других расходов. Они предназначены только для того, чтобы понесенные однажды расходы на инвестиции калькуляционно вновь вернуть на предприятие для возмещения в дальнейшем основного капитала. Помимо амортизационных отчислений необходимо учитывать и калькуляционные расходы, и отчисления в пенсионный фонд, если имеются такие предписания. Это относится, например, к калькуляционным расходам на заработную плату предпринимателей и калькуляционным процентам. [c.115]

Выше мы рассмотрели, какими параметрами может характеризоваться лик видность рынка в конкретный момент времени. Однако ликвидность рынке не остается постоянной во времени. По мере развития информационных тех нологий и глобализации финансовых рынков проведение торговых операций существенно ускорилось и упростилось, и, как следствие, торговая активносп может быстро возрастать и уменьшаться внутри рынка, а также быстро пе ремещаться с одного рынка на другой. Рынки могут быстро и неожиданнс терять ликвидность. Отслеживание и моделирование динамики ликвидное рынка в силу рассмотренных причин является трудноразрешимой проблемой На сегодняшний день информация о динамике ликвидности рынка носит эм пирический характер. Следуя [7], выделим основные моменты, характерные для динамики ликвидности. [c.307]

Включите в бизнес-план возобновляемый двенадцатимесячный план ликвидности и финансовый план, прокомментируйте динамику ликвидности по оптимистическому, реальному и пессимистическому сценарию 121 Для успешной работы предприятия совершенно не достаточно периодически проводить анализ так называемой статической ликвидности (степени балансовой ликвидности). Его нужно обязательно дополнить определением динамиче- [c.128]

Агрегаты МО и Ml включают только используемые деньги как платежное средство (функция обращения). Это абсолютно ликвидные активы. Агрегаты М2 и МЗ включают менее ликвидные активы, используемые в качестве средства сохранения стоимости (денежный капитал). Роль этих показателей в денежном обращении существенно различна, поэтому изучение структуры денежной массы и динамики этих показателей играет первостепенную роль в анализе тенденций ее изменения. Структурирование денежной массы может осуществляться по различным признакам в зависимости от целей анализа. Основными группиро-вочными признаками являются степень ликвидности активов и вид денежных знаков. По степени ликвидности, как уже говорилось, выделяется несколько денежных агрегатов, причем они могут строиться по традиционной методологии и по методологии МВФ. Принято выделять наличные деньги и безналичные [c.475]

Признаком, свидетельствующим об ухудшении ликвидности, является увеличение иммобилизации собственных оборотных средств, проявля-ющеес в увеличении неликвидов, просроченной дебиторской задолженности и векселей полученных (просроченных) и др. О некоторых подобных активах и их относительной значимости можно судить по наличию и динамике одноименных статей в отчетности. [c.306]

Позволять пользователям оценивать демтельнснль и состояние предприятия по широкому ряду направлений, среди которых достижение установленных целей осуществление подотчетного управления планирование занятости, инвестиций и распределения прибыли экономическая устойчивость, ликвидность и потребность в капитале перспективы развития конкурентное положение влияние хозяйственной деятельности на общество, соответствующие общественные затраты и выгоды соответствие деятельности и продукции требованиям законодательства динамика развития во времени удовлетворение интересов пользователей в настоящем и будущем собственность и управление. [c.163]

Если оценить целесообразность использования рассмотренных критериев для оценки неудовлетворительной структуры баланса, то на первый взгляд они просты для расчета и использования. Однако установление их нормативных значений одного уровня для всех субъектов хозяйствования экономически необоснованно. Не может быть один уровень текущей ликвидности для хлебозавода и автомобильного, перерабатывающих предприятий, строительных и др. Нормативные значения критериев следует разрабатывать как минимум для отраслей и подотраслей. И даже в этом случае нельзя ориентироваться только на рассмотренные три показателя, так как всем им присущи недостатки статичных показателей. Поэтому при решении вопроса о банкротстве необходимо руководствоваться не только ограниченным числом критериев, но и абсолютными данными о фактическом долге, его сроках и динамике, другими показателями. Расчет рассмотренных коэффициентов и их интерпретация — только первый этап анализа. Если они свидетельствуют о неплатежеспособ- [c.73]

Смотреть страницы где упоминается термин Динамика ликвидности

: [c.354] [c.307] [c.381] [c.290] [c.309] [c.321] [c.415]Смотреть главы в:

Энциклопедия финансового риск-менеджмента -> Динамика ликвидности