Такой возможности не будет, если рынок всегда находится в критическом состоянии или далек от равновесия. Однако защиты от таких состояний не существует, и это входит в противоречие с гипотезой когерентного рынка, к которой мы обратимся в гл. 14. [c.188]

Гипотеза когерентного рынка [c.217]

Глава 14. Гипотеза когерентного рынка [c.218]

ГИПОТЕЗА КОГЕРЕНТНОГО РЫНКА [c.220]

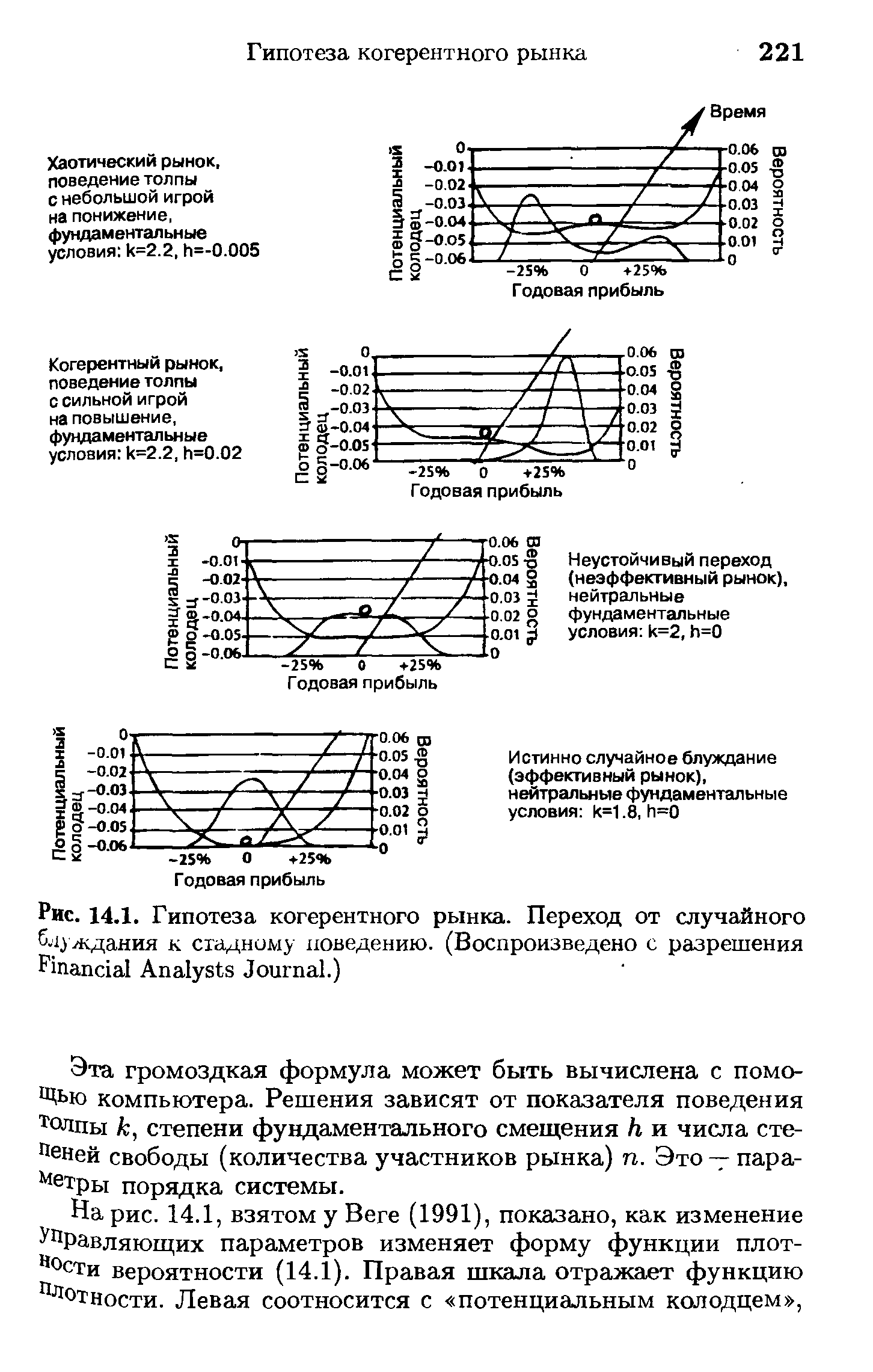

| Рис. 14.1. Гипотеза когерентного рынка. Переход от случайного |  |

С другой стороны, параметры А и h очень важны. Как мы оцениваем их величины Стандартная техника оценки вообще здесь не адекватна, потому что динамическая природа гипотезы когерентного рынка — это то, что делает ее уникальной. Однако, если мы не можем оценить А и h, то как можно сделать эту привлекательную теорию полезной [c.224]

Критика гипотезы когерентного рынка 225 [c.225]

КРИТИКА ГИПОТЕЗЫ КОГЕРЕНТНОГО РЫНКА [c.225]

Однако эмпирических данных в поддержку этой гипотезы в настоящее время недостаточно. Опыт инвестиционной стратегии Веге весьма короток и в основном охватывает фазу бычьего рынка с 1982 г., включая крах 1987 г. Первым подтверждающим фактором являются результаты Д/й -анализа из гл. 9. Фрактальная гипотеза подразумевает, что рынок пребывает первоначально в фазе неустойчивого перехода, когда мы имеем неэффективный рынок он не проявляет когерентность или случайных блужданий. Однако R/S -анализ находит среднее состояние рынка, которое в соответствии с гипотезой когерентного рынка может также быть фазой неустойчивого перехода. [c.226]

Веге (1991) разработал уникальный метод. Его гипотеза когерентного рынка ( oherent Market Hypothesis — СМН) есть нелинейная статистическая модель — в противоположность нелинейным детерминистическим моделям, которые обсуждались в гл. 11-13. Она связана с фрактальной гипотезой из части 2, но это — статистическая динамическая модель. Ее основная предпосылка состоит в том, что вероятностное распределение изменений рынка во времени базируется на [c.217]

Мы выяснили, что модель Изинга зависит от трех управляющих параметров, которые Веге определил в гипотезе когерентного рынка (СМИ) следующим образом [c.224]

Когерентный рынок представляет собой чрезвычайно привлекательную модель, ввиду того что описывается нелинейной статистической теорией. Мы уже убедились в гл. 13, что рынки хаотичны и обладают чувствительной зависимостью от начальных условий. Они трудны для предсказаний, и поэтому статистическое описание становится в большинстве случаев вынужденным. Такое статистическое описание не может осно-вьгваться на гауссовском распределении и случайных блужда-ниях. Гипотеза когерентного рынка предлагает богатую теоретическую схему для оценки рыночного риска и того, как он изменяется во времени в зависимости от фундаментальных и технических факторов. [c.225]

Гипотеза когерентного рынка ( oherent market hypothesis). Теория, утверждающая, что распределение на рынке, возможно, определяется сочетанием мнений групп и основными тенденциями. В зависимости от сочетания этих двух факторов рынок может находиться в одном из четырех состояний случайные блуждания, неустойчивый переход, хаос и когерентность. [c.305]

Моя вторая цель заключалась в описании общей гипотезы для синтезирования различных моделей в когерентное целое. Эта гипотеза должна была согласовываться с эмпирическими фактами, используя минимальное количество основополагающих предположений. Я назвал свою модель гипотезой фрактального рынка (FMH). Я полагаю, что эта гипотеза является первой попыткой разобраться в глобальной структуре рынков. Со временем FMH будет, несомненно, видоизменена и усовершенствована, если она выдержит тщательную проверку инвестиционного сообщества. Я использовал несколько различных методов проверки FMH выдающимся инструментом был R/S-анализ, используемый в комбинации с другими методами. [c.258]

Смотреть страницы где упоминается термин Гипотеза когерентного рынка

: [c.58] [c.251] [c.255] [c.265]Смотреть главы в:

Хаос и порядок на рынках капитала -> Гипотеза когерентного рынка