В широком понимании инвестициями принято считать все видь материальных и интеллектуальных ценностей, вкладываемых в предпринимательскую деятельность (здания, оборудование, ноу-хау, денежные средства и другие ценности). В экономической теории и практике обычно разграничивают понятия инвестиции и капитальные вложения . Капитальные вложения представляют собой более узким понятие, так как предполагают вложение только в основной капитал предприятия (затраты на новое строительство, расширение, реконструкцию, приобретение оборудования и т.д.). Инвестиционная политика предприятия определяется как совокупность стратегических управленческих решений, касающихся способов привлечения и расходования ресурсов на инвестиционные цели. Характеристика основных типов и направлений инвестиционной стратегии базируется на классификациях источников инвестиций и направлений инвестиционной активности. [c.181]

Сущность инвестиционного риска. Классификация инвестиционных рисков. Источники риска. Систематическая и несистематическая компонента риска инвестиций. Способы оценки риска. Статистический метод, метод Монте-Карло, экспертный метод, метод чувствительности. [c.82]

Движение сбережений по секторам мы можем проследить по публикуемым Федеральным резервным банком данным о потоках средств. Система социального учета обеспечивает цельную картину движения средств в экономике. Очень важно, что для каждого сектора подготавливается отчет об источниках и использовании средств. Отправной точкой служат балансы на начало и конец периода, которые напоминают приведенные на рис. З.1., но финансовые активы в них разделены на две категории — деньги и другие финансовые активы, т. е. ценные бумаги, что представляется более удобным для классификации. Потоки представляют собой изменения данных баланса за определенный отрезок времени. Когда отчеты об источниках и использовании средств объединяются, мы получаем матрицу по экономике в целом. Табл. 3.1 содержит пример гипотетической матрицы для закрытой экономики, состоящей из четырех секторов. Итоговые данные по источникам равны общей сумме средств, использованных для каждого сектора, т. е. инвестиции в реальные активы плюс изме- [c.39]

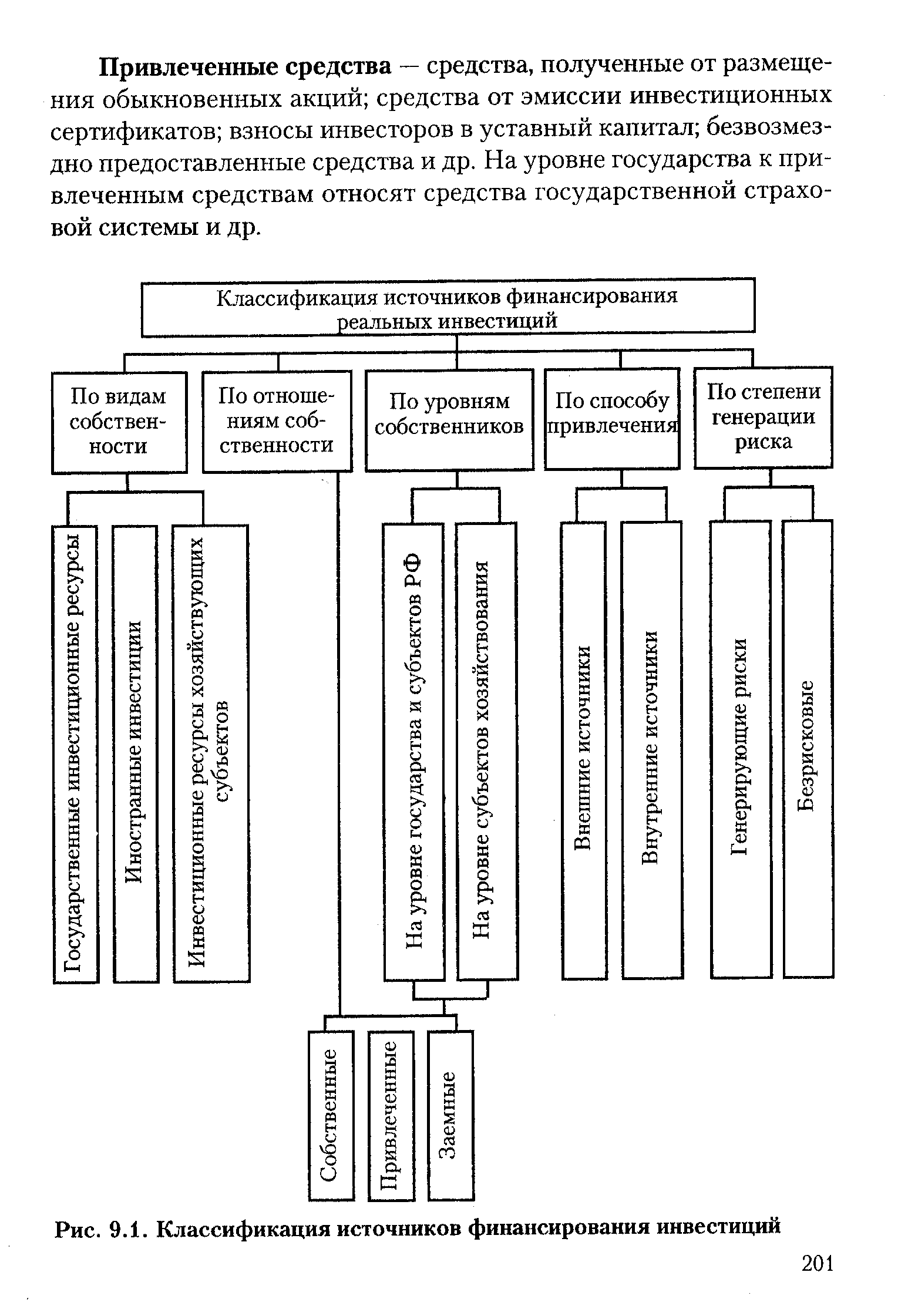

Классификация источников финансирования инвестиций [c.250]

СУЩНОСТЬ И КЛАССИФИКАЦИЯ ИСТОЧНИКОВ ФИНАНСИРОВАНИЯ ИНВЕСТИЦИЙ [c.199]

| Рис. 9.1. Классификация источников финансирования инвестиций |  |

Тема 2. Учет долгосрочных инвестиций и источников их финансирования Понятие, классификация и оценка долгосрочных инвестиций. Организация учета долгосрочных инвестиций. Учет затрат по капитальному строительству объектов. Понятие и состав инвентарной стоимости объектов строительства. Состав и учет затрат, не увеличивающих инвентарной стоимости основных средств. [c.148]

Понятие, классификация и оценка долгосрочных инвестиций источники их финансирования [c.59]

В качестве основы для исследования проблемы финансирования инвестиций примем классификацию, согласно которой все источники формирования инвестиционных ресурсов можно разделить на три основные группы собственные, заемные, привлеченные. При этом собственные средства предприятия выступают как внутренние (вторичные), а привлеченные и заемные средства - как внешние (первичные) источники финансирования. [c.55]

Смысл данной классификации доходов состоит в ограничении суммы вычетов и списаний из налогооблагаемого дохода, что особенно очевидно в отношении портфельного и пассивного доходов. Конкретно размер допустимых подлежащих вычету затрат, связанных с определением портфельного и пассивного доходов, ограничен размером дохода, происходящего из этих двух источников. Например, если ваш совокупный портфельный доход за год составляет 380 долл., вы могли бы списать на затраты, связанные с инвестициями, не более 380 долл. Однако если у вас инвестиционные расходы выше, чем портфельный доход, вы можете "накапливать" разницу и списывать ее в последующие годы (когда у вас будет достаточный портфельный доход) или сразу за период, на протяжении которого вы использовали данные инвестиционные инструменты до их окончательной продажи. Аналогичные правила применяются и к третьей категории — пассивному доходу и к связанным с ним расходам (за несколькими исключениями, которые будут рассмотрены в книге позднее). Таким образом, если вы участвуете в товариществах с ограниченной ответственностью, не приносящих доходов, вы не Mmf em списать убытки таких товариществ (по крайней мере, в тот год, когда убытки возникают так же как и в случае инвестиционных расходов, вы Можете "накапливать" эти убытки и списывать их позднее).. Важно понять, что в целях снижения налогооблагаемого дохода портфельные и пассивные доходы не могут быть скомбинированы друг с другом или с активным доходом. Расходы, связанные с портфельными инвестициями, могут использоваться только для определения налогооблагаемой суммы портфельного дохода, а расходы, возникающие при вложении денег в инструменты, приносящие пассивные доходы, за несколькими исключениями, могут использоваться только для определения налогооблагаемой суммы пассивного дохода. (Заметьте поскольку такие ограничения не существовали до принятия Закона о налоговой реформе от 1986 г., был установлен пятилетний переходный период для портфельных и пассивных доходов. Таким образом, независимо от суммы портфельного и пассивного доходов до 40% списаний, связанных именно с этими формами инвестиций, могли быть вычтены при определении налогооблагаемой величины другого (активного) дохода в 1988 г., до 20% — в 1989 г. и, наконец, до 10% — в 1990 г., а в 1991 г. закон вступил в полную силу.) [c.165]

К числу актов общего значения относятся Бюджетный и Налоговый кодексы РФ, Закон РФ от 27 декабря 1991 г. Об основах налоговой системы в Российской Федерации 1, действующий частично до полного введения в действие НК РФ. БК РФ содержит нормы о распределении бюджетных доходов в бюджетной системе, Федеральный закон О бюджетной классификации 2 группирует их по видам. Урегулировано привлечение государственными в муниципальными образованиями заемных средств3, определены источники финансовых ресурсов, используемых для инвестиций, в том числе предприятиями4 и т.д. [c.299]

Существует мнение, что следует разграничивать доходы и внереализационные прибыли. Многочисленные попытки, предпринятые в этом направлении, привели к спорным результатам. По мнению авторов этой книги, в целях более глубокого бухгалтерского понимания дохода это различие не следует принимать во внимание, хотя сохранение классификации доходов помогает пользователю понять операции предприятия. Авторы предпочитают различать деятельность фирмы, создающую ценности, и их возникновение в виде дара или в случае непредвиденной удачи. Иными словами, поступления от всех видов деятельности, основных или вспомогательных, увеличивающие благосостояние фирмы, должны относиться к одной категории — доходам. Так мы приходим к понятию общего, всевключающего ( omprehensive) дохода, который поддерживается в Положении № 4 АРВ, где помимо реализации продукции и услуг в состав дохода включается и продажа иных ресурсов, например таких, как здания и оборудование, инвестиции (ценные бумаги) [6]. Патон и Литтлтон также считали, что, хотя поток выпущенной продукции является главным источником дохода, в составе дохода должна учитываться стоимость всех товаров и услуг, предоставленных предприятием, независимо от величины каждой из статей [7]. [c.234]

Баланс является центральной формой бухгалтерской отчетности (ф. № 1) и построен в соответствии с классификацией хозяйственных средств (объектов учета). Он состоит из двух частей в одной отражаются средства по составу и размещению — актив (от лат. a tivus — действенный) (средства труда, предметы труда, продукты труда, средства в производстве и обороте, средства в расчетах — дебиторская задолженность и проч.), а в другой — по источникам формирования — пассив (от лат. passivus — пассивный) (собственный капитал, заемный капитал, обязательства организации — кредиторская задолженность). Инвестиции в активы производятся с единственной целью — получить в возможно короткие сроки доходы, окупающие суммы вложений. Таким образом, актив не только раскрывает состав имущественной массы предприятия, но и содержит вероятные будущие экономические выгоды. [c.81]

Вторая фаза классификация инвестиций и финансирования. Речь идет о важном моменте реклассификации источники привлечения капитала группируются в зависимости от времени реализации и возмещения. Фактор времени достаточно важен в финансовой информации, и, таким образом, финансовый баланс должен быть временизирован. [c.163]