Отношение рыночной цены к балансовой стоимости 439 [c.797]

Менеджеры, ориентирующиеся на стоимость, стремятся купи недооцененные акции, котируемые ниже истинной цены, и прода их по истинной или более высокой цене. При этом используются мо ли дисконтирования дивидендов, показатели отношения цены к пр были на акцию (Р ), неожиданной прибыли и др. Таких менеджер называют иногда еретиками или действующими вопреки обще мнению , так как они видят ценность там, где ее не видят другие уча ники рынка. Их портфели, как правило, имеют относительно низ значение в-коэффициента, низкие значения показателей отношен рыночной цены к балансовой стоимости, отношения Р Е и высок дивидендную доходность. [c.332]

В последние годы американские фирмы стали все больше выкупать свои акции для возвращения денег акционерам. Когда фирма выкупает свои акции, балансовая стоимость собственного капитала этой фирмы уменьшается на сумму обратного выкупа. Хотя в точности то же самое происходит, когда фирма выплачивает дивиденды наличными, обратные выкупы обычно оказываются гораздо больше регулярных выплат дивидендов, таким образом, они оказывают большее воздействие на балансовую стоимость собственного капитала. Например, вы рассматриваете фирму, рыночная стоимость собственного капитала которой составляет 100 млн. долл., а балансовая стоимость — 50 млн. долл. Следовательно, отношение цены к балансовой стоимости равно 2. Если фирма берет в долг 25 млн. долл. и выкупает на эту сумму свои акции, то балансовая стоимость ее собственного капитала уменьшится до 25 млн. долл., а рыночная стоимость — до 75 млн. долл. В результате отношение цены к балансовой стоимости составит 3. [c.685]

Предположим также, что коэффициент "рыночная цена — балансовая стоимость" для выбранных компании с устоявшимся производством составляет приблизительно 1,4. (Коэффициент "рыночная цена - балансовая стоимость" представляет собой просто отношение рыночной цены акции к ее балансовой стоимости.) Если коэффициент "рыночная цена — балансовая стоимость" для производства по сборке цепей равен 1,4 в 6-м году, то [c.68]

Отношение рыночной цены акций к их балансовой стоимости. Для [c.607]

Если для вычисления доли долга мы взяли бы не балансовую стоимость капитала, а рыночную стоимость размещенных акций, для большинства компаний доля долга оказалась бы более низкой. Например, если счесть индекс S P 400 представительным для крупных промышленных компаний США, для них в 1982—1985 гг. среднее отношение рыночной цены акций к их балансовой стоимости равнялось 143%. Соответственно, вычисленная выше средняя доля долга в структуре капитала 24,3% сократилась бы до 17%. Отсюда можно сделать вывод, что при оценке собственного капитала по рыночной цене у многих больших компаний — примерно у 75%, доля долга в структуре капитала меньше 20%. [c.620]

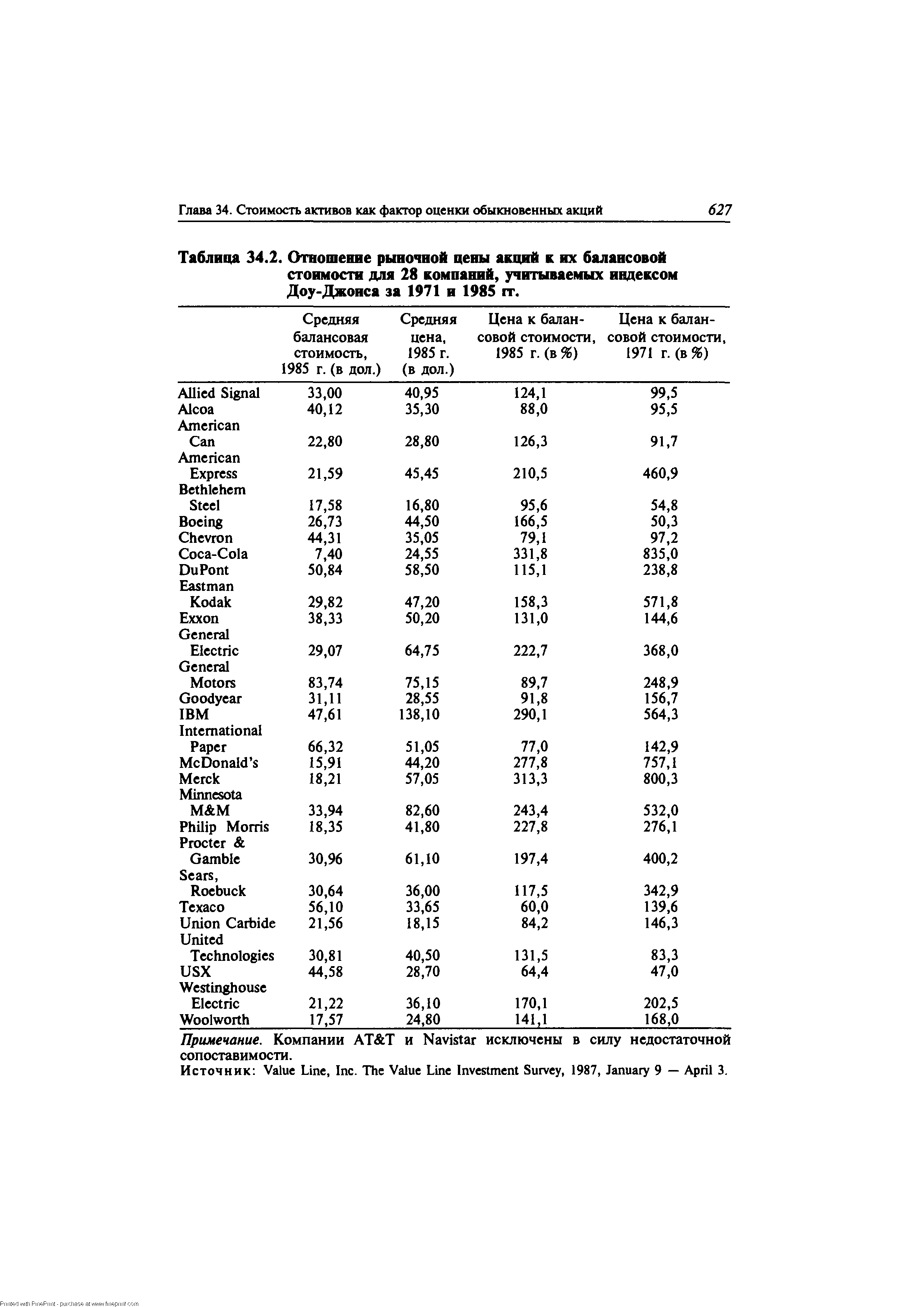

Мы убеждены, что при анализе промышленных предприятий следует большее внимание уделять отношению рыночной цены акций к их балансовой стоимости. Соответствующие данные для 596 крупных промышленных компаний США приведены в таблице 34.1. На 21 марта 1987 г. почти для 60% этих компаний отношение рыночной цены акций к их балансовой стоимости превышало 200%, а для 10% — даже 500%. [c.626]

| Таблица 34.2. Отношение рыночной цены акций к их балансовой стоимости для 28 компаний, учитываемых индексом Доу-Джонса за 1971 и 1985 гг. |  |

Как видно из этой формулы, P/BV существенным образом зависит от ROE, а это значит, что нельзя считать недооцененными те акции, для которых мультипликатор P/BV ниже среднеотраслевого. При этом необходимо также, чтобы величина ROE была не ниже средней по отрасли и наоборот. Если доходность акционерного капитала ROE равна доходности, требуемой инвесторами, то чисто математически соотношение P/BV будет равно единице, независимо от темпов роста компании. Если оно больше единицы, то активы компании приносят больший доход (в процентах по отношению к балансовой стоимости) чем требуемая инвесторами доходность на вложения в данную компанию, поэтому рыночная цена этих активов (Р) выше их балансовой стоимости. Если P/BV меньше единицы, то ситуация прямо противоположная активы приносят меньший доход (в процентах по отношению к балансовой стоимости), по сравнению с доходностью, требуемой инвесторами, и такие активы торгуются со скидкой к их балансовой стоимости. Это другая интерпретация того, о чем мы говорили в конце предыдущей главы, а именно в долгосрочной перспективе доходность акционерного капитала ROE и доходность, требуемая инвесторами на вложения в акции (г), выравниваются. [c.101]

Значения балансовых показателей связаны с доходностью бизнеса. Так, если P/BV > 1, то активы компании приносят больший доход в процентах по отношению к балансовой стоимости, чем доходность, требуемая инвесторами при вложении в данную компанию, а поэтому рыночная цена этих активов Р выше их балансовой стоимости и наоборот. Если же P/BV < 1, это может служить индикатором того, что компанию выгодно ликвидировать или распродать ее активы по частям. [c.107]

Большая величина балансовой стоимости свидетельствует о том, что акции компании обеспечены собственным капиталом и будут иметь тенденцию роста курсовой стоимости. Отношение рыночной цены акции к ее балансовой стоимости характеризует степень спроса на акцию на рынке. Чем больше величина этого показателя, тем выше спрос на акции. [c.40]

Уровень рыночных цен (или отношение рыночной к балансовой стоимости) связан с рентабельностью инвестированного капитала н темпами роста. [c.90]

Рассмотрим факторную модель, в которой двумя факторами являются отношение дохода к цене и отношение балансовой стоимости к рыночной цене. Для акций вида А первое отношение равно 10%, а второе 2. Для акций вида В эти показатели равны [c.312]

Акции фирм, имеющих низкий показатель отношения балансовой стоимости к рыночной стоимости или дохода к цене (или оба этих показателя), обычно называются быстрорастущими, в то время как акции фирм, имеющих высокий показатель отношения балансовой стоимости к рыночной стоимости или дохода к цене (или оба), обычно называются устойчивыми акциями. [c.526]

Фирмы, имеющие высокие показатели отношения балансовой стоимости к рыночной стоимости и дохода к цене, либо фирмы сравнительно небольшого размера исторически имели более высокий уровень доходности по акциям. [c.526]

Балансовая стоимость акций представляет собой отношение объемов (руб.) чистых активов акционерного общества к количеству оплаченных акций. К чистым активам акционерного общества относятся основные средства, нематериальные активы, оборотные средства минус долги общества (расчеты с кредиторами, заемные средства, доходы будущих периодов). Балансова[я стоимость рассчитывается один раз в год после закрытия годового баланса. Часто при расчете рыночной цены акции используют ее балансовую стоимость. [c.151]

Мультипликатор балансовая стоимость/цена — это отношение балансовой стоимости собственного капитала к его рыночной стоимости. [c.101]

Во второй части главы мы обратим свое внимание на варианты мультипликатора цена/балансовая стоимость . В частности, мы рассмотрим мультипликатор ценность фирмы/балансовая стоимость капитала и мультипликатор Q Тобина, представляющий собой отношение рыночной стоимости активов к их стоимости замещения. [c.682]

Вместо того чтобы сравнивать рыночную стоимость собственного капитала с его балансовой стоимостью, рассматриваемый здесь мультипликатор соотносит ценность фирмы с балансовой стоимостью ее капитала. Поэтому его можно рассматривать в качестве аналога мультипликатора цена/балансовая стоимость , имеющего отношение к ценности фирмы. [c.711]

Это отчет, показывающий финансовое состояние ю конкретное время, обычно в конце месяца, квартала или года. Он демонстрирует все активы компании, обычно оцененные по стоимости их приобретения, но в некоторых случаях может показать более низкую стоимость или рыночную цену активов, если правила бухгалтерского учета выявляют постоянное сокращение цены по отношению к себестоимости. Подобным образом обязательства компании показаны в размерах займа или задолженности. Как вы увидите, некоторые суммы совершенно точны, а некоторые могут быть подсчитаны на основе максимально доступной информации. Разница между балансовой стоимостью активов и балансовой стоимостью обязательств представляет собой процент стоимости, начисляемый владельцам компании. Детально балансовый отчет будет рассмотрен в главе 3. [c.44]

Непосредственное определение величины стоимости оцениваемого предприятия производится на основе применения к нему одного или нескольких оценочных коэффициентов-мультипликаторов, рассчитанных по данным о сопоставимых компаниях и представляющих собой в общем виде отношение фактической цены продажи компании и одного из ее финансовых показателей. Наиболее часто применяется мультипликатор [рыночная цена доход акционеров на акцию], который характеризует мнение участников рынка ценных бумаг о перспективах роста предприятия и уровне его риска. Среди других финансовых показателей применяют доход до выплаты процентов по кредитам и налогов, прибыль до выплаты налогов плюс амортизация, балансовая стоимость, прибыль, денежный поток, валовая выручка и т. д. [c.265]

Учитывая изложенное, при исчислении налогооблагаемой базы по операциям с ОВВЗ разница между номинальной стоимостью ОВВЗ, исчисленной по курсу рубля по отношению к котируемым Центральным банком Российской Федерации иностранным валютам по состоянию на дату принятия на баланс и курсу, сложившемуся на дату списания с баланса, уменьшается на сумму курсовой разницы, возникшей в период с 5 декабря 1994 года по 31 декабря 1994 года разницу, образовавшуюся в связи с изменением курса рубля по отношению к котируемым Центральным банком Российской Федерации иностранным валютам, исчисленную как разница между номинальной стоимостью ОВВЗ по курсу начиная с 1 января 1995 года и до 21 января 1997 года сумму убытков, образовавшихся при списании ОВВЗ с баланса по цене ниже балансовой, но в пределах рыночной цены. [c.204]

Эти мультипликаторы представляют собой взятое за максимально возможный период (на основании времени, за которое по данным фирмам осуществлялись рыночные котировки) отношение цены акций сходных с оцениваемым предприятием фирм соответственно к их чистой (за вычетом показанной в балансе кредиторской задолженности) балансовой стоимости, прибыли или денежному потоку (в простейшем варианте вычисляемому на базе объявленной прибыли, произведенных амортизационных отчислений, уплаченных налогов на прибыль и процентов по долгосрочным кредитам). При этом мультипликатор "цена/прибыль" может рассчитываться применительно как к балансовой прибыли, так и к прибыли после налогообложения либо до налогообложения, но после уплаты процентов по долгосрочным кредитам. [c.78]

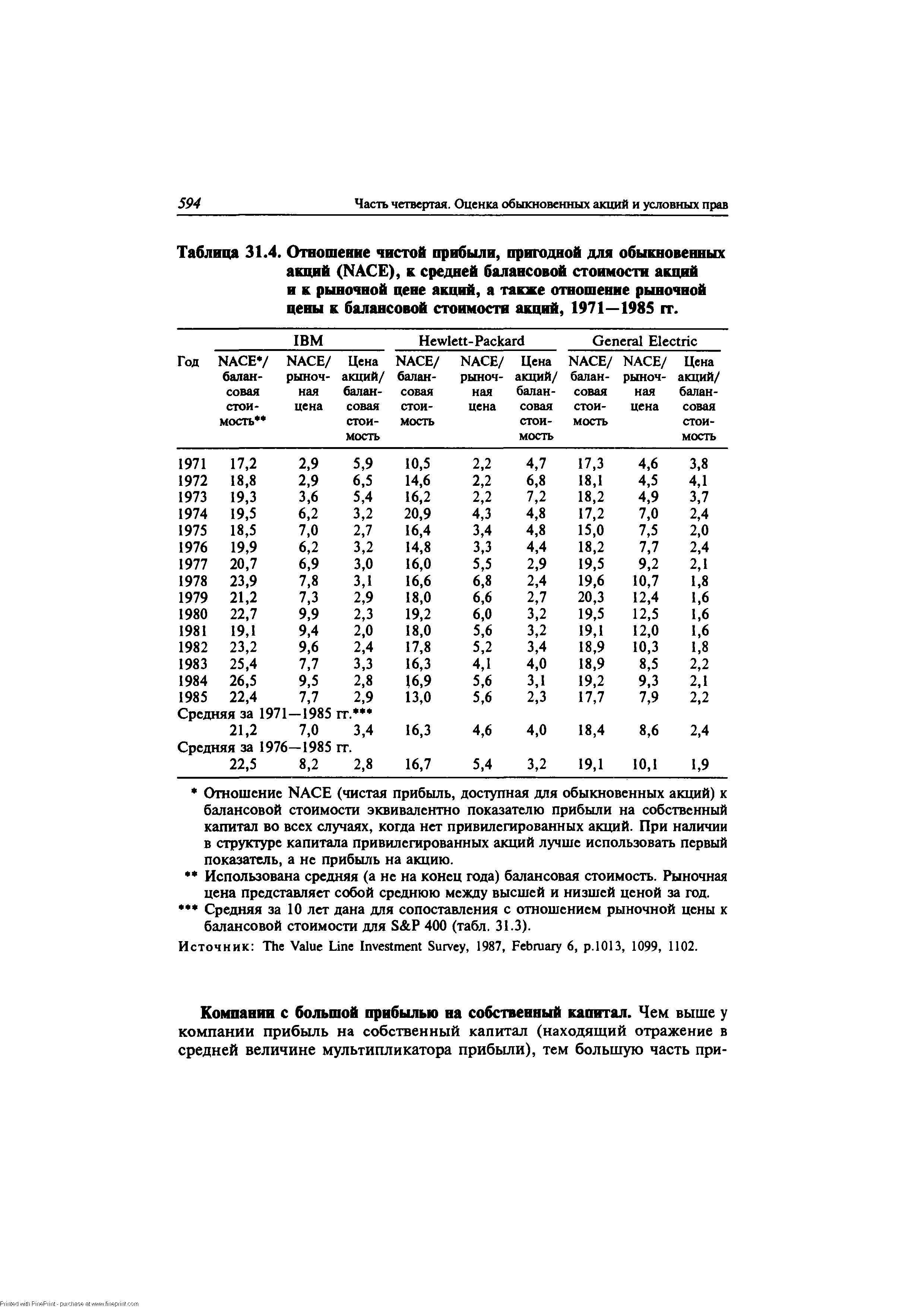

| Таблица 31.4. Отношение чистой прибыли, пригодной для обыкновенных акций (NA E), к средней балансовой стоимости акций и к рыночной цене акций, а также отношение рыночной цены к балансовой стоимости акций, 1971—1985 гг. |  |

ОТНОШЕНИЕ РЫНОЧНОЙ ЦЕНЫ К БАЛАНСОВОЙ СТОИМОСТИ (от англ. valuation ratio) — соотношение между рыночной оценкой (V) стоимости фирмы и балансовой стоимостью (К) ее активов. [c.439]

Коэффициент "рыночная—балансовая стоимость". Коэффициент "рыночная-балансовая стоимость" представляет собой отношение цены акции к балансовой стоимости одной акции. Для International Paper [c.750]

Далее мы будем работать преимущественно с индексом S P 400, поскольку агентство Standard Poor для этой серии предоставляет данные о балансовой стоимости, что позволяет вычислять прибыльность собственного капитала и отношение рыночной цены акций к [c.602]

Growth Sto k — растущая акция. Акция, по которой произошло или ожидается резкое увеличение доходов. Обычно характеризуется низкими отношениями дохода к цене и балансовой стоимости к рыночной стоимости. [c.976]

Коэффициент рыночная цена/балансовая стоимость акции ( Market to Book Ratio ) — рассчитывается как отношение рыночного курса акции к оценке, по которой она учитывается в бухгалтерском учете предприятия. Характеризует оценку предприятия рынком (с точки зрения его перспектив, финансово-хозяйственного положения, риска, ликвидности и доходности ценных бумаг). [c.506]

Коэффициент рыночная цена/балансовая стоимость акции (Market to Book Ratio) — отношение рыночного курса акции к оценке, по которой она учитывается в бухгалтерском учете предприятия. [c.732]