Простейшее объяснение факта существования финансовых посредников вытекает из очевидных различий между природой потоков, наблюдающихся на входах и выходах банков. Действительно, достаточно распространено представление финансовых организаций как объектов, на вход которых поступаю депозитные ресурсы, характеризующиеся отсутствием значимых ограничений на минимальный объем и относительно низким риском закрытия, а на выходе наблюдаются кредитные услуги, которые должны быть не ниже некоторой величины, иногда имеют длительный срок погашения, а также являются более рискованными. Таким образом, обоснование смысла существования финансовых посредников (банков) может быть сведено к раскрытию выполняемых ими функций по количественной, временной и рисковой трансформации активов их одних форм в другие. [c.48]

Данный класс методов и подходов к построению производственной функции в отличие от предыдущего предполагает учет на содержательном уровне результатов деятельности банков как финансовых посредников. В первую очередь, разумеется, речь идет о трансформации активов временном и рисковом преобразовании денежных средств, собранных у вкладчиков, в денежные средства, предлагаемые заемщикам. На концептуальном уровне такой поход к конструированию производственных функций более адекватно отражает специфику задач, решаемых банками. Он получил интересное и содержательное развитие в таких работах, как [3, 8,10, 12]. Дополнительно следует обратить внимание на такой знаменательный (и в чем-то удивительный) факт, [c.130]

Можно выделить три типа трансформации активов, которые реализуют банки в процессе своей деятельности количественная, качественная и временная. [c.17]

Качественная трансформация активов прежде всего сводится к снижению их рисковых характеристик. Выпуская собственные обязательства либо заключая депозитные договора с клиентами, банк, как правило, обеспечивает по ним существенно большую надежность (меньший риск потерь) по сравнению со случаем прямого вложения средств в какие-либо инвестиционные проекты. Это объясняется, во-первых, возможностями банка за счет концентрации значительных денежных ресурсов осуществлять диверсификацию портфеля своих активов, что недоступно отдельному вкладчику (особенно в случае финансовой неделимости проектов). Во-вторых, банки за счет преимуществ доступа к информационным ресурсам обладают допол- нительными возможностями по контролю за поведением своих заемщиков. [c.17]

В идеальной экономике, предполагающей наличие абсолютной конкуренции, возможность полной диверсификации и полную прозрачность рынка, для финансовых посредников места нет. Однако как только к описанию экономической системы добавляются предпосылки, учитывающие возможность качественных и концентрационных эффектов в процессах трансформации активов, одновременно возникает и объективная необходимость в тех, кто эти процессы будет осуществлять, то есть в финансовых посредниках. [c.47]

Как нетрудно догадаться, преодоление названных трудностей связано с синтезом обоих подходов, приводящим к построению так называемых полных моделей. Под полной моделью банковской фирмы подразумевается модель, которая комплексно описывает все функции, выполняемые банком, включая расчетно-платежные услуги, трансформацию активов, управление ликвидностью, выбор портфеля активов, проведение политики ценообразования на активы и пассивы и т. д. [c.211]

Задание 2.11. Деятельность предприятия характеризуется следующими плановыми показателями рентабельность продаж 0,08, дивидендный выход 0,25, коэффициент трансформации активов 1,20, коэффициент концентрации собственного капитала 0,432. Определить достижимый прирост объема продаж, если предприятие не меняет сложившуюся структуру активов, источников средств и использования прибыли. [c.176]

Задание 2.12. Определить достижимый темп роста производства при сложившихся параметрах выручка от продаж 48 300 тыс руб., чистая прибыль — 4500 тыс. руб., коэффициент реинвестирования прибыли. 0,70, коэффициент трансформации активов 1,20, коэффициент концентрации собственного капитала 0,6. [c.176]

Связь различных групп текущих активов может быть отражена с помощью следующей схемы их трансформации (рис.2.2) [c.46]

Практически ни одно из ожиданий в области реформы и поведения предприятий не сбылось. Приватизация не привела к передаче средств производства эффективным хозяевам или стратегическим инвесторам, включая иностранных, не сразу, ни пять лет спустя. Аутсайдеры также не оправдали надежд теоретиков на быстрое лишение инсайдеров (рабочих и менеджеров) контроля над предприятиями по трем причинам. Во-первых, инсайдеры успешно сопротивлялись, консолидируя акции в руках менеджеров и не выпуская из рук контроль над кассовыми потоками. Во-вторых, многие аутсайдеры превосходили инсайдеров по способностям грамотно оценивать стоимость активов, но они рассчитывали на быстрое обогащение на разнице между их приватизационной и рыночной стоимостью. В-третьих, обе группы за небольшим исключением были едины в желании избежать тягот несовершенной системы налогообложения. В результате борьба за контроль над основными прибыльными предприятиями страны продолжается, но она идет внутри узкого слоя финансовой элиты, сформировавшегося впервые в годы реформ. Постепенно происходит трансформация самих собственников, но не сколько-нибудь массовая смена первоначальных собственников стратегическими инвесторами или другими группами, представляющими эффективных хозяев. [c.58]

Проблема управления государственными предприятиями в Российской Федерации приобретает особенную остроту в связи с трансформацией экономики в целом и процессом приватизации, в частности. Разрушение старой системы административно-командного управления и централизованного планирования, отсутствие даже зачатков новой системы управления, отстранение собственника-государства от управления принадлежащим ему имуществом превращают государственные активы в объект интенсивного растаскивания директоратом, частным сектором. [c.69]

Установление лимитов на трансформацию краткосрочных ресурсов в долгосрочные активы [c.176]

Финансовые решения краткосрочного характера. Условно обособляются разделы II и V, т. е. это задачи по управлению текущей финансовой деятельностью, включая управление ликвидностью и платежеспособностью. С позиции кругооборота и трансформации денежных средств текущая деятельность означает поступление производственных запасов с одновременным возникновением (как правило) кредиторской задолженности и последующую трансформацию запасов в незавершенное производство, готовую продукцию, дебиторскую задолженность, денежные средства. Иными словами, сюда относятся задачи по управлению оборотными активами и источниками их финансирования. [c.327]

Под ликвидностью какого-либо актива понимают способность его трансформироваться в денежные средства в ходе предусмотренного производственно-технологического процесса, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов. В учетно-ана-литической литературе под ликвидными понимают активы, потребляемые в течение одного производственного цикла (года). [c.346]

Поскольку трансформация средств в ходе текущей деятельности осуществляется по схеме . .. деньги => производственные запасы => средства в расчетах (дебиторы) => деньги. .., то омертвление денежных средств относится прежде всего к запасам и дебиторам. Оборачиваемость средств, вложенных именно в эти активы, и должна подвергаться анализу. [c.113]

Оборотные средства (синонимы оборотный капитал, мобильные активы, текущие активы, оборотные активы) — это активы предприятия, возобновляемые с определенной регулярностью для обеспечения текущей деятельности, вложения в которые, как минимум, однократно оборачиваются в течение года или одного производственного цикла, если последний превышает год. Под оборачиваемостью вложений в данном случае подразумевается трансформация оборотных средств, происходящая на предприятии циклически, один цикл которой может быть представлен следующим образом (а) денежные средства вкладываются в производственные запасы (б) запасы поступают в производство (в) произведенная продукция поступает на склад (г) готовая продукция отгружается покупателю (д) денежные средства за проданную продукцию поступают на счет продавца (е) денежные средства вновь используются для приобретения сырья и материалов и т. д. [c.131]

Под ликвидностью какого-либо актива следует понимать способность его трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов. [c.295]

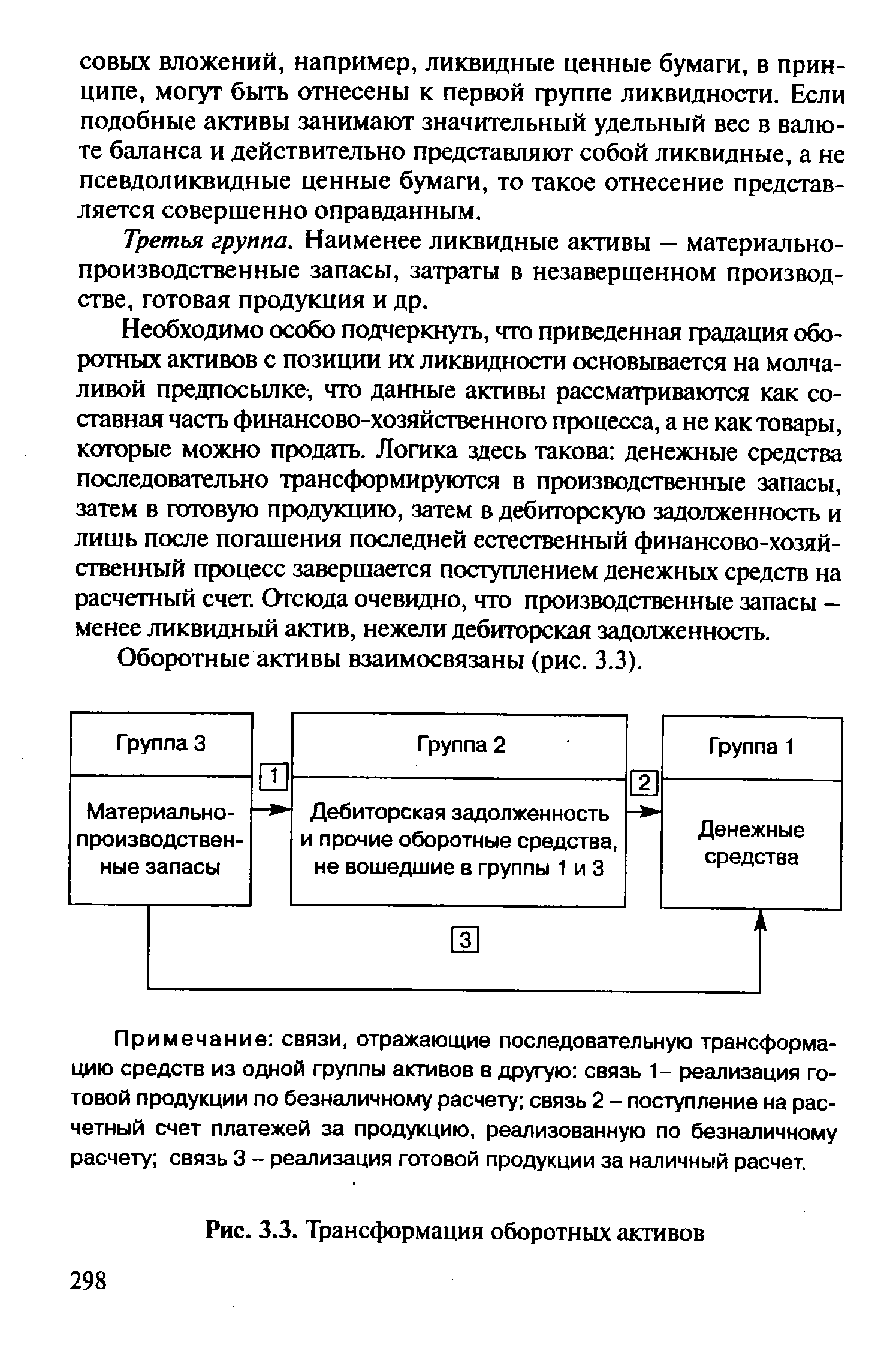

Примечание связи, отражающие последовательную трансформацию средств из одной группы активов в другую связь 1- реализация готовой продукции по безналичному расчету связь 2 - поступление на расчетный счет платежей за продукцию, реализованную по безналичному расчету связь 3 - реализация готовой продукции за наличный расчет. [c.298]

| Рис. 3.3. Трансформация оборотных активов |  |

Анализ текущей деятельности. С позиции кругооборота средств деятельность любого предприятия представляет собой процесс непрерывной трансформации одних видов активов в другие. Поэтому эффективность текущей финансово-хозяйственной деятельности может быть оценена протяженностью операционного цикла, зависящей от оборачиваемости средств в различных видах активов. При прочих равных условиях ускорение оборачиваемости свидетельствует о повышении эффективности. Поэтому основными показателями этой группы являются показатели эффективности использования материальных, трудовых и финансовых ресурсов выработка, фондоотдача, коэффициенты оборачиваемости средств в запасах и расчетах. [c.67]

Отмеченные на рис. 7.1 связи отражают последовательную трансформации средств из одной группы активов в другую [c.310]

Несложно привести объяснение значимости данного коэффициента. В финансовом плане текущая деятельность выражается в постоянной трансформации краткосрочных активов и пассивов. Очевидно, что любой актив имеет два источника покрытия (финансирования) собственные и привлеченные средства. При заключении кредитных договоров и договоров поставки кредиторы всегда обращают внимание на кредитоспособность контрагента, в том числе и с позиции обеспеченности предоставленного кредита (товарного, коммерческого, банковского) собственными средствами заемщика (получателя средств). Чем выше доля собственных средств заемщика в покрытии оборотных активов, тем безопаснее для кредитора заключение кредитного договора. [c.313]

Примером временнбй трансформации активов служит тот факт, что, с одной стороны, банки принимают от вкладчиков относительно краткосрочные депозиты, а с другой — могут выдавать заемщикам кредиты, по которым предусмотрены длительные сроки возврата. Проблема осуществления временнбй трансформации тесно связана с риском неплатежей по депозитам из-за низкой ликвидности долгосрочных активов. Отчасти этот риск может быть снижен за счет использования краткосрочных межбанковских кредитов и производных инструментов финансового рынка (свопов, фьючерсов и т. п.). [c.17]

Гортон и Пеначи (Gorton, Penna hi) в [10] обратили внимание на некоторые особенности деятельности банков по трансформации активов, которая трактуется как финансирование рисковых проектов безрисковыми депозитами. В условиях неблагоприятного выбора, когда отдельные агенты имеют частную информацию по поводу рисковых проектов, безрисковые депозиты могут быть использованы некоторыми неинформированными агентами. В то же время, в рамках предложенной модели было показано, что в соответствующей экономической системе участие финансовых посредников необязательно и безрисковые облигации, напрямую выпускаемые фирмами, могут заменить депозиты. [c.65]

Ликвидность - (а) способность какого-либо актива трансформироваться в денежные средства (б) способность какого-либо актива трансформироваться в денежные средства в ходе предусмотренного производственно-технологического процесса. Разница в понятиях заключается в том, что данный актив рассматривается в случае (а) как товар, а в случае (б) как необходимый элемент производственно-технологического процесса, в ходе которого имеет место естественная (т. е. невынуждепная) трансформация актива. Именно [c.378]

Отмеченная особенность ливийской внешней инвестиционной политики отличает эту страну от аравийских нефтяных монархий — крупнейших экспортеров капитала среди членов ОПЕК-Так, у Кувейта, Саудовской Аравии, ОАЭ и Катара непосредственно за резкими повышениями цен на нефть следовало крупномасштабное, но непродолжительное накопление ликвидных зарубежных активов, которые становились по преимуществу лишь промежуточным звеном для трансформации свободных остатков валюты в долгосрочные вложения. В течение 1974—1978 гг. удельный вес краткосрочных инвестиций понизился с почти 70 до 20% общего объема ресурсов, аккумулированных четырьмя последними государствами на конец соответствующего года [361, 1979, т. 129, № 646, с. 17]. В дальнейшем после кратковременного преобладания инвестиций в ликвидные активы в 1979 г. уже с 1980 г. основная часть свободного остатка валютных сбережений вновь стала вкладываться в активы долгосрочные, причем прогнозировалось развитие тенденции к удлинению их сроков [213, с. 38, 40—41]. Из общей суммы зарубежных накоплений стран ОПЕК на уровне свыше 375 млрд. долл. за 1974—1981 гг. более 57% относят к долгосрочным и менее 43%—к краткосрочным вложениям (рассчитано по [307а, с. 78]). [c.185]

Финансовая трансформация. Смысл этой функции заключается в том, что краткосрочные (финансовые) активы и обязательства могут трансформироваться в долгосрочные. Достигается это, в частности, путем секъюритизации активов, когда кредитное учреждение собирает в пул предоставленные им кредиты, обеспеченные относительно однородным имуществом, и выпускает ценные бумаги под общее обеспечение. Возможен и обратный вариант, известный, занимать коротки, ссужать длинно . Например, компания нуждается в инвестиции, но не может привлечь необходимый объем денежных средств на долгосрочной основе. Тогда она делает короткие займы и вкладывает их в долгосрочный проект при этом требуется периодическая пролонгация коротких кредитов, а также уве- [c.61]

Расходы ( ost) — жертвование некоторого ресурса, т. е. его уменьшение или использование для достижения поставленных целей. В предпринимательской деятельности расходы могут рассматриваться в контексте либо физического движения ценностей, либо кругооборота капитала. В первом случае речь идет о банальном уменьшении физического объема актива во втором случае — о различных целесообразных трансформациях ресурсов, имеющих целью генерирование доходов (конечный элемент трансформационной цепочки — монетарные активы, появляющиеся в балансе фирмы в сумме, превышающей величину понесенных затрат). Как элемент трансформационного процесса расходы, как правило, совершаются в том случае, если они потенциально обещают доходы или являются составной частью ранее совершенных потенциально обещавших доход операций. Расходы либо капитализируются, т.е. отражаются в балансе как актив, и постепенно переносятся в затраты или потери в будущие периоды, либо немедленно относятся на затраты или потери отчетного периода. Таким образом, по отношению к затратам расходы могут выступать в качестве их причины или следствия. Примером первой ситуации может служить покупка основного средства за наличные, сопровождающаяся расходом денежных средств. В этом случае и сами основные средства трактуются как понесенные расходы ради будущих доходов в дальнейшем эти расходы будут постепенно декапитализироваться, т. е. трансформироваться в затраты в соответствии с выбранной системой амортизационных отчислений. Примером второй ситуации выступает фактическая выплата денежных средств в виде заработной платы, осуществляемая после ее начисления, т. е. признания в виде затрат. Расходование какого-либо ресурса либо не затрагивает валюты баланса (трансформация одного актива в другой), либо уменьшает ее (выплата заработной платы). [c.310]

Инвестиция — одно из наиболее часто используемых понятий в экономике, особенно если она находится в процессе развития или трансформации. Термин инвестиция происходит от латинского investio — одеваю и подразумевает долгосрочное вложение капитала в экономику. Традиционно различают два вида инвестиций — финансовые и реальные. Финансовые инвестиции представляют собой вложение капитала в долгосрочные финансовые активы — паи, акции, облигации. Под реальными инвестициями понимают вложение капитала в развитие материально-технической базы предприятий производственной и непроизводственной сфер. [c.427]