Кроме перечисленных коэффициентов, для оценки ликвидности и платежеспособности предприятия используют ряд других показателей. Наибольший интерес из них представляют [c.48]

Анализ ликвидности и платежеспособности. [c.244]

Для оценки ликвидности и платежеспособности в краткосрочной перспективе рассчитывают следующие показатели коэффициент текущей ликвидности, коэффициент промежуточной ликвидности и коэффициент абсолютной ликвидности (табл. 13.24). [c.310]

Все методы экономического анализа можно разделить на две большие группы — качественные и количественные. Качественные методы позволяют на основе анализа сделать качественные выводы о финансовом состоянии предприятия, уровне его ликвидности и платежеспособности, инвестиционном потенциале, кредитоспособности организации. [c.78]

При инвестировании денежных средств риски могут быть связаны как с реальными, так и с портфельными вложениями. Риски реальных инвестиций обусловлены возможностью включения в состав затрат в полном объеме начисленной суммы амортизации при условиях сохранения самоокупаемости производства и реализации продукции. Риски инвестирования выражаются в сокращении доли собственных оборотных средств в источниках финансирования, что связано со снижением ликвидности и платежеспособности. [c.150]

Комплексный экономический анализ эффективности хозяйственной деятельности Анализ рыночной устойчивости, ликвидности и платежеспособности [c.252]

Финансовые решения краткосрочного характера. Условно обособляются разделы II и V, т. е. это задачи по управлению текущей финансовой деятельностью, включая управление ликвидностью и платежеспособностью. С позиции кругооборота и трансформации денежных средств текущая деятельность означает поступление производственных запасов с одновременным возникновением (как правило) кредиторской задолженности и последующую трансформацию запасов в незавершенное производство, готовую продукцию, дебиторскую задолженность, денежные средства. Иными словами, сюда относятся задачи по управлению оборотными активами и источниками их финансирования. [c.327]

Углубленный анализ. Если экспресс-анализ по сути сводится лишь к чтению годового отчета, то углубленный анализ предполагает расчет системы аналитических коэффициентов, позволяющей получить представление о следующих сторонах деятельности предприятия (1),, имущественное положение, (2) ликвидность и платежеспособность, (3) финансовая устойчивость, (4) деловая активность, (5) прибыль и рентабельность, (6) рыночная активность. Помимо этого углубленный анализ предполагает проведение горизонтального и вертикального анализов отчетных форм [Ковалев, 2001]. [c.341]

Финансовое состояние предприятия с позиции краткосрочной перспективы оценивается показателями ликвидности и платежеспособности, в наиболее общем виде характеризующими, может ли оно своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам перед контрагентами. Краткосрочная задолжен- [c.345]

Следовательно, говоря о ликвидности и платежеспособности предприятия как характеристиках его текущего финансового состояния, вполне логично сопоставлять краткосрочные обязательства с оборотными активами как реальным и экономически оправданным их обеспечением. [c.346]

Прежде всего заметим, что ликвидность и платежеспособность — это различные, хотя и взаимосвязанные, характеристики. [c.346]

Ликвидность и платежеспособность могут оцениваться с помощью ряда абсолютных и относительных показателей. Из абсолютных основным является показатель, характеризующий величину собственных оборотных средств (W ). Наиболее распространенный алгоритм расчета показателя W , широко используемый и в западной учетно-аналитической практике, таков [c.346]

Приведенное подразделение оборотных активов на три группы позволяет построить три основных аналитических коэффициента, которые можно использовать для обобщенной оценки ликвидности и платежеспособности предприятия. [c.347]

Рассмотренные четыре показателя являются основными для оценки ликвидности и платежеспособности. Тем не менее известны и другие показатели, имеющие определенный интерес для аналитика. Оценку ликвидности и платежеспособности нужно проводить осмысленно например, если величина собственных оборотных средств отрицательна, то финансовое положение предприятия в краткосрочной перспективе рассматривается как неблагоприятное, при этом расчет коэффициентов ликвидности уже не имеет смысла. [c.348]

Есть ли разница между понятиями ликвидность и платежеспособность [c.362]

Объем собственных свободных средств (чистых активов). Является одной из характеристик ликвидности и платежеспособности страховой компании. Сопоставляется с объемом принятых обязательств, анализируется в динамике. [c.466]

Сформулируйте определение ликвидности и платежеспособности и назовите их роль в оценке финансовой устойчивости. [c.273]

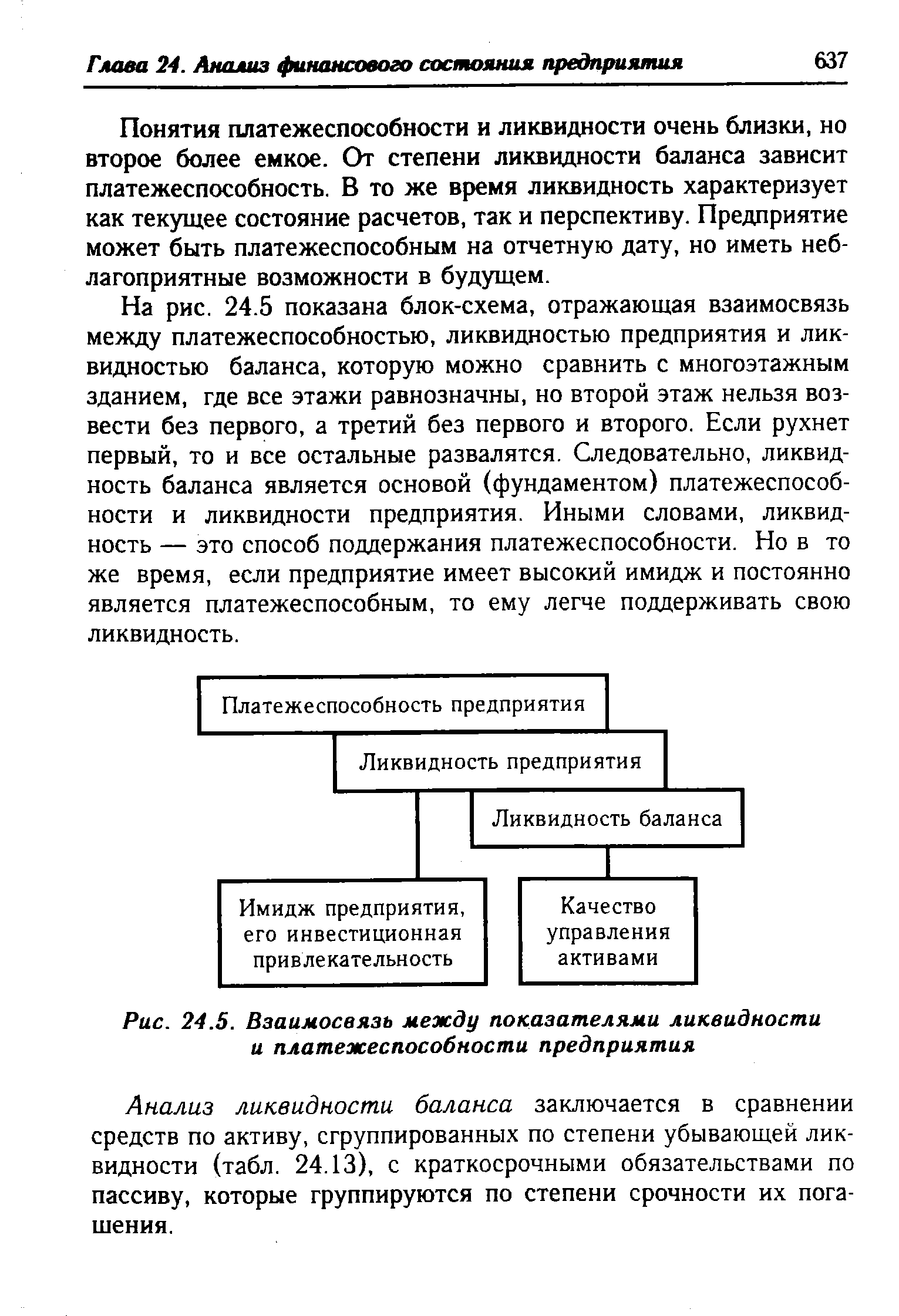

| Рис. 24.5. Взаимосвязь между показателями ликвидности и платежеспособности предприятия |  |

Расчет и анализ показателей ликвидности и платежеспособности [c.163]

Первый состоит в отождествлении ликвидности и платежеспособности, при этом под платежеспособностью предприятия подразумевается его способность погасить краткосрочную задолженность своими средствами. [c.163]

Оценка ликвидности и платежеспособности заемщика [c.503]

Главной причиной снижения ликвидности и платежеспособности предприятия являются [c.512]

Коэффициент показывает, сколько раз в год дебиторская задолженность превращалась в денежные средства. Высокие значения этого показателя положительно сказываются на ликвидности и платежеспособности. Этот показатель может определяется как длительность оборота в днях [c.166]

Финансовое состояние коммерческой организации можно оценивать с точки зрения краткосрочной и долгосрочной перспективы. В первом случае критериями оценки финансового состояния коммерческой организации выступают показатели ликвидности и платежеспособности, характеризующие способность своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам. Примеры подобных операций — расчеты с работниками по оплате труда, с поставщиками за полученные товарно-материальные ценности и оказанные услуги, с банком по ссудам и т. п. [c.294]

В связи с банкротствами и потерями банков от спекулятивных операций на еврорынке в середине 70-х годов был создан Комитет по банковскому регулированию и практике контроля при БМР из представителей национальных органов банковского контроля 12 стран. С целью обеспечения ликвидности и платежеспособности зарубежных отделений банков и их дочерних компаний в 1975 г. подписано Базельское соглашение, обновленное в 1983 г. Однако эта мера не повысила ответственность банков за операции на еврорынке. В условиях кризиса платежеспособности развивающихся стран и ухудшения ликвидности банков Комитет подгото- [c.390]

Наиболее полно финансовая устойчиность предприятия может быть раскрыта на основе изучения равновесия между статьями актива и пассива баланса. При уравновешенности активов и пассивен по срокам использования и по циклам обеспечивается сбалансированность притока и оттока денежных средств, а следовательно, платежеспособность предприятия и его финансовая устойчиность. Отсюда анализ финансового равновесия активов и пассивов баланса является основой оценки финансовой устойчивости предприятия, его ликвидности и платежеспособности. [c.303]

В основном банки выдают краткосрочные кредиты (краткосрочность обычно трактуется как погашаемость в течение двенадцати месяцев с момента получения кредита) эти кредиты используются для финансирования текущих операций и поддержания ликвидности и платежеспособности предприятия. Долгосрочные кредиты в основном используются для финансирования затрат по капитальному строительству, реконструкции и другим капитальным вложениям, а потому они должны окупиться за счет будущей прибыли, ожидаемой к получению в результате проводимых мероприятий капитального характера. Именно поэтому получение долгосрочного кредита обычно сопровождается предоставлением банку экономических расчетов, подтверждающих способность заемщика расплатиться в дальнейшем за полученный кредит и погасить его в срок. Кроме того, кредитный договор может предусматривать целевое использование кредита. [c.393]

Финансовое состояние предприятия с позиции краткосрочной перспективы оценивается показателями ликвидности и платежеспособности, в наиболее общем виде характеризующими, может ли оно своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам перед контрагентами. Краткосрочная задолженность предприятия, обособленная в отдельном разделе пассива баланса, погашается различными способами, в частности ее обеспечением могут выступать любые активы предприятия, в том числе и внеоборотные. Вместе с тем понятно, что вынужденная распродажа основных средств для погашаения текущей кредиторской задолженности нередко является свидетельством предбанкротно-гр состояния и потому не может рассматриваться как нормальная операция. [c.106]